Unterschätzen Anleger die Risiken in der Eurozone?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,00960 $ (FOREX)

Währungskurse bringen verschiedene Umstände zum Ausdruck. Zuerst sind sie ein Abbild von Zinsdifferenzen. Noch genauer gesagt, sie sind ein Spiegelbild der Realzinsdifferenz zwischen zwei Währungsräumen. Da die EZB im Gegensatz zu vielen anderen Notenbanken langsamer agiert, hat sich die Zinsdifferenz zugunsten anderer Währungen verschoben. Die Zinsdifferenz ist nur ein Aspekt, der den Wechselkurs bestimmt. Andere Faktoren spielen eine ebenso große Rolle. Dazu gehört unter anderem die politische Stabilität und die Finanzstabilität. Politisch ist die Eurozone einigermaßen stabil. Dafür gibt es andere Probleme. Diese zeigen sich etwa anhand von Renditedifferenzen bei Staatsanleihen. Die unterschiedlichen Aspekte lassen sich in Stressindizes ausdrücken. Der Gesamtstressindex der EZB befindet sich derzeit auf ähnlichem Niveau wie im März 2020, also mitten im Coronacrash (Grafik 1). Die jüngsten Werte sind von Anfang Juli und zeigen eine leichte Entspannung. Seither sind unter anderem Staatsanleiherenditen wieder gestiegen. Die Erholung dürfte mit der nächsten Veröffentlichung schon wieder wettgemacht sein.

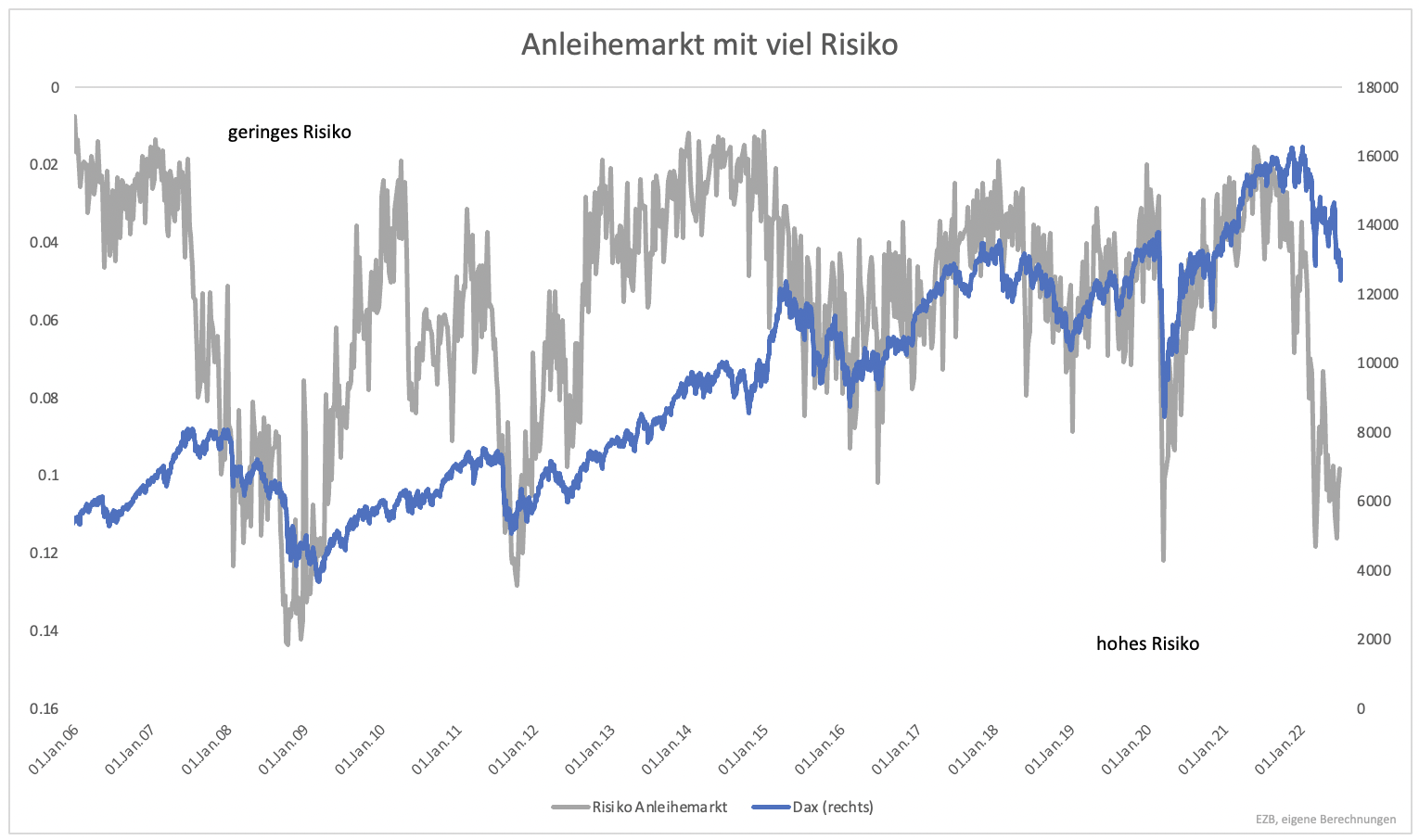

Der Gesamtindex bildet Stress im Anleihe-, Aktien- und Währungsmarkt sowie der Stabilität des Finanzsektors ab. Mit Blick auf den Stressindex für Staatsanleihen wird klar, wie ernst die Lage ist (Grafik 2). Der Index erreicht nicht nur wieder das Niveau von März 2020, sondern auch Werte, die an die Panik während der Finanz- und Eurokrise heranreichen.

Der Stress, der vom Währungsmarkt ausgeht, ist ähnlich groß wie bei Anleihen. Wenn bestimmte Indexkomponenten deutlich schlimmer ausfallen als sonst, der Gesamtindex aber noch kein Panikniveau erreicht hat, muss es auch Komponenten geben, die weniger Stress anzeigen. Zu diesen Komponenten gehört der Bankenindex. Dieser misst das Risiko, dass mehrere Großbanken gleichzeitig bankrott gehen (Grafik 3).

Das Risiko ist gestiegen, aber immer noch deutlich geringer als zu Pandemiebeginn oder sogar Ende 2018. Die Panikniveaus der Euroschuldenkrise sind weit entfernt. Ob dies die Realität widerspiegelt, sei dahingestellt. Eine Staatsschuldenkrise führt unweigerlich zu einer Bankenkrise. Banken halten viele Staatsanleihen.

Aktien und Stressindex verlaufen parallel. Der Aktienmarkt scheint das Risiko derzeit akkurat zu beurteilen. Das kann sich jedoch schnell ändern. Währungs- und Anleihemarkt stehen unter enormen Druck. Ohne Intervention der EZB kann die Lage jederzeit eskalieren. Zwar plant die EZB ein Instrument einzuführen, welches den Anleihemarkt in Schach halten soll, doch politische Einigkeit besteht derzeit nicht.

Die Sache drängt jedoch ungemein. Selbst in Erwartung eines Instruments ist der Stress bereits groß. Man will sich gar nicht vorstellen, was geschieht, wenn die EZB bei ihrer nächsten Sitzung kein Instrument bekanntgibt. Die Risiken in der Eurozone sind derzeit groß und der Markt steht auf einer Falltür. Kann die EZB nicht bald liefern, geht die Falltür auf.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.