Trendlinien-Differenz-Methode - Eine Methode zur Kurszielbestimmung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Trendlinien-/Differenz-Methode basiert auf einem Ansatz von Tom DeMark. Sie ist ein Instrument der Kurszielbestimmung.

Das Grundprinzip, auf dem die Trendlinien-Differenz-Methode basiert, ist folgendes:

Trendlinien stellen den Charakter eines „fairen Wertes“ für einen Markt oder Einzeltitel dar. Dies gilt insbesondere für langfristige Trendlinien. Was hat es damit auf sich? Stellen Sie sich eine aufwärts entwickelnde Preisbewegung vor. Mal übertreibt der Preis nach oben, mal übertreibt er nach unten. Diese Übertreibungen in beide Richtungen des Trends werden korrigiert. Wichtig ist nun, dass die maximale Abweichung bzw. Übertreibung vom „fairen Wert“ (Trend) eine Spanne besitzt, die wir für die entsprechende Gegenbewegung annehmen können.

Versinnbildlicht handelt es sich das Prinzip, dass Sie von einem Gummiband kennen. Zupfen Sie daran, dann legt es - ausgehend von seinem Ruhezustand („fairen Wert“) - eine bestimmte Strecke zurück und anschließend wird es dann normalerweise – wie die Finanzmärkte auch – die gleiche Strecke in die andere Richtung zurücklegen. Schwung und Gegenschwung sind also ungefähr gleich.

Finanzmärkte sind tatsächlich von einem derartigen Prinzip betroffen. Sie unterliegen nämlich auf der Suche nach dem Equilibrium einem stetigen Anpassungsprozess zwischen Übertreibungen in die eine oder andere Richtung. Ähnlich dem Beispiel des Gummibandes pendeln sich diese Übertreibungen in den Finanzmärkten per saldo aus. Auf diese Weise also findet ein stetiger Anpassungsprozess statt, der häufig symmetrische Preisanpassungen hinterlässt. Mit anderen Worten: Der Preis entfernt sich häufig vom Trend nach oben hin genauso weit, wie er es zuvor nach unten getan hat und vice versa. Dies ist das Prinzip, von dem wir profitieren wollen, wenn wir potenzielle Kursziele mittels der Trendlinien-Differenz-Methode bemessen.

Eine mögliche Trendwende steht normalerweise dann bevor, wenn eine Trendlinie signifikant durchbrochen wird. Doch wie sollte diese Trendlinie bestenfalls beschaffen sein? Nun, eine Trendlinie ist charakterisiert durch die Steigung, die Länge und die Häufigkeit der Bestätigung durch den Kurs. Die Trendlinien-Differenz-Methode funktioniert umso besser, je bedeutender eine Trendlinie ist, das heißt, je flacher ihr Winkel ist, je länger sie ist und je häufiger sie vom Kurs bestätigt wurde.

Vorgehensweise bei der Trendlinien-Differenz-Methode

Wird eine Trendlinie gebrochen, so lässt sich dadurch, wie bei den Kursformationen auch, ein Preisziel ermitteln. Denken Sie nur einmal an die Kopf-Schulter-Formation und ihre Nackenlinie. Ähnlich geht man bei der Trendlinien-Differenz-Methode vor.

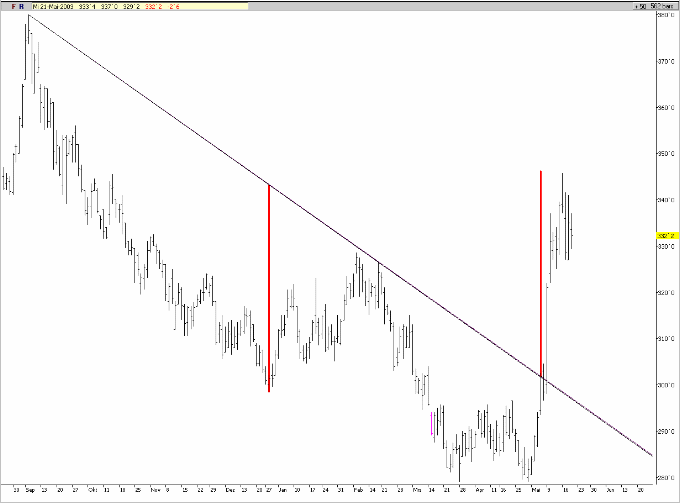

Es ist recht einfach. Betrachten Sie bitte parallel zur Erläuterung die Abbildung 1, in der das Procedere für eine einzige Kurszielprojektion enthalten ist.

Abbildung 1: Weizen, Juli 2003-Kontrakt (WN3), Tages-Intervall, lineare Skalierung. Trendlinien-Differenzmethode am Beispiel einer einzelnen Projektion

-

Zunächst zeichnet man in ein Chart markante Trendlinien ein.

-

Danach sucht man nach denjenigen Extremkursen, die am weitesten von der Trendlinie entfernt sind.

-

Anschließend wird die vertikale Distanz zwischen dem entferntesten Extremkurs zur Trendlinie bemessen.

-

Die berechnete Strecke wird anschließend an der Stelle, wo der Trend gebrochen wurde, in die entgegengesetzte Richtung projiziert. Auf diese Weise wird ein Kursziel bemessen.

Wenn Kurse also beispielsweise ihren Aufwärtstrend durchbrechen, dann sollten Sie den vertikalen Abstand von der Trendlinie zum letzten Kurshoch messen und ihn vom Punkt des Durchbruchs aus abwärts noch einmal abtragen. Die Philosophie, die dahinter steckt, ist folgende: Wenn die Masse der Anleger so optimistisch oder euphorisch war, dass sie die Kurse in einem bestimmten Maß über der Trendlinie hat steigen lassen, dann kann die Masse wahrscheinlich ebenso pessimistisch oder panisch werden und die Kurse in die gleiche Entfernung von der Trendlinie fallen lassen.

In Abwärtstrends muss diese Prozedur natürlich spiegelbildlich vorgenommen werden. Wird nämlich ein Abwärtstrend nach oben durchbrochen, addiert man die maximale Trendabweichung von markanten Extrempunkten ab dem Trendbruch auf die Bruchstelle. Auf diese Weise erhält man eine potenzielle Zielzone für den sich anschließenden Aufwärtstrend.

Die jeweiligen Differenzen, also die Abstände der extremsten Kursentfernungen von der Aufwärts- bzw. Abwärtstrendlinie stellen, um noch einmal auf das Beispiel des Gummibandes zu kommen, die extremsten Ausschläge des Gummibandes dar.

Ist das ermittelte Kursziel „ultimativ“?

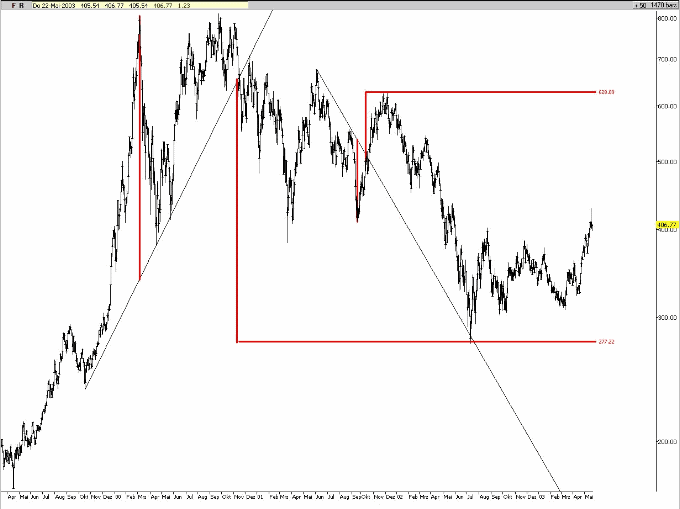

Die Annahme, dass man mit Hilfe der Trendlinien-Differenz-Methode ein „ultimatives“ Kursziel projizieren könne, entspricht der Tatsache in tendenziell seltenen Fällen. Eher selten nämlich funktioniert die Methode beispielsweise so perfekt wie in Abbildung 2.

Abbildung 2: AMEX Biotechnology Index (BTK), Tages-Intervall, logarithmische Skalierung. Trendlinien-Differenzmethode.

Der Begriff „Kursziel“ führt bei der Trendlinien-Differenz-Methode möglicherweise in die Irre. Normalerweise werden nämlich solche Ziele nach der Trendumkehr erreicht und später überschritten. Insofern haben Preisziele der Trendlinien-Differenz-Methode, ähnlich den Preiszielen von Kursformationen, eher den Charakter eines Minimalkursziels. Fallen die Preise signifikant unter das projizierte (Minimal-)Kursziel, so wird der projizierte Preis bei der nächsten größeren Rallye oder einer folgenden Korrekturbewegung oft zu einem Widerstandslevel. Entfernen Sie also diese Kurszielprojektionen nicht endgültig aus ihren Charts.

Im Falle einer fallenden Trendlinie werden diese Prinzipien natürlich umgekehrt: Steigt der Preis über das projizierte (Minimal-)Kursziel, so fungiert es bei der nächsten Korrekturbewegung oft als Unterstützungslevel.

Welche Chartskalierung soll ich verwenden?

Hier gibt es kein klares Für und Wider. Sie sollten ein Chart grundsätzlich in beiden Skalierungen analysieren. Während die Trendlinien-Differenz-Methode in Abbildung 1 auf ein linear skaliertes Chart angewendet wurde, wurde in Abbildung 2 eine logarithmische Skalierung verwendet. In vielen Fällen liegen die ermittelten Mindestkursziele für die logarithmische und arithmetische Skalierung auf ungefähr

gleichem Niveau, dies gilt insbesondere für kürzerfristige Trends. Für längerfristige Trends sollte auf jeden Fall auch die logarithmische Skalierung betrachtet werden.

Sollte ich bestimmte Zeitintervalle und Märkte bevorzugen?

Die Methode ist prinzipiell auf alle Zeitintervalle anwendbar. Sogar im Intraday-Zeitfenster funktionieren die projizierten Zielzonen recht gut.

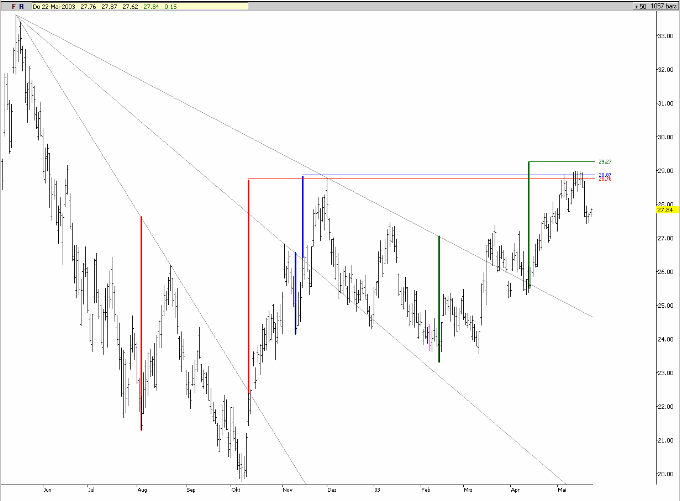

Abbildung 3: Nasdaq 100 ETF, „Triple Q’s“ (AMX:QQQ), Tages-Intervall, lineare Skalierung. Trendlinien-Differenzmethode.

Sie erkennen, dass sich mehrere Preis-Zielwerte gegenseitig bestätigen. Ein „Cluster“ entsteht. Grundsätzlich lässt sich festhalten: Je mehr Zielwerte sich gegenseitig auf diese Art bestätigen, desto

Cluster verschiedener Kurszielprojektionen

Oftmals liegen innerhalb eines Trends mehrere markante Schwungpunkt-Hochs bzw. Schwungpunkt-Tiefs vor, insbesondere in leicht aufwärts- bzw. leicht abwärtsgerichteten Märkten mit einer gemeinsamen längerfristigen Trendlinie. In solchen Fällen empfiehlt es sich, die einzelnen Kursziele zu ermitteln und zu schauen, ob diese nahe beieinander liegen. Liegen sie nahe beieinander, spricht man von „Price Clusters“ (svw. Überlappungen verschiedener Kurszielprojektionen). Diese repräsentieren wichtige potenzielle Zielzonen.

Wir können noch einen Schritt weiter gehen, indem wir nicht nur einen leicht aufwärts bzw. leicht abwärts trendierenden Markt auf „Price Clusters“ untersuchen, sondern verschiedene Trendlinien auf ihre Differenzwerte prüfen. Die Abbildung 3 verdeutlicht die Vorgehensweise hierbei. Hier liegen uns nicht überall direkt Trendlinien im herkömmlichen Sinne vor, sondern Verbindungen wichtiger Schwungpunkte, was den Demonstrationszweck allerdings keineswegs eintrübt.

signifikanter wird der Bereich als potenzielle Zielzone. Bedenken Sie, dass der Markt fraktale Gesetzmäßigkeiten aufweist und es mittels dieser Betrachtungsweise nicht erstaunlich erscheint, dass sich Zielzonen, die aus verschiedenen Trendlinien, deren Differenzen sowie den unterschiedlichen Preisniveaus der Trendlinienbrüche ergeben haben, dennoch letztendlich gegenseitig bestätigen.

Fazit

Die Trendlinien-Differenz-Methode stellt ein einfach anzuwendendes Instrument der Kurszielbestimmung dar. Projizierte Kursziele werden oft sehr genau erreicht. Kursziele sind jedoch tendenziell eher als Minimalziele zu verstehen. Die Methode kann in allen Zeitfenstern und auf allen Märkten angewendet werden. Besonders gut funktioniert sie dort, wo Massenphänomene eine entscheidende Rolle spielen, so zum Beispiel in den großen Aktienindices. Achten Sie auf Clusters verschiedener Projektionen, denn diese weisen auf markante Kurszielzonen. Achten Sie auch auf weitere bestätigende Widerstände beziehungsweise Unterstützungen, Umsätze und Kurslücken in ihren Charts, diese erhöhen die Aussagekraft einer potenziellen Zielzone.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.