Starinvestor warnt vor Crash wie 1929 und 2000

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.841,47 Pkt (CME)

Als Value-Investor hatte Jeremy Grantham in den vergangenen Jahren nicht viel zu lachen. Obwohl die Aktien der allermeisten Unternehmen bereits sehr hoch bewertet sind, ging es an den Aktienmärkten bisher einfach immer weiter nach oben, und zwar ganz besonders bei den ohnehin teuren Wachstumsaktien.

In einem Interview mit Bloomberg sagte Grantham nun, dass er wegen der überaus euphorischen Stimmung den US-Aktienmarkt in einer epischen Blase sehe, die wahrscheinlich in den kommenden Monaten platzen werde. Den Grund für die stark steigenden Kurse sieht Grantham darin, dass Notenbanken und die Regierungen im Zuge der Corona-Pandemie weltweit Billionenbeträge in die Märkte gepumpt haben. Dies könne zwar die Rally kurzfristig anheizen, den Crash aber letztlich nicht verhindern, so der Starinvestor.

"Dies ist ein monetäres Spiel. Und man kann diese kleinen monetären Blasen nur für eine gewisse Zeit am Laufen halten, solange das Vertrauen steigt. Aber wenn das Vertrauen diese Niveaus erreicht hat, sind die Geschichtsbücher ziemlich klar: Es ist sehr schwierig, die Begeisterung über den Zustand milder Hysterie, den wir aktuell haben, noch zu steigern", sagte Grantham in dem Interview.

"Das Vertrauen ist gestiegen und gestiegen, bis die Leute den größten Vertrauensbeweis in ihrer Investmentkarriere gegeben habe: Sie leihen sich mehr Geld, um es in den Markt zu werfen. Sie glauben an den Markt. Die tiefgreifende, allgemein akzeptierte Weisheit ist, dass man, mit der US-Notenbank Fed auf seiner Seite, nicht verlieren kann. Als sie es zum ersten Mal in der Greenspan-Zeit sagten, gab es einige Zweifler. Als sie es bei Bernanke sagten, gab es weniger Zweifler, aber noch ein paar. Und jetzt scheint es fast gar keine Zweifler mehr zu geben. Der Glaube ist mehr oder weniger vollständig, dass alles, was es braucht, die Fed auf der eigenen Seite ist und die Aktienkurse für immer steigen werden."

Es gebe inzwischen "verrückte" Anzeichen für ein Hoch bei der Euphorie: So habe sich das Volumen des außerbörslichen Handels mit Aktien von 80 Milliarden Dollar im Februar 2020 auf 1,15 Billionen Dollar im Dezember 2020 vervielfacht. Die Aktie des Lithiumbatterien-Herstellers QuantumScape, an dem Grantham selbst beteiligt ist/war, sei nach dem Börsengang von 10 USD zeitweise auf 130 USD gestiegen, womit der Börsenwert den vom General Motors oder Panasonic überstiegen habe. Dabei werde das Unternehmen noch für Jahre überhaupt keine Batterien herstellen. "Keine Umsätze, keine Gewinne, und größer als GM", fasst Grantham die verrückt erscheinende Bewertung bei QuantumScape zusammen. Solche Übertreibungen habe es selbst vor den Crashs 1929 oder 2000 nicht gegeben, sagt Grantham.

Die Möglichkeiten der Notenbanken, den Markt zu stabilisieren seien heute begrenzt. Als die Zinsen zu Beginn der 80er Jahre noch bei 16 Prozent standen, habe die Fed viel Munition gehabt. Doch inzwischen seien die Zinsen bei null angekommen und ein Spielraum der Notenbanken kaum noch vorhanden.

"Der lange, lange Bullenmarkt seit 2009 hat sich endlich zu einer vollwertigen epischen Blase entwickelt. Mit extremer Überbewertung, explosiven Kurssteigerungen, rasenden Neuemissionen und hysterisch spekulativem Anlegerverhalten glaube ich, dass dieses Ereignis zusammen mit der Südseeblase sowie mit den Jahren 1929 und 2000 als eine der großen Blasen in die Finanzgeschichte eingehen wird", hatte Grantham bereits Anfang Januar in einem Brief an die Anleger unter der Überschrift "Warten auf den letzten Tanz" geschrieben.

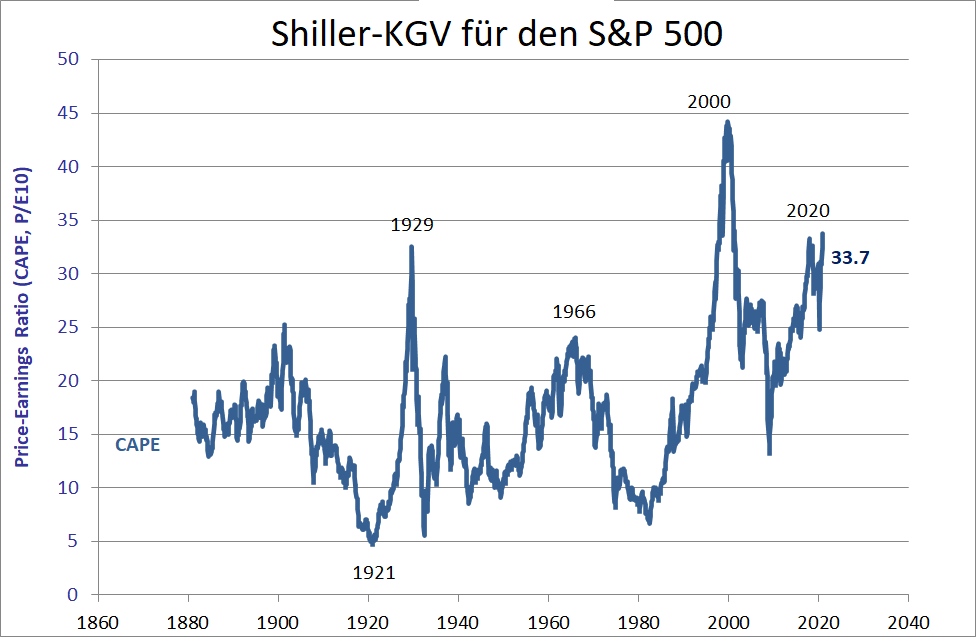

In der Tat sind die Parallelen zum Vorabend der Weltwirtschaftskrise 1929 und dem Platzen der Internetblase 2000 groß. Das sogenannte Shiller-KGV ist auf einem Niveau angekommen, das zuvor nur im Vorfeld dieser beiden großen Crashs des letzten Jahrhunderts erreicht wurden. Im Gegensatz zum normalen Kurs-Gewinn-Verhältnis wird beim Shiller-KGV der S&P 500 ins Verhältnis zu den inflationsbereinigten Unternehmensgewinnen auf Sicht der vergangenen 10 Jahre gesetzt. So werden zyklische Schwankungen bei den Gewinnen ausgeglichen.

Hohe Bewertungen sind laut Grantham zwar keine Garantie dafür, dass die Blase demnächst platzt. Anders sieht es laut Grantham allerdings bei der Euphorie aus. Hier sei inzwischen ein Niveau erreicht, das nicht lange aufrechterhalten werden könne.

"Wenn man dieses Maß an offensichtlicher Super-Euphorie erreicht hat, ist die Blase bisher ausnahmslos in den nächsten paar Monaten geplatzt und nicht in den nächsten Jahren. Sie können dieses Maß an Beinahe-Ekstase nicht beibehalten. Es ist unmöglich, weil der letzte Dollar bereits in den Markt gesteckt wurde. Man ist vollständig investiert. Was soll man über diesen Punkt hinaus noch tun? Man kann kein Geld mehr leihen, man kann kein zusätzliches Risiko mehr übernehmen."

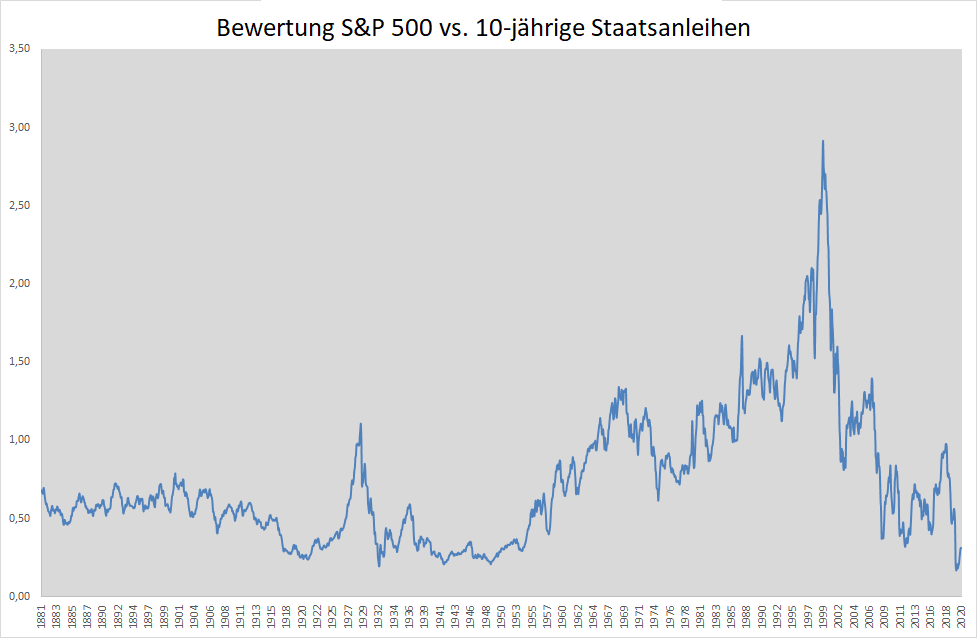

Mit Blick auf die hohe Bewertung ergibt sich allerdings ein anderes Bild, wenn man die Bewertung am Aktienmarkt ins Verhältnis zu den Bewertungen bei US-Staatsanleihen setzt. Die Renditen sind nämlich in den vergangenen Jahren und Jahrzehnten so stark gesunken, dass das Bewertungsniveau am Anleihenmarkt ein noch viel höheres Niveau als am Aktienmarkt erreicht hat, wie die folgende Grafik zeigt. Ins Verhältnis zum Bewertungsniveau bei Staatsanleihen gesetzt erscheint die Bewertung bei Aktien derzeit sogar unterdurchschnittlich günstig.

Niedrige Zinsen führen zu höheren Bewertungen am Aktienmarkt, weil künftige Gewinne der Unternehmen weniger stark abgezinst werden müssen und ihr Gegenwartswert damit höher ausfällt. Bei einer Abzinsungsrate von null Prozent und ewig sprudelnden Gewinnen bzw. bei einem Gewinnwachstum oberhalb der Abzinsungsrate wären Aktien theoretisch sogar unendlich viel wert. Allerdings wäre eine Abzinsungsrate von null Prozent erst bei einem Zinsniveau deutlich unter null Prozent erreicht, weil die Abzinsungsrate für Aktien wegen des höheren Risikos deutlich über dem von Anleihen liegt. In Anbetracht des Zinsniveaus sind Aktien also derzeit trotz des Bullenmarktes seit 2009 nicht unbedingt überbewertet. Allerdings betont Grantham, dass das Zinsniveau durch die Notenbanken künstlich festgesetzt werde und deshalb "lächerlich fehlbepreist" sei.

Auch wenn Grantham mit seiner These einer Überbewertung Recht behalten sollte, so gilt doch, dass es sich für Anleger nur selten auszahlt, sich gegen den vorherrschenden Markttrend zu stellen. Solange der Bullenmarkt anhält, könnten Anleger und Trader besser beraten sein, ihrer Chance auf der Long-Seite zu suchen. Allerdings gibt es natürlich keinerlei Garantie, dass sich der Bullenmarkt weiter fortsetzen wird.

Grantham hat den Ruf eines "Permabären", der immer wieder vor Crashs warnt, die dann nicht eintreten. Zwar sagte Grantham die Crashs in den Jahren 2000 und 2007 korrekt voraus. Allerdings hatte er auch in den vergangenen Jahren mehrmals vor einem Platzen der Blase gewarnt und damit letztlich nicht Recht behalten.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.