Silber als Industrierohstoff: Ein Märchen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- SilberKursstand: 16,15 $/Unze (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- Silber - WKN: 965310 - ISIN: XC0009653103 - Kurs: 16,15 $/Unze (Deutsche Bank Indikation)

Seit Beginn des Abwärtstrends bei Gold und Silber im Jahr 2011 hat Silber deutlich stärker verloren als Gold. Das ist nicht besonders intuitiv. Gold und Silber sind beide auch als Geldwährung zu sehen. Das Argument scheint für viele Anleger jedoch nicht mehr zu ziehen.

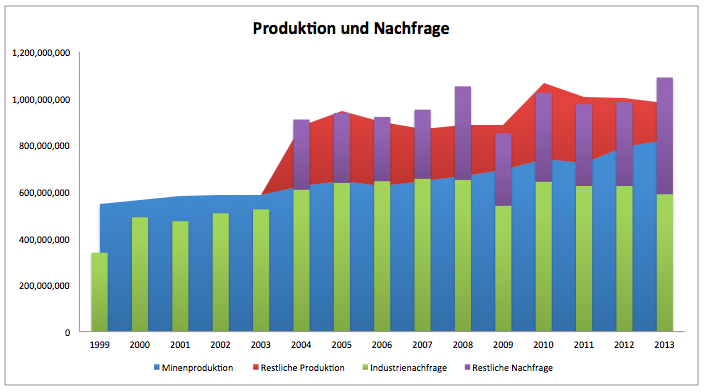

Die Nachfrage von privater Seite ist zumindest einigermaßen konstant. Weltweit konnte sich das Wachstum nun stabilisieren. In vielen Teilen der Welt beginnt die Produktion wieder zu steigen. Trotzdem fällt der Silberpreis weiter wie ein Stein. Bis zu einem gewissen Grad liegt das an einer sinkenden Nachfrage aus der Industrie. Diese ist seit 2008 leicht rückläufig. Zusätzlich ist das Angebot an Silber gestiegen. 2007 und 2008 übertrag die Nachfrage das Angebot, ebenso 2013. In den restlichen Jahren gab es ein Überangebot. Die erste Grafik zeigt für Angebot und Nachfrage jeweils zwei Kategorien: Minenproduktion und restliche Produktion sowie Industrienachfrage und restliche Nachfrage. Restliche Produktion und Nachfrage sind die nicht industriellen Komponenten, also Nachfrage für Schmuck und als Geld. Die übrige Produktion ist der Wiederverwertungsmarkt. Viele kaufen physisch Silber und verkaufen es einige Jahre später wieder.

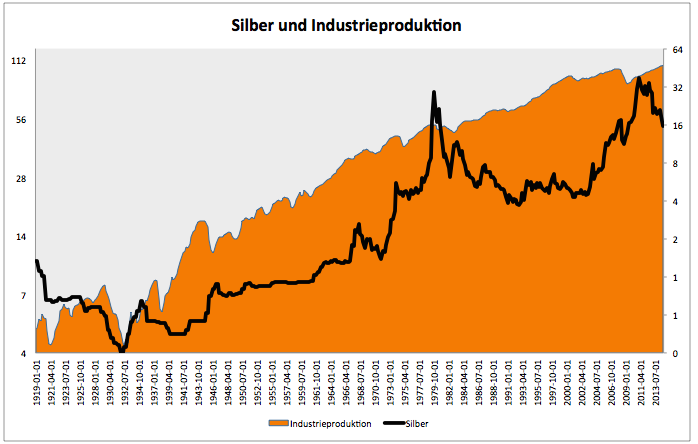

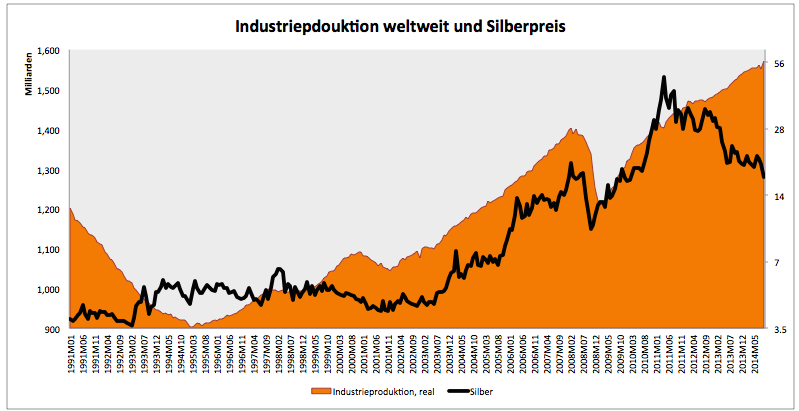

Grafik 2 und 3 zeigen die US Industrieproduktion und die weltweite Industrieproduktion. Silberpreis und US Produktion scheinen teilweise in einem Zusammenhang zu stehen. Die weltweite Produktion und der Silberpreis entwickeln sich teils gegensätzlich.

Obwohl Silber ein Industrierohstoff ist, ist ein Zusammenhang von Silberpreis und Industrieproduktion nur sehr vage zu erkennen. Abschließend möchte ich zusammenfassen, dass ich auf die Industrie als Preistreiber von Silber persönlich nicht zählen würde.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

2 Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.