Schlechte Zahlen in der Ölbranche - na und?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Freeport-McMoRan Inc.Kursstand: 11,180 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Freeport-McMoRan Inc. - WKN: 896476 - ISIN: US35671D8570 - Kurs: 11,180 $ (NYSE)

Jeder ahnt, dass die Ergebnisse der Ölunternehmen nicht gut ausfallen werden. BP hat gestern schon einmal mit negativen Zahlen den Anfang gemacht. Der Verlust beläuft sich auf eine halbe Milliarde Dollar. So schlecht, wie das zunächst klingt, ist das allerdings gar nicht. Der Verlust kam vor allem deswegen zustande, weil der Konzern knapp eine Milliarde an weiteren Kosten für die Deepwater Horizon Katastrophe veranschlagen musste. Ohne diese Kosten schrieb BP einen Gewinn von 532 Mio. Analysten hatten mit lediglich 140 Mio. Gewinn gerechnet.

Die großen Ölunternehmen, die nicht nur Öl fördern, sondern es auch verarbeiten, dürften im ersten Quartal mit einem blauen Auge davonkommen. Das Raffineriegeschäft läuft blendend. BP konnte in diesem Geschäftsbereit 1,8 Mrd. verdienen. Das war ein Drittel mehr als noch im vierten Quartal 2015.

Die Ölförderung läuft nicht gut. Der Verlust weitete sich von 980 Mio. auf 1,2 Mrd. aus. Unternehmen, die sich auf Ölförderung fokussieren und kaum andere Einnahmequellen haben, werden bittere Zahlen vorlegen müssen. BP konnte Öl im ersten Quartal zu einem Durchschnittspreis von 26,97 Dollar je Barrel verkaufen. Im letzten Quartal waren es noch 37,05 Dollar.

Ein anderes Unternehmen, Freeport McMoRan, legte heute ebenfalls Zahlen vor. Freeport ist zwar vor allem als Kupferproduzent bekannt, fördert aber auch Öl. Hier lag der durchschnittliche Verkaufspreis pro Barrel bei 29,06 Dollar. Anleger müssen sich also bei den Ölunternehmen auf durchschnittliche Verkaufspreise im Rahmen von 26 bis 30 Dollar einstellen. Für viele Unternehmen, die nur Öl fördern und durchschnittliche Kosten von 40 oder 50 Dollar haben, werden die Verluste sehr hoch ausfallen.

Anleger scheint das wenig zu stören. Die Aktien von BP, aber auch reinen Ölproduzenten wie ConocoPhillips legten gestern deutlich zu. Auch der Minensektor hielt sich angesichts rabenschwarzer Zahlen von Freeport McMoRan relativ gut. Freeport eröffnete mit knapp 8 % im Minus, konnte aber einen beeindruckenden Rebound im Laufe des Tages vorweisen.

Freeport drücken Schulden von über 20 Mrd. Dollar. Bei einem Quartalsverlust von über 4 Mrd. Anfang 2016 gibt das zu denken. Vor einem Jahr schrieb Freeport ebenfalls einen Verlust, dieser fiel jedoch mit 2,4 Mrd. deutlich geringer aus. In diesen Verlusten sind Sonderfaktoren berücksichtigt. Freeport schrieb in Q1 2016 insgesamt 3,79 Mrd. auf das Öl- und Gasgeschäft ab. Vor einem Jahr waren es 3,1 Mrd.

Lässt man diese Faktoren unberücksichtigt, dann schrieb Freeport vor einem Jahr einen Gewinn von 2 Mio. Dollar und im zurückliegenden Quartal einen Verlust von 250 Mio. Das ist immer noch schlecht, zumal der Verlust auf einem Umsatz von 3,8 Mrd. anfällt, doch es rückt die Lage in die richtige Perspektive.

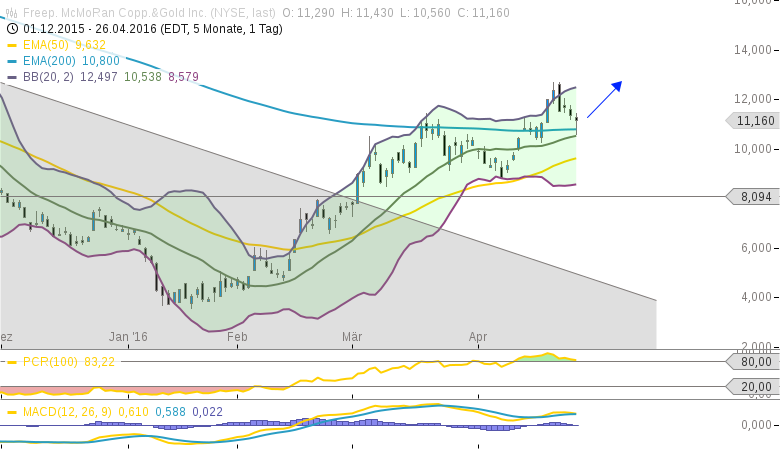

Freeport senkt unermüdlich die Kosten und veräußert Unternehmensteile. Die Erlöse sollen der Schuldenreduktion dienen. Bei Rohstoffpreisen wie wir sie aktuell sehen, könnte es dem Unternehmen gelingen zumindest ein ausgeglichenes Ergebnis vor Abschreibungen einzufahren. Anleger haben einen Großteil dieser Möglichkeit bereits eingepreist. Der Aktienkurs ist seit den Tiefs bei 3,60 auf über 11 Dollar gestiegen. Trotzdem kann der Kurs kurzfristig noch Potential haben. Der intraday Rebound lädt zu einem Trade auf Sicht weniger Tage ein.

Mittelfristig bin ich bei einigen Unternehmen skeptisch wie gut sie die niedrigen Rohstoffpreise wirklich überstehen können. Freeport hat 300 Mio. an Cashreserven. Diese können innerhalb von Wochen aufgebraucht sein. Das Unternehmen kann auf eine Kreditlinie von 3 Mrd. zurückgreifen, doch bei bestehenden Schulden von 20 Mrd. ist das keine nachhaltige Lösung.

Die schlechten Ergebnisse, die von Rohstoffunternehmen zweifellos zu erwarten sind, laden zum Traden ein. Anleger scheinen die Schocks der hohen Verluste kurzfristig mit Verkäufen abzustrafen, doch es wird auch schnell wieder gekauft. Das kann kurzfristig sehr lukrative Trading-Setups geben. Das Risiko ist aber entsprechend hoch.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

2 Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.