Parallelen zum Crash von 1929

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.972,37 Pkt (CME)

Der US-Markt hat eigentlich „nur“ 17 % nachgegeben. Gefühlt war der Rückgang deutlich größer. Tägliche Schwankungen von mehr als 3 % vermitteln aber einen anderen Eindruck. Es fühlt sich wie eine große Katastrophe an, obwohl der Markt im Vergleich zu den letzten Korrekturen weniger verloren hat.

Bei der Korrektur Ende 2018 verlor der Dax fast ein Viertel, 2015 waren es gleich 30 %. Beim S&P 500 verhält es sich nicht anders. Der Dax war 2015 formal in einem Bärenmarkt, wenn man die Grenze zwischen Korrektur und Bärenmarkt bei einem Kursrückgang von 20 % setzt.

Im Vergleich dazu ist der jetzige Rückgang noch bescheiden. Angesichts wirklich düsterer Szenarien ist der Rückgang keine Katastrophe. Man stelle sich vor, Worst Case Szenarien würden sich materialisieren. In diesem Fall steht die Weltwirtschaft monatelang still. Ein Kursrückgang von 15-20 % wird dem kaum gerecht. Eine Bankrottwelle würde durch die Welt gehen und die Arbeitslosigkeit schnell steigen lassen. Es wäre die größte wirtschaftliche Krise seit der Finanzkrise.

Kurz gesagt, es kann noch viel schlimmer kommen, muss es aber freilich nicht. Persönlich bin ich eigentlich optimistisch. An anderer Stelle habe ich die Prognose gewagt, dass der Spuk spätestens bis Ende März vorbei ist. Der Optimismus fällt allerdings nicht ganz leicht.

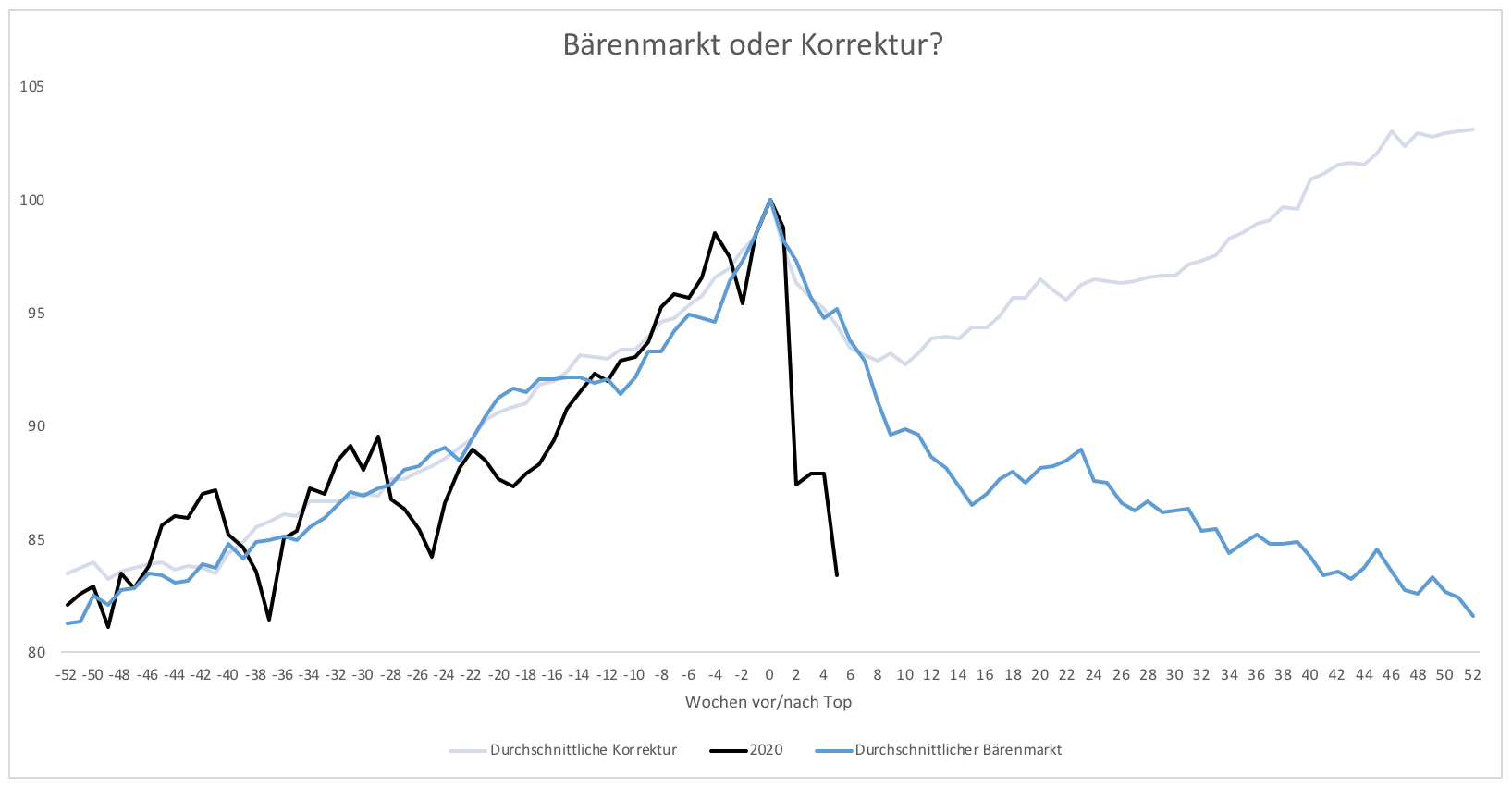

Vergleicht man den Verlauf des S&P 500 mit dem durchschnittlichen Verlauf einer Korrektur und dem durchschnittlichen Verlauf eines Bärenmarktes (Grafik 1), kann man nicht mehr an eine Korrektur glauben. Korrekturen verlaufen flacher als Bärenmärkte. Interessanterweise ist der Weg zum Top bei Korrekturen und Bärenmärkten gleich.

Der Verlauf der letzten Wochen seit Beginn des Einbruchs erinnert mehr an den Beginn eines Bärenmarktes. Auch in diesem Fall kommt es früher oder später zu einer Zwischenrally. Diese wird dann allerdings wieder verkauft. Ein Bärenmarkt zieht sich für gewöhnlich mehrere Monate, teils sogar Jahre hin.

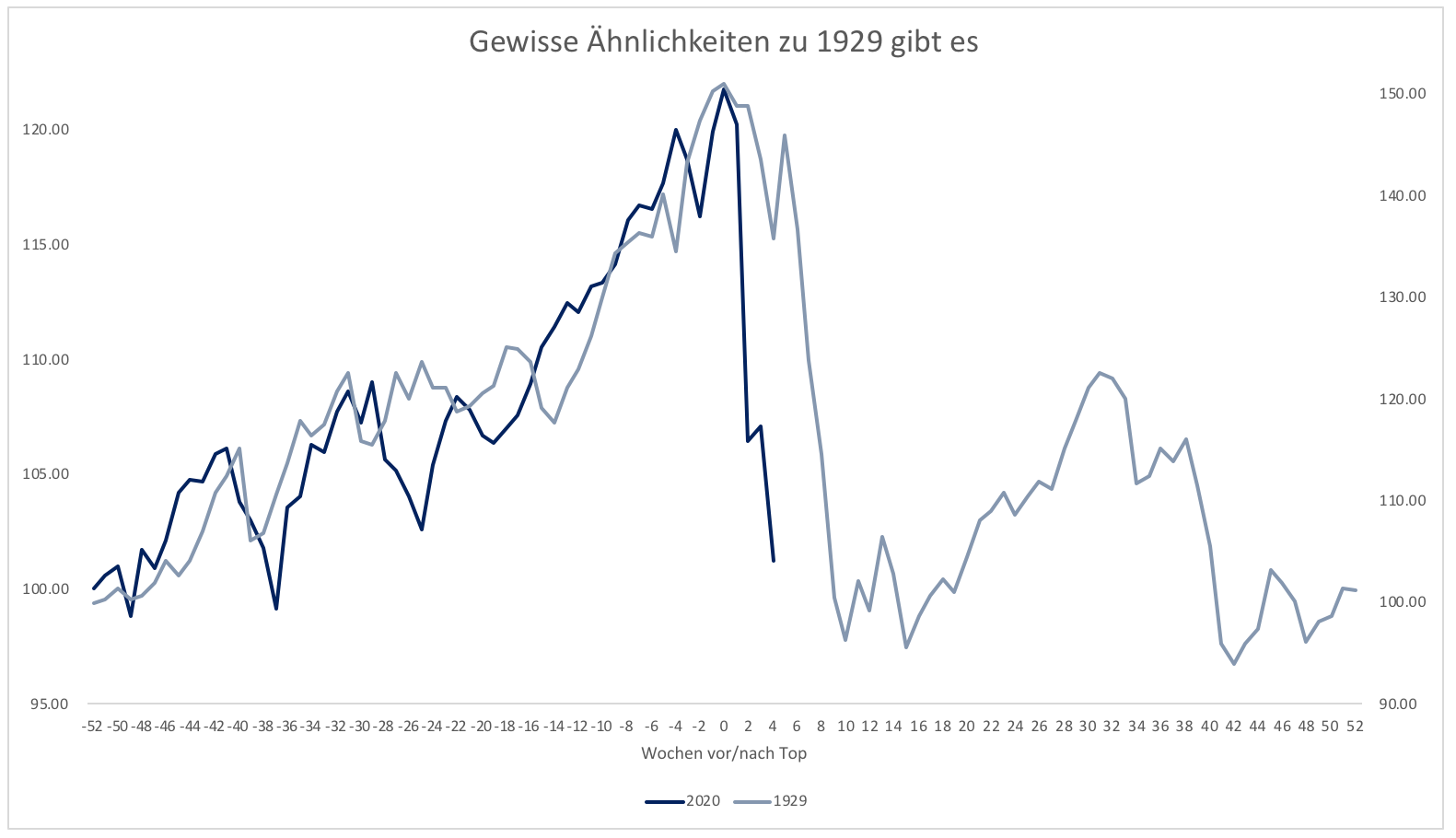

Untersucht man alle Bärenmarkte seit den 1920er Jahren und vergleicht diese mit dem heutigen Verlauf, findet man einen Bärenmarkt, der dem Verlauf relativ ähnlich ist. Es war der Bärenmarkt, der 1929 mit einem Crash begann und den Beginn der Großen Depression markierte (Grafik 2).

Das ist besonders interessant, weil die Situation durchaus an damals erinnert. Vor dem Crash war der Markt ähnlich hoch bewertet wie heute. Die Große Depression wurde vor allem deswegen zur großen Wirtschaftskrise, weil sich Länder über Protektionismus abschotteten. Das mag heute nicht so ausgeprägt sein, doch der Virus hat einen ähnlichen Effekt.

Lieferketten haben sich verwundbar gezeigt. Unternehmen könnten ihre Lieferketten neu strukturieren. In der Zwischenzeit steht die Welt still. Der Austausch von Waren ist gebremst, der Tourismus bricht ein. Der Effekt des Virus kann ähnlich zum damaligen Protektionismus ausfallen.

Wie gesagt, ich bin optimistisch. Fundamental wäre ein weiterer Kursrückgang von 5-10 % gerechtfertigt. Dann hätten wir formal auch einen Bärenmarkt. Die darauffolgende Erholung dürfte allerdings schnell erfolgen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Jetzt beginnt, was schon lange abzusehen war.

In der März-Ausgabe des Antizyklischen Börsenbriefs haben wir die Lage umfassend analysiert.

Die Ausgabe erscheint heute Nachmittag..