Öl: Ist das ein bullisches Zeichen oder pure Verzweiflung?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 38,66000 $/bbl. (FXCM)

Öl wurde einmal schwarzes Gold genannt. Die Zeiten sind schon eine Weile her. Seit 2014 kämpft die Branche mit Überkapazitäten. Seit Beginn des Fracking Booms in den USA sind die Preise für viele Unternehmen zu niedrig, um hohe Gewinne auszuweisen. Der Fracking Sektor insgesamt selbst hat seit Beginn des Booms in keinem einzigen Jahr positiven Cashflow generiert. Vom schwarzen Gold kann da keine Rede sein.

So waren die Quartalsergebnisse der Ölriesen auch alles andere als gut. BP, Chevron, Exxon und Shell wiesen einen Verlust von einer Milliarde aus. Es hätte schlimmer sein können. Der Verlust in den ersten drei Quartalen ist auch beeindruckender als der Verlust im dritten Quartal. Die Verluste belaufen sich in diesem Jahr bisher auf 45 Mrd. Dabei handelt es sich lediglich um vier Ölfirmen, die teils über die Schwertschöpfungskette gut diversifiziert sind.

Zuletzt fiel der Ölpreis wieder. Bis die Ölnachfrage das Vorkrisenniveau erreicht, wird noch viel Zeit vergehen. Allein die Flugindustrie, die nach wie vor nur zu 20-30 % ihrer Kapazität einsetzt, sorgt für einen Nachfrageeinbruch von 4 %. In vielen Märkten ist der Wegfall von 4 % Nachfrage verkraftbar. Auf dem Ölmarkt führten in der Vergangenheit bereits Abweichungen von einem Prozent vom Gleichgewicht zu großen Turbulenzen.

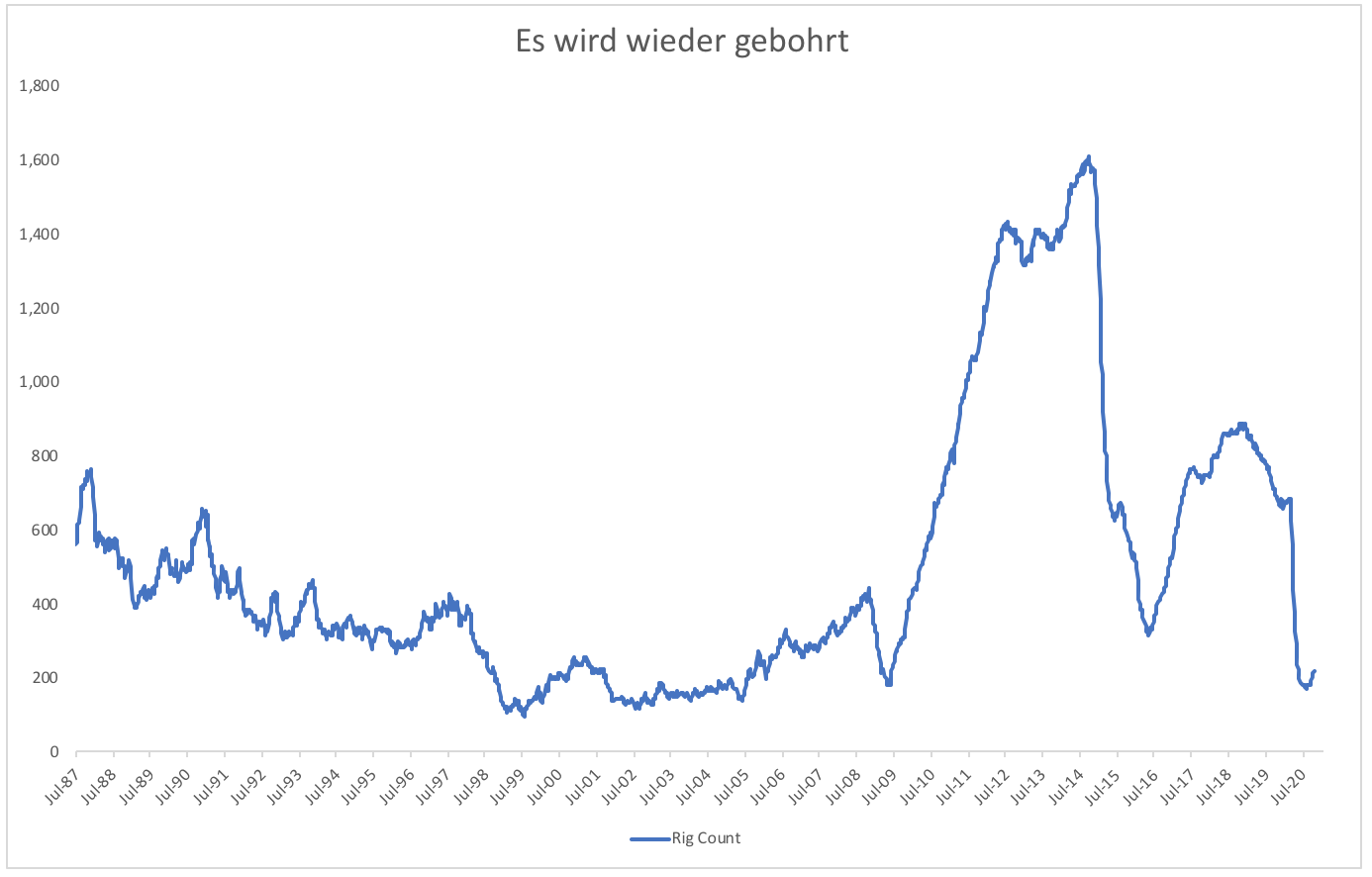

Trotz allem wird in den USA wieder mehr gebohrt (Grafik 1). Wird mehr gebohrt, wird in Zukunft mehr gefördert. Zwischen der Bohrung und effektiven Fördermengenausweitung vergehen wenige Monate. Das kann man auf zwei Arten interpretieren.

Entweder sind Ölunternehmen zuversichtlich und bereiten sich auf höhere Fördermengen vor, weil die Pandemie ja irgendwann vorüber sein wird. Über den Winter ist eher mit rückläufiger Nachfrage zu rechnen. Die zweite Coronawelle sorgt dafür.

Oder Ölunternehmen denken bei der Fördermengenausweitung gar nicht über den Preis und die Nachfrage nach sondern wollen mehr fördern, weil sie es müssen. Wird das Geld knapp, muss mehr gefördert werden, egal, wo der Preis steht. Ganz egal ist es natürlich nicht, wo der Preis steht. Bei 35-40 Dollar ist der Preis aber hoch genug, um den Betrieb aufrechtzuerhalten.

Man kann die Bohrtätigkeit als Zuversicht oder Verzweiflungstat interpretieren. Es dürfte letzteres sein, denn die zunehmende Bohrtätigkeit passt nicht zum Ölpreis (Grafik 2). Cashflow scheint eine höhere Motivation zu sein als Zuversicht über die Nachfrage. Aller Voraussicht nach müssen Anleger noch bis Frühjahr 2021 darben. Dann ist hoffentlich ein Impfstoff bereit und die Feriensaison im Sommer, in der die Nachfrage besonders hoch ist, kann stattfinden. Das Tief bei Ölaktien dürfte sich in den kommenden Wochen bilden. Noch erscheint der Einstieg zu früh.

Clemens Schmale

Tipp: Als Godmode PLUS Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Das ist ein bullisches Zeichen ... WTI Ziel 60