Nach Megakaufsignal im Sektor: Diese 3 Biotechs sind einen Blick wert

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- NASDAQ Biotechnology IndexKursstand: 3.354,13 Pkt (NASDAQ) - Zum Zeitpunkt der Veröffentlichung

- iShares Biotechnology ETFKursstand: 285,078 € (Tradegate) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- NASDAQ Biotechnology Index - WKN: 617026 - ISIN: XC0006170267 - Kurs: 3.354,13 Pkt (NASDAQ)

- iShares Biotechnology ETF - WKN: 657791 - ISIN: US4642875565 - Kurs: 285,078 € (Tradegate)

- Kite Pharma Inc. - Kurs: 100,660 $ (NASDAQ)

- Supernus Pharmaceuticals Inc. - WKN: A1JX3U - ISIN: US8684591089 - Kurs: 44,150 $ (NASDAQ)

- RepliGen Corp. - WKN: 870980 - ISIN: US7599161095 - Kurs: 45,470 $ (NASDAQ)

Da ist man eine Woche im Urlaub und was passiert in meinem Lieblingssektor, bei den US-Biotechs? Die bilden in Form des Nasdaq Biotech Index (NBI) das Kaufsignal aus, auf das ich seit dem ersten Quartal 2016 und damit seit 1 1/2 Jahren warte. Zum Glück waren meine Kollegen aber aufmerksam und haben Sie mit zahlreichen Beiträgen rechtzeitig auf die Chancen im Sektor hingewiesen. Dennoch möchte ich kurz zurückblicken und vor allen Dingen vorausschauen.

Big Picture richtig gedeutet

Es hat sich als richtig erwiesen, bei aller negativen Stimmung für die Biotechs im Vorjahr das Big Picture im Sektor nicht aus den Augen zu verlieren.

Im März 2016 wies ich nach dem Abverkauf in der Branche auf den Monatschart hin und dass dort bereits interessante Kursniveaus erreicht wurden. Für einen charttechnischen Boden bedurfte es allerdings mehr. Ende 2016 erschien ein Update, einmal mehr hatte der EMA50 Monat als Unterstützung gehalten. Im April 2017 veröffentlichte ich ein weiteres Update, wobei ein prozyklischer Kauftrigger klar definiert wurde.

In der Vorwoche kam es nun zum Befreiungsschlag. Der Trigger bei 3.170 Punkten im NBI wurde per Wochenschlusskurs signifikant überwunden, womit ein erstes Kursziel bei 3.600 Punkten aktiviert wurde. Auch neue Allzeithochs sind nun wieder denkbar, solange das Zwischentief bei 2.960 Punkten nicht mehr unterschritten wird.

Was war aus fundamentaler Sicht passiert?

Der beschleunigte Abverkauf zur Jahreswende war auf die Wahl Donald Trumps zum US-Präsidenten zurückzuführen. Wie auch bereits bei anderen Themen lehnte sich Trump im Wahlkampf weit aus dem Fenster und kündigte an, die Medikamentenpreise deckeln bzw. senken zu wollen. Wie nun in der Vorwoche durchsickerte, wird Trump aller Voraussicht nach wie bei vielen anderen seiner Ankündigungen nicht einmal einen Bruchteil derer umsetzen.

Von beschleunigten Zulassungsverfahren ist inzwischen verstärkt die Rede, was der Biotech-Branche natürlich zu Gute kommen würde. Die Preise sollen dadurch wohl "indirekt" gesenkt werden. Von direkten Preissenkungs-Maßnahmen las man zuletzt dagegen nichts mehr.

Sollte sich tatsächlich herausstellen, dass der Abverkauf in der Branche fundamental unbegründet vonstatten ging, besteht aufgrund der über die Jahre gesunkenen Bewertungen im Sektor – zwischenzeitlich war der Biotech-Sektor günstiger als der Pharmasektor bewertet – erheblicher Aufwärtsspielraum.

Wie investiert man im Biotech-Sektor?

Wie können Anleger vom langfristigen Aufwärtstrend im Sektor profitieren? Am einfachsten lässt sich der NBI per ETF abbilden. Der bekannteste ETF ist der iShares Nasdaq Biotech ETF mit einem Volumen von rund 9 Mrd. USD. Die WKN lautet 657791.

Daneben gibt es die Schweizer Beteiligungsgesellschaft BB Biotech, die das Risiko ebenfalls auf viele Einzelwerte streut und die Ihnen in der Vorwoche mein Kollege Frederik Geiger noch einmal vorgestellt hat. Beliebte Schwergewichte im NBI sind beispielsweise Gilead Sciences oder Celgene. Auch zu diesen fanden Sie rechtzeitig in der Vorwoche Analysen meiner Kollegen Henry Philippson (zu Gilead) und Heinz Rabauer (zu Celgene). Wenngleich diese Unternehmen durchaus langfristig noch einmal 50 % zulegen können, besteht der Reiz im Biotech-Sektor natürlich vorrangig darin, die neuen Gileads oder Celgenes und damit Kursvervielfacher zu finden. Denn allein eine erfolgreiche Zulassung eines Medikaments kann ein Unternehmen in völlig neue Bewertungssphären führen.

Wer es also etwas aggressiver möchte, für den haben ich am Wochenende ein Biotech-Screening durchgeführt. Die hierfür als Grundlage angefertigte Watchlist mit allen 162 Werten im Nasdaq Biotech Index finden Sie auf meinem Expertendesktop auf der Investment- und Analyseplattform Guidants.

Kite Pharma - First-Mover-Effekt bei CAR-T?

Eines der derzeit heißesten Themen im Biotech-Bereich ist CAR-T (Chimeric Antigen Receptor T-cells). Kurz erläutert geht es bei dieser Technologie darum körpereigene Immunzellen zu modifizieren, damit sie die bis dato für das Immunsystem unsichtbaren Krebszellen erkennen, angreifen und abtöten können. Hierfür werden dem Patienten Immunzellen entnommen, diesen das Gen für das CAR-Molekül eingepflanzt, die Zellen vermehrt und anschließend dem Patienten wieder zurückgegeben. Es geht also um eine sogenannte Immuntherapie.

Alteingesessene Biotechfans werden sich dabei zwangsläufig an Dendreon zurückerinnern, die bereits vor einigen Jahren eine, wenn auch auf einer anderen Technologie basierende Immuntherapie zugelassen bekommen hatten, im Vertrieb letztendlich aber kläglich scheiterten und Insolvenz anmelden mussten.

Bei CAR-T liefern sich derzeit einige Firmen ein Kopf-an-Kopf-Rennen. Es geht darum, welches Unternehmen die besten Chancen besitzt, das erste auf CAR-T basierende Medikament auf den Markt zu bringen. Aktuell sieht der Markt einen Zweikampf zwischen Kite Pharma und Novartis. Andere Unternehmen in dem Sektor sind beispielsweise Bluebird Bio oder Juno Therapeutics.

Zulassung im vierten Quartal?

Das in der Pipeline am weitesten fortgeschrittene Medikament von Kite ist axicabtagene ciloleucel (früher: KTE-C19). Eine Studie mit 101 Patienten, die an einer sehr aggressiven Form des Non-Hodgkin-Lymphoms, einer Blutkrebsart, leiden, hat sehr gute Ergebnisse geliefert. 82 % der Patienten sprachen nach nur einer Injektion teilweise oder komplett auf die Therapie an. Nach 6 Monaten sprachen 36 % der Patienten vollständig auf das Medikament an. Da es sich um Fälle handelt, bei denen andere Medikamente nicht wirken, ist das für das Unternehmen und natürlich für die Patienten ein großer Erfolg.

Ein erster Zulassungsantrag ist bereits gestellt, für weitere Indikationen laufen zusätzliche Studien. Läuft alles perfekt, wäre eine Zulassung im vierten Quartal realistisch. Eine Fabrik zur Herstellung der Therapie wurde ebenfalls schon gebaut. Das Verfahren ist sehr aufwendig und damit auch sehr kostspielig. Über eine mögliche Preissetzung hüllt sich das Management bislang in Schweigen. Vor Ende des Jahrtzehnts dürfte Kite aber nicht die Gewinnzone erreichen.

Die Aktie birgt daher ein hohes Risiko. Die Marktkapitalisierung beträgt bereits stolze 5,7 Mrd. USD. Über 15 % der Aktien befinden sich in Händen der Shorties. Sollte Kite mit CAR-T aber der Durchbruch gelingen, wäre das Unternehmen auch ein potenzielles Übernahmeziel. Für Kursfantasie ist in jedem Fall gesorgt.

| Jahr | 2016 | 2017 | 2018 | 2020 |

| Umsatz in Mio. USD | 22,17 | 44,07 | 192,45 | 847,27 |

| Ergebnis je Aktie in USD | -5,46 | -8,23 | -6,88 | -0,12 |

| KGV | - | - | - | - |

Aus technischer Sicht steht der Biotech-Wert exzellent da. In der Vorwoche hat die Aktie eine mehrjährige Seitwärtsrange zwischen 89,20 und rund 40,00 USD zur Oberseite verlassen. Das Handelsvolumen zieht an. Mittel- bis langfristig sind Kurse um 130,00 USD vorstellbar. Hierfür darf die Aktie nicht mehr unter 66,75 USD abgeben. Das Ausbruchsniveau bei 89,20 USD dient von jetzt an als Unterstützung.

Ein Hinweis: Sollte beispielsweise der Zulassungsantrag abgelehnt werden, drohen bei Aktien wie Kite Pharma extreme Gaps im Chart. Stopps gaukeln hierbei nur eine gewisse Sicherheit vor. Letztendlich kann man das Risiko hier nur sinnvoll über die Positionsgröße steuern.

- ()-VerkaufenKaufen

Supernus Pharmaceuticals - Profitabel mit voller Pipeline

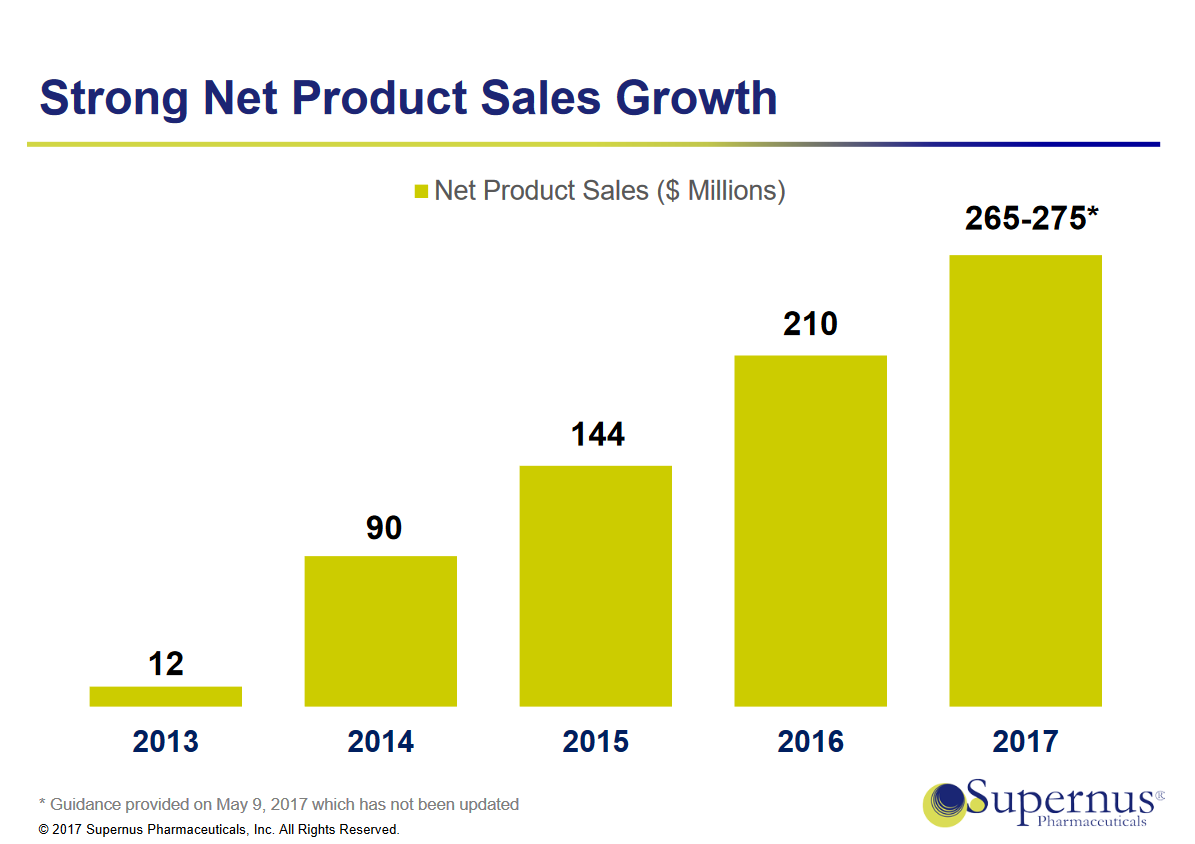

Während Kite Pharma noch Quartal für Quartal Geld verbrennt und auf die Zulassung des ersten Medikaments warten muss, sieht es bei Supernus Pharmaceuticals deutlich besser aus. Das Unternehmen erzielt bereits respektable Umsätze. Neun Medikamente auf Basis der Technologie von Supernus sind zugelassen. Der Fokus von Supernus liegt auf Medikamenten zur Behandlung von Krankheiten, die das zentrale Nervensystem betreffen. Die Umsatzentwicklung in den vergangenen Jahren kann sich sehen lassen. Lag man 2013 noch bei 12 Mio. USD, dürften es in diesem Jahr um die 270 Mio. USD werden.

Quelle: Supernus Pharmaceuticals

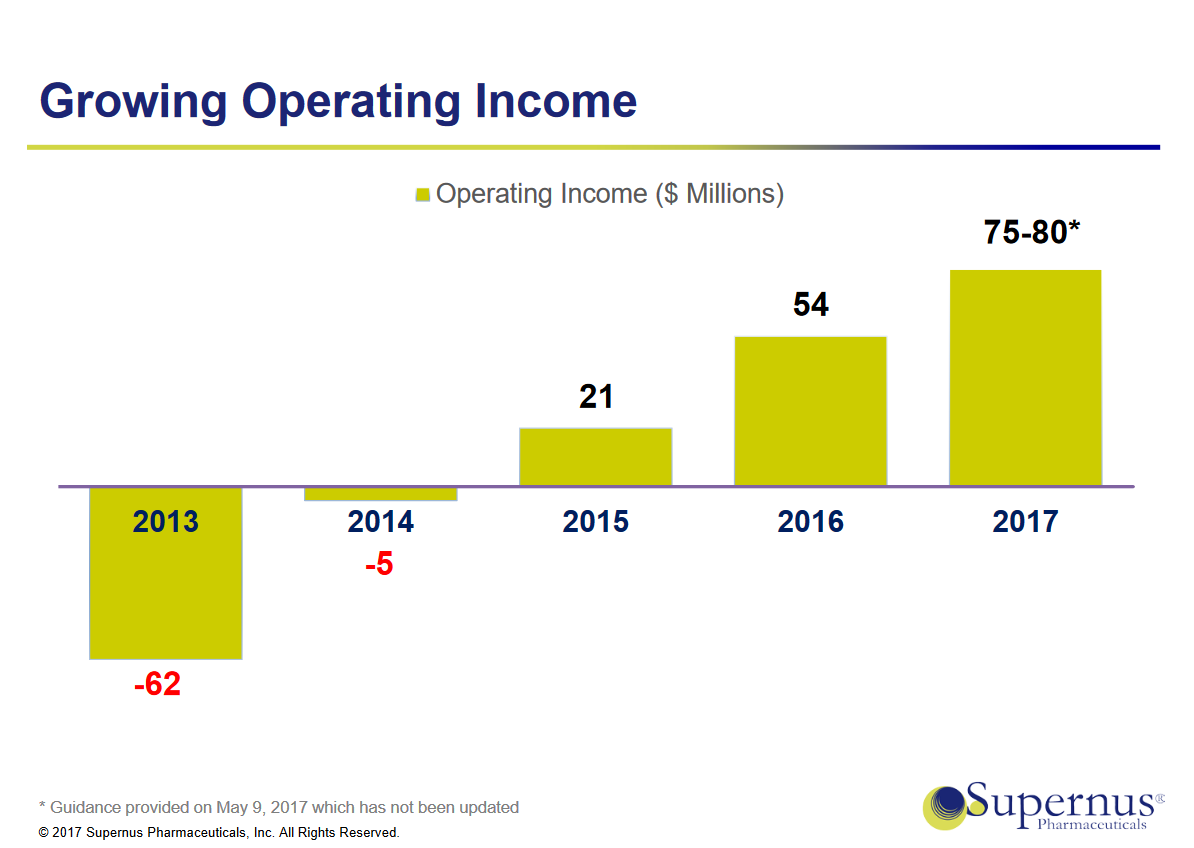

Beim operativen Gewinn sieht es ebenfalls sehr gut aus. 2015 gelang der Turnaround, in diesem Jahr dürften bereits zwischen 75 und 80 Mio. USD verdient werden.

Das Umsatzpotenzial der bereits zugelassenen Medikamente Oxtellar und Trokendi zur Behandlung von Epilepsie und Migräne sieht das Management bei über 500 Mio. USD. Allein durch diese beiden Produkte sind also noch deutliche Umsatzzuwächse zu erwarten.

Zwei Phase-III-Produkte

Die Fantasie liegt bei Supernus aber vor allen Dingen in der Medikamentenpipeline. Dort schlummern in der entscheidenen klinischen Entwicklung (Phase III) mit SPN-810 und SPN-812 zwei mögliche Blockbuster-Kandidaten, also Medikamente mit einem Umsatzpotenzial von über 1 Mrd. USD.

SPN-810 könnte zur Behandlung von ADHS, also dem Aufmerksamkeitsdefizitsyndrom und zur Behandlung von Autismus eingesetzt werden. Sollte die Zulassung in beiden Indikationen erfolgen, beziffert das Management von Supernus das Umsatzpotenzial auf 1,1 bis 1,8 Mrd. USD. SPN-812 wird ebenfalls in der Indikation ADHS getestet. Aufgrund einer neuartigen Formulierung beziffert das Management das Umsatzpotenzial dieses Medikamentenkandidaten auf 1,6 bis 3,0 Mrd. USD.

Im ersten Quartal verdiente Supernus 16,8 Mio. USD, was einem Sprung gegenüber dem Vorjahresquartal von 161 % entspricht. Der Umsatz kletterte um 31 % auf 56,4 Mio. USD. Die Cashreserven des Unternehmens beliefen sich Stand Ende März auf 176,3 Mio. USD. Das KGV für das Jahr 2018 beträgt 27 und dürfte bis 2020 auf rund 12 absinken. Die Marktkapitalisierung von Supernus beträgt 2,2 Mrd. USD.

| Jahr | 2016 | 2017 | 2018 | 2020 |

| Umsatz in Mio. USD | 215,00 | 283,04 | 362,93 | 601,82 |

| Ergebnis je Aktie in USD | 1,76 | 1,05 | 1,66 | 3,54 |

| KGV | 25 | 42 | 27 | 12 |

Wunderbarer Aufwärtstrend

Auch die Aktie von Supernus Pharmaceuticals befindet sich in einem beeindruckenden langfristigen Aufwärtstrend. Der Anstieg über 41,20 USD aktivierte ein weiteres Kaufsignal. Von nun an dient dieser Bereich als Unterstützung. Gemessen an den langfristigen Fibonacci-Extensionen lautet das nächste Kursziel 54,90 USD. Der Aufwärtstrend ist intakt, solange das Tief bei 37,75 USD nicht mehr unterschritten wird.

RepliGen - Zulieferer nach Übernahme mit Allzeithoch

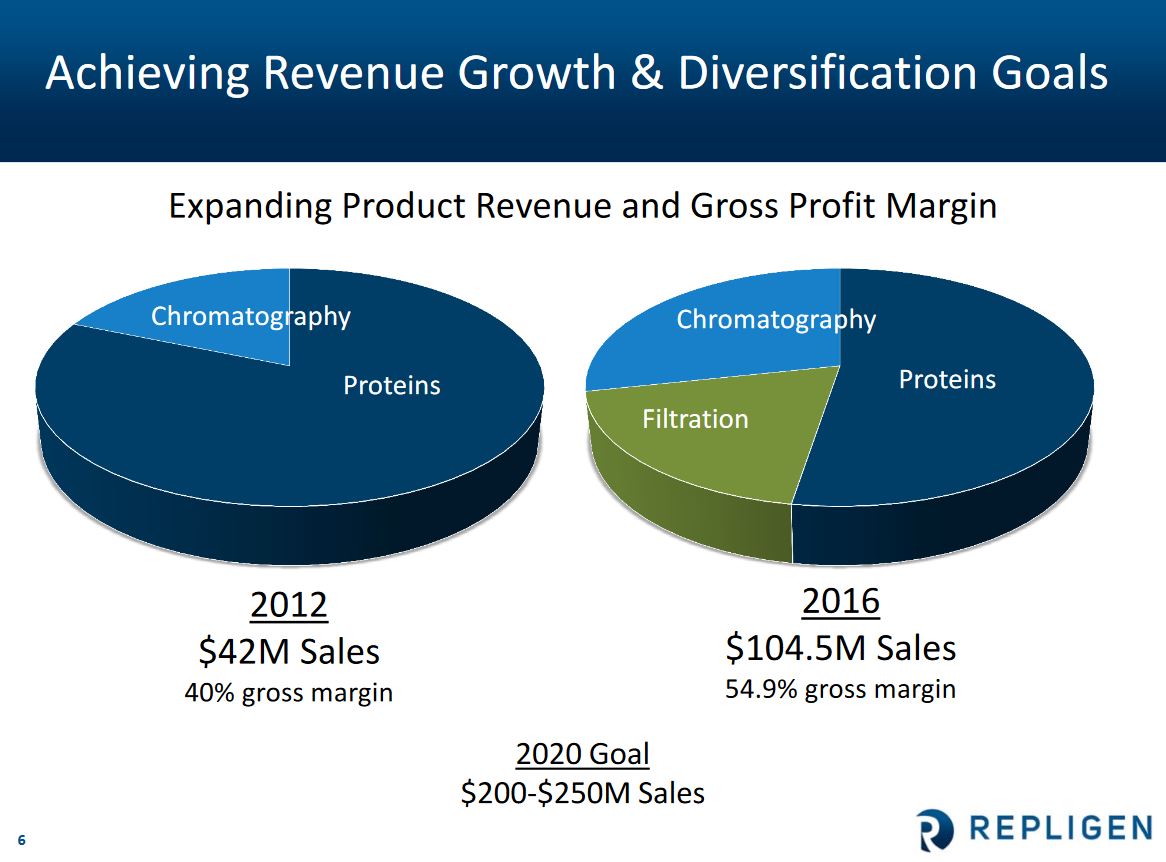

Das dritte Unternehmen im Bunde heißt RepliGen. Hierbei handelt es sich um einen klassischen Biotech-Dienstleister. RepliGen hat unter anderem Verfahren entwickelt, mit deren Hilfe monoklonare Antikörper gereingt werden können. 20 der weltweiten Top-Biopharmaunternehmen zählen zu den Kunden von RepliGen. Durch strategische Übernahmen aber auch organisches Wachstum gelang es, den Umsatz in den vergangenen Jahren zum einen zu steigern, zum anderen aber auch zu diversifizieren. Bis ins Jahr 2020 sollen die Erlöse auf 200 bis 250 Mio. USD klettern.

Quelle: RepliGen

Aggressive Akquisitionsstrategie

Das Management von RepliGen verfolgt eine durchaus aggressive Expansionsstrategie mithilfe von Akquisitionen. Im Jahr 2016 kaufte man die beiden Unternehmen Atoll GmbH und TangenX, am vergangenen Freitag meldete man eine "richtungsweisende" Übernahme mit dem Kauf von Spectrum für 359 Mio. USD. Spectrum kam im Jahr 2016 auf einen Umsatz von 40,2 Mio. USD, wobei mehr als 90 % der Erlöse auf das Filtrationsgeschäft entfallen. Mit der Transaktion will sich Repligen sowohl globaler breiter aufstellen als auch die Produktpipeline stärken. Das Management rechnet mit Synergieeffekten von 20 bis 25 Mio. USD jährlich. Ab dem Jahr 2018 dürfte sich der Deal positiv auf de Ergebnis von RepliGen auswirken.

Bereits in einer Präsentation im Mai erklärte das Management, dass man den Markt für RepliGen-Produkte auf 900 Mio. bis 1 Mrd. USD schätze. Es bestehen hohe Markteintrittsbarrieren, RepliGen erfüllt also das Qualitätskriterium eines Burggrabenunternehmens. Das Schöne für die Investoren ist, dass RepliGen unabhängig vom Erfolg von Medikamenten arbeiten kann. Denn RepliGens Produkte werden in der klinischen Forschung benötigt. Ob ein Medikamentenkandidat im Anschluss auf den Markt kommt, ist dabei völlig irrelevant. Verglichen mit den anderen beiden Unternehmen weist RepliGen also das deutlich niedrigere Risiko auf. Allerdings werden im Umkehrschluss auch keine riesigen Umsatz- und Gewinnsprünge erzielbar sein. Die Marktkapitalisierung von Repligen beläuft sich auf 1,5 Mrd. USD.

| Jahr | 2016 | 2017 | 2018 | 2020 |

| Umsatz in Mio. USD | 104,54 | 123,50 | 145,34 | 215,00 |

| Ergebnis je Aktie in USD | 0,44 | 0,56 | 0,72 | 1,15 |

| KGV | 103 | 81 | 63 | 39 |

Übernahme = Neubewertungsszenario = Allzeithoch

Das Verhalten der Repligen-Aktie infolge der News zeigt sich per Definition schon nahezu lehrbuchmäßig. Die News mit der Übernahme von Spectrum lösen ein Neubewertungsszenario aus, welches von den Institutionellen eingepreist wird. Das steigende Volumen bestätigt diese Vermutung, der Ausbruch über das bisherige Allzeithoch bei 42,48 USD triggert ein frisches mittel- bis langfristiges Kaufsignal. Damit lässt sich nun, solange der Kurs über dem Ausbruchsniveau, vor allen Dingen aber über dem Tief bei 37,40 USD notiert, ein Kursziel bei 57,00 USD ableiten. Rücksetzer bieten Kaufchancen.

Fazit: Der Biotech-Sektor hat sich mit der Entwicklung in der Vorwoche in eine exzellente Ausgangslage manövriert, in den kommenden Monaten als Outperformer dazustehen. Natürlich gibt es noch Fragezeichen, wie Trumps Reform-Pläne für den Sektor im Detail aussehen werden. Sollte er doch den "harten Hund" spielen, könnte die Rally noch abgewürgt werden. Am langfristigen Megatrend der Biotechnologie/Pharma/Gesundheitsbranche würde aber selbst eine Fortsetzung der Korrektur nichts ändern. Seit der Vorwoche ist erst einmal ein Kaufsignal aktiv, welches in den kommenden Wochen und Monaten bestätigt werden muss.

Am einfachsten kann man den Sektor per ETF abbilden. Einzelwerte wie BB Biotech, Celgene oder Gilead dürften den Stammlesern bekannt sein. Wer es etwas riskanter möchte, kann sich auch in der zweiten oder dritten Reihe umsehen. Kite Pharma ist sicherlich das heißeste Eisen der drei vorgestellten Unternehmen. Sollte die CAR-T-Technologie floppen, droht der Aktie ein ähnliches Schicksal wie Dendreon. Dafür sind die Chancen auch immens, sollte axicabtagene ciloleucel in gleich mehreren Indikationen zugelassen werden.

Supernus Pharmaceuticals ist zwischen Kite und RepliGen einzuordnen, was das Chance-/Risikoprofil anbelangt. Das Unternehmen ist bereits profitabel, als Salz in der Suppe befinden sich zwei potenzielle Umsatzblockbuster in fortgeschrittenen Studien. RepliGen dagegen ist ein reiner Dienstleister, der seinen Weg gehen wird. Die Kursfantasie ist gegenüber den anderen beiden Kandidaten überschaubarer, dafür auch das Risiko.

Wie Sie sich auch entscheiden, der Biotech-Sektor sollte nur als Beimischung in einem breit diversifizierten Portfolio verstanden werden. Denn welch heftigen Schwankungen die Aktien der Branche unterliegen, haben die vergangenen Jahre eindrucksvoll gezeigt.

Warum noch Ordergebühren zahlen? 💸

Bei uns: 0 € pro Trade (zzgl. marktüblicher Spreads). Dauerhaft.

Warum?

Weil du direkt an der Tradegate BSX handelst. Ohne Umwege.

Aktien, Mini Futures & mehr.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Wenn ich als Autor ein Produkt nenne sollte ich schon wissen, ob es für meine leserschaft geeignet ist. Das ist es in diesem Falle meiner Meinung nach nicht. Sowas sollte mal in der Redaktion besprochen werden, da es häufiger vorkommt. ETFs mit US ISIN sind meistens (ich denke sogar fast immer) für europäische Anleger nicht geeignet. Sehen Sie es als konstuktive Kritik. Bei meinem etzten Kommentar habe ich den falschen Ton getroffen. Sorry dafür. Habe auchu schon oft Lob verteilt und besuche Eure Seite täglich da ihr es insgesamt sehr gut macht!!!

Mir fehlt da noch die Umbrella Corporation.... :-D

Hier noch eine Auflistung von ETFs, die breiter gefasst sind, aber eben nicht auf den NBI. http://etfdb.com/index/nasdaq-biotechnology-index/

"Der bekannteste ETF ist der iShares Nasdaq Biotech ETF mit einem Volumen von rund 9 Mrd. USD. Die WKN lautet 657791." Meines Wissens ist dieser Fonds steuerlich intransparent, da Grundl.gem.§6 InvStG fehlen. Habe schon öfters hier solche "Empfehlungen" bzw. Hinweise gelesen. Steuerlich kann dieses zu erheblichen finanziellen folgen führen. Warum werden solche Aspekte bei der Produktvorstellung nicht berücksichtigt? Mangelt es an Hintergrundwissen? Oder werden solche Aspekte absichtlich nicht genannt?