Muss man nach diesen Quartalszahlen Bulle sein?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Kurz gesagt: Nein. Die Berichtssaison war bisher von zwei Meldungen geprägt. Die eine ist positiv. Große Technologieunternehmen wie Microsoft und Meta konnten bessere Zahlen abliefern als erwartet. Der Markt sprang vor Freude nach oben. Die andere Meldung ist negativ. Sie betrifft einige Regionalbanken, vor allem First Republic Bank, die gerettet werden musste, und es betrifft kleinere Technologieunternehmen wie Snap oder Pinterest.

Man kann nicht behaupten, dass es nur positive Neuigkeiten in dieser Berichtssaison gibt. Gefühlt überwiegen jedoch die positiven Nachrichten. Die Berichterstattung scheint mehr positive als negative Meldungen zu beinhalten.

Das hat einen einfachen Grund. Die Quartalszahlen von Microsoft erhalten global sehr viel mehr Aufmerksamkeit als jene von Pinterest. Zugleich hat Microsoft mit der zweithöchsten Marktkapitalisierung unter allen US-Unternehmen großen Einfluss auf die Indizes. In der vergangenen Woche stieg der S&P 500 um knapp 1 %. Allein Microsoft trug 0,7 Prozentpunkte dazu bei. Das Kursplus wurde von Microsoft praktisch im Alleingang erzeugt.

Nüchtern betrachtet sind die Zahlen insgesamt wie erwartet. Bisher haben etwas über die Hälfte der S&P 500 Unternehmen ihre Zahlen vorgelegt. Die Erwartungen wurden dabei in 78 % der Fälle übertroffen. Im Mittel der letzten Jahre lag dieser Wert bei 79 %.

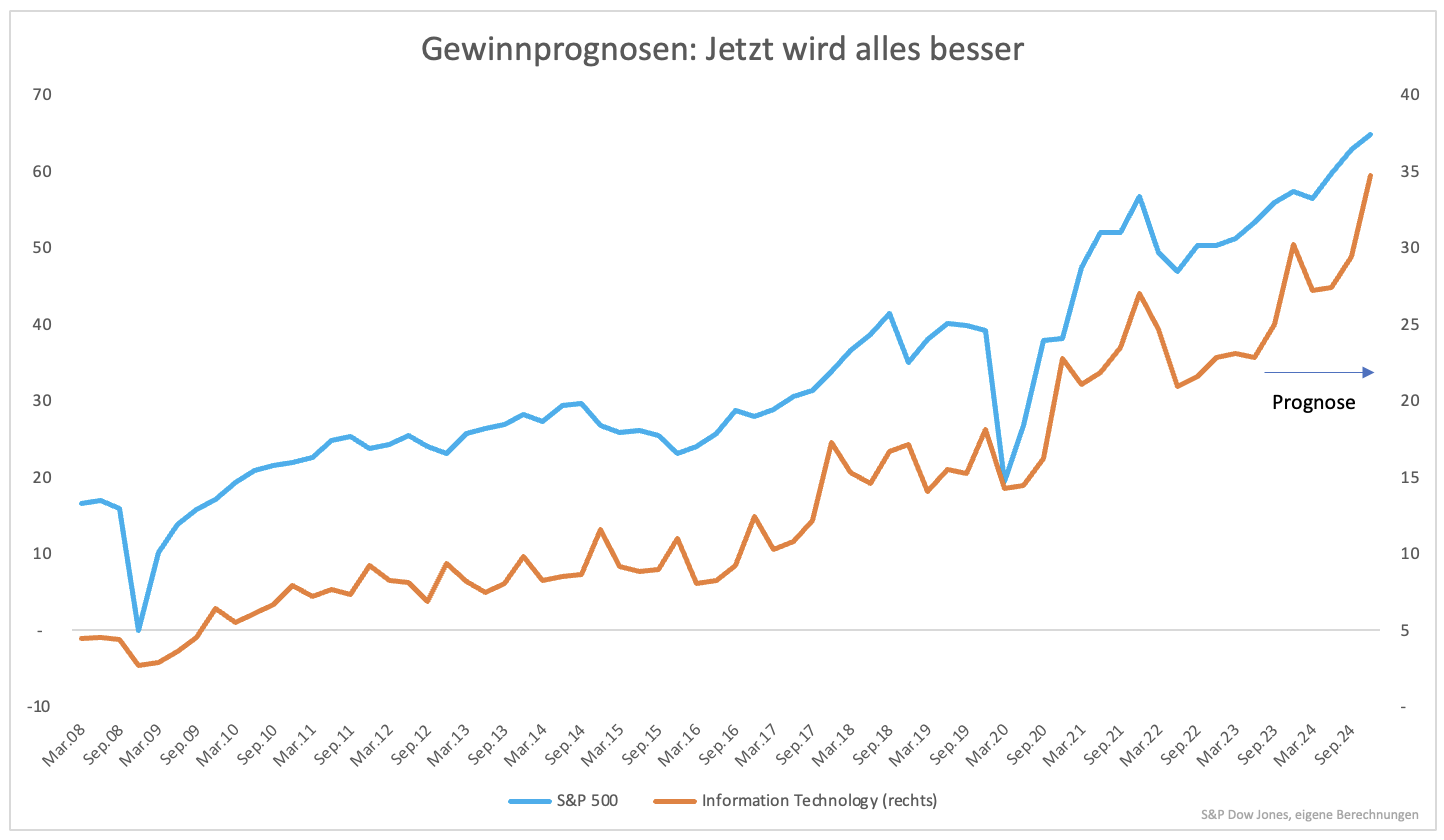

Die Quartalszahlen sind natürlich nur ein Abbild von dem, was war. Für Anleger ist das, was sein wird, wichtiger. Diesbezüglich gibt es viel Optimismus. Gerade im Technologiesektor erwarten Analysten bis Jahresende viel Gewinnwachstum. Derzeit liegt der Gewinn je Anteilsschein des S&P Technologiesektors bei 23 USD. Ende 2023 soll der Gewinn bei 30 USD liegen. Ein Plus von 32 % ist selbst in den besten Jahren kaum zu erreichen.

Bis Ende 2024 soll der Gewinn gegenüber dem aktuellen Wert um über 50 % ansteigen. Was aktuell nicht gut ist, soll also in der Zukunft gut sein (Grafik 1). Für den Gesamtmarkt wird ebenfalls Wachstum erwartet, allerdings weniger.

Wachstum wird vom Technologiesektor getragen. Die Kurse spiegeln dies bereits wider. So hat der Nasdaq 100 in diesem Jahr um 12 Prozentpunkte mehr zugelegt als der S&P 500 und sogar 19 Punkte mehr als der gleichgewichtete S&P 500 Index.

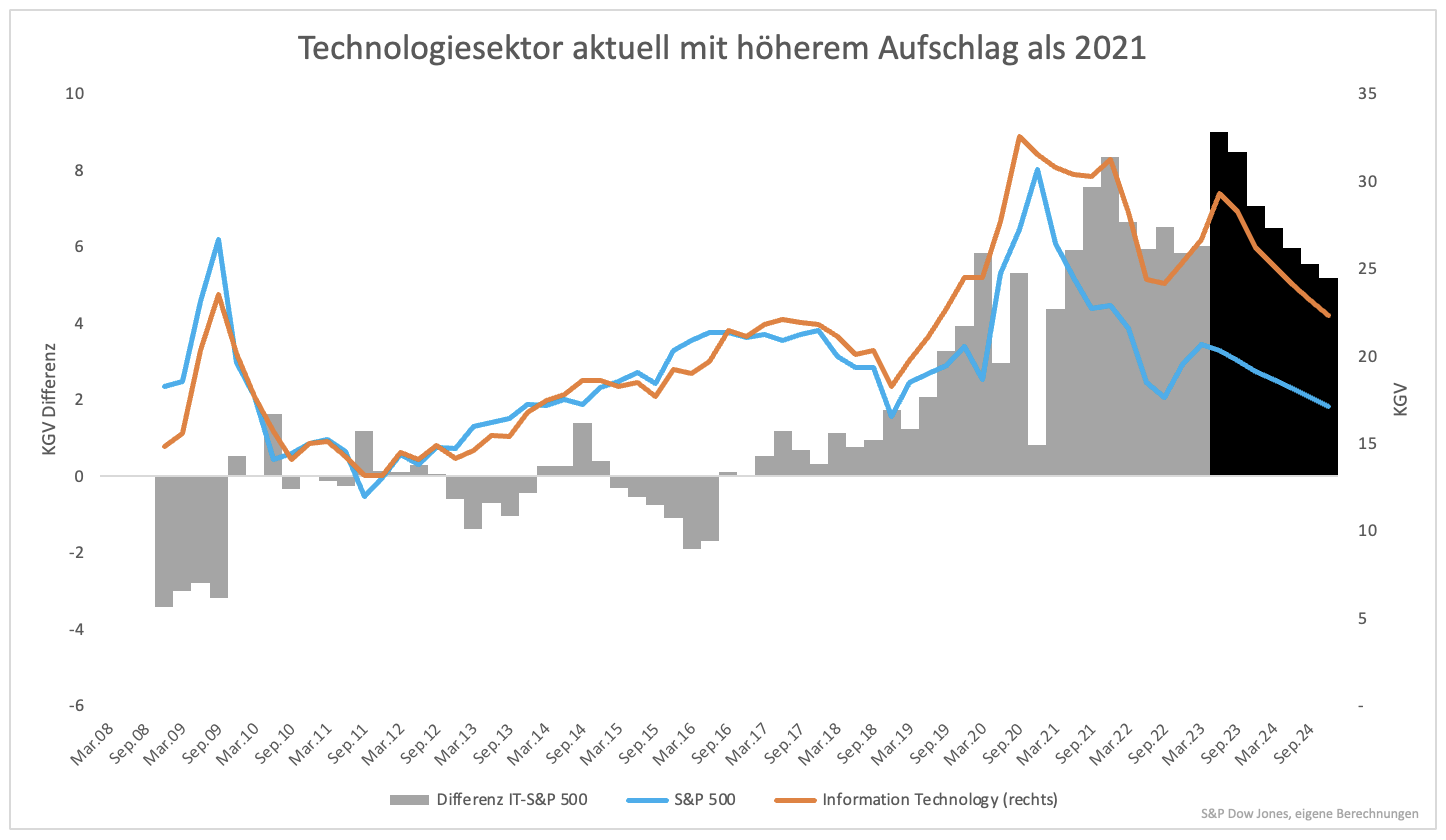

Das Kursplus verdankt der Sektor nicht zuletzt den guten Zahlen von den Megacaps wie Microsoft. Anleger sind inzwischen allerdings so euphorisiert, dass ein Umstand in Vergessenheit gerät. Die Misere des US-Marktes war und ist eine Überbewertung der Technologie-Megacaps. Bevor die Korrektur 2022 begann, lag das KGV des Sektors bei 31, jenes des S&P 500 bei 23. Technologieaktien waren also mit einem KGV bewertet, welches 8 Punkte höher war.

Auf Basis der aktuellen Gewinnzahlen liegt das KGV bei 29 und 9 Punkte über dem des S&P 500 (Grafik 2). Damit hat sich das Problem des US-Marktes nicht entschärft. Es ist im Gegenteil sogar noch schlimmer geworden.

Ich kann nachvollziehen, weshalb Anleger über die Zahlen von z.B. Microsoft begeistert sind. Sie lösen aber das Grundproblem nicht. Der Gewinn ist immer noch niedriger als im zweiten Halbjahr 2021. Zugleich ist die Bewertungsdifferenz für Megacaps höher als das Niveau, welches den Markt 2022 in die Korrektur zwang.

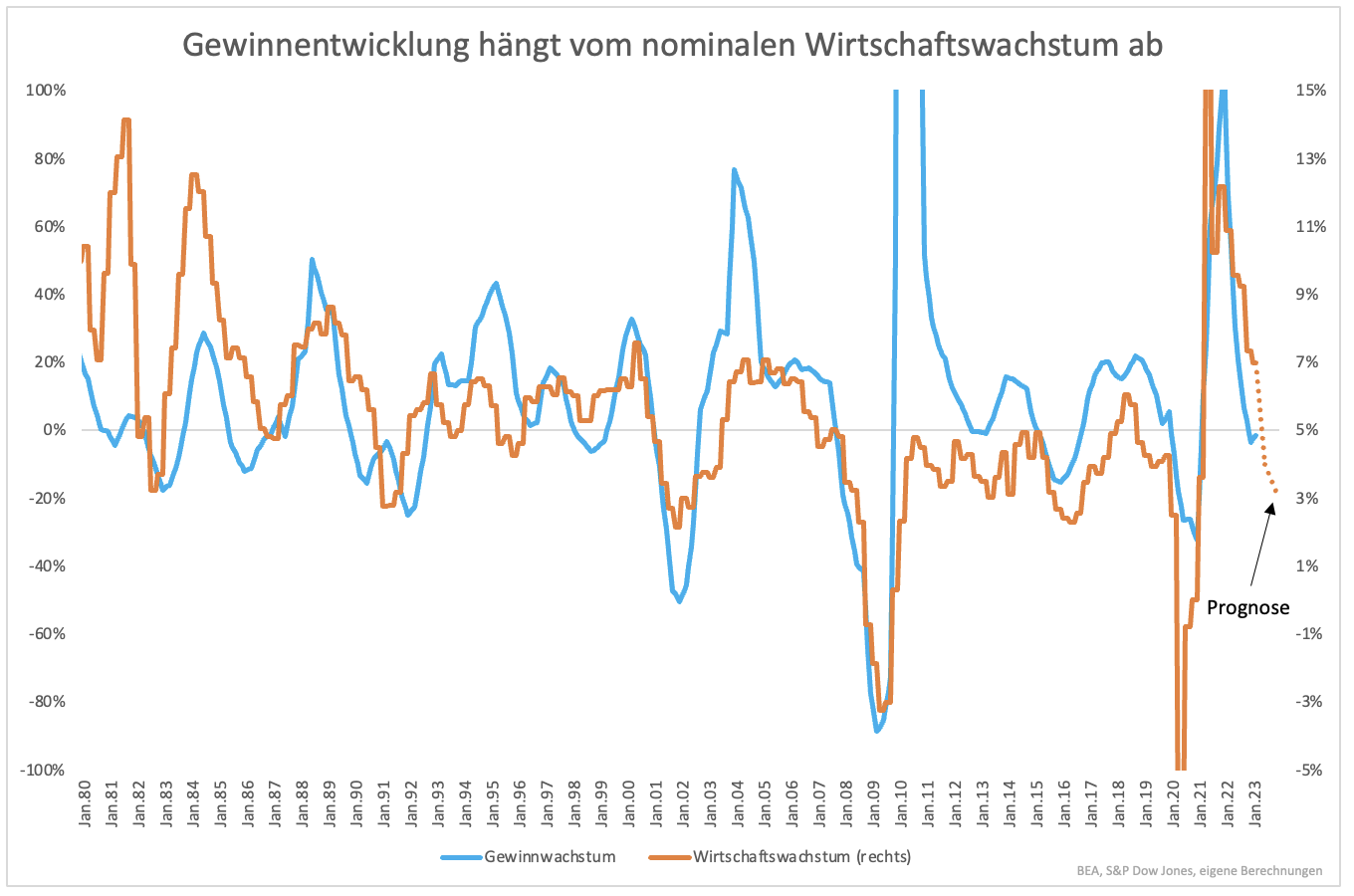

Am Ende kommt es darauf an, wie solide die US-Wirtschaft in Zukunft wächst. Man kann aus einer hohen Bewertung herauswachsen. Auf Sicht der nächsten Quartale dürfte dies schwerfallen. Das Wachstum kühlt sich weiter ab. Gewinnstagnation ist das Beste, das Anleger erwarten können (Grafik 3).

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.