Mehr Gewinn bei weniger Risiko

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In den letzten Jahren hat sich die Zauberformel "mehr Gewinn bei weniger Risiko" mehr und mehr durchgesetzt. Sie ist allerdings noch nicht so breit gestreut, dass das System zusammenbricht. Immerhin hält sich der traditionale Gedanke, dass Rendite und Risiko positiv korreliert sind.

Anleger lernen das ganz automatisch mit der Zeit an der Börse. Je mehr Artikel man liest, desto häufiger erfährt man auch, dass höheres Risiko höhere Rendite bringt. In der Praxis stimmt das nicht, obwohl das Mantra vollkommen einleuchtet. Wenn ich als Anleger mehr Risiko auf mich nehme, will ich dafür natürlich auch eine höhere Belohnung.

In der Realität trifft das selten zu. Freilich, man kann Glück haben und sehr hohes Risiko eingehen und sich ein Jahr später zur Ruhe setzen. Das gelingt aber wahrscheinlich nur einem unter hunderttausenden Anlegern. Die anderen haben Pech und verlieren meist einen Großteil des eingesetzten Geldes, manchmal sogar mehr.

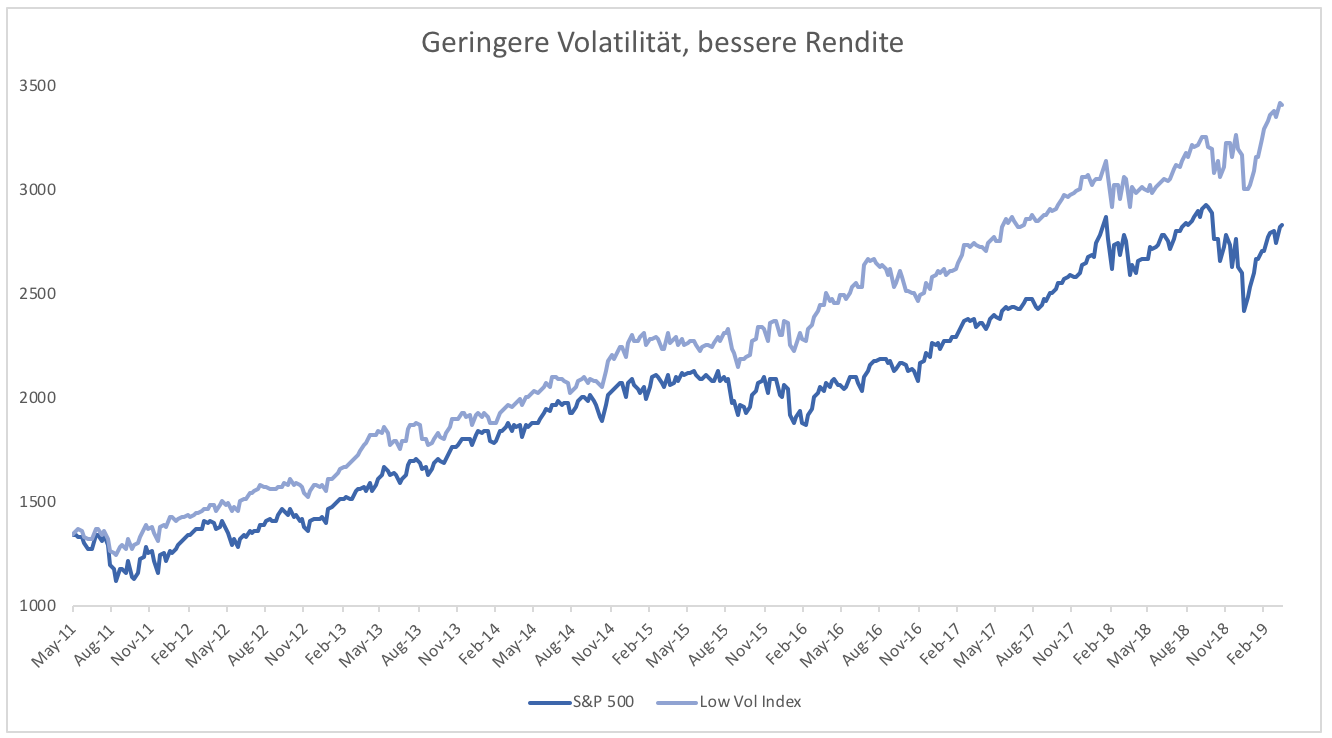

Weniger Risiko ist zwar langweilig, zahlt aber besser. Ein Blick auf den S&P 500 und den S&P 500 Low Volatility Index zeigt ganz klar, wer das Rennen macht. Mit weniger Volatilität, das Maß aller Dinge, wenn es um Risiko geht, konnte man deutlich mehr Gewinn einfahren.

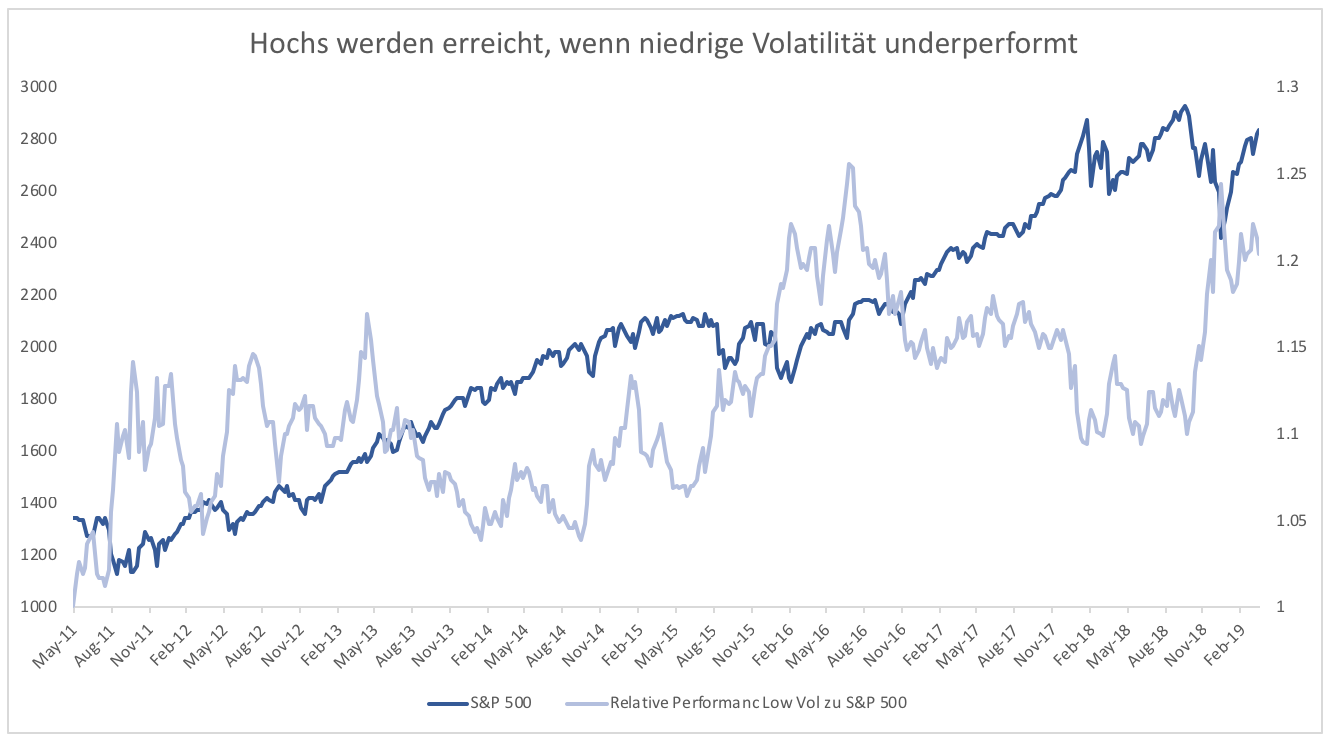

Während der breite Markt noch nach den bisherigen Allzeithochs sucht, wurde bei Low Vol Aktien schon längst ein neues gefunden. Für Anleger kann ein solcher Low Vol Index ein guter Indikator sein. Viele Korrekturen zeichnet sich beim S&P 500 dadurch aus, dass das zweite Tief der Korrektur tiefer war als das erste. Das war etwa 2015/16 der Fall und auch wieder Anfang 2018.

In diesen beiden Fällen markierten Low Vol Aktien schon ein höheres Tief. Ende 2018 hat das allerdings nicht funktioniert. Es gibt also keine Garantie, dass das immer so sein wird. Generell macht das aber Sinn. Korrigiert der Markt, sind sichere Aktien gefragt und die Kurse steigen dort, während der Gesamtmarkt noch korrigiert.

Das führt dazu, dass Low Vol Aktien während einer Korrektur klar outperformen. Die relative Entwicklung schnellt in die Höhe (Grafik 2). Sind Anleger hingegen unbekümmert und kaufen einfach alles, was nicht bei Drei auf den Bäumen ist, tritt das Gegenteil ein. Low Vol zeigt eine Underperformance.

Derzeit kommen wir aus einer korrektiven Phase, in der der breite Markt weniger gut performt hat. Das Blatt wendet sich aber langsam wieder. Im Klartext bedeutet dies, dass der Markt durchaus noch etwas steigen kann, bevor wir ein Übermaß an Unbekümmertheit messen können.

Der breite Markt hat bereits begonnen, wieder besser zu performen als sichere Aktien. Das bedeutet auch, dass die Korrektur damit offiziell vorbei ist. Je länger die Outperformance anhält, desto wahrscheinlicher wird die nächste Korrektur.

| Exklusive Inhalte. Wertiger Zeitvorteil. Push-Benachrichtigungen. Einen ganzen Tag im Monat alle Premium-Services nutzen. Nur 9 Euro pro Monat. Jetzt Godmode PRO testen! |

Anleger lernen das ganz automatisch mit der Zeit an der Börse :-) Na das ist eine steile These

erst wenn auch Sie schreiben, daß es keine Risiken mehr gibt, selbst meine 80-jährige Nachbarin Aktien gekauft hat und der Dow bei 100000 steht ist der Bullenmarkt und alles was wir kennen zu Ende (-:

Herr Schmale, es gibt kein Risiko mehr - Aktien kaufen, Verluste übernehmen die Notenbanken. Gilt auch für Anleihen. Vergessen sie Charts, Konjunkturdaten oder sonst was. Selbst wenn alle Unternehmen einfach gar nichts verdienen, steigen die Kurse. Kaufen kaufen einfach kaufen...