Market Insights: Das steckt hinter den extremen Fear & Greed Werten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Markttechnik, Saisonalität und Sentiment

📌 2025: Viele große Abwärtstage, wenig große Aufwärtstage

2025 verzeichnete bislang deutlich mehr Tage mit Kursverlusten von über 1 % als starke Aufwärtstage. So ein Muster gab e zuletzt nur in klaren Bärenmarktjahren wie 2008 und 2022. Kein Wunder, dass das Sentiment so mies ist. Trotz neuer Hochs im S&P 500 wirkt die Schwankungsstruktur überproportional negativ geprägt

📌 Darum sind die extremen Fear & Greed Werte logisch

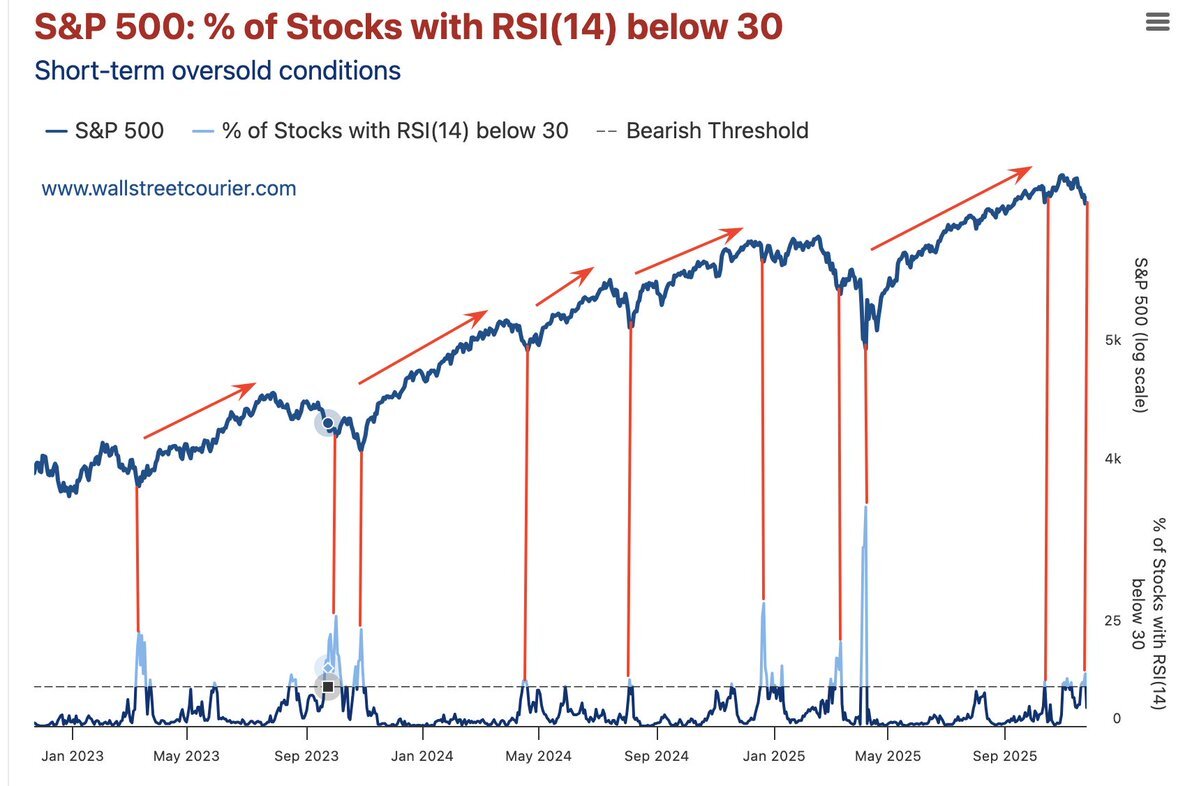

Der Anteil der S&P500 Aktien mit einem RSI von 30 oder niedriger war zuletzt erneut über die übliche Überverkauf-Schwelle gestiegen. Dieser Wert markierte in den vergangenen Jahren fast jeden größeren Markttiefpunkt, einschließlich des Tiefs Anfang April.

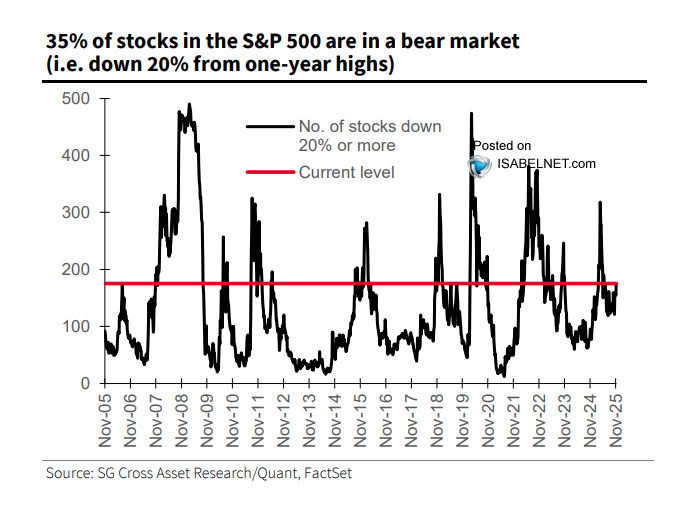

Es waren rund 35 % der S&P500 Mitglieder mindestens 20 % unter ihren Ein-Jahres-Hochs

Überzeuge Dich 14 Tage unverbindlich von unserem unschlagbaren Angebot

👉 Jetzt 14 Tage unverbindlich ausprobieren

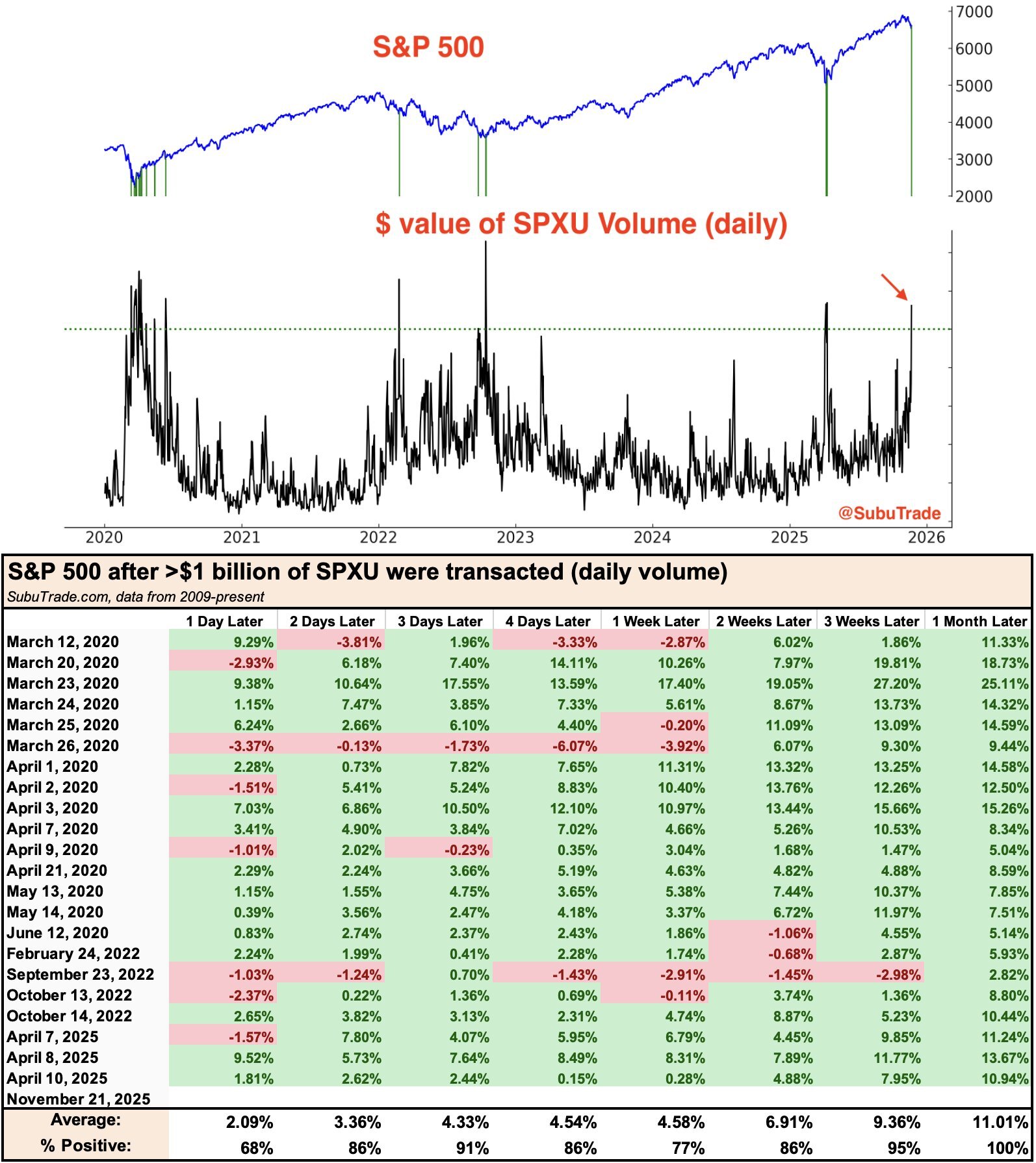

Zudem wurden nach dem extrem bearishen Reversal nach den Nvidia Earnings über eine Milliarde US-Dollar in den -3x Short ETF SPXU umgesetzt. Ein Volumen, das historisch nur in Phasen extremer Marktangst erreicht wurde. Ähnliche Volumenspikes markierten wichtige Tiefpunkte, darunter der COVID-Crash, die erste Abverkaufswelle 2022, das finale Bärenmarkttief im Oktober 2022 sowie der Liberation-Day-Boden im April 2025.

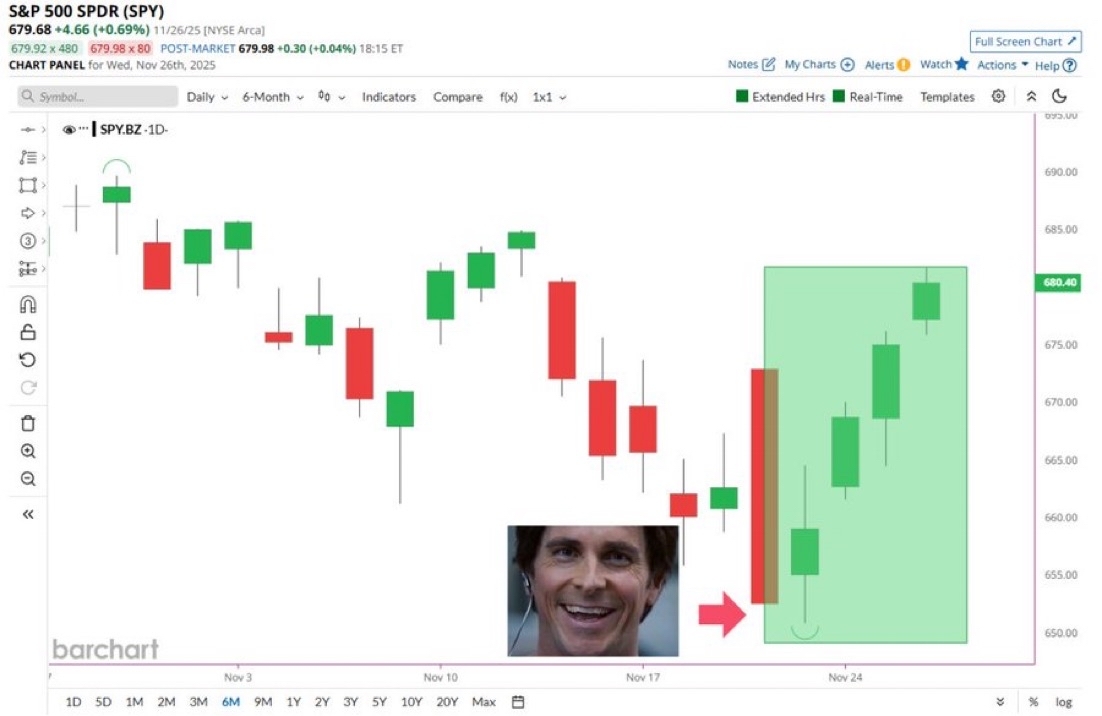

📌 Starke November-Rallys folgen oft demselben Drehbuch

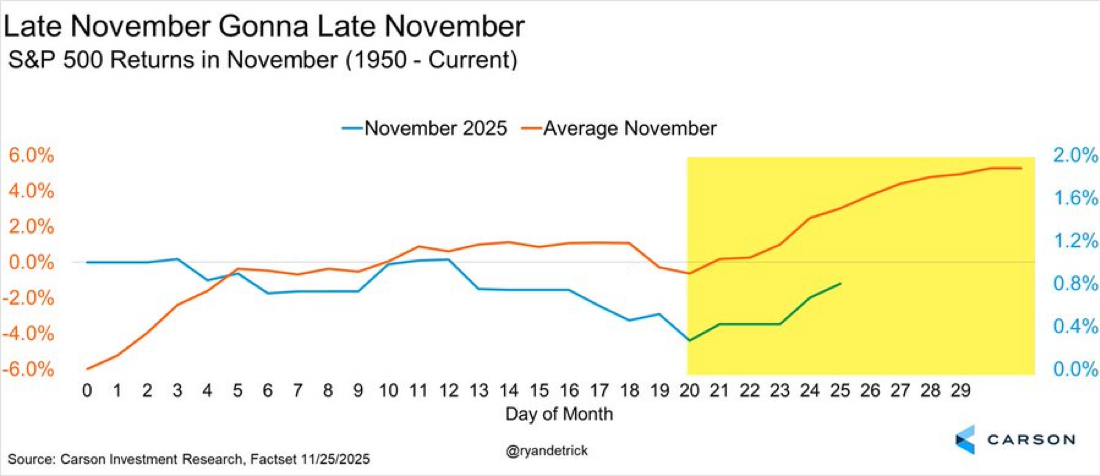

Die Grafik zeigt, wie sich der S&P 500 im laufenden November im Vergleich zum historischen Durchschnitt seit 1950 entwickelt hat. Während 2025 (blaue Linie) zunächst klar hinter der typischen November-Seasonality zurückblieb, markierten die Kurse am 20. November ein Tief. Exakt in dem Zeitraum, in dem der Monat historisch häufig dreht und den ich in den vergangenen Ausgaben der Market Insights hinwies.

Eine ähnliche Vier-Tage-Rallys von über 4 % trat seit 2023 nur achtmal auf und hat fast immer zu höheren Kursen über die nächsten ein, drei und sechs Monate geführt.

📌 Und Dezember?

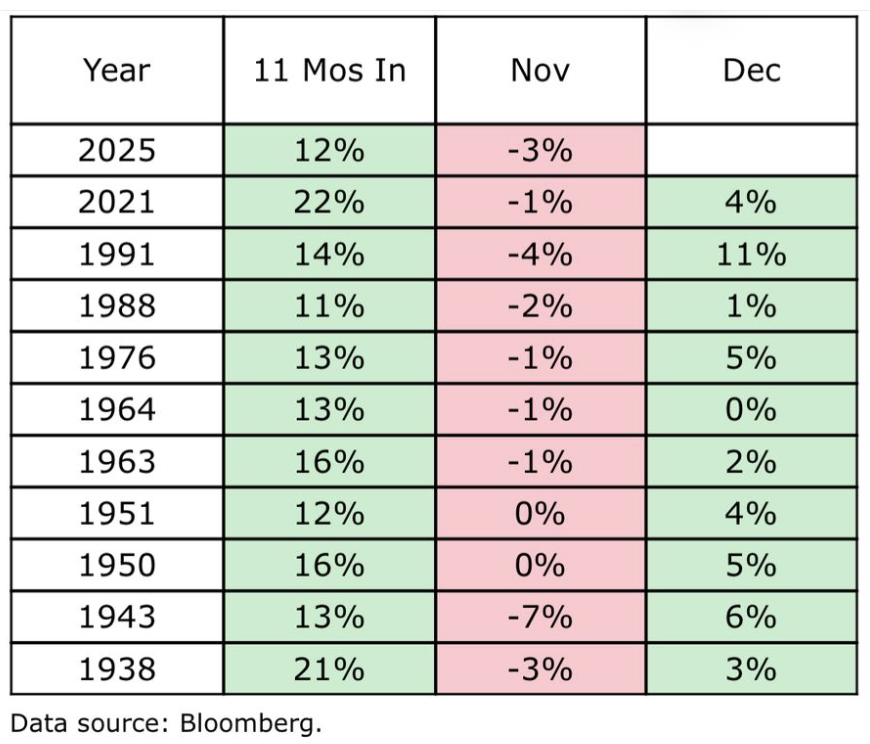

Die Tabelle zeigt alle Jahre, in denen der S&P 500 nach 11 Monaten zweistellig im Plus lag und dennoch einen negativen November verzeichnete (aktuell noch leicht im Minus). In jedem einzelnen dieser Fälle lieferte der Dezember anschließend eine positive Rendite. Der Median lag bei rund 3 %.

📌 Saisonaler Rückenwind Richtung Jahresende

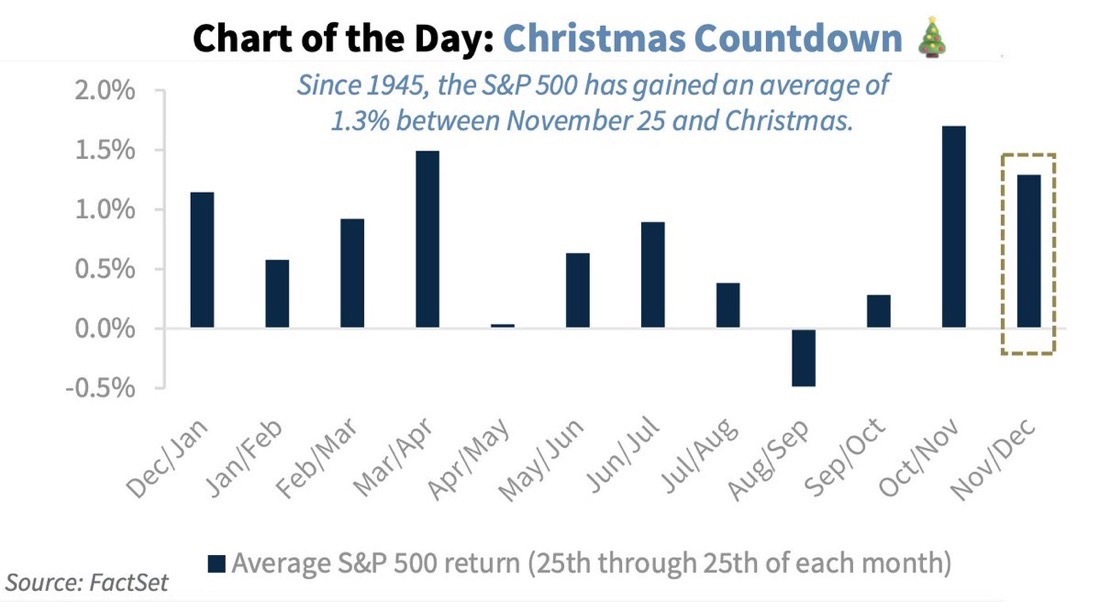

Der Zeitraum zwischen dem 25. November und Weihnachten brachte im Durchschnitt ein Plus von 1,3 % und fiel in rund 70 % der Jahre positiv aus. Dieser Zeitraum schneidet damit fast doppelt so stark ab wie ein typisches rollierendes Ein-Monats-Fenster.

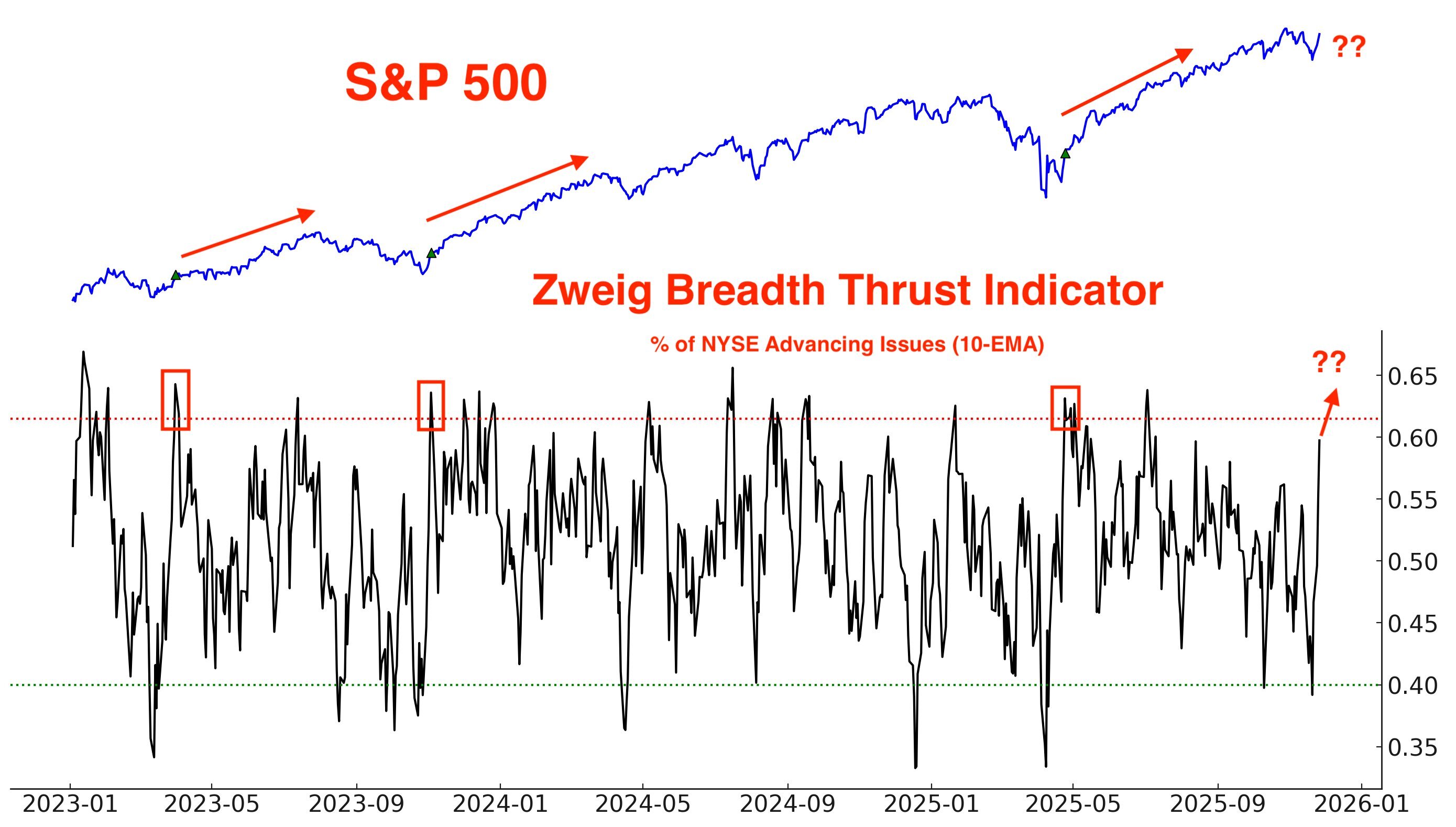

📌 Nach Hindeburg-Omen. Zweig Breadth Thrust rückt näher

Der S&P 500 hat sich nach seiner jüngsten Schwächephase wieder erholt und steht nun sogar in Reichweite eines neuen Impulsgebers. Der Zweig Breadth Thrust Indicator bewegt sich mit einem Wert von 0.597 klar nach oben und nähert sich der entscheidenden Schwelle von 0.615, die ein offizielles Kaufsignal markieren würde. Dieser Indikator erwies sich bereits diesen April als ultimatives Signal, dass das Tief im Markt war. Steigt die Marktbreite tatsächlich über diese Grenze, wäre das historisch eine Bestätigung, dass die Jahresendrally auch hier da ist.

📌 Whaley Breadth Thrust?

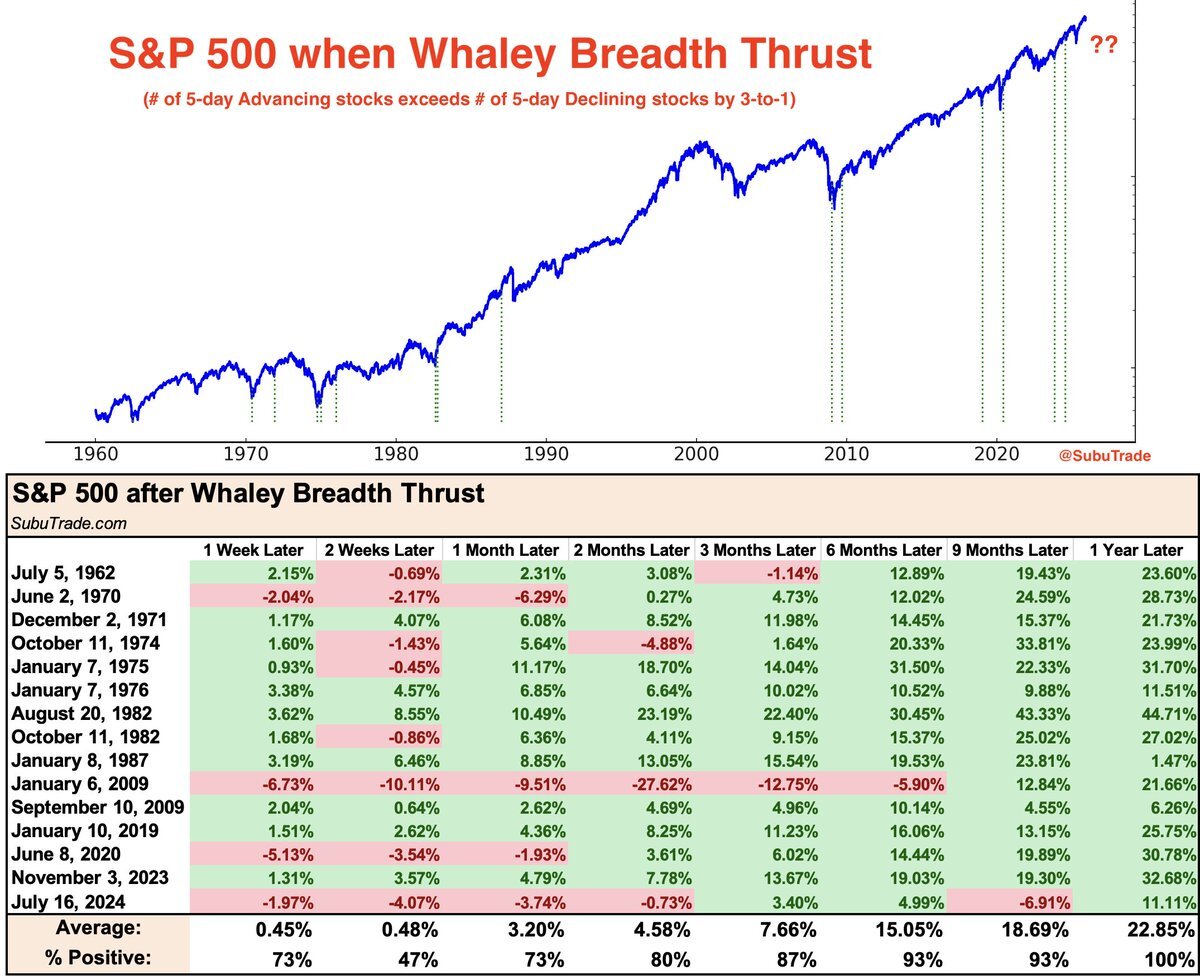

Der Zweig Breadth Thrust misst die Geschwindigkeit der Stimmungswende (ein rapider Anstieg des 10-Tages-Durchschnitts von „ausgebombt“ zu „stark“), wohingegen der Whaley Breadth Thrust die reine Masse der Kaufkraft misst (die Anzahl der steigenden Aktien übertrifft über fünf Tage hinweg die fallenden im Verhältnis 3:1).

Über 6-, 9- und 12-Monatszeiträume lagen die S&P500 Renditen nach einem Whaley-Thrust fast durchgängig im positiven Bereich.

| Merkmal | Zweig Breadth Thrust | Whaley Breadth Thrust |

| Fokus | Dynamik/Impuls: Wie schnell dreht der Markt? | Volumen/Breite: Wie viele machen mit? |

| Zeitraum | 10 Tage (EMA) | 5 Tage (Summe) |

| Signal | Anstieg von < 40 % auf > 61,5 % | Verhältnis von Gewinnern zu Verlierern > 3:1 |

Old But Gold – Die Highlights aus über 1 Jahr Market Insights

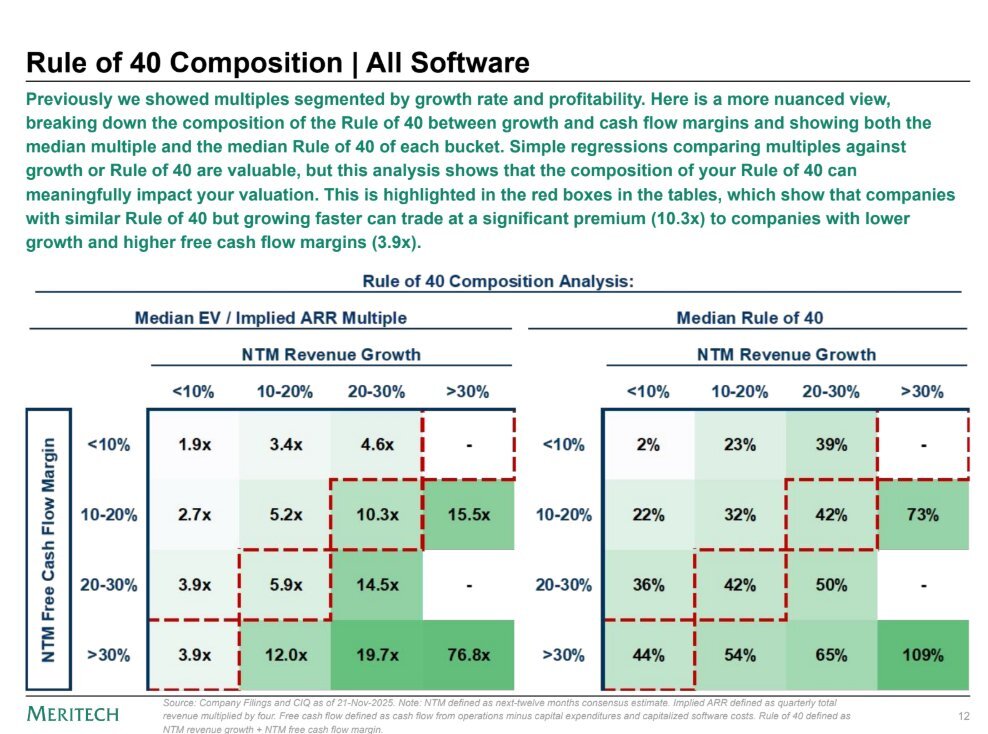

📌 Warum der reine „Rule of 40“ Wert egal ist und es auf die Zusammensetzung ankommt

Unternehmen mit ähnlichen Rule 40 Werten können sehr unterschiedliche Multiples erzielen. Denn entscheidend ist die Mischung aus Umsatzwachstum und Free-Cashflow-Marge.

👉. Firmen, die ihre Rule of 40 vor allem über hohes Wachstum erreichen, werden signifikant höher bewertet (im Median rund 10x ARR-Multiple) als jene, die zwar profitabel sind, aber langsamer wachsen (rund 3.9x).

Magnificent 7

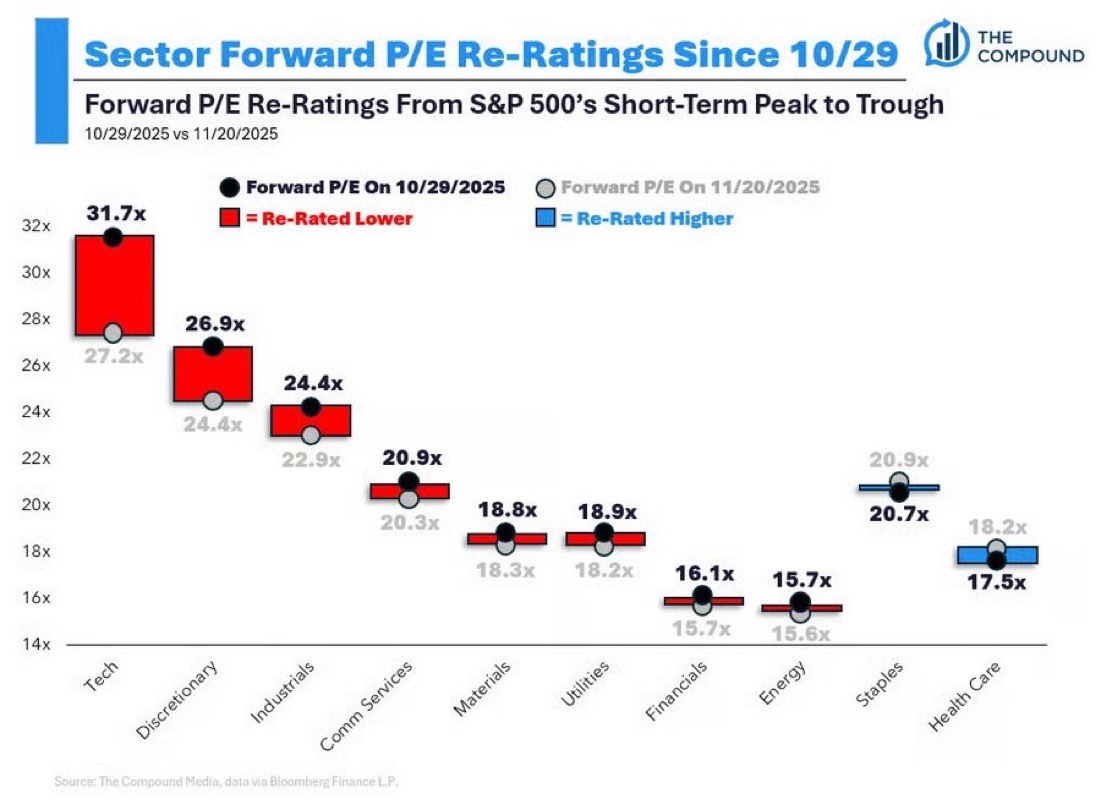

📌 Sektor-Bewertungen von 29. Oktober bis 20. November

Wie sich die Forward-KGVs der S&P500 Sektoren zwischen dem kurzfristigen Hoch am 29. Oktober (schwarze Punkte) und dem Tief am 20. November (graue Punkte) verändert haben? In 8 von 10 Sektoren fand eine deutliche Bewertungsreduktion statt. Besonders ausgeprägt im Tech-Sektor, dessen Multiple von rund 31,7x auf 27,2x fiel.

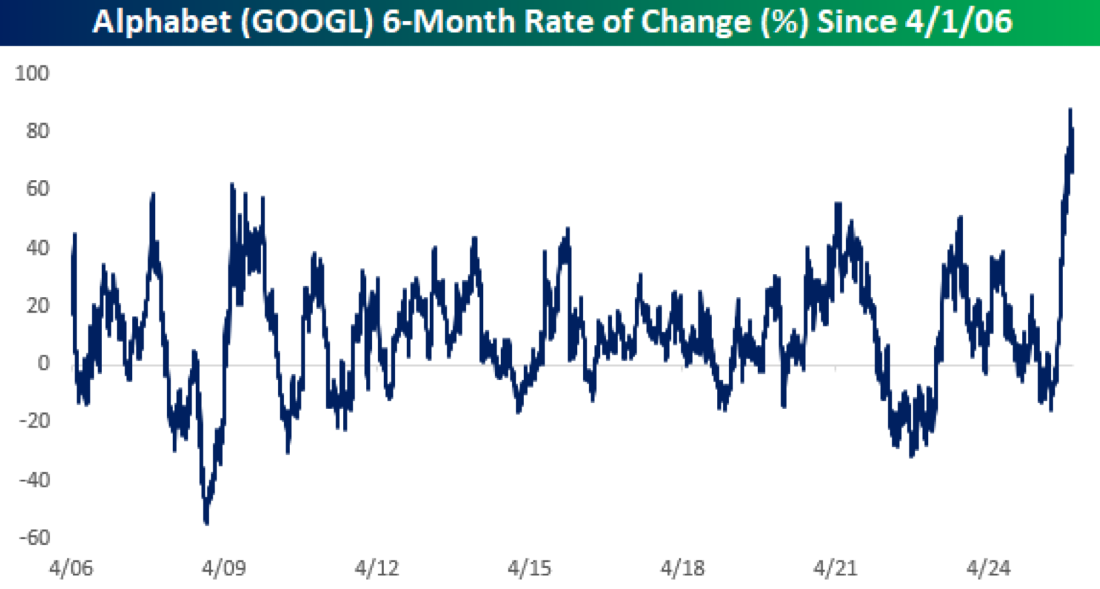

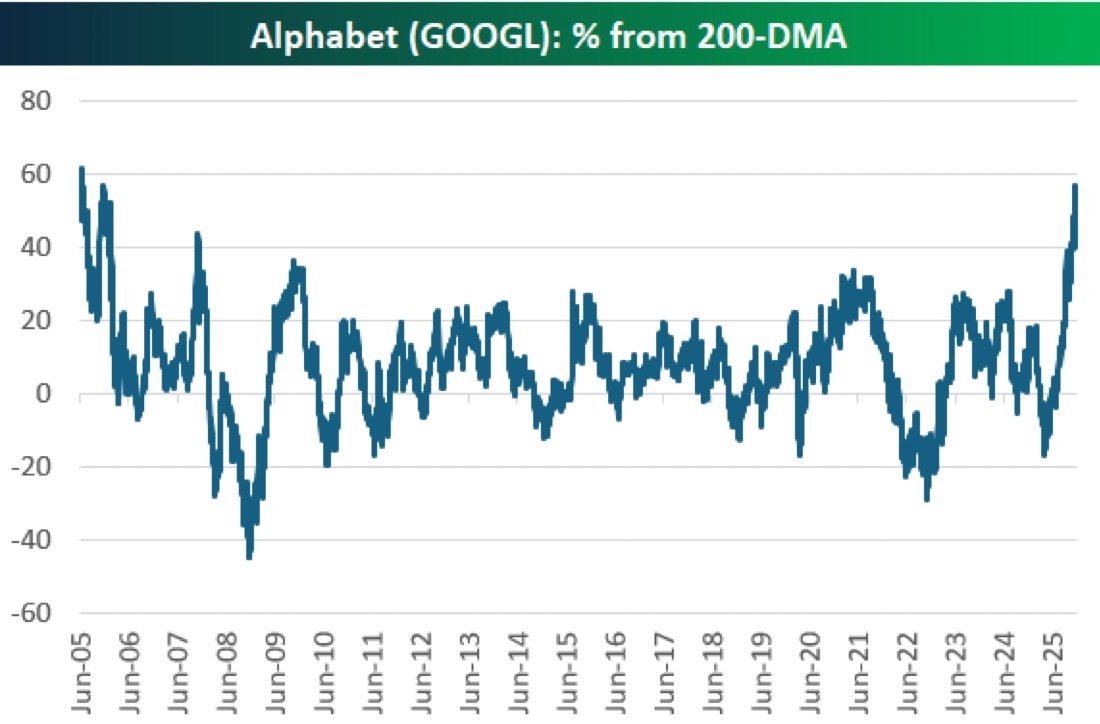

📌 Alphabet erlebt die stärkste Sechs-Monats-Rallye seit Aufnahme in den S&P 500

Die 6-Monats-Rendite von Alphabet liegt auf dem höchsten Niveau seit 2006. Gleichzeitig notiert Alphabet 60 % über ihrer 200 Tagelinie. Ein Extremwert, der historisch nur einmal erreicht wurde

Innerhalb von 235 Tagen ist das KGV von rund 15,8 auf mehr als 30 gestiegen und hat sich damit praktisch verdoppelt. Am 4. April 2025 war Alphabet noch ein Unternehmen mit einer Marktkapitalisierung von 1,85 Billionen US-Dollar, inzwischen bewegt es sich in Richtung 4 Billionen (bei einem Kurs von 331,5 USD).

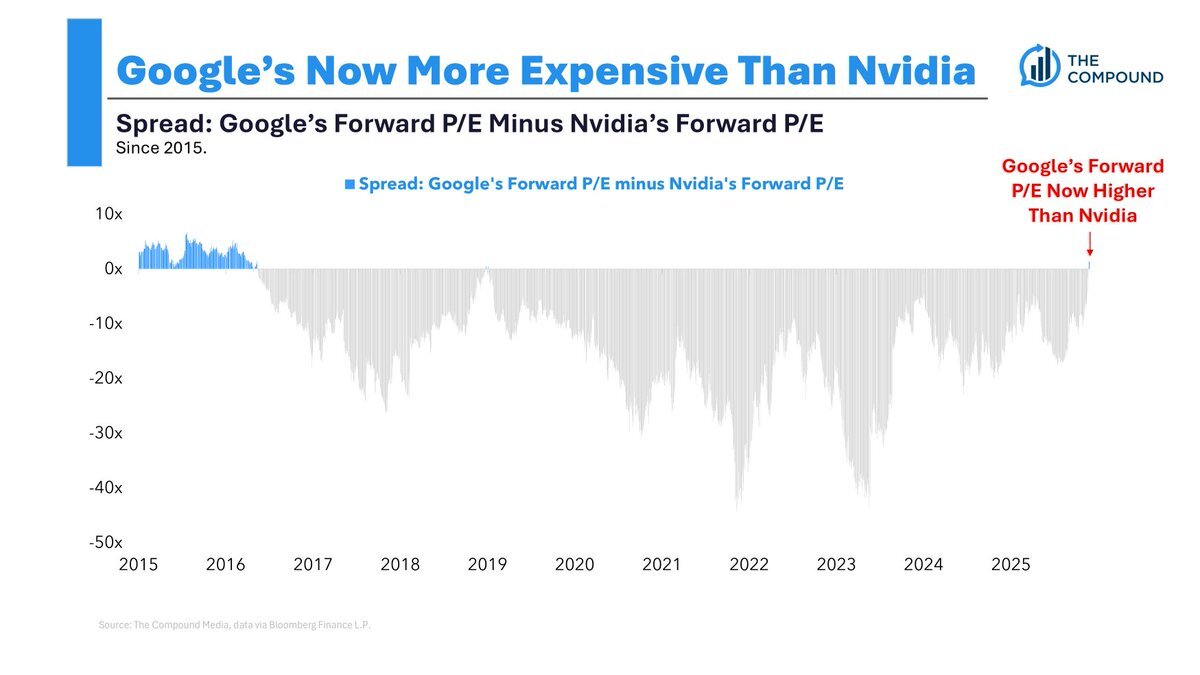

📌 Erstmals seit 2015: Googles Forward-KGV liegt über dem von Nvidia

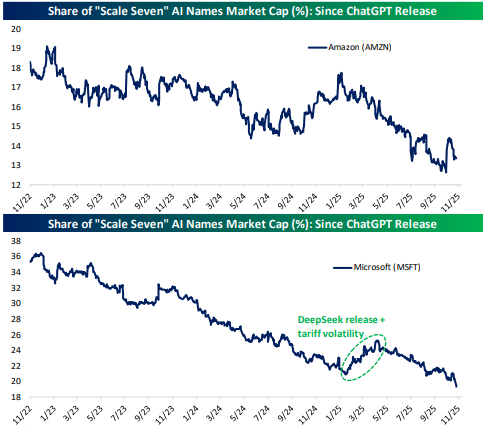

📌 Amazon und Microsoft verlieren Anteil am Mega-Cap-AI-Universum

Die Grafik zeigt, wie sich Amazons und Microsofts Marktanteil an der gemeinsamen Marktkapitalisierung der großen KI-Leader seit der Veröffentlichung von ChatGPT entwickelt hat. Amazon rutschte von rund 18 % auf etwa 14 %, Microsoft sogar von über 36 % auf knapp über 20 %.

Wusstest Du ...?

📌 Aktienmarkt seit Michael Burrys Substack-Start

Ein Service der eines verspricht: "Sell" für fast 400$ jährlich.

Überzeuge Dich 14 Tage unverbindlich von unserem unschlagbaren Angebot

👉 Jetzt 14 Tage unverbindlich ausprobieren

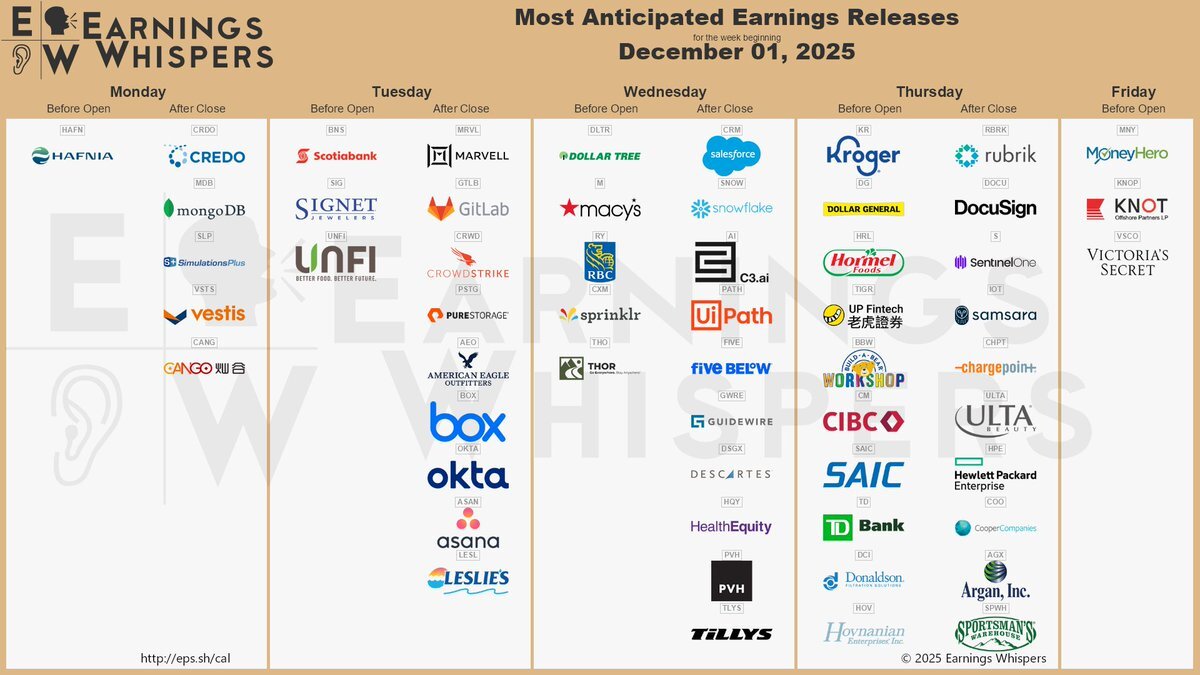

Spannende Earnings diese Woche

📅 Am Montag:

☀️ –

🌙 Credo, MongoDB

📅 Am Dienstag geht es weiter mit:

☀️ Scotiabank

🌙 Crowdstrike, Marvell, Okta, PureStorage, Gitlab, Asana, Abercrombie

📅 Zur Wochenmitte warten:

☀️ RBC, Inditex, Dollar Tree, Macys, Flatex

🌙 Salesforce, Snowflake, GameStop, Five Below, UiPath, PVH, C3.ai

📅 Am Donnerstag folgen:

☀️ Fastenal, Kroger, Aurubis, Dollar General, UMC

🌙 HPE, Ulta Beauty, Lululemon, Samsara, Rubrik, Docusign, SentinelOne, RH

📅 Zum Wochenabschluss:

☀️ Foxconn (Monat. Umsatzupdate)

🌙 –

Ich wünsche euch einen erfolgreichen Wochenstart! Euer Valentin

Valentin Klasse Infos, Danke