Kurzfristig spricht der Kupferpreis für Small-Cap-Aktien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Kupfer - WKN: 720321 - ISIN: XC0007203216 - Kurs: 7.998,02 $/t (ARIVA Indikation)

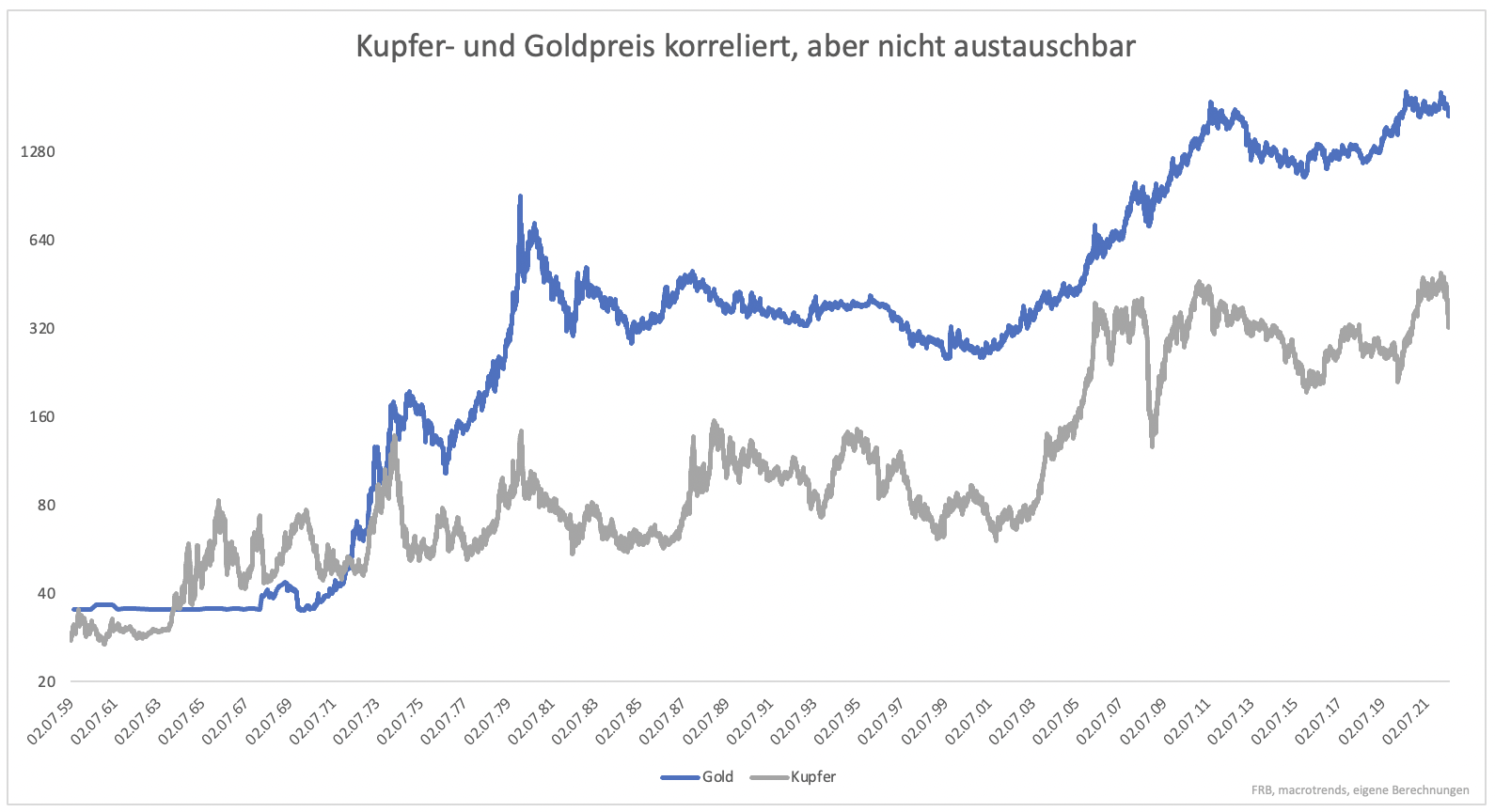

Der Kupferpreis wird auch Dr. Copper genannt, da die Preisentwicklung etwas über die Konjunktur und den Aktienmarkt aussagen soll. Anhand historischer Daten lässt sich das nur bedingt belegen. So fiel der Kupferpreis von 2011 bis 2015, der Aktienmarkt stieg in dieser Zeit deutlich und auch die Wirtschaft konnte weiterhin wachsen. Der Kupferpreis alleine hat nur eine geringe Aussagekraft. In Verbindung mit einem anderen Indikator hingegen ist er nützlich. Kupfer und andere Industriemetalle im Verhältnis zum Goldpreis haben eine Aussage für die Wirtschaft und den Aktienmarkt. Auf den ersten Blick ist das ein wenig verwunderlich, da die Preise grundsätzlich parallel verlaufen.

Eigentlich sollte Gold als Inflationsschutz und sicherer Hafen nicht den gleichen Trend wie Kupfer haben. Da beide Metalle in Dollar gehandelt werden, verbindet sie zumindest ein Faktor. Auch die großen Investitionszyklen sind ähnlich. Viele Unternehmen fördern nicht nur Kupfer, sondern gleichzeitig auch Eisenerz, Gold, Silber und andere Metalle. Da der Preis immer Angebot und Nachfrage widerspiegelt und die Investitionszyklen ähnlich sind, sind Metalle auch über diesen Weg miteinander verbunden.

Auch wenn die Richtung beider Metalle häufig die gleiche ist, so ist das Ausmaß der Bewegung verschieden. Während der Finanzkrise gab der Kupferpreis um mehr als zwei Drittel nach, der Goldpreis um ein Drittel. Zudem konnte Gold schneller wieder einen Aufwärtstrend etablieren.

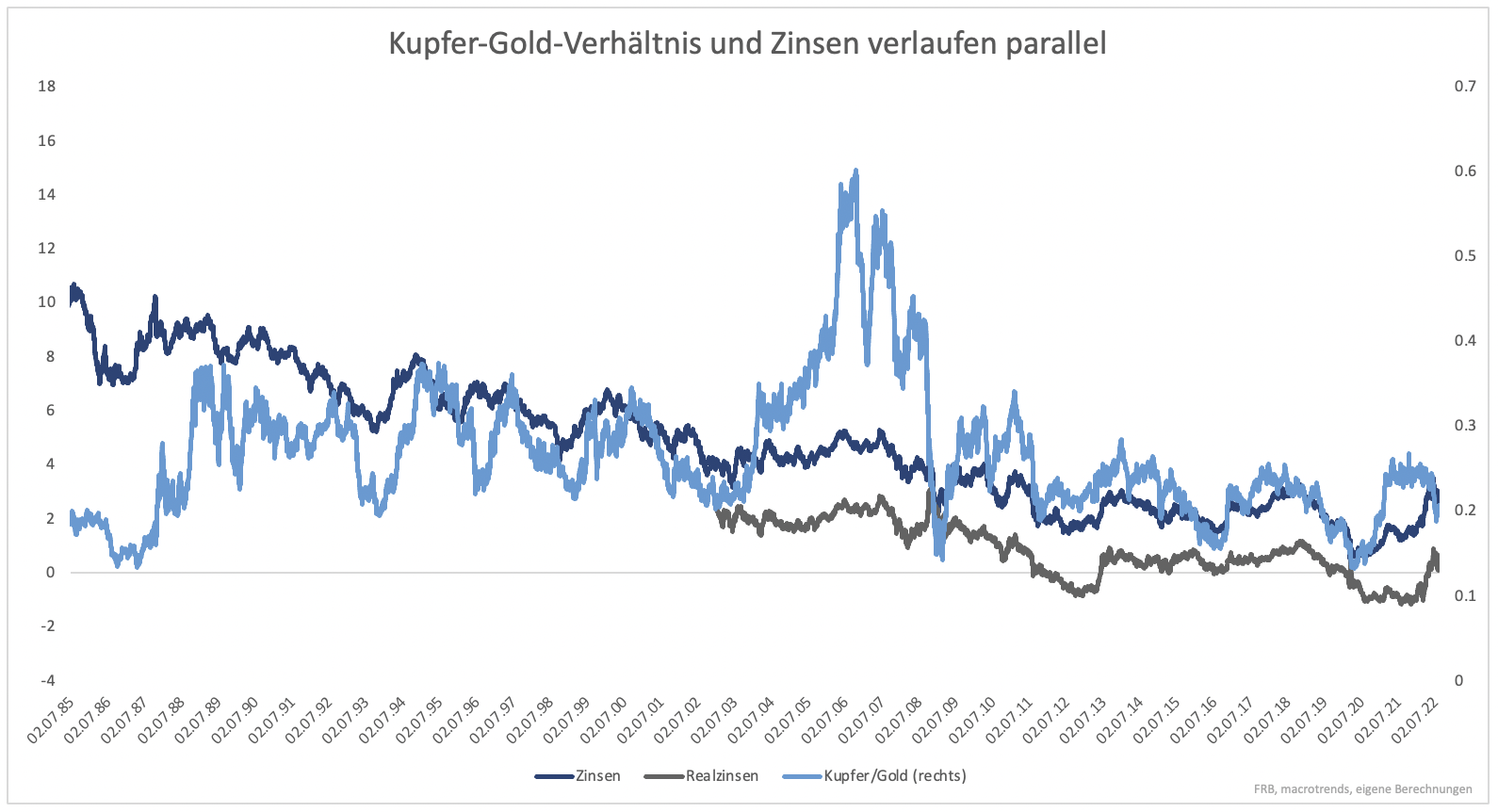

Steigt Gold mehr als Kupfer oder fällt weniger, sinkt das Verhältnis von Kupfer zu Gold. Dies drückt die Erwartungshaltung von Anlegern aus. Gold performt besser, wenn man eine schwächere Konjunktur erwartet. Im umgekehrten Fall erwarten Anleger eine Verbesserung der Lage.

Da das Verhältnis der beiden Metalle die konjunkturellen Erwartungen widerspiegelt, ist es auch keine Überraschung, dass die Zinsen parallel zum Kupfer/Gold Verhältnis verlaufen (Grafik 2). Dabei kommt es nicht auf das absolute Niveau des Verhältnisses an, sondern die Richtung.

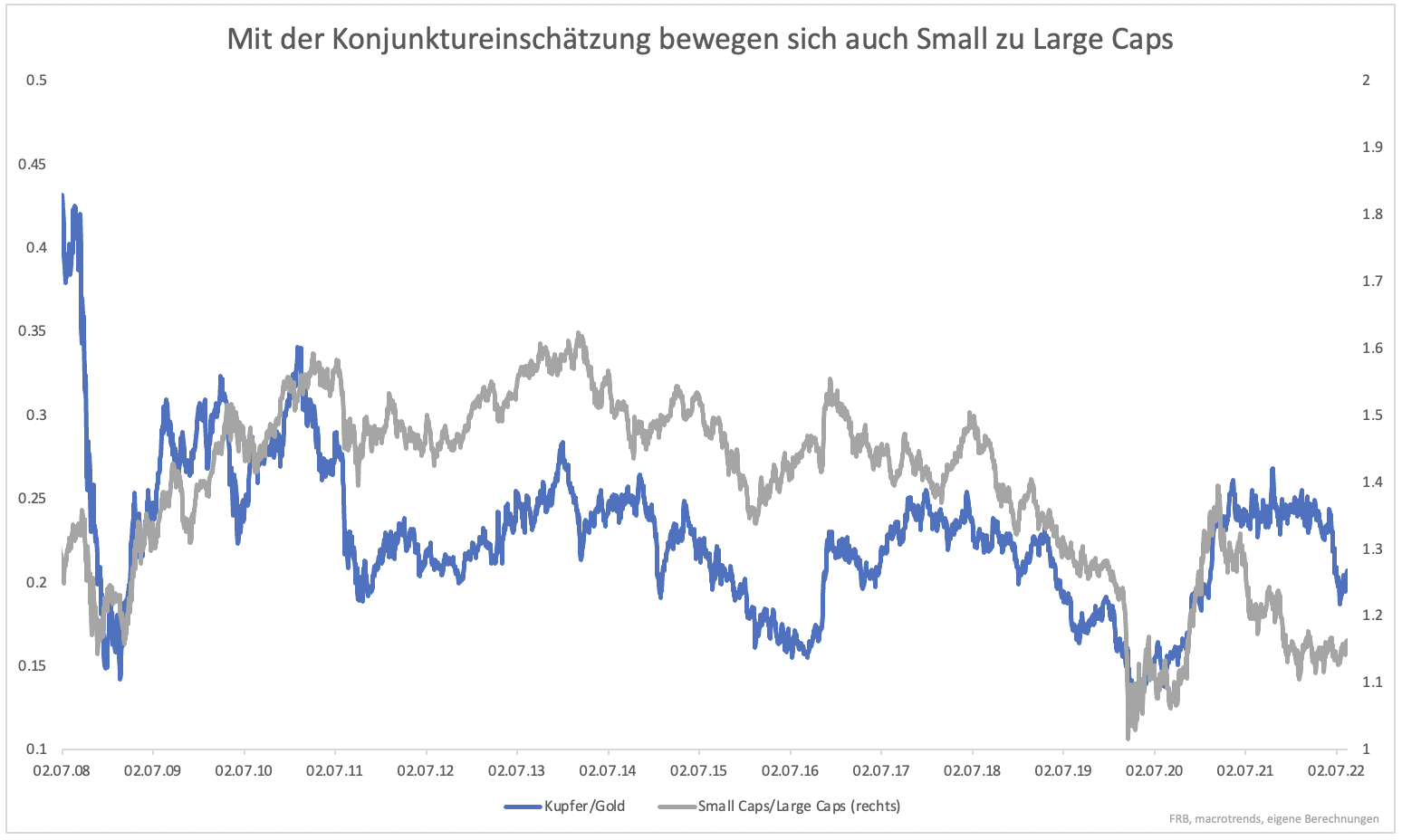

Nicht nur Zinsen reagieren auf konjunkturelle Veränderungen, auch Aktien. In schwierigen Zeiten gelten große Unternehmen als sicherer als kleinere. Beginnt ein Aufschwung, profitieren Small Caps besonders. Entsprechend ist auch die Richtung des Kupfer/Gold Verhältnisses und des Small Cap/Large Cap Verhältnisses ähnlich (Grafik 3).

Aktuell gibt es Anzeichen für eine Trendumkehr. Kupfer gewinnt mehr als Gold. Die Konjunkturerwartungen hellen sich auf. Auch Small Caps sind gegenüber Large Caps keine Underperformer mehr. Zumindest kurzfristig sind Small Caps interessant. Persönlich gehe ich davon aus, dass die Konjunktursorgen zurückkehren. Auf Small Caps zu setzen ist also keine Buy-and-Hold Strategie, vielmehr eine kurzfristige Gelegenheit.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.