High Yield Bonds: dramatische Beschleunigung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bei High-Yield Bonds war seit Ende Juni eine nachhaltige Trendumkehr zu beobachten, welche sich nun letzte Woche explosiv beschleunigt hat.

Ich gehe zwar schon länger davon aus, dass es sich bei den risikoträchtigen Unternehmensanleihen um die ultimative von der Fed induzierte Blase handelt, hatte jedoch gehofft noch viel Zeit für eine anständige Positionierung zu haben.

Leider haben die vergangenen Tage jedoch gezeigt, dass das Liquiditätsrisiko vor welchem seit Wochen oft und ausgiebig gewarnt wurde kein Phantom, sondern schmerzhafte Realität ist.

Im Folgenden möchte ich noch einmal in komprimierter Form die Begründung für einen der meiner Meinung nach aussichtsreichsten Makro-Shorts überhaupt liefern: Den Leerverkauf von Ramschanleihen (Junk Bonds).

Zinsen auf Rekordniveau

Die Renditen für HY-Bonds sind dank der lockeren Geldpolitik auf Levels gefallen, welche im historischen Vergleich und vor allem in Anbetracht der übergeordneten fundamentalen Faktoren alles andere als nachhaltig wirken (siehe Chart 1). Viel mehr ist außer im Falle, dass die Fed zu weiteren Maßnahmen finanzieller Repression greift, wirklich nicht mehr drin.

Ein begrenztes Potential nach oben, als vorteilhafte Voraussetzung für den Leerverkauf ist also sicherlich gegeben, was diesen Trade jedoch wirklich interessant macht sind zwei andere und eng miteinander verwobene Punkte, nämlich die abnehmende Liquidität und die sich unvorteilhaft entwickelnde Marktstruktur.

Wo ist die Liquidität?

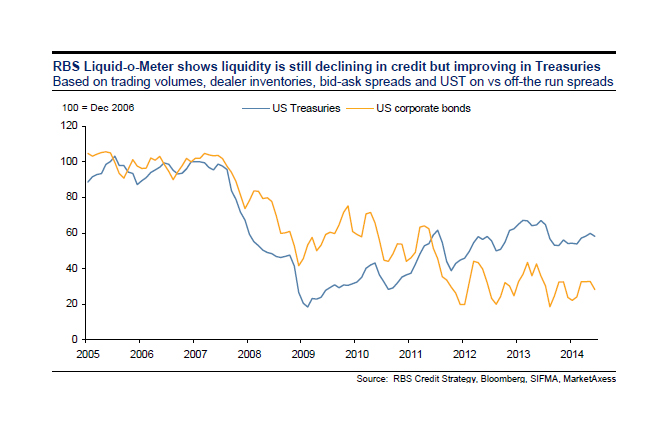

RBS hat einen Liquid-o-Meter entwickelt, der sich aus den Komponenten Markttiefe, Handelsvolumen und Transaktionskosten zusammensetzt und einen Rückgang der Liquidität um 70 % seit der Finanzkrise anzeigt (Chart 2).

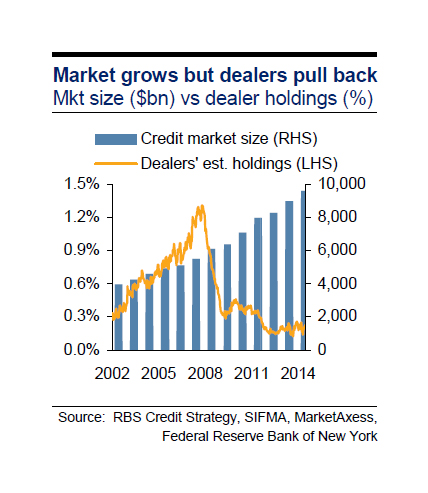

Verantwortlich für den Rückgang ist vor allem Basel III, da Banken ihre riskante Bonds nun besser absichern müssen. Die Konsequenz davon ist - und das ist ein Kernargument für den Leerverkauf von HY-Bonds, dass die Dealer-Banken kaum mehr Ramsch in ihren Depots haben, während gleichzeitig das Marktvolumen explodiert (Chart 3).

Dieser Umstand muss besonders betont werden, da Banken normalerweise mögliche Sell-Offs abpuffern können. Dieses Kissen ist aufgrund der starken Regulierungen des Bankensektors nicht mehr vorhanden und der HY-Markt turnt damit mehr oder weniger ohne Netz und doppelten Boden.

Wer sind die neuen Käufer?

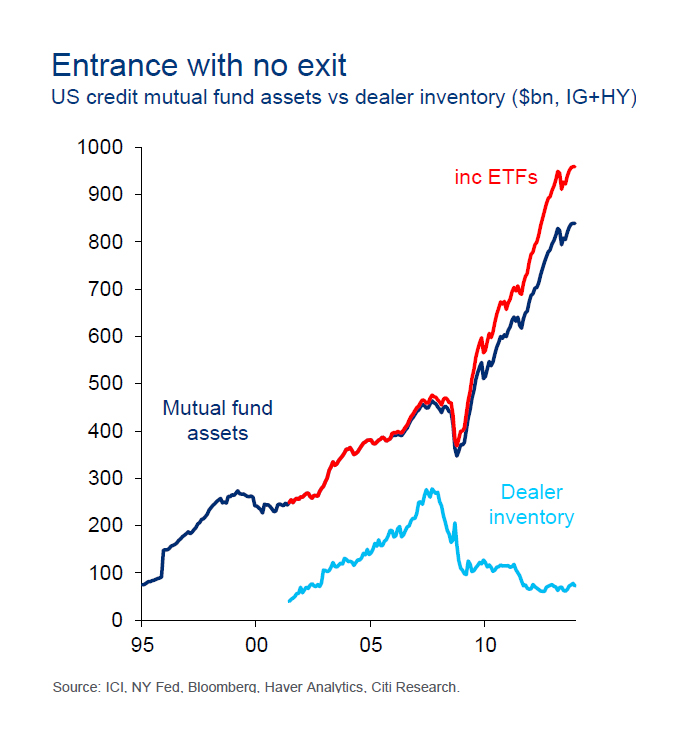

Retail-Investoren halten mittlerweile 37 % des Kreditmarktes in den USA. Dieser Investortypus stellt eine hohes Risiko für Unternehmensanleihen dar, da er immer mit dem Trend agiert. Steigen Unternehmensanleihen, wird gekauft, fallen sie wird verkauft und das ist im Extremfall ein Problem, wenn es keine Käufer (Banken) auf der anderen Seite mehr gibt. Besser als in Chart 4 mit dem eindrücklichen Namen „Entrance with no Exit“ kann man die Problematik kaum darstellen.

Wenn die Investorenhorde erst einmal anfängt den Ausgang zu suchen, wird sie möglicherweise feststellen müssen, dass es schlichtweg keinen gibt. Insbesondere negative Feedback-Loops ausgelöst durch das hohe Engagement von ETFs könnte das Leiden potenzieren und möglicherweise sogar systemisch relevante Investmentfonds in Schieflage bringen.

Liquiditäts-Prämie

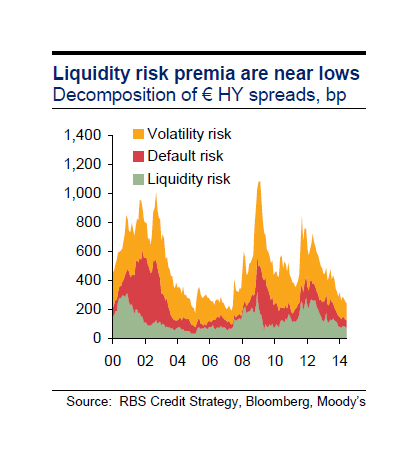

Lassen sich die Ramsch-Inhaber dieses versteckte Liquiditätsrisiko bezahlen? Augenscheinlich nein. Wie Chart 5 deutlich macht, werden weder Aufschläge für Volatilität, noch für Unternehmenspleiten oder Liquiditätsrisiken verlangt. Diese Sorglosigkeit trotz grundlegend veränderter Markstruktur im Vergleich zur Vergangenheit lässt nichts Gutes für den Fall erahnen, dass der Wind sich plötzlich dreht.

Ohne dass ich an dieser Stelle genauer darauf eingehen will, dienen sich meiner Meinung nach derzeit eine Menge an Gründen an, um als Katalysator für einen Crash bei Ramschanleihen behilflich sein zu dürfen.

Mein Fokus liegt aber weniger auf dem schlussendlichen Auslöser, sondern auf den strukturellen Defiziten des Marktes selbst.

Persönlich ärgert es mich ein wenig, dass ich mich selbst nicht früher positioniert habe, werde aberkeinem Kurs hinterher jagen, sondern auf eine solide Einstiegschance warten.

Platzt die „Bubble“ wirklich und die günstigen Preise entwischen, werden sich die Schockwellen sicherlich in andere Assetklassen und Einzelwerten fortpflanzen, man braucht also nichts überhasten.

Mehr Infos zum Thema

Der nächste Schwarze Schwan

go.guidants.com/start/?strm1=14048

High Yield – Omen für den Aktienmarkt?

go.guidants.com/start/?strm1=14948

Die Maginot-Linie

go.guidants.com/start/?strm1=13815

BoE on Liquidity Risk

go.guidants.com/start/?strm1=12270

Interessant

Wie handelt man den short auf HY am Besten?

Habe ich Sie richtig verstanden, daß aus Ihren Überlegungen folgt, daß die nächste Blase die Kredite der Banken für die hedge Fonds als Käufer der HY Anleihen sind?

Gibt es Zahlen wie hoch das Kreditvolumen der hedge Fonds ist?