Hat die Bank of England den Markt gerettet?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GBP/USD - WKN: 720088 - ISIN: GB0031973075 - Kurs: 1,08059 $ (FOREX)

Nachdem die Regierung in Großbritannien Steuersenkungen und neue Schulden präsentierte, fiel das britische Pfund gegenüber dem Dollar auf ein Allzeittief und die Renditen für Staatsanleihen stiegen senkrecht an. Wegen des Währungskollaps wurde darüber spekuliert, dass die Bank of England (BoE) die Zinsen außerplanmäßig anheben würde.

Diesen Spekulationen erteilte die BoE eine Absage. Der Währungskollaps und der Anstieg der Anleiherenditen gingen weiter. Einen Tag später, am Mittwoch, kam dann doch eine Intervention, allerdings eine vollkommen andere als erwartet. Anstatt die Zinsen anzuheben, will die BoE Anleihen mit langer Laufzeit in unbegrenztem Umfang kaufen.

Damit ist klar, worüber sich die Notenbank sorgt. Es ist nicht der Verfall der Währung und nicht die Inflation. Wäre dies der Fall, müssten die Zinsen steigen. Stattdessen werden neue Anleihen gekauft, um das Gegenteil zu bewirken. Die Renditen sollen nicht weiter steigen oder zumindest deutlich langsamer steigen.

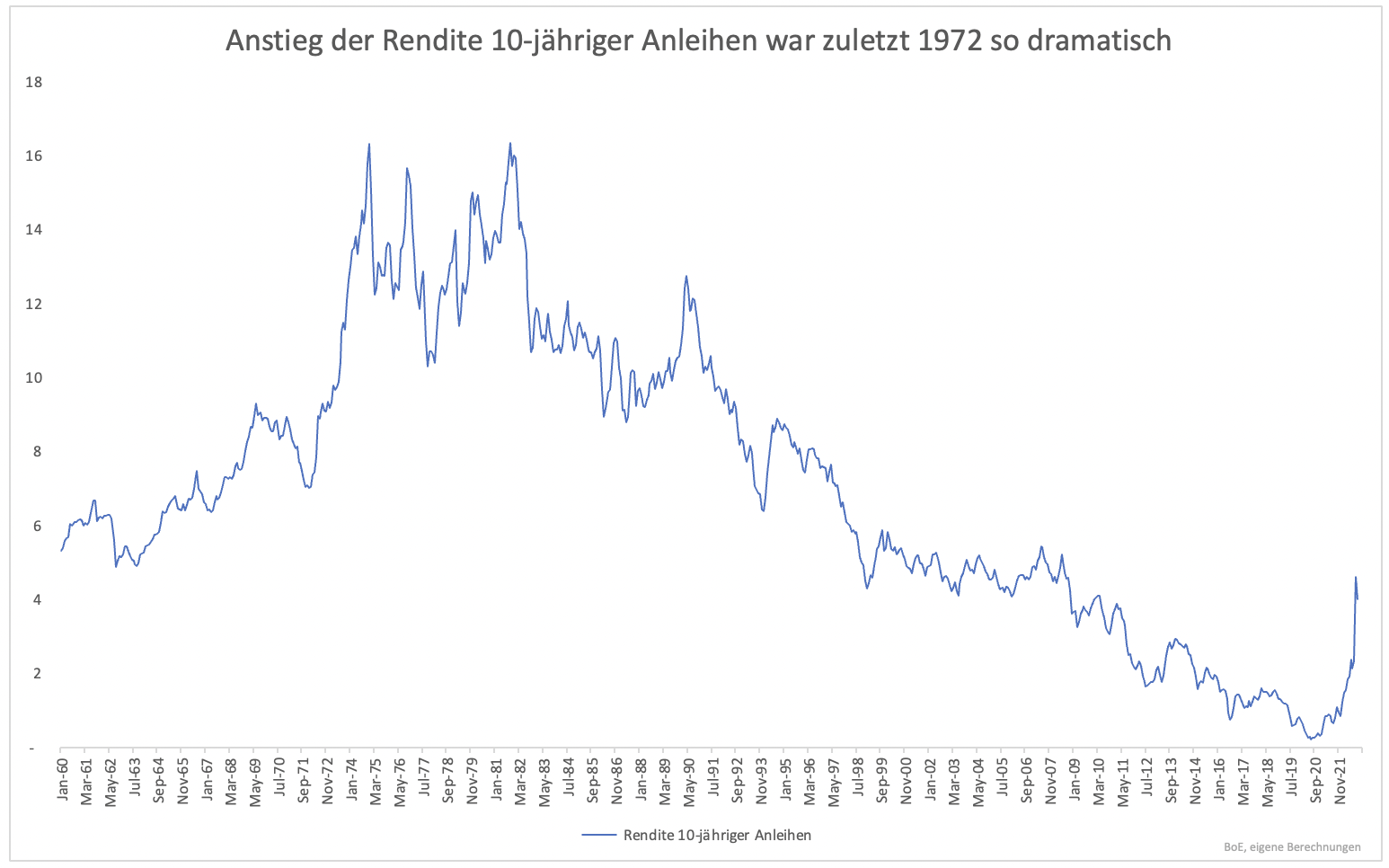

Die BoE unterbindet damit den größten und schnellsten Renditeanstieg seit 1972 (Grafik 1). Ansatzweise ist diese Entscheidung nachvollziehbar. An den Renditen hängen unter anderem die Zinsen für Immobilienkredite. Wegen der hohen Volatilität der Renditen stoppten einige Banken die Vergabe von Krediten.

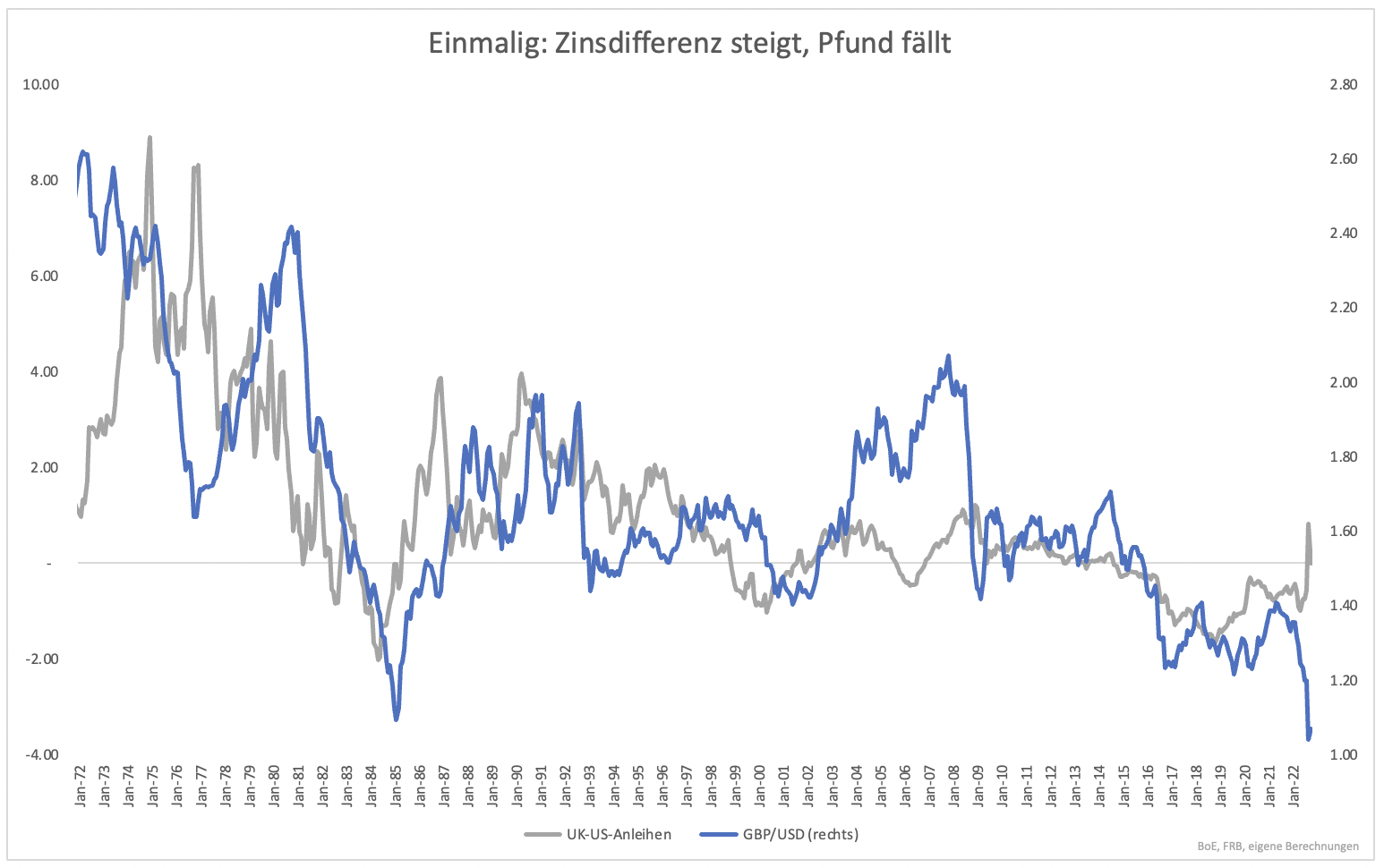

Das zeigt, wie ernst die Lage war. Die Intervention soll die Volatilität senken, damit das Finanzsystem wieder reibungslos funktioniert. Dabei geht in Vergessenheit, was diesen Schritt überhaupt notwendig machte. Vor der Intervention fiel das Pfund, obwohl die Zinsdifferenz zugunsten des Pfunds gegenüber dem Dollarraum stieg (Grafik 2).

Wenn selbst höhere Zinsen einen Währungsverfall nicht aufhalten, brennt das Haus eigentlich lichterloh. Umso unkonventioneller ist es, wenn die Notenbank der Angst vor zu viel Geld, zu viel Schulden und noch höherer Inflation mit einem unbegrenzten QE-Programm begegnet. Das Problem (zu viel Geld) wird mit noch mehr Geld behoben.

Intuitiv hätte die Intervention zum Gegenteil der Marktreaktion führen müssen. Wenn das Problem zu viel Geld und Schulden sind, dann ist noch mehr Geld so, als ob man ein Feuer mit Benzin löschen wollte. Persönlich verstehe ich nicht, wie der Markt so positiv auf diese Entwicklung reagiert.

Vielleicht ist die Reaktion auf die außerordentliche Konditionierung und den Glauben an die Allmacht westlicher Notenbanken zurückzuführen. Hätte ein beliebiger Emerging Market das gleiche angekündigt, wären Anleger in Scharen geflüchtet. Stattdessen wird gefeiert. Möglicherweise wird der Schritt als Signal aufgefasst, dass Notenbanken den Markt doch nicht fallengelassen haben und die Lage nur angespannt genug sein muss, um zur Hilfe zu eilen.

Das langfristige Signal ist verheerend. Regierungen erhalten einen Blankoscheck. Selbst wenn ihre Fiskalpolitik nicht nachhaltig ist, die Notenbank wird schon einspringen. Dadurch entsteht ein Teufelskreis. Mehr Schulden führen zu mehr QE, was zu mehr Inflation, noch mehr Staatsausgaben, noch mehr Schulden und noch mehr QE führt. Am Ende kollabiert die Währung.

Kurzfristig mag der Markt stabilisiert worden sein. Das Signal ist jedoch verheerend und öffnet die Tür zu einer großen Krise. Hoffentlich merkt es niemand.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

laut finazmarktwelt musste die boe eingreifen, da mehrere Pensionsfonds auf der Kippe standen. repro-margincall. wenn boe nicht mit 65 Milliarden eingegriffen hätte, wäre ein Kollaps an den Börsen entstanden

M.E. ist die Bank of England die erste, die der Austrocknung des Marktes für Staatsanleihen zuvorkommen will. Ich verweise auf einen vor kurzem veröffentlichten Artikel von Herrn Schmale

Ganz Ihrer Meinung. Die Einschläge kommen näher.