Greenflation: Warum die Inflation zum Dauerzustand wird

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Umbau zu einer klimaneutralen Wirtschaft wird nicht zum Nulltarif zu haben sein. Der in den vergangenen Monaten zu beobachtende starke Anstieg bei Rohstoff- und Energiepreisen ist zwar nur teilweise auf die Energiewende und die intensivierten Anstregungen zur Klimaneutralität zurückzuführen. Trotzdem treten bereits jetzt strukturelle Probleme auf, die auf Jahre hinaus zu starken Preisanstiegen führen könnten.

Viele Metalle bzw. seltene Erden, die beim Umbau der Wirtschaft in Sachen Digitalisierung und Nachhaltigkeit dringend benötigt werden, sind in den vergangenen Monaten bereits im Preis explodiert. Es zeichnet sich ab, das möglicherweise auf Jahre hinaus das Angebot viel zu gering sein wird, um die stark steigende Nachfrage zu befriedigen. Deutlich höhere Preise dürften die Folge sein.

Das Problem bei diesen Rohstoffen ist, dass sich die Produktion auch bei steigenden Preisen nicht beliebig erhöhen lässt. Zum einen sind häufig einfach viel geringe Vorkommen bekannt, zum anderen wird die Förderung z.B. durch Umweltauflagen immer schwieriger und teurer.

Eine Studie des Instituts der deutschen Wirtschaft (IW) für den Verband der bayerischen Wirtschaft (vbw) listet 22 verschiedene Rohstoffe mit Risikoklasse I auf. Darunter befinden sich einigermaßen bekannte Stoffe wie Lithium, Kobalt, Platin, Palladium, Silber, Eisen, Graphit, Zinn, aber auch exotische Elemente wie Tantal, Niob, Yttrium und Germanium, bei denen Versorgungsengpässe drohen könnten.

Bei den Energierohstoffen schlägt ebenfalls die Energiewende voll zu. Praktisch weltweit ist Erdgas knapp, weil China und andere Länder vermehrt Erdgas statt schmutziger Kohle für die Stromerzeugung nutzen und Gas als relativ sauberer fossiler Brennstoff als Übergangstechnologie benötigt wird, bis sich erneuerbare Energien im großen Stil (z.B. in Form von grünem Wasserstoff) speichern lassen. Gleichzeitig wird immer weniger in die Öl- und Gasförderung investiert, weil absehbar ist, dass die Technologie langfristig ein Auslaufmodell ist.

Aber das eigentliche Problem geht weit über seltene Erden oder Energierohstoffe hinaus: Die Weltwirtschaft basiert nach wie vor zu einem großen Teil auf dem Verbrauch fossiler Rohstoffe und unerwünschten Emissionen von Treibhausgasen. Um die Wirtschaft umzubauen, sind gigantische Investitionen notwendig. Schon wegen dieser notwendigen Investitionen werden die Preise insbesondere für Waren stark anziehen. Schließlich werden die Warenproduzenten versuchen, die Kosten für ihre Investitionen an die Kunden weiterzugeben. Hinzu kommen die steigenden CO2-Preise, die politisch gewünscht sind und ebenfalls die Kostenbasis im produzierenden Gewerbe erheblich verteuern dürften.

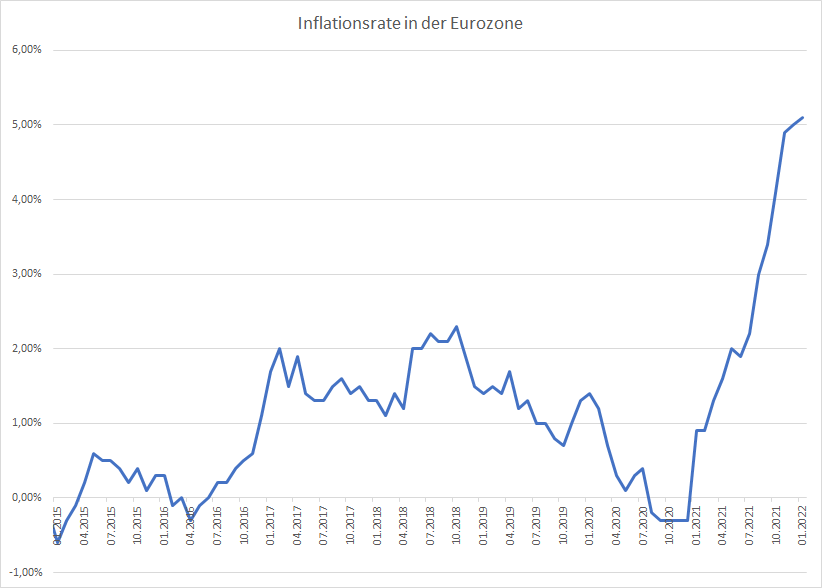

Man wird sich also langfristig auf steigende Preise für Güter aller Art einstellen müssen. Solange der Umbau der Wirtschaft nicht abgeschlossen ist, was frühestens in zwei bis drei Jahrzehnten der Fall sein dürfte, könnte ein struktureller Inflationsdruck zum Dauerzustand werden. Zwar ist es unwahrscheinlich, dass die Inflation so hoch bleibt wie in den vergangenen Monaten. Aber sie dürfte auf Sicht von Jahren bis Jahrzehnten wohl deutlich höher liegen als in der Vor-Corona-Zeit.

Strukturell steigende Preise bedeuten aber letztlich nichts anderes, als dass sich die breite Masse der Bevölkerung immer weniger wird leisten können. Urlaubsreisen in ferne Länder, eigene Autos – das könnten wieder Luxusgüter werden, die sich nur noch ein eher kleiner Teil der Bevölkerung leisten kann.

Ob die breite Zustimmung zum klimaneutralen Umbau der Wirtschaft auch dann erhalten bleibt, wenn die Inflation hoch bleibt und sich viele Menschen deutlich weniger leisten können als in der Vergangenheit, muss sich erst noch zeigen. Die kommenden Jahre könnten in dieser Beziehung sehr spannend werden.

Für Anleger, die sich gegen diese Entwicklungen absichern wollen, ist es wichtiger denn je, die strukturell höhere Inflation und steigende Rohstoffpreise bei ihren Anlageentscheidungen zu berücksichtigen. Interessante Anlagechancen könnten sich langfristig z.B. weiterhin im Rohstoff- oder Minensegment bieten.

Tipp: Testen Sie jetzt Guidants PROmax mit 50 % Rabatt mit dem Aktionscode "PROMAX50"! Alle Informationen und eine Anmeldemöglichkeit finden Sie hier.

Erst wurde das Ende der vorübergehenden Inflation immer weiter nach hinten verschoben, langsam erkennt man nun an dass diese auf absehbare Zeit nicht verschwinden wird. Allein das Ende des Halbleitermangels wurde alle 6 Monate nach hinten verschoben. Wurde anfangs noch die Pandemie dafür verantwortlich gemacht, muss selbst EZB anerkennen, dass es auch strukturelle Probleme sind, die dafür verantwortich sind. ST Micro hat im Februar schon die komplette Produktion für 2022 verkauft. Es fehlen einfach Kapazitäten und man hat zu lange auf Auftragsfertiger verlassen.

Eine der größten Merkwürdigkeiten dabei ist der Goldpreis. Er hat die letzten 10 Jahre real Wert verloren, allein 2021 ca. 10%. Und MIenenaktien sind bewertet, als läge der Preis noch mal 20% tiefer. Vielleicht fehlt auch nur ein Impuls um diesen Schwachsinn zu durchbrechen...