Gebert-Indikator: Es bleibt beim Long-Signal im DAX!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Groß war das Misstrauen, als der Gebert-Indikator ausgerechnet Anfang November wieder ein Kaufsignal für den DAX lieferte. In der Tat kam es anschließend zunächst zu weiteren deutlichen Kursverlusten im deutschen Leitindex. Bis Ende Dezember verlor das Börsenbarometer noch einmal rund 1.000 weitere DAX-Punkte.

Doch inzwischen sieht die Sache etwas anders aus: Wären Anleger auch zuletzt dem Gebert-Indikator gefolgt, hätten sie Ende des vergangenen Jahres zwar einen erheblichen Drawdown verbucht (wie Buy-and-hold-Anleger im DAX auch), inzwischen wären sie aber wieder im Plus, denn der DAX notiert aktuell wieder knapp 200 Punkte höher als Anfang November.

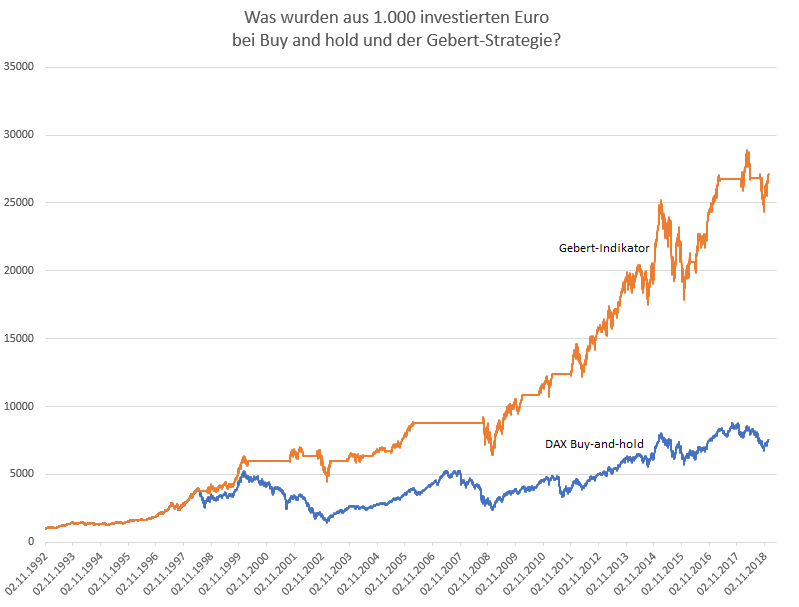

Langfristig steht der Erfolg der Gebert-Strategie außer Frage. Von Anfang 1993 bis Anfang März 2019 hätten es Anleger mit der Gebert-Strategie ungehebelt auf einen Gesamtgewinn von mehr als 2.600 Prozent gebracht. Wer einfach immer im DAX investiert war (Buy-and-hold-Strategie), zum Beispiel über einen Indexfonds oder ein Zertifikat, hätte in der gleichen Zeit vor Kosten nur einen Gewinn von 650 Prozent verbucht. Aus 1.000 Euro, die Anfang 1993 investiert wurden, wären so im ersten Fall mehr als 27.000 Euro und im zweiten Fall rund 7500 Euro geworden.

Seine Überlegenheit bewies der Gebert-Indikator unter anderem auch im vergangenen Jahr, als er Anfang Juli ein Verkaufssignal lieferte. Anleger, die dem Gebert-Signal gefolgt wären, hätten zwischen Anfang Juli und Anfang November Kursverluste von mehr als 800 Punkten vermieden - anders als Buy-and-hold-Anleger, die ständig im DAX investiert waren.

Der Gebert-Indikator basiert auf vier Teilindikatoren (Leitzins, Inflationsrate, Euro-Dollar-Wechselkurs, Saisonalität), für die jeweils ein Punkt oder kein Punkt vergeben werden. Die Punkte aus den vier Teilindikatoren werden aufaddiert. Ergibt sich eine Summe von drei oder vier Punkten, ist der Anleger im DAX investiert (zum Beispiel über einen ETF oder ein Indexzertifikat). Steht der Indikator auf null oder einem Punkt, ist der Anleger nur im Geldmarkt investiert bzw. parkt sein Geld auf einem Giro- oder Tagesgeldkonto. Bei zwei Punkten wird die bisherige Positionierung (also entweder DAX oder Giro- bzw. Tagesgeldkonto) beibehalten. Der Punktestand wird jeweils zum Monatsanfang überprüft.

Aktuell gibt es für die Teilindikatoren Leitzins, Euro-Dollar-Wechselkurs, und Saisonalität jeweils einen Punkt. Der Gesamtstand des Gebert-Indikators bleibt damit bei drei Punkten, womit der Anleger weiter im DAX investiert bleibt.

Da es für Saisonalität und Leitzins auch im kommenden Monat weiterhin mindestens insgesamt zwei Punkte geben wird, kann der Gebert-Indikator frühestens Anfang Mai wieder ein Verkaufssignal liefern, da dann der Saisonalitätspunkt wegfällt. Allerdings muss dazu der Euro-Dollar-Wechselkurs auf über 1,20 zulegen und die Inflationsrate darf nicht unter ihr aktuelles Niveau sinken, da es sonst auch im Mai bei mindestens zwei Punkten bleibt.

Lesetipp: So funktioniert der Gebert-Indikator

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Oweia, hat hier ernsthaft jemand an 800 Prozent gedacht....?

solange die zinsen niedrig bleiben und sogar weiter gesenkt werden in den minusbereich (negativ Zins bis zu 5% laut IWF) auch auf girokonten egal wieviel man da drauf hat + jährliche inflation. wird man um aktienanlagen nicht mehr rum kommen. Der dax wird weiter steigen. Solange die Zinsen nicht steigen, was in der nächsten 10 Jahren kaum der fall sein wird

ein sachlich geschriebener Artikel, an dem es eigentlich nichts rumzumeckern gibt.

Aber ich sehe aktuell trotzdem short, wegen der Baer-Wolfe-Wave, die ihren Startpunkt am 13.12.18 hatte. Obere Keillinie heute bei 11605, +-10p Toleranz, möglich dass die Linie noch wenige Tage zersägt wird, dann sollte es mit großer Wahrscheinlichkeit abwärts gehen, Mindestziel 10800.

Wurde wiederholt ausführlich und nachvollziehbar erklärt. Muss nicht jedesmal ein Roman sein.

Besten Dank für die Info. Kann nie schaden auf die einfachen Dinge wiederholt hinzuweisen. Merci

Verluste von 800% halte ich persönl. für sehr interessant - eigentlich sollte bei einem Verlust

von 100% die Marie bereits weg sein

Super ! Danke !

Vielen Dank !! Vielleicht zu Beginn eines jeden Monats Kurzartikel bringen falls widget nicht geht ! Als Vorschlag . Sehr nett von ihnen !