Alle hatten Panik! | FORTINET, PALO ALTO & CROWDSTRIKE im Fokus

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Palo Alto Networks Inc. - WKN: A1JZ0Q - ISIN: US6974351057 - Kurs: 243,300 $ (NYSE)

- Crowdstrike Holdings Inc - WKN: A2PK2R - ISIN: US22788C1053 - Kurs: 163,030 $ (Nasdaq)

- Fortinet Inc. - WKN: A0YEFE - ISIN: US34959E1091 - Kurs: 60,210 $ (Nasdaq)

- WisdomTree Cybersecurity UCITS ETF - USD Acc - WKN: A2QGAH - ISIN: IE00BLPK3577 - Kurs: 19,102 € (L&S)

Der Cybersecurity-Markt ist ein gigantischer Wachstumsmarkt, der durch den Digitalisierungstrend oder auch den Shift in Richtung KI massiven Rückenwind bekommen hat. Das Forschungs- und Beratungsunternehmen Gartner prognostiziert, dass der Markt für Cybersicherheit bis 2026 auf 267 Milliarden Dollar anwachsen soll.

Doch Cybersecurity ist nicht gleich Cybersecurity. Es gibt diverse Teilbereiche:

- Endpoint Protection (Fortinet, Palo Alto Network, CrowdStrike)

- Identity & Access Management (Okta)

- Cloud Secruity (Zscaler)

- Resilience & Data Protection

- Security Automation

- Compliance & Awareness

- Security Analytics

- ...

Zuletzt haben einige Unternehmen aus diesem spannenden Sektor ihre Bücher geöffnet und Quartalszahlen berichtet. Die Kursreaktionen fielen sehr unterschiedlich aus. Kurzzeitig brach sogar Panik aus. Daher ist es an der Zeit, die Ergebnisse von Fortinet, Palo Alto Networks und CrowdStrike aufzuarbeiten.

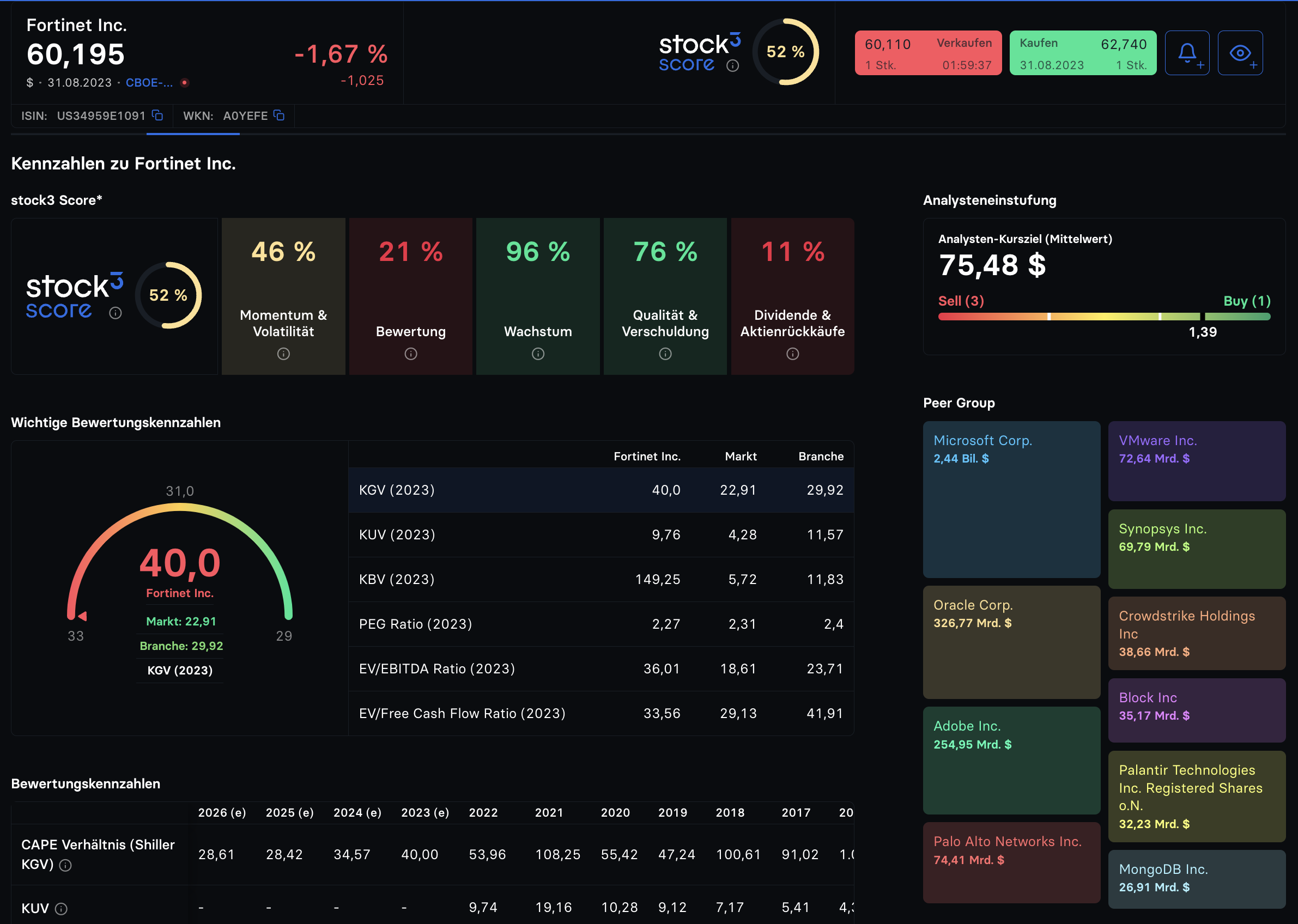

Fortinet

Im Q2 verzeichnete Fortinet ein Umsatzwachstum von + 25 % gegenüber dem Vorjahr. Damit stieg der Erlös auf 1,29 Mrd. USD. Dennoch verfehlte der US-Konzern damit die Konsensschätzungen von 1,3 Mrd. USD ganz knapp. In den Vorquartalen hatte das Erlöswachstum noch 33 % (Q4 2022) und 32 % (Q1 2023) gegenüber deren jeweiligen Vorjahrsperioden betragen. Der Gewinn je Aktie konnte um 57 % auf 0,34 USD gesteigert werden. Hier hatten Analysten mit 0,3 USD gerechnet.

Die Billings (vergleichbar mit einer Forderung) konnten um 18 % YoY auf 3,2 Mrd. USD gesteigert werden. Die Erwartungen lagen hier bei 3,17 Mrd. USD. Die EBIT-Marge betrug 26,9 % (+ 210 bp YoY), die Nettomarge 23,3 % (+ 450 bp YoY) und die Free Cash Flow-Marge 34 % (+ 650 bp YoY).

Liest sich alles erstmal sehr gut. Allerdings verlor die Fortinet-Aktie nach den Quartalszahlen knapp ein Viertel an Wert.

Wichtig hier: Fortinet erzielt wie auch Palo Alto Networks einen Teil seiner Umsätze mit Hardware-Verkäufen (ca. 33 % der Umsätze sind Product Revenue). In diesem Segment verzeichnete Fortinet mit einem Plus von nur noch 12 % eine deutliche Verlangsamung des Umsatzwachstums. Als Fortinet dann noch den Ausblick für die Umsätze im Q3 2023 und das Gesamtjahr gesenkt hatte, brachen die Aktien sämtlicher Unternehmen im Cybersecurity-Sektor ein. Palo Alto verlor 10 % und CrowdStrike 7 %.

Palo Alto Networks

Die Panik bei den Cybersecurity-Aktien war anscheinend noch nicht groß genug...

Denn dann machte noch der Zeitpunkt die Runde, zu dem Palo Alto Networks seine Quartalszahlen veröffentlichen wollte: Ein Freitag nach Börsenschluss ... Die Spekulationen waren groß. Für solche exotischen Termine war bisher nur Berkshire Hathaway bekannt. Warren Buffett möchte seinen Anlegern traditionell genug Zeit zum "Verarbeiten" der Quartalszahlen geben. Für Palo Alto ist solch ein Termin ungewöhnlich.

Vorsicht, Spoiler: Die Führungskräfte von Palo Alto lachen wahrscheinlich noch heute über die Unsicherheit, die durch die Verschiebung der Veröffentlichung der Ergebnisse auf einen Freitagnachmittag nach Börsenschluss verursacht wurde. Der Palo Alto-CEO, Nikesh Arora, eröffnete die Telefonkonferenz zu den Ergebnissen des 4. Quartals mit dem Satz: "Our choice of Friday has definitely made us the topic du jour these past two weeks and has made for some very interesting reading of all the analyst notes." Er entschuldigte sich für die Unannehmlichkeiten und fügte hinzu, das man sich am Wochenende Zeit nehmen wollte, um die Fragen der Analysten zu beantworten. Aber sie hätten die Aufmerksamkeit sehr genossen.

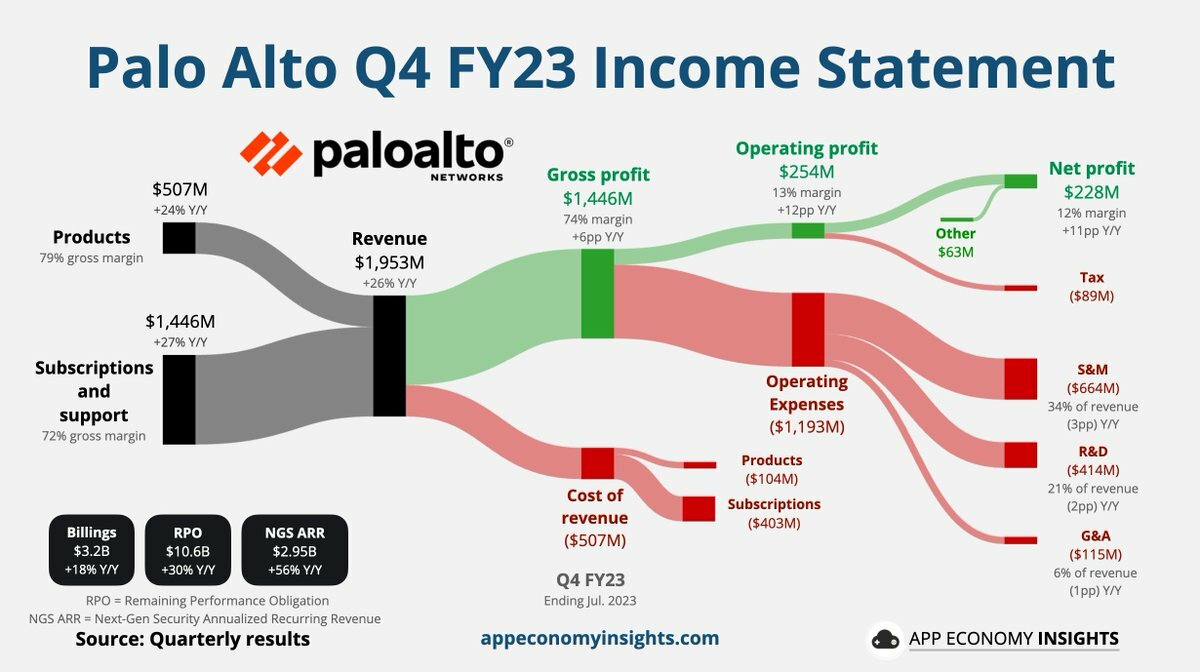

Palo Alto übertraf die Erwartungen für das 4. Quartal und erhöhte den Ausblick für die meisten KPIs für das FY24 und das Q1 2024. Einzige die Prognose für die Umsätze im Q1 2024 und FY24 lagen leicht unter den Erwartungen. Beim Gewinn je Aktie rechnet man mit 5,27-5,40 USD (vs. 4,99 USD Konsens). Auch die FY24 Guidance für die Metrik der Billings lag mit 10,9-11.0 Mrd. USD deutlich über den Erwartungen von 10,8 Mrd. USD.

Der Umsatz konnte gegenüber dem Vorjahresquartal um starke 26 % auf fast 2 Mrd. USD zulegen. Der Gewinn je Aktie (Non-GAAP) wuchs um 80 % gegenüber dem Vorjahr auf 1,44 USD. Hier waren lediglich 1,28 USD erwartet worden. Die Remaining Performance Obligations (Art der Forderungen) legten um 30 % YoY auf 10,6 Mrd. USD zu (vs. 10,2 Mrd. USD erwartet). Da es sich hier um ein "deferred payment" handelt, kann man hierüber grob auf die zukünftigen Umsätze schließen.

Die Bruttomarge konnte auf 74 % gesteigert werden. Ein Anstieg um 6 Prozentpunkte gegenüber dem Vorjahr. Während der Bruttogewinn um 37 % wuchs, stiegen die Betriebsausgaben im gleichen Zeitraum nur um 14 % an. Damit konnte Palo Alto seine operative Marge sogar auf 13 % ausbauen (Erinnerung: Im Vorjahr lag diese noch 12 Prozentpunkte tiefer bei 1 %). Die bereinigte Free Cash Flow-Marge erreichte einen Wert von 38,6 %. Der Free Cash Flow lag 8 % über den Erwartungen. Das EBIT liegt mittlerweile bei 253 Mio. USD (ggü. 15,4 Mio. USD im Vorjahr). Die EBIT-Marge legt um 7,6 Prozentpunkte auf 28,4 % zu.

Die Zahlen von Fortinet hatten es schon erahnen lassen. Auch bei Palo Alto war das einzige Manko, dass der Hardware Zyklus ein "back to normal" verzeichnet. Hier macht das Product Revenue 20 % der Gesamtumsätze aus. Dennoch konnte Palo Alto die Rückkehr der Hardware-Umsätze zum langfristigen Trend deutlich besser durch einen Shift zu Subscription-Services deutlich überkompensieren.

Ein paar Analysten-Kommentare zu Palo Alto:

- Die Deutsche Bank schreibt: "Wie sich herausstellte, war die Forderung der Deutsche Bank Analysten nach einer möglichen Abkehr von der Hardware unnötig, da das Unternehmen beeindruckende F4Q-Ergebnisse und eine Mehrjahresprognose vorlegte, ohne dass irgendwelche ungewöhnlichen Theatralik erforderlich war; kein Managementwechsel, keine Fusionen und Übernahmen, kein strategischer Schwenk und, was besonders wichtig ist, keine Abstriche beim Wachstum oder der FCF-Marge. Das Sommer-Event am Freitagabend wird für immer geheimnisvoll bleiben, aber der Markt blickt nach vorne, wobei die wichtigste Erkenntnis ist, dass PANW die Vergleichszahlen in den Schatten stellt und sich als echte KI-gestützte Cyber-Plattform für Unternehmen erweist, die weit über die Firewall hinausgeht, für die es am besten bekannt ist."

- Das Analysehaus BTIG stellt heraus, dass die 2024 und langfristige Aussichten sehen überzeugend aussehen. "PANW wandelt sein Geschäft weiterhin erfolgreich von einem traditionellen, auf Geräten basierenden Firewall-Modell in eine dauerhaftere, langfristige Wachstumsstory mit einer spürbaren Dynamik über mehrere Produktkategorien hinweg, einschließlich SASE, Cloud-Sicherheit und seit kurzem auch Endpunkt / EDR und SIEM. Mit einem Umsatz von weit über 10 Mrd. USD in F24, einem jährlichen Wachstum von ca. 20 % und Margen im hohen 30er-Bereich (fast die 60er-Regel) entwickelt sich PANW zu einem der Top-Unternehmen in der gesamten Softwarebranche."

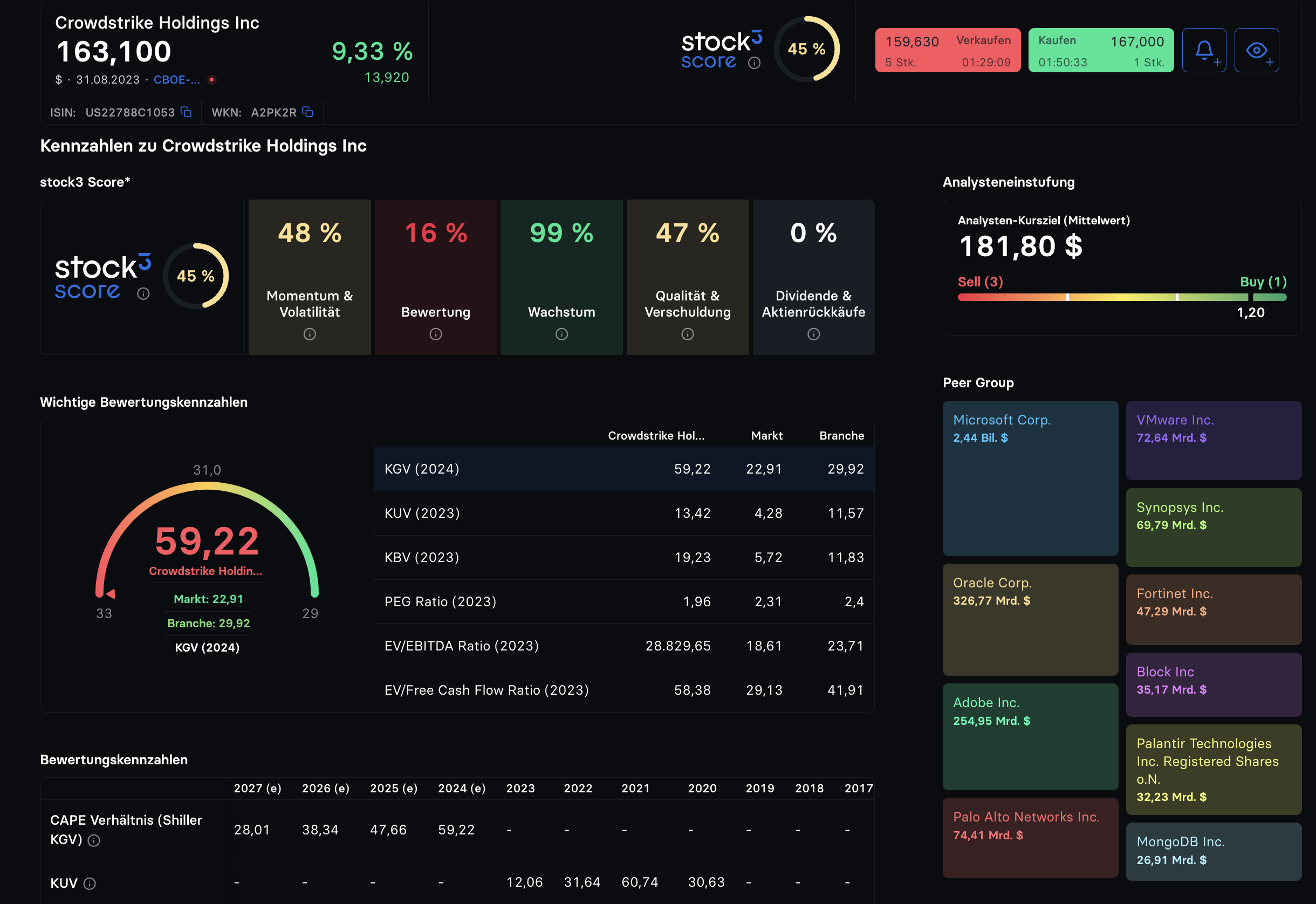

CrowdStike

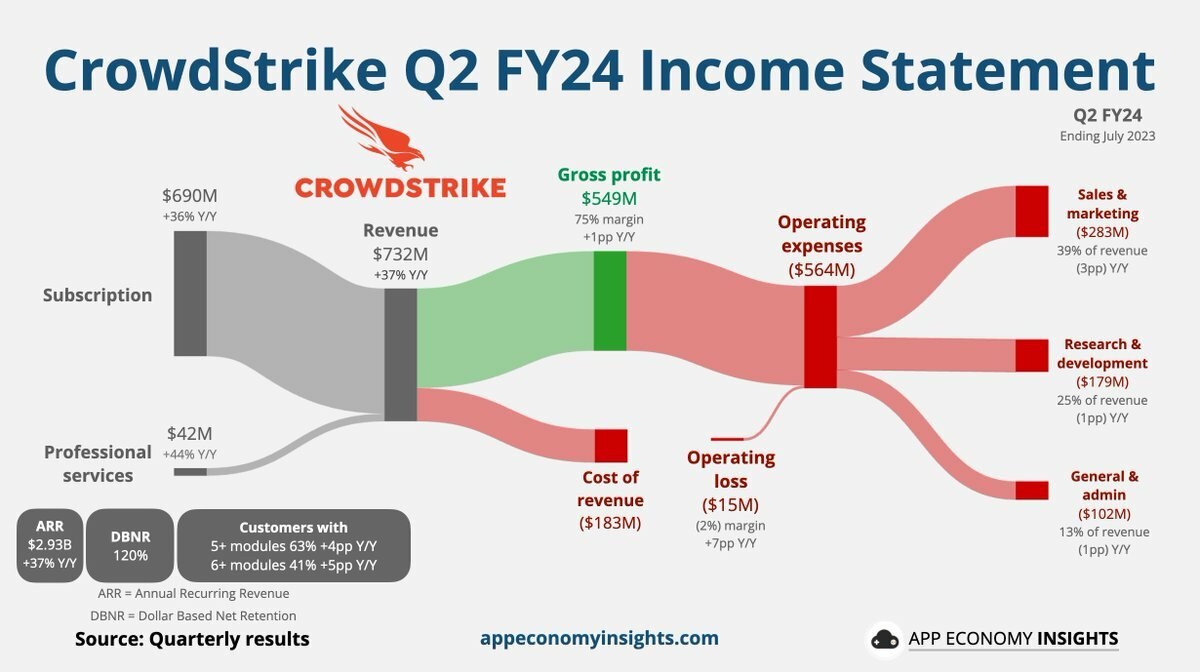

CrowdStrike hat vor wenigen Tagen seine Finanzergebnisse für das zweite Quartal 2023 vorgestellt und die Erwartungen deutlich übertroffen. Der Umsatz belief sich auf 732 Mio. USD, was einer beeindruckenden Steigerung von 37 % im Vergleich zum Vorjahr (YoY) entspricht. Dies übertrifft die Erwartungen, die bei 724 Mio. USD lagen, und zeigt das fortgesetzte Wachstum des Unternehmens, auch wenn das Wachstum gegenüber dem Vorquartal (42 %) erwartungsgemäß weiter nachgelassen hat.

Die für CrowdStrike (und Software Firmen mit Abo-Modell) wichtigste Metrik, die jährlich wiederkehrenden Umsätze (ARR), erreichten 2,93 Mrd. USD, ebenfalls eine signifikante Steigerung von 37 % YoY. Später noch etwas mehr im Exkurs.

Das Non-GAAP EPS für das Quartal lag bei 0,74 USD, was die Erwartungen von 0,56 USD deutlich übertraf. Interessanterweise hat CrowdStrike auch ein GAAP EPS von 0,03 USD erzielt, was das zweite profitable Quartal auf GAAP-Basis markiert. Insbesondere der Zinsertrag in Höhe von 36 Mio. USD spielte hier einen entscheidenden Faktor. Auch hier folgt später noch etwas mehr Input im Exkurs.

Der operative Cashflow stieg um 17 % auf 244,8 Mio. USD, während der Free Cash Flow (FCF) um 39 % YoY auf 188,7 Mio. USD zunahm. Ein weiteres beeindruckendes Highlight ist der Wert von 120% bei der Dollar-Based Net Retention Rate (DBNR). Dies zeigt, dass das Upselling in mehrere Module sehr erfolgreich ist und Kunden weiterhin in die Produkte von CrowdStrike investieren. Dadurch steigen die Wechselkosten für die Kunden und der Lock-in-Effekt kommt voll zu tragen. Ein Resultat, der Customer Lifetime Value, ist deutlich höher, da weniger in die Kundenbindung investiert werden muss, um die Kunden zu halten.

Mit einer Bruttomarge von 75 % und einer EBIT-Marge, die um 500 Basispunkte auf 21,3 % gestiegen ist, ist CrowdStrike sehr rentabel. Die FCF-Marge liegt bei 26 %, während die Gewinnmarge um 10,5 Prozentpunkte auf 24,6 % gestiegen ist. Das CrowdStrike-Management zeigte sich zuversichtlich und sieht sich auf dem besten Weg, eine FCF-Marge von 30 % für das gesamte Geschäftsjahr zu erreichen. Ein wichtiger Faktor für die starke Rentabilität ist auch, dass man die operativen Ausgaben gut im Griff hat. Diese sind im Vergleich zum Vorquartal um 27 % gestiegen, was im Vergleich zum Anstieg von 41 % im Vorquartal eine signifikante Verringerung darstellt.

Guidance & Earnings Call von CrowdStrike

Oft sind die Gründe für stark positive oder negative Kursreaktionen der Unternehmensausblick (Guidance) oder die Statements des Managements im Earnings Call.

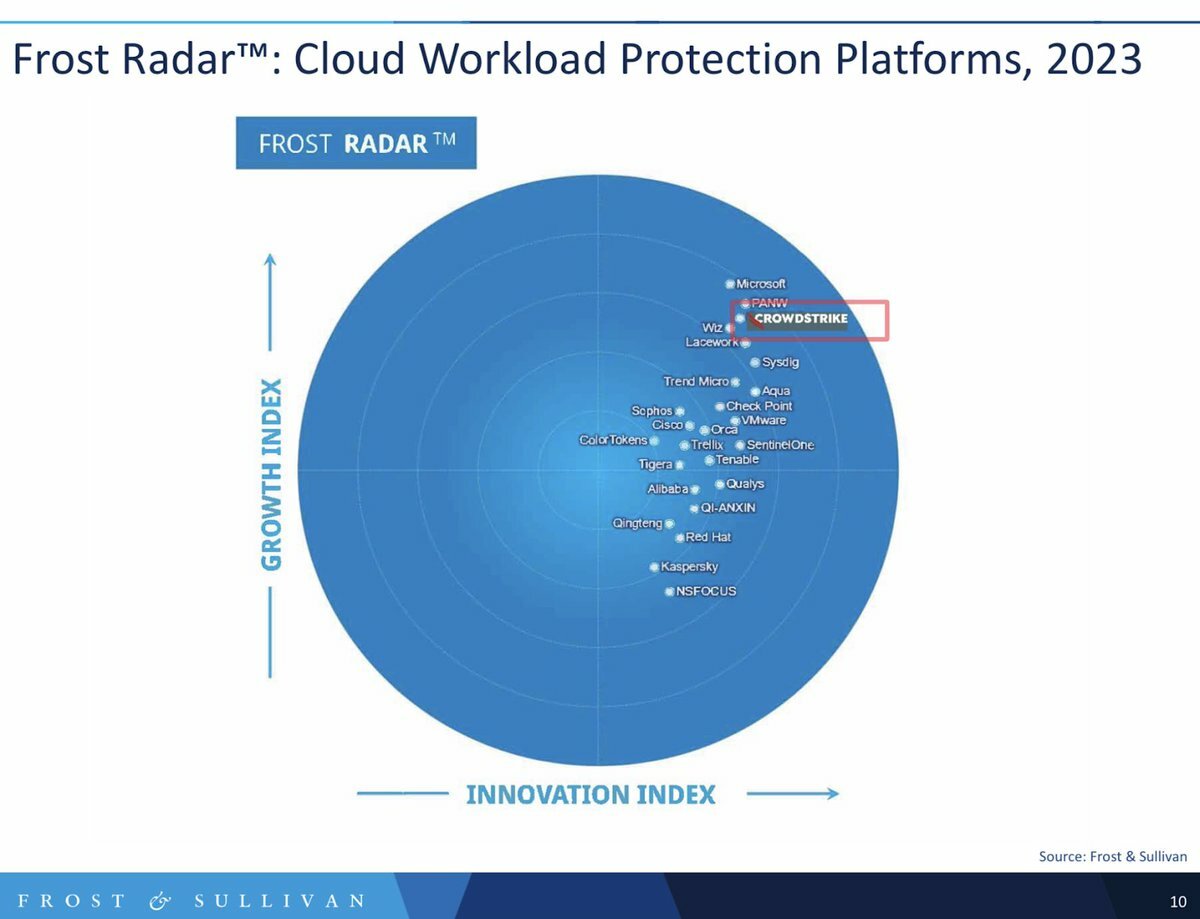

Für das FY24 rechnet CrowdStrike mit einem Gewinn je Aktie von 2,80-2,84 USD (vs. 2,39 USD exp.). Der Umsatz soll zwischen 3,03 und 3,0429 Mrd. USD liegen (vs. 3,02 Mrd. USD exp.). Im Earnings Call teilte man dann mit, dass man eine deutliche Beschleunigung des Net-ARR Wachstums für Cloud-Sicherheit feststellt. Das ARR für Falcon-Module (public cloud) stieg auf 296 Mio. USD, ein Plus von 70 % YoY. Wichtigster Treiber hier war, dass das Falcon Cloud Security-Angebot cloud-native Sicherheitsfunktionen konsolidiert. Man sieht für den Teilbereich Cloud Security einen addressierbaren Markt von 18 Mrd. USD bis 2026. Besonders interessant: 64 % der neuen Kunden wurden in diesem Quartal über Partner gewonnen. So hat sich CrowdStrike als größter Cybersecurity-Vermarktungspartner von AWS etabliert und generiert hierüber sehr viele Neukunden.

Ein paar Analysten-Kommentare zu CrowdStrike:

- TD Cowen-Analyst Shaul Eyal bezeichnete die Ergebnisse als "stark": "Die Ergebnisse zeigen eine beschleunigte Annahme der Plattformstrategie und eine stärkere Umsetzung trotz des schwierigen makroökonomischen Umfelds. CRWD hat sein Engagement für die Nutzung von KI innerhalb seiner Plattform hervorgehoben und seine Nutzerkonferenz im nächsten Monat könnte mehr Licht in die KI-Strategie bringen."

- Oppenheimer-Analyst Ittai Kidron stimmt dem zu und fügt hinzu, dass die Ergebnisse die Breite der Plattform von CRWD zeigten. "Wir sind positiv gestimmt und sehen die Prognose für das zweite Halbjahr als erreichbar an, da die Plattform zunehmend angenommen wird, die Beiträge der Partner wachsen und die Wettbewerbsdynamik günstig ist", so Kidron.

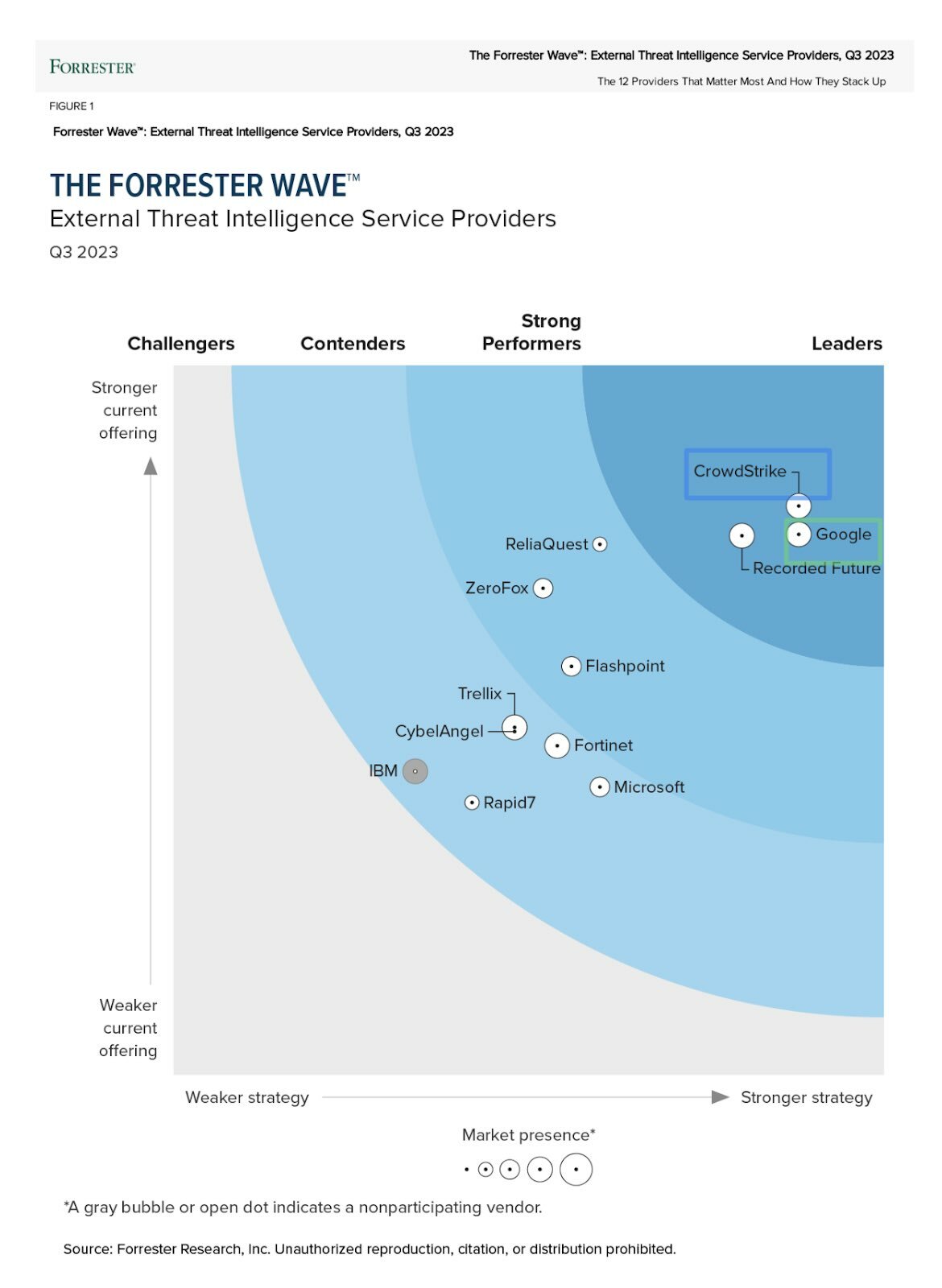

CrowdStrike - Leader in The Forrester Wave™: External Threat Intelligence Service Providers, Q3 2023 report

Exkurs zur Kennziffer ARR (Jährlich wiederkehrende Umsätze)

Teilweise war zu lesen, dass CrowdStrike die Schätzungen der Analysten zu den Billings (Gestellte Rechnungen) um 3,0 % verfehlt hat... Grund zur Panik? 😱 Nicht, wenn man sich mit dem Unternehmen beschäftigt. Wer das wirklich macht, der hat den Kurssturz von 15 % nach den Quartalszahlen beherzt ausgenutzt. Dieser Dip war komplett irrational und wurde bereits Intraday komplett aufgeholt – die CrowdStrike-Aktie schloss deutlich positiv.

Zurück zum Thema: CrowdStrike orientiert sich nicht an den Billings und hat den Anlegern immer ausdrücklich gesagt, dass sie sich nicht auf diese Kennzahl konzentrieren sollen. Die ARR ist die bevorzugte Wachstumsbenchmark, die von Natur aus weniger anfällig für störende Volatilität ist als die Billings. Warum? Weil die vierteljährlichen Abrechnungen stark vom Zeitpunkt der Vertragsverlängerungen/-abschlüsse beeinflusst werden, was bei den ARR nicht der Fall ist. Darüber hinaus verfügt CrowdStrike über eine gewisse Flexibilität bei der Erfassung von Abrechnungen. Technisch gesehen kann CrowdStrike längerfristige Abrechnungen um ein oder zwei Quartale vorziehen, wenn es das möchte. Das bedeutet, dass CrowdStrike über einen gewissen Ermessensspielraum verfügt, wenn es darum geht, die Abrechnungsleistung nach oben zu korrigieren, um die Wall Street zufrieden zu stellen. Aber das ist nicht der Fokus des Unternehmens, welches eher für seine konservative Guidance bekannt ist.

Exkurs zu den Zinserträgen

Was man auch häufig hört: Steigende Zinsen sind schlecht für Tech-Aktien … stimmt das so?

Wer das pauschal so behauptet, der will sich das Leben einfach machen. Da viele Tech-Unternehmen kaum verschuldet sind, ist die Zinslast zum einen sehr gering. Zum anderen sitzen diese Unternehmen auf riesigen Cash-Bergen. Daher profitieren diese Unternehmen eher von höheren Zinsen durch die dadurch rasant ansteigenden Zinserträge. Siehe CrowdStrike, Snowflake, Palantir ... die Liste ist lang.

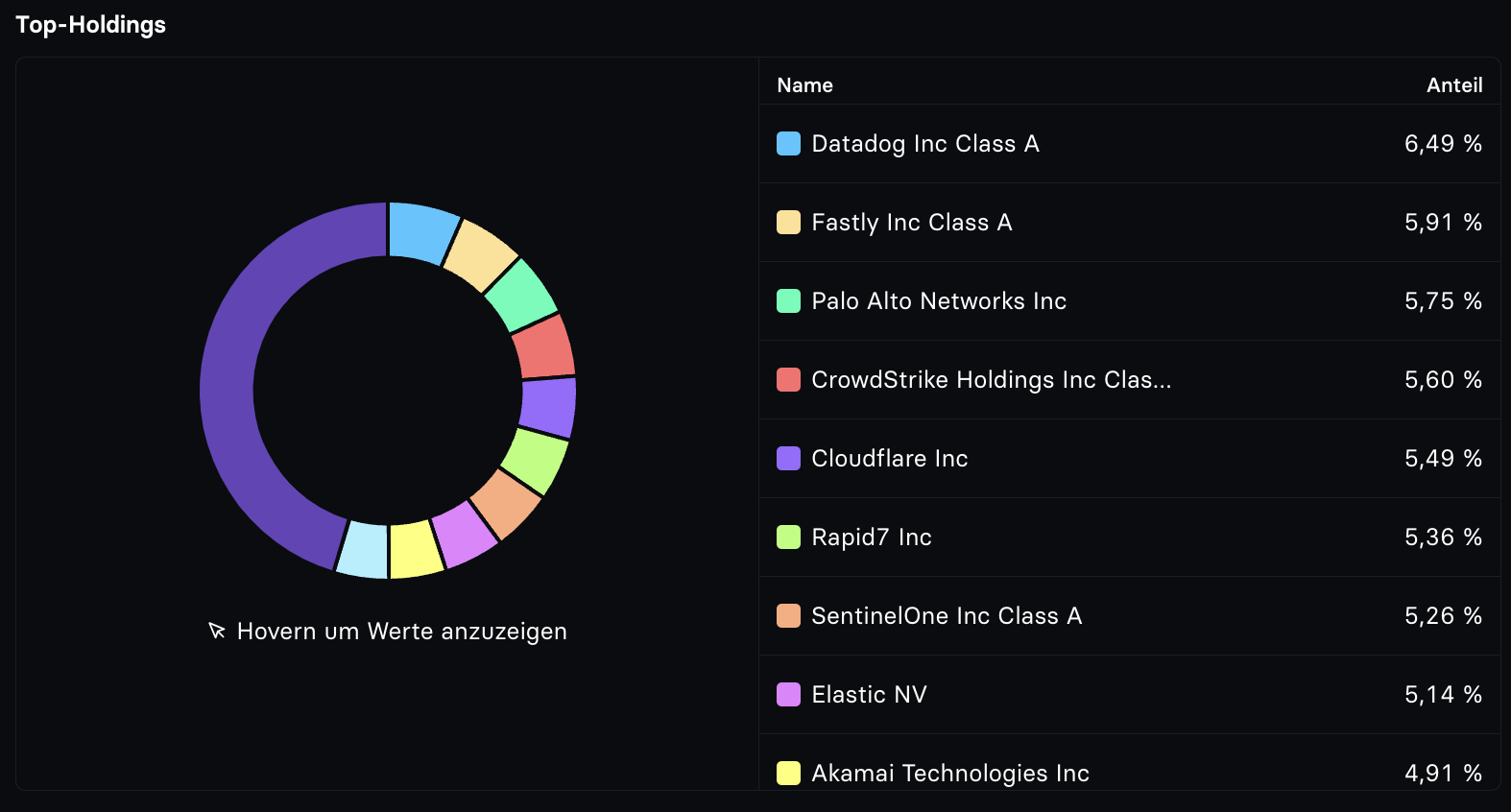

Ich persönlich habe mich für einen Korb aus Einzelwerten entschieden. Auch wenn die Bewertung von CrowdStrike fernab von günstig ist, ist dieses Wachstumsunternehmen, bezogen auf sich selbst, so billig wie noch nie. CrowdStrike und ZScaler bilden in meinem Korb den High Growth Teil ab. Palo Alto Networks soll den stabileren, "reiferen" Teil repräsentieren. Selbstverständlich lassen sich noch mehr Unternehmen zu diesem Sektor zählen. Unter anderem Cloudflare, Microsoft, ...

Wie entscheidet ihr Euch?

Folgen mir für mehr:

👉 Hier klicken

👉 Alle bisherigen Artikel von mir (Valentin)

Auf der Suche nach Live-Webinaren zu den stock3-Plattformen?

👉 Für die kommenden How to stock3 Webinare anmelden

Wenn Du in den vollen Genuss aller stock3 Terminal Features kommen willst, dann kannst Du unser Technik-Paket stock3 TechAdvanced gerne 14 Tage unverbindlich ausprobieren.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.