Firmenübernahmen als Crash Indikator: böses Omen? Teil II

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Aber wieso kommt es überhaupt vermehrt zu Übernahmen, wenn die Preise hoch sind? Untersuchungen der letzten Übernahmewellen geben Aufschluss darüber (mehr Hintergründe zu den M&A Wellen finden Sie in Teil I des Artikels).

Kaufen wider die Vernunft?

Wenn M&A (Mergers & Acquisitions) eigentlich keinen Sinn machen, wieso wird es dann doch immer wieder gemacht? Einheitlich lässt sich das nicht sagen. Die Motivation war von Übernahmewelle zu Übernahmewelle unterschiedlich. In der ersten Welle (siehe Tabelle) ging es Unternehmen vor allem darum, ihre Monopolstellung zu behalten. Statt zu konkurrieren und selbst in Innovation zu investieren war es einfach günstiger, Wettbewerber zu kaufen. Eine solche Motivation besteht sicherlich auch heute noch. Als Monopolist lebt es sich einfach besser. Nach dieser ersten Übernahmewelle wurden allerdings die Gesetze verschärft. In der zweiten Welle ging es dann nicht mehr darum, die Monopolstellung zu festigen, weil das nicht mehr möglich war, sondern Oligopole zu bilden. Hier beherrschte dann nicht mehr ein Unternehmen die Branche, sondern eben drei oder fünf.

Nach erneuter Verschärfung der Gesetze und wirtschaftlich anderen Rahmenbedingungen ging es bis Anfang der 70er Jahre um Diversifikation. Hier wurden vor allem Unternehmen entlang der Wertschöpfungskette gekauft. Es entstanden auch viele Konglomerate. Nach jahrelanger Stagnation in den 70er Jahren rückte dann das Thema Effizienz wieder mehr in den Vordergrund. Unternehmensteile, die nicht zum Kerngeschäft gehörten, wurden wieder verkauft, um sich auf die Kernkompetenzen zu besinnen.

|

Periode |

1890-1903 |

1920er |

1960er |

1980er |

1990er |

Heute |

|

Wo? |

USA |

USA |

USA, UK, Europa |

US, UK, Europa, Asien |

US, UK, Europa, Asien |

Weltweit |

|

Zweck? |

Bildung von Monopolen |

Bildung von Oligopolen |

Diversifikation |

Effizienzgewinne |

Globalisierung |

Horizontale Integration, Internationalisierung, Wachstum |

|

Wer? |

Energie, Textil, Stahl |

Stahl, Eisenbahn, Dampfmaschinen |

Elektrizität, Chemie, Motoren |

Petrochemie, Fluggesellschaften, Elektronik, Kommunikation |

Telekom, Internet, IT |

Pharma, Telekom, Technologie |

|

Wie? |

Cash |

Eigenkapital |

Eigenkapital |

Schulden, Cash |

Eigenkapital |

Cash, Schulden, Eigenkapital |

|

Umfeld zu Beginn der Welle |

Wirtschafts-wachstum, Industrialisierung, neue Gesetzgebung, Entwicklung des Aktienmarktes, neue Technologien |

Erholung nach Erstem Weltkrieg, Gesetze gegen Monopole |

Wirtschaftswunderjahre, Gesetze gegen Absprachen, Kartelle etc. |

Erholung nach 70er Stagflation, Deregulierung, neue Finanzierungsinstrumente (z.B. Junk Bonds) |

Globalisierung, Wirtschaftsboom, Deregulierung, Privatisierung, Technologieboom |

Erholung nach Finanzkrise, sehr niedrige Zinsen, „unbegrenztes“ Kapital, Unternehmen haben hohe Cashbestände |

|

Umfeld am Ende der Welle |

Aktiencrash, wirtschaftl. Stagnation |

Aktiencrash, Große Depression |

Aktiencrash, Ölkrise, Beginn Stagflation |

Aktiencrash |

Aktiencrash |

? |

Auch wenn die Motivation immer wieder eine andere war, war das Ziel immer dasselbe: Wachstum. Das per se ist auch gut für Aktionäre, nur sind M&A dafür selten geeignet. Unternehmen werden durch Übernahmen zwar größer, nicht aber profitabler.

Am Anfang einer Übernahme steht meist der unternehmensinterne Druck und der Druck von Aktionären, Wachstum zu zeigen. Für viele Firmen scheint das auch der einzige Weg zu sein. Als 200 Mrd. Unternehmen (wie z.B. Pfizer), ist es schwierig, durch organisches Wachstum überproportional zuzulegen. Manchmal ist die Motivation aber auch eine ganz andere. Manager verfolgen mit Übernahmen ganz persönliche Ziele, wie die Erschaffung eines „Imperiums.“ Besonders interessant sind auch anekdotische Beweggründe wie die Expansion in ein bestimmtes Land, weil dort ein Manager einmal Urlaub gemacht hat und begeistert war.

Ist die Entscheidung erst einmal getroffen, sich nach Übernahmekandidaten umzusehen, gibt es kaum mehr ein Zurück. Sind Manager erst einmal überzeugt, dann empfinden sie eine Absage an eine Übernahme als Niederlage oder empfinden den Rückzug als emotional zu teuer. Übernahmen haben viel mit Psychologie zu tun und oft weniger mit harten, wirtschaftlichen Überlegungen. Allein deswegen sollte man als Aktionär schon aufpassen, was das Management tut.

Wird die Übernahme dann tatsächlich in Angriff genommen, beginnt erst der schwierige Teil. Hier geschehen die meisten Fehler und hier liegen auch die Gründe, weshalb Übernahmen keinen Wert schaffen. Die Entscheidung, ein anderes Unternehmen zu kaufen, ist schnell gefällt. Die Kunst ist aber, dieses Unternehmen erfolgreich zu integrieren. Es gibt sogenannte Quick-Wins nach Übernahmen. Das sind schnelle Resultate, die den Anschein von Erfolg erwecken. Es werden z.B. Doppelfunktionen abgebaut. Man braucht ja für ein Unternehmen nicht zwei Verwaltungen. Was aber häufig unterschätzt wird, ist die Kompatibilität von Unternehmen. Jedes Unternehmen hat seine eigene Kultur und Systeme (IT wird häufig massiv unterschätzt). Daran scheitern letztlich die meisten Übernahmen.

Damit schließt sich so langsam der Kreis. Wenn an der Börse Euphorie herrscht, dann interessieren die Nebeneffekte keinen. Die Ineffizienz von Übernahmen fällt nicht auf und Investoren haben ein ebenso kurzes Gedächtnis wie Manager und vergessen, dass 120 Jahre Historie noch nie einen systematischen Gewinn bei M&A gezeigt haben. Es gibt aber noch einen ganz anderen Grund, weshalb M&A Aktivitäten in Übertreibungen am Aktienmarkt stattfinden. Wenn die Aktien des eigenen Unternehmens sehr hoch stehen und eigentlich eine Überbewertung zeigen, dann ist es besonders günstig, eine Übernahme durch Aktien zu stemmen. Eigene Aktien werden zum Kauf verwendet und sind damit de facto ein Ersatz für Cash. Es werden überbewertete Aktien als Geld eingesetzt, um reale Werte zu kaufen. Solange das Zielunternehmen weniger stark überbewertet ist als das des Käufers, macht ein Deal zumindest oberflächlich Sinn. Das ist einer der Hauptgründe, weshalb M&A Wellen stark pro-zyklisch sind.

Ist der Markt bereits überhitzt?

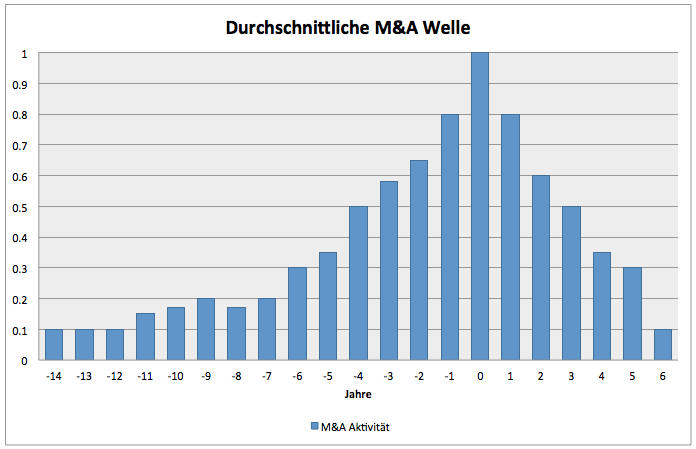

M&A Wellen entwickeln sich nicht von heute auf morgen. In den vergangenen 5 Wellen begann die M&A Aktivität ca. 11 Jahre vor dem Hochpunkt der Aktivitäten mit einem leichten Anstieg. War z.B. das Jahr 2000 das Jahr mit der höchsten M&A Aktivität der Welle, dann hätte die Welle ca. 11 Jahre früher beginnen sollen. Tatsächlich begann die Zahl an Übernahmen ab 1991 wieder zu steigen.

Den letzten Tiefpunkt nach der Übertreibung haben wir 2003 gesehen. Die Zeit bis 2007 war sehr kurz. Man kann durchaus sagen, dass dieses M&A Welle frühzeitig unterbrochen wurde. Sieht man die Bankenkrise als „unplanmäßige“ Unterbrechung, dann hat die aktuelle Welle noch ein bis zwei Jahre Zeit, sich voll zu entfalten. Danach wäre mit einer mindestens dreijährigen Abkühlung zu rechnen.

Als Fazit lässt sich festhalten: M&A Aktivität ist ein guter Indikator für eine Überhitzung. M&A Wellen sind stark pro-zyklisch, weil die Übertreibung genutzt werden kann, um überbewertete Aktien als Tauschmittel für reale Werte einzusetzen. Trotzdem generieren Übernahmen im Durchschnitt keinen Wert für das Käuferunternehmen, sondern führen langfristig sogar zu einer Underperformance der Aktien.

Im aktuellen Zyklus, der 2003 begann, sind wir auf dem Weg zu einer Übertreibung. Das Ende des Booms muss aber noch lange nicht erreicht sein. Der Höhepunkt der momentanen Welle ist 2015/16 zu erwarten.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.