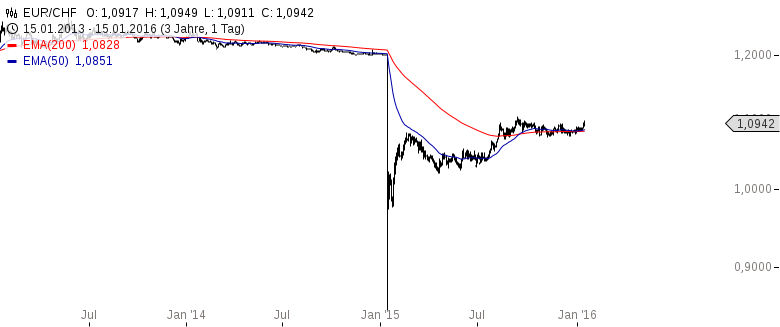

Euro/Schweizer Franken: Gut 3 Jahre nach dem SNB-Entscheid zurück auf Los!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Am Donnerstag, den 15. Januar 2015, konnten beim morgendlichen Check der Devisenkurse viele Marktbeobachter ihren Augen nicht trauen Das Ende der Frankenbindung an den Euro kam aus dem Nichts. Seit drei Jahren war man es gewohnt, einen EUR/CHF-Kurs in einer Spanne von 1,20 bis 1,23 zu sehen. Noch am 5. Januar sagte SNB-Chef Thomas Jordan dem Schweizer Fernsehen:

"Der Mindestkurs ist absolut zentral, um eben adäquate, richtige monetäre Bedingungen für die Schweiz aufrechtzuerhalten"

Jordan ließ auch davor nie den Hauch eines Zweifels daran, dass die SNB nicht im Traum daran dachte, den Mindestkurs aufzugeben. Am 23. September 2014 meldete unser Nachrichtenportal Jandaya.de (heute Guidants News):

Die Zentralbank der Schweiz will die Deckelung zum Euro unter allen Umständen verteidigen und laut ihrem Präsidenten Thomas Jordan notfalls unbegrenzt ausländische Währungen kaufen.

Daraus wurde nichts. Am 15. Januar 2015 stürzte der Euro gegen den Franken zeitweise unter die Marke von 0,9. Die Märkte waren im Schockzustand und etliche Trader pleite.

Hat die SNB den Markt vorsätzlich getäuscht?

Es ist bemerkenswert, dass die SNB noch im Herbst 2014 ausdrücklich ihre unlimitierten Interventionsmöglichkeiten und auch den Willen zu deren Einsatz betonte. Denn in der Begründung zur Aufgabe des Mindestkurses hieß es unter anderem, dass im Zusammenhang mit dem Quantitiative Easing (QE)-Programm der Europäischen Zentralbank (EZB) die Notwendigkeit zu massiven, nicht mehr tragbaren Eingriffen am Devisenmarkt befürchtet wurde. Für Marktbeobachter war QE alles andere als eine Überraschung, denn die nächste Stufe der geldpolitischen Lockerung war schon mindestens ein Jahr Thema bei der EZB; der Markt wurde lange verbal vorbereitet. Auch die SNB sollte nicht wirklich davon überrascht worden sein ...

Tatsächlich dürfte die Grundsatzentscheidung in der SNB schon viel früher gefallen sein. Jordan selbst sagte am 15. Januar: “Die Aufhebung der Wechselkursgrenze war wohl überlegt und sollte unangekündigt sein”. Jordan und die anderen Direktoriums-Mitglieder der SNB hatten also ganz offensichtlich mit ihren Statements zuvor die Öffentlichkeit getäuscht. Der Termin für das Ende der Franken-Untergrenze wurde aber geschickt gewählt: Denn am Tag zuvor reiste EZB-Chef Mario Draghi zur deutschen Kanzlerin Merkel und dem damaligen Finanzminister Schäuble, um ihnen seine QE-Pläne zu präsentieren. Die SNB hatte ihren Grund, nun auszusteigen.

Man könnte argumentieren, dass dieses Prozedere eben genau so nötig war. Im Gegensatz zu anderen Zentralbank-Maßnahmen, wie etwa eine bevorstehende Leitzinsanhebung, kann man den Markt nicht sanft auf die Abschaffung eines Mindestkurses vorbereiten. Es wäre bei der kleinsten Andeutung sofort zu massiven Käufen im Franken gekommen, und die SNB-Bilanz wäre explodiert. Die SNB hätte bis zur tatsächlichen Aufhebung unlimitiert Devisen gegen Franken kaufen müssen. Somit war keine Vorankündigung möglich.

Ein fader Beigeschmack bleibt. Auch wenn inhaltlich die Entscheidung durchaus nachzuvollziehen ist, angesichts des Glaubwürdigkeitsproblems, das insbesondere Thomas Jordan auf sich geladen hatte, wäre ein Rücktritt angemessen gewesen.

Was bewog die SNB zu ihrer Entscheidung?

Unter der Prämisse, dass die Schweiz der Europäischen Währungsunion dauerhaft nicht beitreten will, war die Entscheidung der SNB möglicherweise unumgänglich. Durch die massiven Interventionen am Devisenmarkt explodierte die Bilanz der SNB förmlich. Die Devisenanlagen erreichten Ende 2014 ca. 510 Mrd. Franken und stiegen im Januar rasant weiter. Die kleine Schweiz mit ihren 8 Mio. Einwohnern verfügt derzeit über eine Zentralbankbilanz mit einer Bilanzsumme, die mehr als einem Viertel der EZB-Bilanz entspricht – aber im Euroraum leben 330 Mio. Menschen. Marktteilnehmer sprachen von der SNB bereits als dem “größten Hedgefonds der Welt”, und das ist heute noch so. Um mittelfristig wieder eine eigenständige Geldpolitik durchführen zu können, musste sich die Schweiz vom Euro lösen. Die Alternative wäre gewesen, dem Euro langfristig beizutreten. Denn je größer die Bilanzsumme wird, desto größer wird auch das Bilanzrisiko, das sich aus dem Wechselkurs ergibt. Der Franken wäre zu einem rot-weiß lackierten Euro geworden.

Möglichkeiten und Gründe der Manipulation von Wechselkursen

Die SNB befand sich in einer besonderen Situation, andere Länder würden vielleicht sagen in einer komfortablen Lage. Denn im Gegensatz zu Staaten wie Russland, die ihre Währung verzweifelt gegen den Verfall schütz(t)en, war in der Schweiz das gegenteilige Szenario zu beobachten. Der Franken stand eigentlich schon immer unter permanentem Aufwertungsdruck – in Krisenzeiten ganz besonders. Denn die Schweiz und der Franken galten und gelten als “sicherer Hafen”. Die SNB musste also nicht die eigene Währung stützen, sondern diese schwächen, was eine prinzipiell einfachere Aufgabe ist.

Warum sollte man das überhaupt tun? Denken Sie nur an die Exportindustrie, die unter einer zu starken Währung merklich leidet. In einem ohnehin bereits deflationären Umfeld kann eine starke Währung außerdem die Inflationsrate weiter drücken. Die meisten Zentralbanken verfolgen ein Inflationsziel von rund 2 %.

Die Stützung der eigenen Währung kann entweder durch eine passende Geldpolitik (z.B. hohe Zinsen) oder Devisenmarktinterventionen erfolgen. Dazu benötigt man aber erstmal ausreichend Devisen, und diese gehen irgendwann zur Neige. Deswegen haben Stützungsaktionen historisch oft nicht funktioniert, insbesondere wenn die Angriffe gegen die Währung fundamental begründet waren.

Eines der berühmtesten Beispiele war 1992 die Spekulation von George Soros und anderen gegen das Britische Pfund, das damals Teil des Europäischen Währungssystems (EWS) war, was zur Folge hatte, dass die Währung nur in definierten Bändern gegenüber den anderen europäischen Währungen schwanken durfte. Soros setzte große Summen ein, weil er der Ansicht anhing, dass das Pfund deutlich überbewertet war. Nach recht kurzem Kampf gab die Bank of England auf, Großbritannien verließ schließlich das EWS und das Pfund wertete ab.

Die Schwächung der eigenen Währung erfolgt andersherum. Beispiel: Marktteilnehmer kaufen massiv Franken. Die Schweiz kann nun über die Zentralbank SNB in prinzipiell unbegrenztem Umfang Franken “drucken”, was natürlich elektronisch geschieht, und so den Wechselkurs über den Verkauf von Franken z.B. gegen Euro konstant halten. Dies ist auch mehr als drei Jahre lang gelungen, zeitweise ohne die Notwendigkeit von Interventionen. Denn wenn der Markt dem Versprechen der Zentralbank glaubt, gibt es kein Problem. Doch der Glaube bekam irgendwann Risse.

Zusätzlich gibt es die Möglichkeit, durch Zinspolitik die Anlage in einem Währungsraum unattraktiv zu machen. Dies hat die Schweiz durch negative Einlagezinsen realisiert, aktuell beträgt der Satz -0,75 %. Das bedeutet, dass eine Geschäftsbank für Guthaben bei der SNB Strafzinsen bezahlen muss. Andere Länder haben inzwischen nachgezogen, so Dänemark und Schweden. Auch die EZB erhebt einen Strafzins von aktuell -0,4 %.

Marktteilnehmer wurden auf völlig falschem Fuß erwischt

All diese theoretischen Überlegungen und Beweggründe interessieren Trader natürlich herzlich wenig. Wer im Glauben an die Verlässlichkeit von Zentralbank-Aussagen im Euro gegen Franken vermeintlich risikolos long war, hatte am 15. Januar 2015 ein massives Problem. Stopp-Loss-Kurse, die scheinbar geschickt knapp unter 1,20 platziert waren, verpufften wirkungslos.

Denn knapp unter 1,20 gab es natürlich keine Geldseiten. Wer will schon zu 1,19 kaufen, wenn doch die SNB gerade die 1,20er Marke zum Abschuss freigegeben hatte? So kam es zu einer Kaskade von unlimitierten Euro-Verkäufen und zu einem zwischenzeitlichen Einbruch um gut 30 %. Kunden mancher Forexbroker staunten zudem noch Stunden später über korrigierte Ausführungskurse zu deren Ungunsten. Diese Market Maker haben zuerst automatisiert Stoppkurse abgearbeitet, um dann aber entdecken zu müssen, dass sie selbst bei deren Liquiditätsprovidern weitaus schlechter abgerechnet wurden. Unter Verweis auf die AGB wurden so zahlreiche Orders zu Mistrades erklärt und auf neue, deutlich schlechtere Kurse korrigiert, die zu plötzlich weitaus höheren Verlusten oder gar Nachschussforderungen führten. Während viele Forex- & CFD-Broker seriös und professionell abgewickelt haben oder sogar auf die Nachschusspflicht verzichten (die es heute gar nicht mehr gibt!), sahen sich nun manche Anbieter juristischen Nachspielen gegenüber.

Wie kann man sich als Trader schützen?

Unvorhergesehene Ereignisse haben eine unangenehme Eigenschaft: Sie sind nicht prognostizierbar. Dennoch kann man als Trader einige Vorsichtsmaßnahmen ergreifen, um einen zweiten "Franken-Schock" ( in einem anderen Basiswert) abfedern zu können.

- Machen Sie einen Bogen um “kritische” Basiswerte. Das sind z.B. Devisenpaare mit potenziell großem Gap-Risiko. Aktuelle Beispiele: Alle Währungen, die “Euro-Anwärter” sind und deswegen ihren Wechselkurs gegenüber dem Euro in engen Bändern fixieren, wie die dänische Krone.

- Übertreiben Sie es nicht mit dem Hebel. Die meisten Forexbroker gehen gerne auf den Wunsch der Kunden ein und senken den Hebel von z.B. 1:500 auf 1:50 ab. Dies erlaubt immer noch auch kleinen Geldbörsen das Spekulieren mit großen Stückzahlen, ohne im Worst Case durch das maximale Ausreizen der Margin mit zu vielen Lot auf dem falschen Bein erwischt zu werden. Der Standardanleger kann bald ohnehin keine allzu hohen Hebel mehr auswählen.

- Profis teilen ihr Kapital auf verschiedene Broker auf. Genauso wie man seine Aktiva generell diversifizieren soll, ist es vernünftig, nicht sein ganzes Geld einem einzigen Broker anzuvertrauen. So können Sie einerseits die Spezialitäten der Anbieter optimal nutzen (niemand ist überall der Beste), zum anderen bleiben sie liquide, wenn ein Broker wie Alpari nach dem SNB-Debakel Insolvenz anmelden muss.

- Manche Market Maker bieten garantierte Stopps für Forex & CFDs an. Dieser verursacht zusätzliche Kosten, das Gap-Risiko trägt dann aber der Broker.

- Hebelzertifikate sind besonders wegen des Gap-Risikos eine Alternative zu CFDs. Sie können hier auf keinen Fall mehr als den Einsatz verlieren, weil eine Nachschusspflicht ausgeschlossen ist. Dafür fließen aber intransparente Aufschläge in den Kurs ein, die umso höher sind, je näher ein Schein seiner Knock-Out Schwelle kommt und je riskanter der Basiswert. Ein durchgängiger Handel in der hektischen Phase eines Kurssturzes ist ohnehin bei keinem Instrument gewährleistet.

Fazit

Durch ihre Entscheidung, die Bindung des Franken an den Euro aufzugeben, hat die SNB im Jahr 2015 erheblichen dauerhaften Schaden angerichtet. Auch wenn der Kurs heute wieder nahezu an der gleichen Stelle steht.

Die Glaubwürdigkeit der Aussagen von Zentralbanken ist immer noch angeknackst. Etliche Marktteilnehmer sind damals in Schieflage geraten, ebenso Forex/CFD-Broker, die zudem nun mit noch größeren Ressentiments zu kämpfen haben als zuvor. Die Schweizer Wirtschaft leidete einige Jahre leicht unter dem aufgewerteten Franken. Die SNB selber hat im Jahr 2015 über 20 Mrd. Franken Verlust gemacht, in den Folgejahren diese aber wieder voll aufgeholt.

Andererseits war der Mindestkurs auf Dauer nicht aufrecht zu erhalten, ohne de facto der Eurozone beizutreten, was aber die Schweizer nicht wollen. Man kann der SNB vor allem zwei Dinge vorwerfen. Erstens, den Mindestkurs überhaupt eingeführt zu haben. Und zweitens, die Märkte einige Zeit belogen zu haben.

Der Euro hat sich zwischenzeitlich gegenüber dem Franken praktisch komplett erholt . Die SNB interveniert nach wie vor; “nach Bedarf”, wie es heißt. So ganz kann sie es eben doch nicht lassen. Und das Ergebnis sieht man ja im Chart.

|

Exkurs: Das ist Quantitative Easing Die “quantitative Lockerung” umschreibt den massiven Ankauf von Wertpapieren, insbesondere Anleihen, durch eine Zentralbank. Ziele können sein: Unmittelbar: Erhöhung der Liquidität, Senkung der Markt-Zinsen, Beeinflussung des Wechselkurses, Verlängerung der Zentralbankbilanz Mittelbar: Erhöhung der Kreditvergabe durch Banken, Erhöhung der Inflationsrate, Ankurbelung der Wirtschaftstätigkeit, der Investitionstätigkeit und des Konsums Sofern die Zentralbank Staatsanleihen aufkauft, ist QE insbesondere in Europa umstritten, weil der EZB die direkte Staatsfinanzierung durch die EU-Verträge verboten ist. Sie muss argumentieren, dass es sich bei der Maßnahme um Geldpoolitik handelt, also das Mandat der Wahrung der Preisstabilität verfolgt wird. |

|

Exkurs: Typen von Forex/CFD-Brokern Market Maker mit Dealing Desk: Jede aufgegebene Order landet in der eigenen Handelsabteilung des Brokers, die Kundenorder werden also nicht direkt an die Börse bzw. die Liquiditätsprovider weitergeleitet. Der Broker stellt eigene Kurse und ist bestrebt, die Orders zunächst im eigenen System auszuführen. Zu diesem Zweck rechnet der Broker passende Aufträge seiner Kunden gegeneinander. Besteht trotzdem ein Überhang an Positionen in eine Richtung, kann der Broker diesen entweder hedgen oder stellt selbst die Gegenposition zum Kunden. Market Maker ohne Dealing Desk: Ein Broker ohne Dealing Desk stellt statt einem eigenen den besten Kurs all seiner angeschlossenen Liquiditätsprovider (das können globale Banken, Finanzinstitute und andere Market Maker sein). An diese werden auch die Kundenorders weitergeleitet, ohne dass die Liquiditätsprovider die Stops, Limits und Entry-Orders sehen könnten. Der Verdienst des Brokers besteht in der Regel aus einem Spreadaufschlag. STP/ECN-Broker: Diese Broker leiten die FX-Orders direkt an den Interbankenmarkt weiter, der aus den verschiedenen angeschlossenen Liquiditätsprovidern besteht. Die Trader erhalten dabei direkt den dort gerade günstigsten variablen Spread. Für diesen Handel wird in der Regel eine Kommission berechnet, da der Broker am Spread nichts verdient. DMA: Der Direkte Marktzugang (Direct Market Access) ist das transparente Gegenmodell zum üblichen Market Making bei CFDs, primär Aktien-CFDs. Der Handel erfolgt direkt im Orderbuch der Referenzbörse und ist auch als Level 2-Handel bekannt. Der Trader kann seine CFD-Orders also tatsächlich im Orderbuch der Börse nachverfolgen bzw. seine Stop- und Limit-Orders sehen. Auch hier verdient der Broker wiederum nur an der Gebühr, ohne im Interessenkonflikt mit dem Trader zu stehen. Der Vorteil gegenüber etwa echten Aktien ist wiederum der Handel auf Margin und oftmals günstigere Konditionen. Quelle: www.brokerdeal.de |

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.