Einführung in die Formationslehre und praktische Umsetzung - Teil 2

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Dieser Artikel baut auf Teil 1 der Serie auf: Einführung in die Formationslehre: welche Schlüsse ziehen wir daraus im aktiven Handel

Nach den einleitenden Worten zum Thema „Formationslehre“, deren Einordnung in den Gesamtthemenblock der Technischen Analyse und einigen kritischen Hinweisen zur „Leistungsfähigkeit“ dieses analytischen Ansatzes im Teil 1 dieser Artikelserie erfolgte, wollen wir im Teil 2 nun konkret werden. Hierzu sehen wir uns das erste klassische Kursmuster an, welches wir bevorzugt für den Einstieg in eine Trading-Position nutzen: das Umkehrmuster.

Vorab noch ein Hinweis in eigener Sache: in dieser Artikelserie werden wir nur die Aussagen treffen und die Schlüsse ziehen, welche unsere Erfahrungen widerspiegeln. Wir weisen ausdrücklich darauf hin, dass unsere Erfahrungen nicht „der Stein der Weisen“ sind und folglich erheben wir auch keinen Anspruch darauf, einzig und allein Recht haben zu wollen. Wir kennen einige Händler, welche mit unseren Ansätzen weniger erfolgreich arbeiten können und sich konsequenterweise anderen Herangehensweisen verschrieben haben, mit denen sie sehr erfolgreich sind. Somit wollen wir nur einen Gedankenanstoß liefern, welcher Ihnen, lieber Leser, nur ein weiteres Puzzleteil liefern soll, mit dem Sie Ihren eigenen Trading-Stil finden werden.

Wie dreht ein Impuls / Trend?

Ein Kurs kommt zustande, in dem ein Umsatz getätigt wird. Irgendjemand verkauft, ein anderer kauft. Beide Seiten tätigen eine Transaktion, weil jede dieser beiden Seiten a) eine Erwartungshaltung bzw. ein Ziel mit dieser Transaktion verbindet, welche b) im Grunde diametral zueinander steht. Je nach Dominanz einer Seite, entsteht ein Bewegungsimpuls. Tritt der oder die Käufer dominanter auf, als die Verkäufer, entwickelt sich der Kursverlauf „nach oben“, andersherum stünde der Kurs unter Druck und wir würden einen Abwärtsimpuls vorliegen haben.

Jetzt hat ein jeder Akteur an der Börse bereits erlebt, dass Kurse nicht „schnurrgerade“ in eine Richtung laufen, sondern Impulse oder Trends von Reaktionen unterbrochen werden, in Konsolidierungsphasen münden oder sogar wieder drehen (in diesem Falle übernimmt die bisher defensive Marktseite die Dominanz). Was stellen wir aber auch fest? Nur in den seltesten Fällen macht ein Kurs auf der Stelle kehrt, meist braucht es eine Zeit, bis sich die Dominanz einer Marktseite „abarbeitet“ und die Dominanz der Gegenseite zunimmt. Angebot und Nachfrage „ringen" praktisch um die Oberhand. Dieser Prozess des Dominanzwechsels braucht Zeit, was in der Folge zu irgendwelchen Verlaufsmustern im Kurs-Chart führt, welche die klassische Formationslehre zu erfassen und zu definieren versucht.

Wir wollen jetzt einmal das Pferd von hinten aufzäumen. Wir werden in diesem ersten Schritt nicht alles auflisten, was in irgendeiner Form als potentielles Umkehrmuster oder Umkehrformation „durchgehen“ würde, sondern wir fokussieren uns zunächst auf das Muster, welches wir als ein mögliches Umkehrmuster identifizieren können und welches wir für unseren Handel nutzen wollen.

Verstehen Sie, auf was ich hinaus will? Wir springen nicht im Markt umher und suchen krampfhaft alles, was auch nur im Ansatz einem möglichen Umkehrmuster entsprechen könnte, sondern wir haben eine klare Vorstellung von dem, was wir als ein solches „anerkennen“ und handeln. Wir lassen den Markt folglich praktisch zu uns kommen und nicht wir „gehen zu ihm“. Folglich verpassen wir nicht wenige Impulswenden, weil wir diese nicht „erkannt“ haben, aber dieser Ansatz verringert auch das Risiko, am Ende nicht mehr klar zu übersehen, worauf man jetzt eigentlich setzen will.

Wie definieren wir „unsere“ Umkehrformation?

Kommt ein Impuls temporär zum Stehen, wissen wir alle nicht, ob sich hier eine mögliche Umkehr entwickeln könnte. Man kann Orientierungsgrößen heranziehen, wie wichtige Chartmarken, Reaktionspotentiale oder ähnliche Aspekte, welche die Wahrscheinlichkeit „hoch“ erscheinen lässt, dass hier eine Impulswende einsetzen könnte, aber wissen tun wir es erst, wenn diese bereits gelaufen ist. Folglich müssen wir im Vorfeld einige Prämissen festlegen, nach denen wir uns richten, um eine Handelsentscheidung treffen zu können:

(a) Wir legen ein klares Regelwerk fest, wie wir eine Umkehrformation definieren. Das heißt, jede andere Form der Ausbildung ist dann entweder eine andere Definition, die wieder andere praktische Schritte in der Handelbarkeit verlangt oder fällt durch unser Raster.

(b) Wir legen fest, ab wann wir realistisch unterstellen, dass es zu einer solchen Musterbildung kommt.

(c) Wir definieren, ab wann und wo wir von einer vollendeten Umkehrformation in unserem Sinne sprechen und

(d) legen wir fest, wo wir uns demzufolge positionieren, um an der erwarteten Folgebewegung zu partizipieren.

Diese Vorgehensweise gilt für jedes Zeitfenster. Sie gilt deshalb für jedes Zeitfenster, weil Kursmuster in jedem Zeitfenster auftreten. Dreht ein Impuls nicht im Rhythmus von „ganze Abteilung kehrt“, sondern tastet sich förmlich durch die Umkehrung, dann geschieht das intraday vergleichbar, wie auch im Tages- und Wochenchart. Deshalb wurde auch der Begriff des „Fraktals“ in die Technische Analyse aufgenommen.

Haben wir Muster und Einstiegsniveau definiert, kommt noch die potentielle Kurs-Zieldefinition hinzu, ebenso der Punkt, an dem wir die Position auch mit Verlust schließen, da wir „uns grundsätzlich oder im Timing geirrt haben“.

Unsere „liebsten“ Umkehrformationen sind sogenannte Doppelböden oder Doppelspitzen. Es gibt Unmengen von Fachliteratur, welche genau solche Muster in verschiedenen Facetten definieren: wie die 1,2,3 Umkehr (manche zählen hier sogar bis 5 – meinen aber die gleiche Abfolge), die einfache Stabumkehr usw..

Wie definieren wir einen Doppelboden?

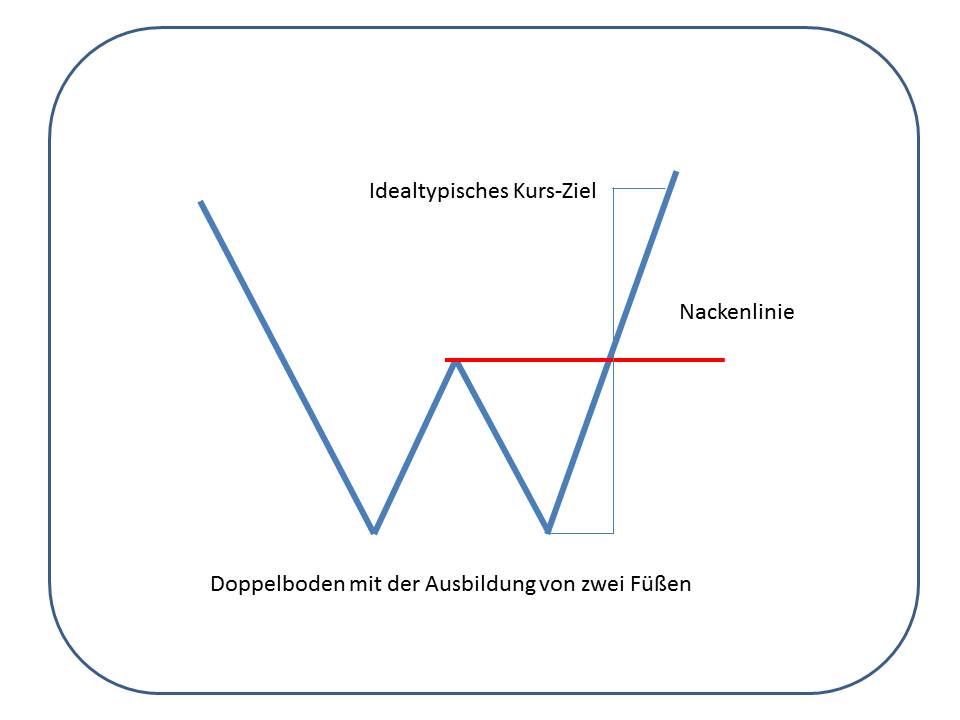

Die klassische Definition einer solchen potenziellen Umkehrformation beschreibt zwei voneinander getrennte Tests des gleichen Bodens, dem ein Ausbruch in die entgegengesetzte Richtung folgt und der das dazwischen liegende Reaktionsniveau übersteigt. Weiterhin gilt, dass mit Übersteigen des Reaktionshochs die Formation als vollendet gilt.

Dies war die Beschreibung der „Idealform“. Ideal wird in der Literatur auch gleich eine mustergültige Kurs-Zielbestimmung nachgeschoben. Dabei heißt es, dass das Kurs-Ziel dem gespiegelten Ausmaß der Formation auf der Oberseite entspricht. Um dieses verklausulierte Deutsch besser zu verstehen, schieben wir folgende Grafik nach:

In der praktischen Realität sieht das Ganze natürlich meist anders aus. Die Ausformung von „zwei „Füßen“ oder „Beinen“ nehmen auch wir zur Bedingung, doch verlangen wir nicht, dass die Böden in etwa gleiches Niveau aufweisen. Wäre eine schöne Sache, wenn es so ist, aber uns reicht mitunter schon ein erneutes Absacken des Kurses nach einer ersten Erholungsreaktion, an deren Spitze wir die bis dahin nur theoretisch mögliche Nackenlinie (welche in der praktischen Konsequenz auch die Rolle des Triggers übernimmt) antragen.

Was jetzt noch alles sehr theoretisch klingt, wird Ihnen mit viel Praxis dann bald in „Fleisch und Blut“ übergehen. Sie werden ein eigenes Gefühl dafür entwickeln, was eine für Sie akzeptable Kurs- oder Impulsumkehr wird oder nicht. Und glauben Sie mir, Sie werden ein Gespür für IHRE eigene Formation entwickeln.

Sehen wir uns ein praktisches Beispiel im FDAX vom 30. April 2014 im 3 Minuten-Chart an, in dem sich „unsere“ Formation entsprechend ausbildet (diese Einstellung bevorzugen wir, da 1 Minute eine für uns zu kurze Zeiteinheit ist, und 5 Minuten „jeder nutzt“).

Der FDAX startete mit einem Abschlag in den Handel und setzte in den ersten Handelsminuten die Serie fallender Kerzen fort. Begleitet wurde diese Entwicklung von einer nachgebenden Markttechnik: einen abwärts ausgerichteten Richtungsfilter und nachlassende Schwungkraft. Auffällig war, dass über die Schwungkraftentwicklung im 3 Minuten Fenster eine überverkaufte Verfassung des FDAX ausgewiesen wurde, mit einem ersten vorsichtigen Stabilisierungsansatz (siehe Kreis). Wir wurden noch nicht aktiv.

In den Folgeminuten setzte sich eine Nachfragedominanz durch, worauf hin sich der Kurs des Future wieder leicht erholte. Da wir intraday arbeiten und bevorzugt auf Kursmuster achten, beginnen wir möglichst frühzeitig eventuelle Muster zu identifizieren und setzen „Hilfslinien“ an. Bis jetzt könnte sich hier alles Mögliche ausbilden. Es könnte ein Doppelboden werden, eine Zwischenkonsolidierung, ein Spike, eine simple, schlichte Reaktion auf den Abschwung, welcher ein sich anschließendes tieferes Tief folgt.

Für uns handelbar wäre in diesem Falle nur eine Impulsumkehr in Form eines Umkehrmusters, idealerweise in Form eines Doppelbodens.

Also trugen wir am unteren Wendepunkt eine erste Signallinie an und hoben unsere Erwartungshaltung mit einem „Halbkreis“ hervor (zur besseren Orientierung).

Der FDAX erholte sich, erschöpfte jedoch recht rasch den Erholungsimpuls und fiel zurück. Im Guidants-Stream wiesen wir an dieser Stelle darauf hin, dass sich hier wahrscheinlich eine entsprechende Umkehrformation ausbilden könnte, deren Vollendung einen handelstechnisch verwertbaren Impuls auslösen sollte. Wir markierten die potentielle Nackenlinie mit einer rosa Signallinie.

Wir überlegten: „Kommt es nach dem aktuell laufenden Abschwung erneut zu einer Erholung, läge uns (a) ein „zweites Bein“ vor (an dem gerade gearbeitet werden könnte) und (b) wäre die Umkehrformation mir Überwindung der Nackenlinie vollendet.“ In diesem Falle würden wir bei Überwindung der rosa Signal- und Nackenlinie eine Kauf-Position eingehen.

Ausgeprägte Lunten in den vorliegenden letzten beiden 3 Minuten Kerzen oberhalb der Unterstützungs- und Signallinie (hier noch blau), ließen die Möglichkeit der Doppelboden-Ausformung noch immer als das wahrscheinlichste Szenario gelten. Folglich platzierten wir jetzt die Kauforder an der Nackenlinie.

Wichtig: wir antizipieren in der Regel nicht. Es wird eine Position eingegangen, wenn die Signallinie erreicht und über- / unterschritten wird.

Achten Sie bitte auch auf die Entwicklung der Stärke: diese wies uns eine divergente Entwicklung zum Kursverlauf aus, was zumindest die These noch stützte, dass es eine „saubere“ Umkehrformation werden könnte.

Die folgende obige Grafik zeigt uns eine interessante Entwicklung: (a) konnten wir hier schon nicht mehr von einer „sauberen“ Doppelbodenformation sprechen, da der Kurs des FDAX immer wieder zurückfiel und die Nackenlinie nicht erreichte. Somit hätte es (b) auch eine Zwischenkonsolidierung werden können, welche sich auf der Unterseite dann „entlädt“. Folglich platzierten wir auch eine Verkaufsorder auf der Unterseite (somit wurde nun auch die untere Signallinie rosa).

Formal waren wir jetzt vorbereitet für beide Seiten. Dennoch hielten wir den Ausbruch auf der Oberseite für wahrscheinlicher. Warum? Achten Sie bitte auf die Stärkeentwicklung, diese zog deutlich an, was einen Sprung nach oben hin realistisch werden ließ. Und achten Sie auf den Richtungsfilter, dieser stand unmittelbar vor einem set-up-Wechsel auf long. Dennoch – eine Antizipation kommt in diesem Regelwerk nicht in Frage. Es wird erst gehandelt, wenn der Trigger fällt. Antizipationen kosten meist Geld. Stellen Sie sich vor, Sie hätten bereits im Vorfeld einen obigen Ausbruch antizipiert, faktisch nach Bild 4, dann wären Sie bei einem enge Stopp-Kurs-Management bereits ausgestoppt worden. Mit Verlust.

Die folgende obige Grafik zeigt den Ausbruch über die Nackenlinie und damit die Vollendung des Umkehrmusters.

Wie ist das jetzt mit den Kurszielen?

Wie bereits in Teil 1 der Artikelserie beschrieben, unterstellt man in der Theorie ein Kurs-Potential, welches dem Ausmaß der Formation entspricht. Misst diese also vom Formationsboden bis zur Nackenlinie 15 Punkte, wird erwartet, das Kurs-Potential auf der Oberseite beträgt nach Überwindung der Nackenlinie folglich auch 15 Punkte. Nur – so zuverlässig ist das leider nicht.

Wir haben es uns ganz schnell abgewöhnt, auf solche Kurs-Ziele zu setzen. Man kann wohl als diskretionäre Faustregel festhalten, dass nur jede vierte / fünfte Formation ihr theoretisches „Kurs-Ziel“ erreicht. Und damit bewegen wir uns im Bereich des Zufalls. Auffällig ist zudem, dass die Zuverlässigkeit solcher Formationen überhaupt abnimmt, je größer die Zeitfenster werden. Weisen sie intraday noch eine gefühlte hohe Zuverlässigkeit auf, lässt diese dann auf Tagesbasis schon drastisch nach und von der Wochenbasis wollen wir besser gar nicht erst reden. Warum das wahrscheinlich so ist, wird Thema im Artikel Teil 3.

Wie setzen wir also Kurs-Ziele? Wir handeln grundsätzlich mit drei Handelseinheiten (Abweichungen werden extra angezeigt). Wir eröffnen alle drei Einheiten mit Überwindung des Triggers (auch hier werden Abweichungen separat angezeigt), definieren aber unterschiedliche Kurs-Ziele. In der Regel schließen wir die erste Einheit nach zehn Punkten, die zweite Einheit nach zwanzig Punkten und führen die dritte Einheit diskretionär. In der Praxis greifen wir rascher ein, wenn wir feststellen, dass die Dynamik zu wünschen übrig lässt.

Wir kommen mit diesem Ansatz gut zurecht, er hat allerdings auch einen gewaltigen Nachteil: wir beginnen mit der „vollen Last“ und wenn wir ausgestoppt werden, krachen wir mit allen drei Einheiten ins Minus. Auf der Oberseite bauen wir dagegen ab und verringern unsere Gewinnmöglichkeiten.

Wir haben viel experimentiert, am Ende sind wir doch an diesem Ansatz hängen geblieben. Da wir intraday auf kurze Impulse setzen, welche möglichst eine hohe Trefferquote bei kleinen und kleinsten Kurs-Zielen haben, ist dieser Ansatz auf jedenfalls sinnvoller, als der Versuch, eine Gesamtposition schrittweise aufbauen zu wollen. Das heißt, was im Positions-Trading gut ist, muss es im Day-Trading noch lange nicht sein und umgekehrt.

Den Stopp-Kurs passen wir möglichst rasch an, um ihn schnell auf Einstand zu bekommen. Hierbei wird bereits der Anfangs-Stopp-Kurs so definiert, dass wir einen im Vorfeld festgelegten (für alle Transaktionen gültigen) maximalen Gesamtverlust in Punkten auf alle Handelseinheiten nicht überschreiten. Müssen wir (aus welchen Gründen auch immer) den Stopp-Kurs-Abstand zum Einstandskurs erweitern, reduzieren wir die Positionsgröße. Damit können wir auch bei weiterem Stopp dennoch absolut gesehen nicht mehr verlieren, als unter „normalen Umständen“.

Die folgende Grafik, welche an die obigen anknüpft, macht es deutlich:

Die Umkehrformation brachte unseren Punktegewinn, aber die grundsätzliche Impulswende mündete schließlich in eine Zwischenkonsolidierung.

Was kommt in Artikel Teil 3?

Wir sehen uns die Ausformung einer Doppelspitze an und gehen dann verschiedene Handelsansätze (auch von dem im Stream abweichenden praktizierten Handelsansatz) durch. Darüber hinaus wollen wir versuchen zu ergründen, ob dieser Ansatz in verschiedenen Handelsfenstern handelbar ist.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Wo ist Teil 1? Der Link führt ins Leere...

... wann kommt Teil 3? 🙈

"Was kommt in Artikel Teil 3?" 😴