Ein Billionen-Euro-Problem, das immer größer wird

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

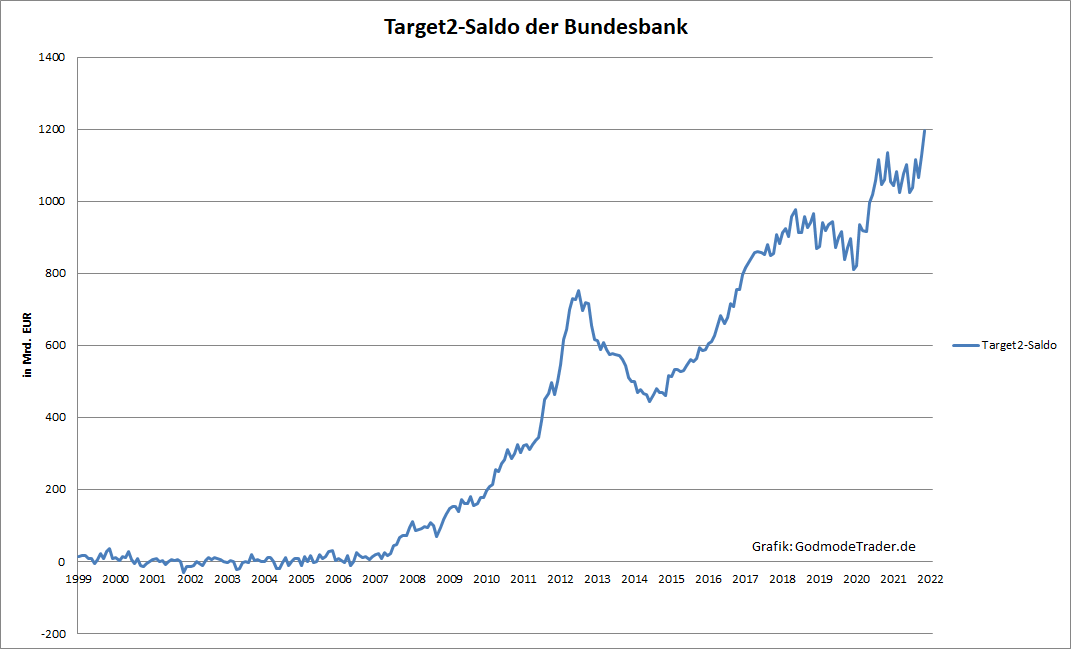

Während der Euro-Krise stand ein bestimmter Krisenindikator besonders im Fokus: Die Rede ist von den sogenannten Target2-Salden. Dabei handelt es sich um Verrechnungsposten zwischen den einzelnen nationalen Notenbanken der Eurozone (z.B. der Bundesbank) und der Europäischen Zentralbank (EZB), die im grenzüberschreitenden Zahlungssystem Target2 auftreten. Es war insbesondere der ehemalige ifo-Chef Hans-Werner-Sinn, der die Target2-Problematik ins öffentliche Bewusstsein gerückt hat.

Zunächst durch Vermögensverschiebungen im Zuge der Euro-Krise und später vor allem durch die EZB-Anleihenkäufe (die zum Großteil von den nationalen Notenbanken wie der Bundesbank ausgeführt werden) wuchsen die Target2-Forderungen der Bundesbank auf immer neue Rekordbeträge.

Im Dezember 2021 erreichte der Target2-Saldo der Bundesbank nach längerer Pause nun wieder einen neuen Rekordbetrag von 1,2 Billionen Euro, also rund 1.200 Milliarden Euro. Dies entspricht einem Betrag von rund 15.000 Euro je Bundesbürger.

Beim Target2-Saldo der Bundesbank handelt es sich um eine Forderung der Bundesbank an die EZB. Die EZB "schuldet" der Bundesbank also prinzipiell einen Betrag von 1,2 Billionen Euro. Die Entstehung der Target2-Salden ist allerdings kompliziert. Sie entstehen immer dann, wenn mehr Geld von einem Euro-Land in andere Euro-Länder fließt als umgekehrt oder auch wenn in einem Euro-Land mehr (oder weniger) Kredite vergeben werden als anderswo (und damit auch mehr oder weniger Geld geschöpft wird als in anderen Euro-Ländern). Wird beispielsweise viel Geld von italienischen Bankkonten auf deutsche Konten überwiesen, so werden dadurch Forderungen an das italienischen Bankensystem in Forderungen gegenüber dem deutschen Bankensystem umgewandelt, denn Guthaben auf einem Bankkonto sind ja strenggenommen nichts anderes als Forderungen an eine Bank. Auf einer höheren Ebene verändern sich dadurch auch die Guthaben der jeweiligen Geschäftsbanken bei ihrer nationalen Zentralbank, was schließlich durch die Target2-Salden zwischen den Zentralbanken und der EZB ausgeglichen wird.

Die Target2-Salden haben gewisse Besonderheiten, denn sie müssen niemals ausgeglichen werden. Beim positiven Target2-Saldo der Bundesbank handelt es sich zwar um Forderungen an die EZB, allerdings um Forderungen mit einer unendlichen Laufzeit, die niemals fällig gestellt werden können und die beim aktuellen Nullzins in der Eurozone auch nicht verzinst werden. Beim Austritt eines Landes aus der Eurozone müsste sein Target2-Saldo allerdings ausgeglichen werden, sagte der ehemalige EZB-Präsident Mario Draghi vor längerer Zeit.

Der ehemalige ifo-Chef Hans-Werner Sinn sagte auf der Anlegermesse Invest 2018 vor fast vier Jahren, dass die Target2-Forderungen der Bundesbank letztlich niemals einlösbar seien und deshalb ehrlicherweise auf null abgeschrieben werden müssten. "Das sind Forderungen, die die Bundesbank nicht fällig stellen kann und die verzinst werden zum Hauptrefinanzierungssatz der EZB, welcher von der Mehrheit der Target-2-Schuldnerländer auf null gesetzt wurde. Jetzt frage ich Sie: Wie würde eine Firma eine Forderung bilanzieren, die ewig läuft, die sie nicht fällig stellen kann und die einen Zins trägt, der vom Schuldner festgelegt wird auf null. (...) Das ganze Geld ist heute schon weg, (...) das werden wir nie mehr wiederkriegen. Das sind 46 Prozent des gesamten Nettoauslandsvermögens der Bundesrepublik Deutschland, welches durch die historischen, riesigen Exportüberschüsse aufgebaut wurde", sagte Sinn damals.

Andere Ökonomen haben an der Sichtweise von Hans-Werner Sinn allerdings teilweise heftige Kritik geübt. Mitunter werden die Target2-Salden auch als "reine Verrechnungsposten" bezeichnet, was aber letztlich nichts daran ändert, dass es sich um "echte" Forderungen bzw. Verbindlichkeiten der nationalen Notenbanken gegenüber der EZB handelt.

Verkompliziert wird die Sache auch dadurch, dass der Anstieg der Target2-Salden vor allem auf die Anleihenkaufprogramme der EZB zurückzuführen ist. Denn Anleihen in Europa werden vor allem an Finanzzentren wie Frankfurt in Deutschland oder in Luxemburg gehandelt, wodurch Geld von anderen Euro-Ländern nach Deutschland bzw. Luxemburg fließt und damit zu steigenden Target2-Forderungen der Bundesbank und der luxemburgischen Zentralbank gegenüber der EZB führt.

Hören irgendwann die EZB-Anleihenkäufe auf und werden die Anleihen von der Zentralbank sogar wieder verkauft, könnten alleine dadurch die Target2-Salden wieder abgebaut werden. Allerdings stellt sich die Frage, ob die EZB-Anleihenbestände jemals wieder nennenswert schrumpfen werden. Zwar läuft das Pandemie-Kaufprogramm PEPP der EZB im März 2022 aus. Das reguläre EZB-Anleihenkaufprogramm, das kein festes Enddatum besitzt, wird im Gegenzug aber temporär aufgestockt.

Sollte die EZB dauerhaft Anleihen der Euro-Staaten kaufen müssen, um einen Zusammenbruch des Finanzsystems und der Währungsunion zu verhindern, so könnten dadurch auch die Target2-Forderungen der Bundesbank gegenüber der EZB gewissermaßen "ins Unendliche" wachsen. Deutschland würde immer größere Forderungen gegenüber der EZB anhäufen, die allerdings niemals ausgeglichen werden könnten. Es handelt sich letztlich um Guthaben des deutschen Staates, die wohl nicht das Papier wert sind, auf dem sie geschrieben stehen.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.