Dieses Warnsignal gab es seit 2006 nicht mehr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Immer wenn die kurzfristigen Zinsen über die langfristigen Zinsen steigen, ist das ein ernstes Warnsignal. Für die Wirtschaft, aber auch für den Aktienmarkt.

Vor allen großen Krisen und Aktiencrashs der vergangenen Jahrzehnte zeigte sich eine Inversion der Zinsstrukturkurve: Die kurzfristigen Zinsen waren höher als die langfristigen Zinsen. Während das kurzfristige Zinsniveau vor allem von der Geldpolitik der Notenbanken beeinflusst wird, hängt das langfristige Zinsniveau vor allem von den Wachstums- und Inflationserwartungen am Anleihenmarkt ab.

Normalerweise liegen die langfristigen Zinsen höher als die kurzfristigen Zinsen, weil längere Laufzeiten auch größere Risiken bedeuten und Anleger dafür kompensiert werden wollen. Steigen allerdings die kurzfristigen Zinsen stärker an, als es die längerfristigen Wachstums- und Inflationserwartungen rechtfertigen, bedeutet das Gefahr für die Finanzmärkte.

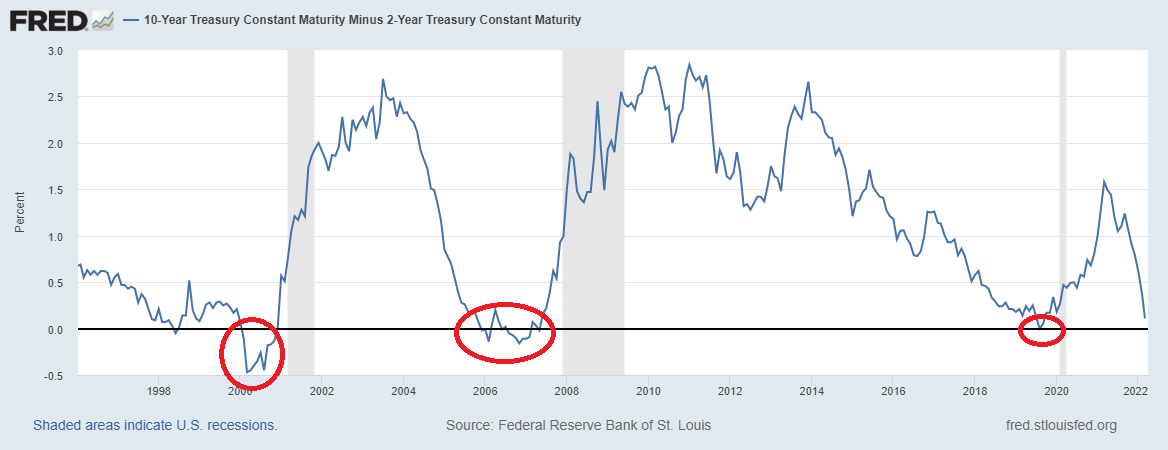

Vor dem Platzen der Internetblase, vor der Finanzkrise und sogar vor dem Corona-Crash zeigte sich eine Inversion des Zinsniveaus. Dies sieht man beispielsweise anhand der Differenz zwischen der Rendite zehnjähriger und zweijähriger US-Staatsanleihen im folgenden Chart.

Ungefähr ein halbes Jahr (Corona-Crash) bis hin zu zwei Jahre vor dem jeweiligen Crash (Finanzkrise, Internetblase) sank die Renditedifferenz zwischen den zehnjährigen und zweijährigen Anleihen in den negativen Bereich. Die kurz laufenden Anleihen warfen also eine höhere Rendite ab als die lang laufenden.

Aktuell liegt die zehnjährige Anleihenrendite noch etwas höher als die zweijährige, die Differenz ist allerdings nicht mehr groß und hat sich zuletzt auch stark verringert.

In einem anderen Abschnitt der Zinsstrukturkurve ist allerdings bereits eine Inversion aufgetreten: Die 30-jährige Anleihenrendite lag gestern zum ersten Mal seit dem Jahr 2006 wieder tiefer als die fünfjährige. Vor der Finanzkrise und vor dem Platzen der Internetblase war dies ebenfalls der Fall gewesen, nicht allerdings vor dem Corona-Crash.

Die beginnende Inversion der Zinsstrukturkurve bringt zum Ausdruck, dass die Anleger am Anleihenmarkt die aggressive Straffung der Geldpolitik durch die US-Notenbank Fed, die für die kommenden Monate erwartet wird, sehr skeptisch beurteilen: Die Zinserhöhungen und das Abschmelzen der Fed-Bilanzsumme könnten nach Einschätzung des Marktes die US-Wirtschaft in eine Rezession stürzen.

Ein großes Problem der Zinsstruktur ist allerdings, dass diese seit der Finanzkrise einen Teil ihrer Aussagekraft verloren haben könnte. Die Notenbanken haben durch ihre Anleihenkäufe nämlich auch zunehmend das langfristige und nicht nur das kurzfristige Zinsniveau beeinflusst.

Dennoch sollte das nun aufgetretene Warnsignal ernst genommen werden: Der Markt befürchtet, dass es die US-Notenbank Fed mit ihrer Straffung der Geldpolitik übertreiben könnte. Die Inflation wird vom Markt nämlich (bisher) nur als kurz- bis mittelfristiges Problem betrachtet. Längerfristig dürften die Inflationsraten nach Einschätzung des Marktes wieder deutlich sinken.

Ob der Markt mit seiner Einschätzung Recht behält oder nicht, muss sich erst noch zeigen. Ebenfalls bleibt abzuwarten, ob andere Abschnitte der Zinsstrukturkurve in den kommenden Tagen oder Wochen ebenfalls eine Inversion zeigen werden und damit das jüngste Warnsignal bestätigen. Angesichts der jüngsten Bewegungen am Markt ist dies aber recht wahrscheinlich, denn die Renditedifferenz auch zwischen den zehnjährigen und den zweijährigen Anleihen hat sich zuletzt bereits deutlich verringert.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.