Diese ISM-Daten hätten ein Börsenbeben auslösen können

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Doch wir befinden uns bekanntlich schon seit geraumer Zeit in einer extremen Marktphase, in der schlechte Nachrichten weitestgehend ignoriert werden.

Und so zeigten sich die Anleger auch gestern kaum beeindruckt.

Hinweis: Dieser Beitrag ist erstmals am 03.07.2024 im Newsletter "Börse Intern" von Stockstreet erschienen. Möchtest auch Du diese Infos bereits am Vorabend, direkt nach Börsenschluss und bequem in Dein Postfach? Dann geht es hier zur Anmeldung.

Brechen die Geschäfte der US-Dienstleister ein?

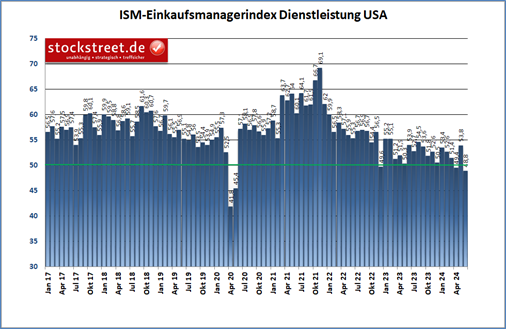

Dabei hätten Aktionäre mit den ISM-Daten gestern eigentlich einen sehr guten Grund gehabt, sich von ihren Anteilen zu trennen. Denn glaubt man den vom Institute for Supply Management (ISM) befragten Unternehmen, trüben sich die Aussichten für die US-Wirtschaft massiv ein. Der ISM-Einkaufsmanagerindex für den Service-Sektor brach um 5,0 Punkte auf 48,8 Zähler im Juni ein, nachdem er noch im Vormonat um starke 4,4 auf 53,8 zugelegt hatte.

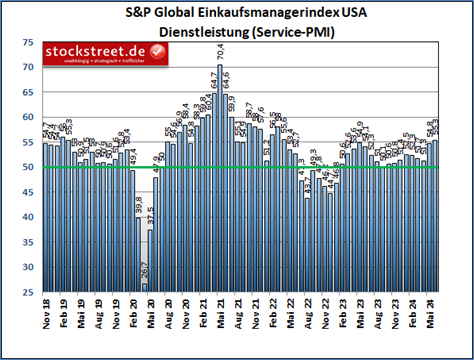

Betrachtet man nun die Tendenz seit Oktober 2021, so ist diese klar abwärts gerichtet. Mit Blick auf die Geldpolitik bzw. die zu hohe Inflation ist das auch gewünscht – und somit durchaus positiv zu werten. Zumal man es bis Oktober 2022 auch noch durchgängig mit hohen Werten zu tun hatte. Abgesehen von dem Einbruch im Dezember 2022 war das auch noch bis Februar 2023 der Fall. Doch seitdem, vor allem seit August 2023, sinken die Werte wieder tendenziell – mit dem Juni-Wert nun auf das niedrigste Niveau seit mehr als 4 Jahren. Fraglich ist, wie man den Anstieg vom Mai auf das höchste Niveau seit Juli 2023 einordnen muss.

Folgt der Service-Sektor nun der Industrie?

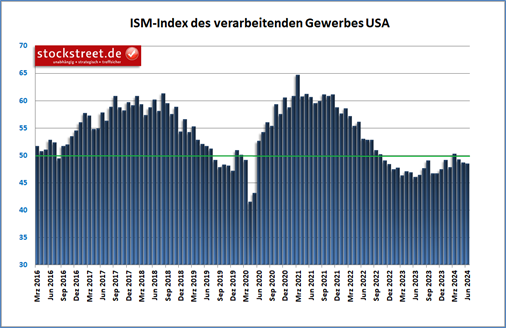

Jedenfalls notiert der Frühindikator nun deutlich unterhalb der Schwelle von 50 Punkten, die zwischen Wachstum und Kontraktion unterscheidet. Und das gilt auch für den Einkaufsmanagerindex des verarbeitenden Gewerbes, über den ich gestern berichtete (siehe „Renditeanstieg am Anleihemarkt wieder nur vorübergehend?“). Wie ich dazu schrieb, wurde die Wachstumsschwelle bei dem Stimmungsindex der Industrie abgesehen von dem kleinen „Ausreißer“ im März schon seit Oktober 2022 nicht mehr erreicht.

Das US-Wachstum wurde also in dieser langen Zeit nur vom Service-Sektor getrieben, der immerhin rund 70 % zum Bruttoinlandsprodukt beisteuert. Doch dieser Wachstumsbeitrag scheint nun auch wegzubrechen.

Sinkende Auftragseingänge

Zumal auch der Teilindex für den Auftragseingang der Dienstleister einen herben Rückschlag erfuhr. Experten hatten mit einem nur leichten Rückgang auf 53,6 Zählern und somit anhaltendem Wachstum gerechnet. Doch stattdessen brach der Index von 54,1 im Mai auf 47,3 Punkte im Juni ein und rutschte damit ebenfalls unter die Wachstumsschwelle.

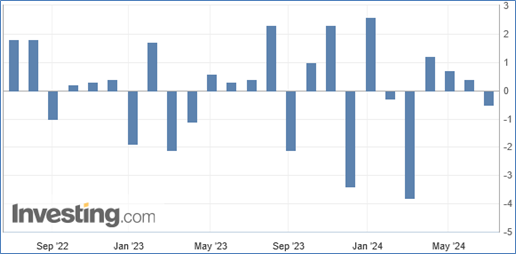

Bestätigt wird die Schwäche bei den Neuaufträgen durch offizielle Daten des Handelsministeriums. Wie die Behörde gestern berichtete, gingen die Bestellungen von industriellen Gütern im Mai um -0,5 % zum Vormonat zurück. Die Prognose von Analysten lag im Durchschnitt bei einem Anstieg um +0,2 %, nach +0,4 % im April.

Der Preisdruck lässt nach, ist aber noch immer viel zu hoch

Immerhin: Laut den ISM-Daten ließ der Preisdruck im Dienstleistungsbereich nach. Der Teilindex fiel von 58,1 auf 56,3 Punkte. Er steht damit zwar weiterhin viel zu hoch, um ein klares Signal für eine sich ausreichend abschwächende Inflation zu senden, doch zusammen mit den Hinweisen auf ein deutliche Abkühlung der US-Wirtschaft können die Bullen ihn wenigstens hernehmen, um auf Zinssenkungen der US-Notenbank zu spekulieren und daher die Kurse am Aktienmarkt weiter nach oben zu treiben.

Starker Nasdaq, schwacher Dow Jones

Das gelang auch gestern – zumindest wieder an der Nasdaq. Der Dow Jones schwächelte derweil – sinnvollerweise. Denn für die Bullen kommt es eigentlich nicht darauf an, DASS die Leitzinsen sinken. Sinkende Leitzinsen sind nämlich nicht zwingend gleichbedeutend mit steigenden Aktienkursen. Sondern es kommt vielmehr darauf an, WARUM die Leitzinsen sinken. Tun sie das, weil die Wirtschaft schwächelt und die Notenbank der Konjunktur daher mit Zinssenkungen unter die Arme greifen muss, dann ist das meist schlecht für Aktien – siehe dazu auch „Wie hängen Leitzinsen und Aktienkurse zusammen?“. Aber diese Tatsache interessiert die Anleger im aktuellen Umfeld bislang nicht, weil es ja eine Handvoll Aktien gibt, die scheinbar garantiert jeden Tag steigen.

Der Krug geht solange zum Brunnen, bis er bricht. Und die Schieflage am Aktienmarkt kann sich solange ausweiten, bis sich die Erkenntnis durchsetzt, dass die Notenbank mit ihrem historisch schnell angehobenen Leitzins ihr Ziel einer wirtschaftlichen Abkühlung zur Eindämmung der Inflation erreicht hat. Dann könnte eine wirtschaftliche Schwäche bis hin zu einer Rezession, die von einer inversen Zinsstruktur schon seit Monaten angekündigt wird, eine große Korrektur auslösen. Dieser dürften sich dann auch die massiv überkauften und extrem hochbewerteten Hype-Aktien nicht mehr entziehen können.

ISM meldet Schwäche, S&P Global meldet Stärke

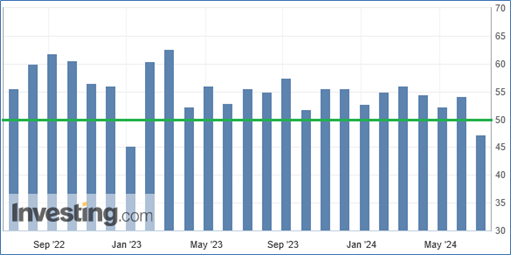

Aber ich will den Teufel nicht an die Wand malen. Denn soweit ist es noch längst nicht. Schließlich sind die Daten des ISM nur ein Hinweis auf eine mögliche Abkühlung der US-Wirtschaft. Zudem sind sie offensichtlich sehr schwankungsfreudig. Und sie stehen im krassen Gegensatz zu den Daten von S&P Global. Denn deren Einkaufsmanagerindex hat im Juni auf 55,3 Punkte zugelegt, von 54,8 im Vormonat.

Was soll man mit diesem krassen Gegensatz nun anfangen, wenn die Wirtschaftsdaten des ISM nicht zur Kursentwicklung an den Börsen passen und die Wirtschaftsdaten untereinander (ISM vs. S&P Global) ebenso in komplett unterschiedliche Richtungen weisen?

Vorsichtig den Trends folgen

Da bleibt wohl nur, vorsichtig den laufenden Trends an den Börsen zu folgen, bis diese enden. Wie gesagt: Der Krug geht solange zum Brunnen, bis er bricht. Ich habe daher heute zwei neue Long-Positionen in das Depot des Börsenbriefs „Börse-Intern Premium“ aufgenommen und beim Trading-Dienst „Target-Trend-CFD“ einen Long-Trade auf den DAX mit einem Stop-Loss abgesichert.

Trade nicht, was du denkst, sondern was du siehst. Und ich sehe beim Blick auf die am meisten beachteten Indizes eine anhaltende Stärke am Aktienmarkt. Ganz wohl ist mir dabei nicht, weil diese Stärke weiterhin insbesondere von den (wenigen) Werten an der Nasdaq ausgeht. Daher setze ich nicht auf die US-Märkte, obwohl das charttechnisch sinnvoller wäre, sondern auf unsere günstig bewerteten heimischen Werte. Damit fallen die Gewinne zwar womöglich geringer aus, das Chance-Risiko-Verhältnis ist aber einfach besser.

Profitieren Sie von meinen Analysen und setzen Sie die Trading-Setups direkt bei JFD um.

Jetzt JFD-Konto eröffnen und 3 Monate kostenlosen Zugang zum Elliott-Wellen-Trading-Service sichern – inklusive Live-Trading, Setups & persönlicher Begleitung durch mich.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.