Die größte Pleite des Jahres im DAX

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAXplus Seasonal StrategyKursstand: 130.845,19 Pkt (XETRA) - Zum Zeitpunkt der Veröffentlichung

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 24.186,49 Pkt (XETRA)

- DAXplus Seasonal Strategy - WKN: A0C4BV - ISIN: DE000A0C4BV8 - Kurs: 130.845,19 Pkt (XETRA)

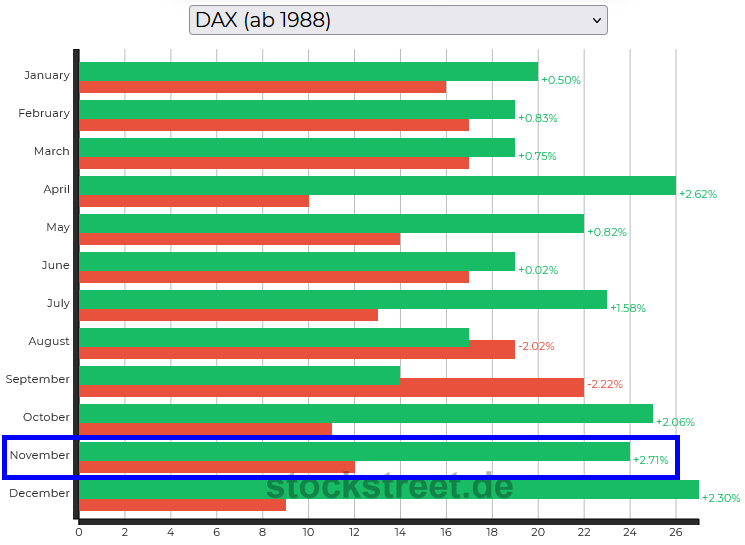

Der November ist statistisch einer der "sichersten" Monate für den DAX: In 24 von 37 Jahren (1988 bis 2024), also mit 65%-iger Wahrscheinlichkeit, beschließt er den vorletzten Monat eines Jahres im Plus.

Die rote November-Null

Das ist der vierthöchste Wert aller zwölf Monate. Zudem bringt er dann durchschnittlich den höchsten Gewinn in einem Monat: +2,7 %! So weist es zumindest die Monatsstatistik gemäß den "Saisonalen Charts" auf der Stockstreet-Webseite aus:

Daraus wurde in diesem Jahr nichts: Der DAX schloss den November 2025 nur mit einer roten Null ab (-0,51 % im Monatsvergleich).

Mit Blick auf das Gesamtjahr ist das jedoch nicht überraschend: Die saisonalen Muster – insbesondere die "obligatorische" Herbstkorrektur – haben 2025 nahezu auf ganzer Linie versagt.

Die Saisonalität hat 2025 versagt

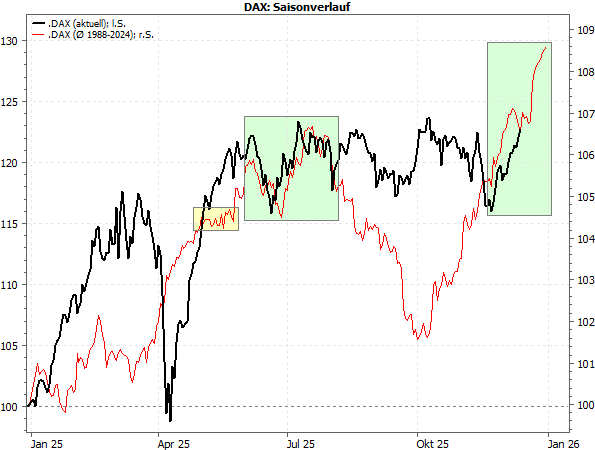

Dazu der folgende Vergleich des DAX im laufenden Jahr mit dem durchschnittlichen Kursverlauf seit 1988. (Letzterer ist übrigens – als Grafik – auch auf der oben genannten Stockstreet-Webseite unter "Börsen-Tools / Saisonale Charts / Indizes / Saisonverläufe" zu finden.)

Abgesehen von der stark unterschiedlichen Performance zwischen dem Durchschnittsverlauf (rote Kurve) und dem bisherigen Verlauf des DAX (schwarze Kurve) stimmen nur zwei kurze Zeiträume recht gut überein: der Juni und Juli mit den beiden Sommerhochs sowie die Jahresend-Rally – sofern sie denn bis zum Jahresende weitergeht (grüne Rechtecke) und damit wenigstens für einen versöhnlichen Abschluss nach der "Saisonalitäts-Pleite" von 2025 sorgt.

Der Jahresbeginn war deutlich zu stürmisch, die kleine Mai-Konsolidierung (die im DAX "Sell in May…" ersetzt; siehe kleines gelbes Rechteck) und, wie schon gesagt, die markante Herbstkorrektur fehlen entweder völlig oder sind untypisch verlaufen. Und dann funkte im April noch Donald Trump mit seinen Zöllen und dem dadurch ausgelösten Einbruch dazwischen.

Mit etwas Glück gab’s immerhin keine großen Verluste

Heißt das nun, dass die Saisonalität generell passé ist?

Vermutlich nicht. Aber dieses Versagen der Saisonalität ist für mich die größte "Pleite" im DAX in diesem Jahr. Immerhin: Der "Seasonal-DAX" (korrekt: der DAXplus Seasonal Strategy Index) hat deswegen keinen großen Nachteil, denn er pausiert nur im August und September, um diesen starken (statistischen) Einbruch zu vermeiden. Und weil der DAX in dieser Zeit auch nur seitwärts lief, liegen beide nun wieder gleichauf.

Wer jedoch den Einbruch erwartet oder gar – per Short-Strategien – darauf gesetzt hat, erlebte eine böse Überraschung. In beiden Fällen hätte man mindestens Performance verschenkt, z.B., weil man nicht investiert war.

Nur eine grobe Richtschnur

Nun sind die Saisonverläufe ohnehin nur eine grobe Richtschnur. Wie bei allen Hilfsmitteln an der Börse sind sie stets nur ein Tool, auf das man sich stützen sollte. Aus meiner Sicht sind sie zudem eines der unsichersten, denn wie die erste Grafik zum DAX zeigt, liegen die Chancen in den einzelnen Monaten oft nur bei rund 50 %. Da kann man auch gleich eine Münze werfen.

Zudem sind die Schwankungen in manchen Jahren mitunter enorm, wie der diesjährige April gezeigt hat. Und nur selten hat man – wie dieses Jahr – das Glück, das solche Rückschläge schnell wieder aufgeholt werden.

Das führt uns wieder einmal eine wichtige Lehre vor Augen: Ja, wir handeln nur Wahrscheinlichkeiten. Aber das heißt nicht, dass wir einfach irgendwelche mehr oder weniger zufälligen Muster mittels Statistik in "Regeln" gießen dürfen – in der Erwartung, dass sich die Börse auch künftig daran hält. Wie wir in diesem Jahr gesehen haben, kann das dramatisch schiefgehen.

Aktien-Perlen und Geldanlage-Brief mit besseren Strategien

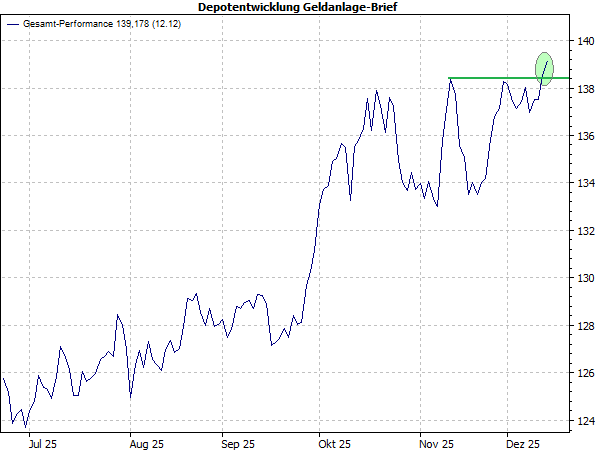

Besser ist es, mit einer konsequenten Strategie im gesamten Jahr "am Ball" zu bleiben. Vor allem längerfristig orientierte Anleger haben so die Chance auf außerordentliche Erfolge: So hat das Musterdepot meines Geldanlage-Briefs in der Vorwoche neue Allzeithochs markiert:

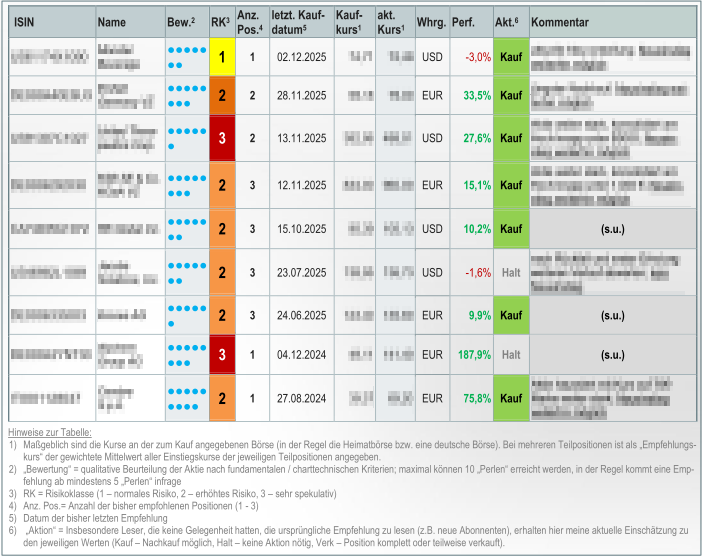

Und meine Aktien-Perlen haben in diesem Jahr ebenfalls eine herausragende Performance erzielt:

Die besten (Weihnachts-)Geschenke

Wer also noch ein Geschenk für Weihnachten sucht, sollte sich beide Börsenbriefe mal näher anschauen. Und wer niemanden kennt, für den ein Börsenbrief-Abo geeignet erscheint, behält es einfach für sich. Wie habe ich doch gleich heute in einer Wochenausgabe geschrieben?

"Die besten (Weihnachts-)Geschenke macht man sich am besten selbst…"!

PS: Hier kannst du die Aktien-Perlen direkt bestellen und hier den Geldanlage-Brief! Also: Nicht warten, gleich starten – die Jahresend-Rally läuft schließlich schon…

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.