DAX® - Zu früh für „sell in May“!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Zu früh für „sell in May“!

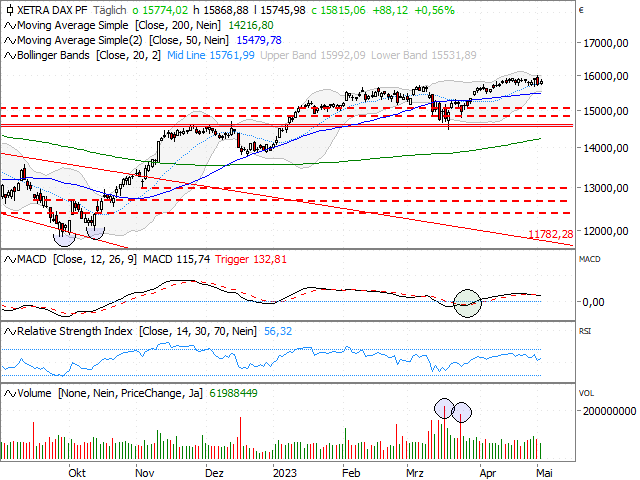

Der DAX® zeigte gestern eine Reaktion auf den Schwächeanfall des Vortages. So steht unter dem Strich ein deutliches Kursplus zu Buche, doch die deutschen „blue chips“ verblieben dabei innerhalb der Range des Vortages. Es steht also ein klassischer „inside day“ zu Buche. In jedem Fall kam es zuvor nochmals zu einem Test der Haltezone aus den ehemaligen Hochs bei 15.706/15.659/15.634 Punkten und dem „Ostergap“ (15.626 zu 15.601 Punkte). Dieser Rückzugsbereich kristallisiert sich immer mehr zur kurzfristig entscheidenden Unterstützung heraus. Solange das Aktienbarometer oberhalb dieser Bastion notiert, ist es zu früh für ein pauschales “sell in May“. Apropos, wir haben auf Basis der Daten seit 1988 nochmals das typische Verlaufsmuster von guten Aktienjahren analysiert. Wenn der DAX® per 30. April Kursgewinne aufwies, dann hielt diese Erfolgssträhne oftmals noch an. Von Anfang Mai bis Ende Juli konnten die deutschen Standardwerte dann im Durchschnitt um weitere 2,65 % zulegen. Einziger Wermutstropfen: Die Trefferquote fällt mit 44 % unterdurchschnittlich aus. D. h. die Schwankungen könnten im Vergleich zum Bilderbuch-Jahresstart tatsächlich zunehmen. Bis zum Jahresende häuft der DAX® in starken Aktienjahren sogar weitere Kursgewinne von 7,68 % an.

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

Entscheidung im Mai!?!

Sell in May … oder etwa doch nicht? Möglicherweise sogar „buy in May“? Diese Frage hatten wir gestern an dieser Stelle diskutiert. Vielleicht ist die entscheidende Botschaft beim S&P 500® aber eine ganz andere: Nämlich, dass im Mai „etwas passieren wird“. In der Techniker-Sprache wird dann oftmals von einem neuen „Bewegungsimpuls“ gesprochen. Diese Erwartungshaltung erscheint durchaus plausibel, denn auf schwankungsarme Phasen folgen regelmäßig größere Ausschläge. Dazu passend ist der Abstand zwischen den Bollinger Bändern derzeit der geringste des Jahres 2023. Dieser Indikator könnte sich also als Vorbote eines neuen Vola-Impulses erweisen. Die charttechnischen Schlüsselmarken bleiben dabei die bereits bekannten: Während ein Anstieg über die horizontalen Barrieren bei 4.200 Punkten endgültig eine strategische Trendwende komplettiert, und damit das Pendel zugunsten der Bullen ausschlagen lässt, gilt es auf der Unterseite, die 50-Tages-Linie (akt. bei 4.038 Punkten) nicht mehr zu unterschreiten. Im ersten Fall eröffnet sich ein rechnerisches Anschlusspotenzial von rund 700 Punkten. Bei einer negativen Weichenstellung dürfte sich dagegen das klassische „sell in May“ bewahrheiten.

S&P 500® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart S&P 500®

Quelle: Refinitiv, tradesignal²

Indikatoren mit Knalleffekt

Um den Jahreswechsel hatten wir einige der schwächsten Aktien des Vorjahres analysiert. Hintergrund war, dass diese Underperformer des Vorjahres zu Beginn des neuen Jahres oftmals überdurchschnittliches Erholungspotenzial aufweisen. Ein Lehrbuchbeispiel für diese Verhaltensanomalie liefert im bisherigen Jahresverlauf die FMC-Aktie, denn es folgten auch eine Vielzahl an charttechnischen Verbesserungen (siehe „HSBC Daily Trading“ vom 5. Januar und 23. Februar). Das bisherige Kursplus von 40 % in 2023 sorgt mittlerweile für einige neue „Highlights“. So macht der Titel – gemessen an unserem Multifaktormodell auf Basis von insgesamt sieben verschiedener Indikatoren – eine überzeugende Figur. Und wir bleiben auf der Indikatorenseite: Hier schlägt sich die Erholung der letzten Monate in einem neuen MACD-Kaufsignal nieder – und zwar auf historisch niedrigem Niveau. Gleichzeitig gelang es dem RSI, den seit 2015 im Verlauf des Oszillators bestehenden Abwärtstrend, zu den Akten zu legen (siehe Chart). Dank dieser Signale besteht weiteres Erholungspotenzial. Die Widerstandszone aus verschiedenen Hoch- und Tiefpunkten sowie den Durchschnitten der letzten 38 bzw. 200 Monate (akt. bei 55,81/56,33 EUR) definiert dabei das nächste strategische Anlaufziel.

Fresenius Medical Care (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Fresenius Medical Care

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Trinkaus & Burkhardt GmbH

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.