DAX (weekly): Jahresziel erreicht – und nun?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

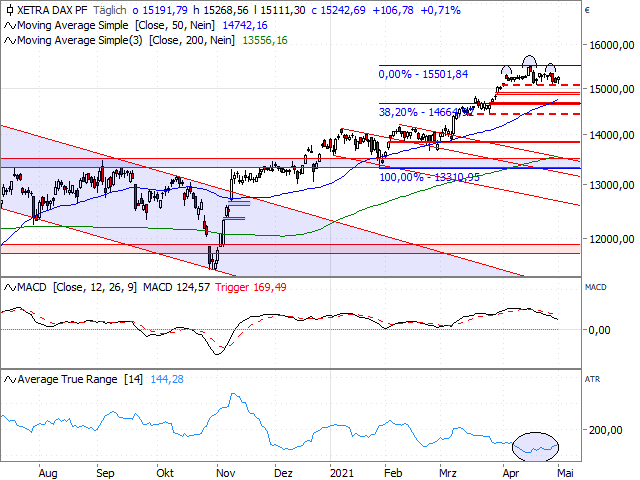

Zunächst ist in diesem Zusammenhang die trendbestätigende Flagge vom Herbst vergangenen Jahres zu nennen, welche ein kalkulatorisches Anschlusspotential bis rund 15.000 Punkte bereithielt. Gleichzeitig kann die Kursentwicklung von Mai bis Dezember 2020 als nach oben aufgelöste Schiebezone zwischen 11.500 Punkten und 13.500 Punkten interpretiert werden. Entsprechend ergibt sich aus der Höhe des Konsolidierungsmusters sogar ein Kursziel von rund 15.500 Punkten (siehe Chart). Letzteres harmoniert bestens mit der 261,8 %-Fibonacci-Projektion des Kursrückgangs von Ende 2007 bis März 2009 (15.534 Punkte). Zu guter Letzt hatten wir vor einigen Wochen aus einem prozyklischen Investmentkaufsignal auf Point & Figure-Basis ein Kursziel von 15.300 Punkten diskutiert (siehe „HSBC Daily Trading“ vom 23. März). Mit anderen Worten: Bei 15.000/15.500 Punkten besteht eine echte Bündelung charttechnischer Anlaufmarken. Während wir auf den ersten Metern des Jahres 2021 also optimistischer als der Konsens waren, sind wir für den weiteren Jahresverlauf zurückhaltender als die Mehrheit der Marktteilnehmer. Zwar gilt in Schlagdistanz zum bisherigen Rekordlevel von 15.502 Punkten mehr denn je das klassische „the trend is your friend“, doch mit dem Erreichen wichtiger Zielmarken schlägt auch die bisher konstruktive Saisonalität um.

Saisonalität als Spielverderber?

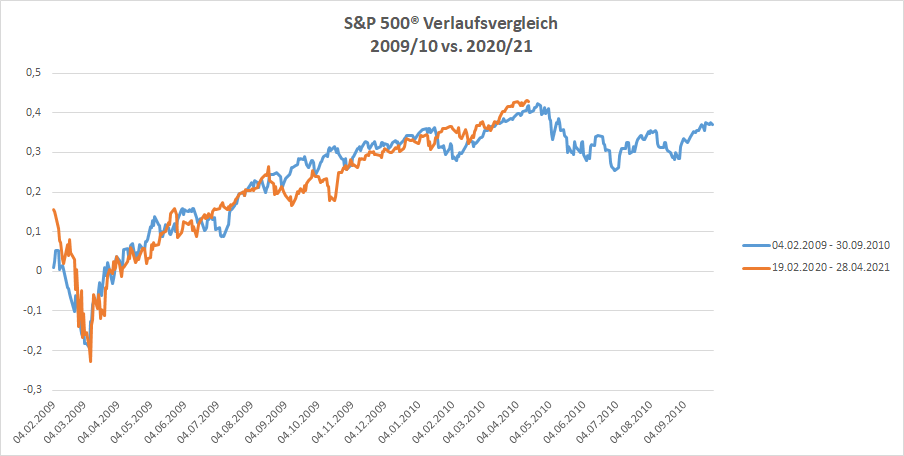

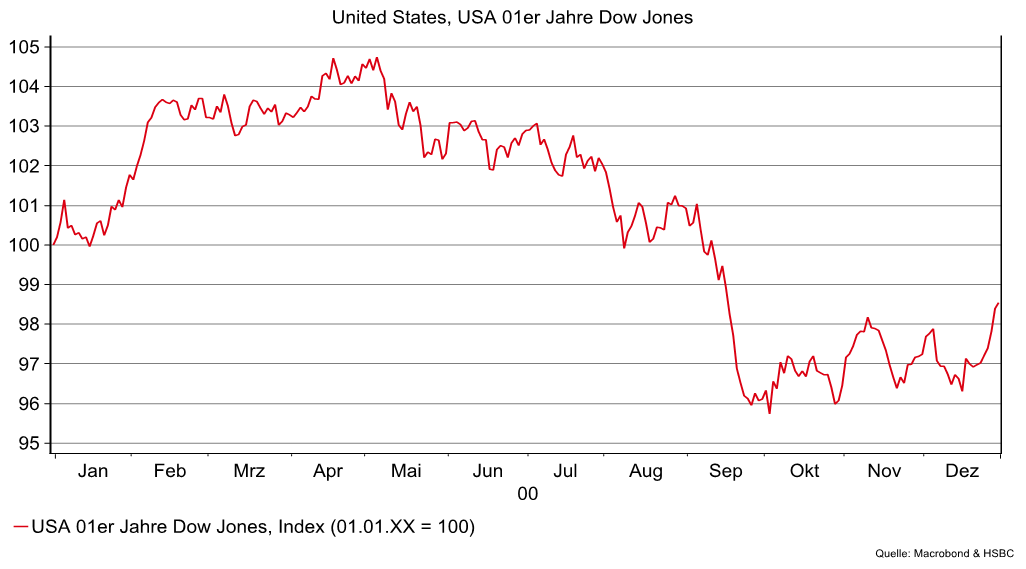

Die zyklischen Rahmenbedingungen waren ein wichtiges Kernargument für die Prognose eines zweigeteilten Investmentjahrgangs 2021. Deshalb wollen wir uns nun intensiv mit dem Faktor „Saisonalität“ auseinandersetzen. So läuft der Rückenwind durch den Verlaufsvergleich zwischen der aktuellen Kurserholung des S&P 500® und der Rally von 2009/2010 gegenwärtig aus. Diese Blaupause mahnt vielmehr vor einer deutlichen Korrektur im Mai (siehe Chart). 2010 schloss sich daran eine schwierige Investmentphase in Form eines volatilen Sägezahnmarktes an, welche bis in den Herbst andauerte. Der typische Verlauf des „1er- Jahres“ schlägt in die gleiche Kerbe: Auf einen zyklischen Hochpunkt per Anfang Mai folgt bis zum Monatsultimo September/Oktober eine deutliche Korrektur (siehe Chart). Hervorheben möchten wir in diesem Kontext die möglichen Rückschlaggefahren im Spätsommer/Frühherbst: Nur zwei Mal konnte der Dow Jones® im September eines „1er Jahres“ in seiner Geschichte Kursgewinne verbuchen. Die restlichen zehn Mal mussten die amerikanischen Standardwerte zum Teil schmerzhafte Kursverluste hinnehmen. Selbst das typische Verlaufsmuster des „US-Nachwahljahres“ warnt vor Rückschlaggefahren im 3. Quartal.

Zu gut, um Bestand zu haben?

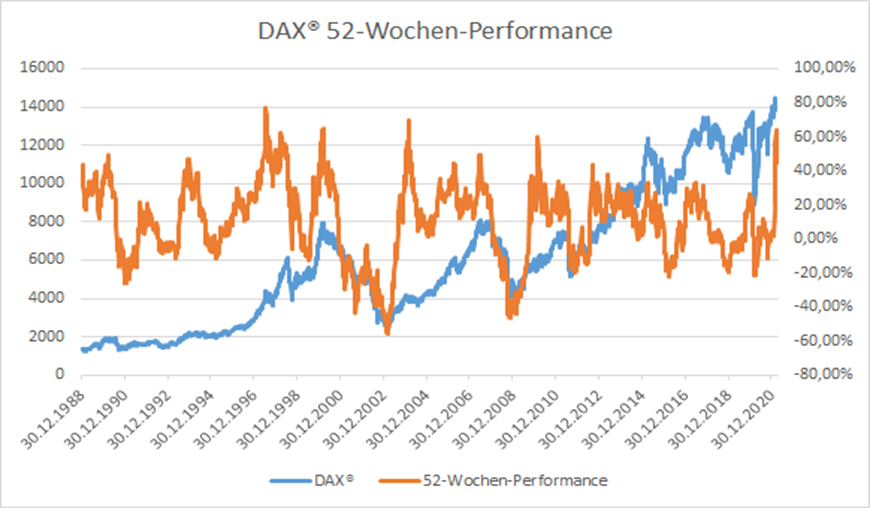

Andre Kostolany wählte häufig das Bild vom Hund und seinem Herrchen, um das Zusammenspiel zwischen Wirtschaft und Börse zu erklären. Mal eilt der Hund voraus, mal der Besitzer, und doch sind beide untrennbar miteinander verbunden. In der Technischen Analyse wird dieses imaginäre Band gerne durch den Abstand zur 200-Tages-Linie oder die Wertentwicklung der letzten 52 Wochen definiert. Letztere stieg im Frühjahr auf über 60 %, d. h. Investoren, die Ende März 2020 mutig auf eine DAX®-Erholung gesetzt hatten, freuen sich inzwischen über einen Jahresertrag von 63,75 %. Der 52-Wochen-Return der deutschen Standardwerte überschreitet damit das Maximum von nach der Finanzmarktkrise und erreicht auch im historischen Kontext ein absolutes Extremniveau (siehe Chart). Ein ähnliches Bild ergibt sich für die amerikanischen Indizes: Dow Jones®, S&P 500® und Nasdaq Comp.®. Investoren sollten deshalb die Wachstumsraten des letzten Jahres keinesfalls fortschreiben. Eine langsamere Gangart wäre vielmehr gesund und wird zusehends wahrscheinlich. Die Grafik beinhaltet aber auch eine positive Botschaft für zukünftige Krisen: Wenn der DAX® auf Jahressicht mehr als 25 % im Minus notiert, dann ergaben sich im historischen Kontext regelmäßig günstige Einstiegszeitpunkte. Mit diesem Disziplinierungsinstrument kann also „kaufen, wenn die Kanonen donnern“ tatsächlich gelingen.

Starkes Q1: Eine Hypothek?

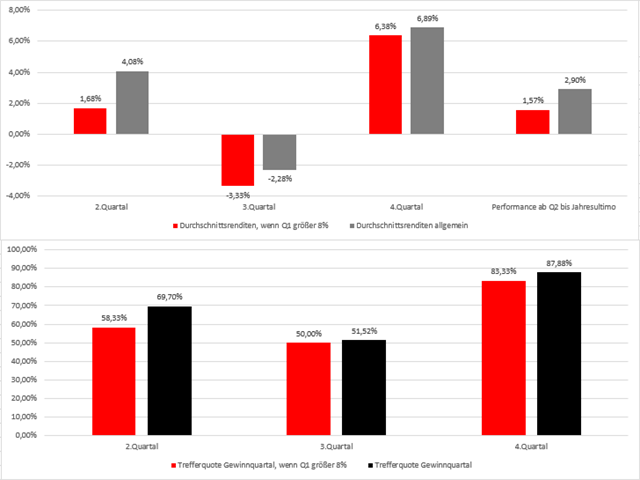

Perspektivwechsel und ein anderer Blickwinkel: Auf Basis der Daten seit 1988 haben wir untersucht wie sich der DAX® im 2., 3. und 4. Quartal entwickelt – und zwar unter der Prämisse, dass die deutschen Standardwerte in den ersten Monaten des Jahres um mindestens 8 % zulegen konnten. Die 8 %-Schwelle haben wir gewählt, weil dieses Level der oftmals unterstellten Gesamtjahresperformance am Aktienmarkt entspricht. Anleger sollten deshalb immer im Hinterkopf haben, dass der bisherige Investmentjahrgang mit seinem zweistelligen Kurszuwachs schon nach einem Drittel der Wegstrecke deutlich über dem historischen Schnitt liegt. Die Kernbotschaft vorweg: Ein derart freundlicher Jahresauftakt belastet die weitere Kursentwicklung in den Folgequartalen. In jeder 3-Monats-Periode fällt die Performance gegenüber den entsprechenden Vergleichszeiträumen geringer aus (siehe Chart). Besonders die kommenden Monate (Q2: 1,68 % vs. 4,08 % sowie Q3: -3,33 % vs. -2,28 %) stechen negativ hervor. Auch die Trefferquote fällt entsprechend niedriger aus – der positive Jahresverlauf stellt also – historisch betrachtet – einen Belastungsfaktor dar.

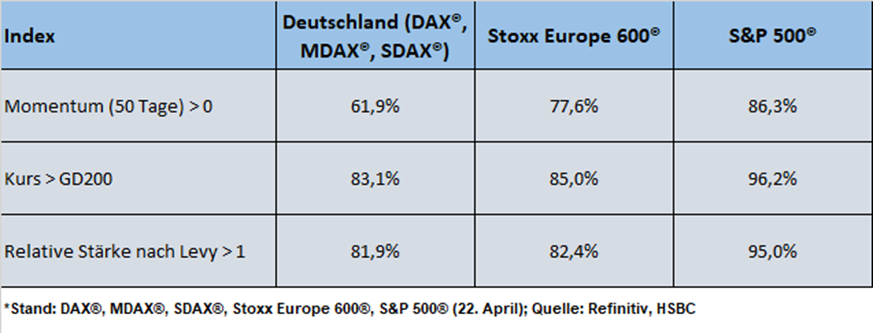

Marktbreite: Historische Extremwerte!

Um diese Einschätzung zu untermauern, haben wir noch einige weitere, argumentative Pfeile im Köcher: Mit Hilfe der Technischen Analyse können Anleger schnell viele Aktien untersuchen. Darüber erhalten Investoren einen Einblick in die grundsätzliche Marktverfassung. Vor dem Hintergrund dieses Mehrwertes kommt unserer regelmäßig durchgeführten objektiven Auswertung anhand des Momentums, der 200-Tages-Linie und der Relativen Stärke nach Levy eine besondere Bedeutung zu. Mindestens einmal im Monat überprüfen wir, wie viele Einzelwerte aus den drei wichtigsten Anlageregionen Deutschland, Europa und USA sich – gemessen an den drei o. g. Kriterien – in einem Haussetrend befinden. Ein positives Momentum, ein Kurs oberhalb der meistbeachteten Glättungslinie sowie ein RSL-Wert von größer als 1 dienen dabei als Maßstäbe. Beim Blick auf die nebenstehende Tabelle bleibt festzuhalten, dass sich die Prozentsätze in allen drei Regionen im Vergleich zu unserer Märzauswertung verbessert haben. Europa schlägt dabei Deutschland – und zwar durch die Bank. Am auffälligsten sind aber zweifelsohne die Zahlen für den S&P 500®. 96 % aller US-Standardwerte notieren oberhalb der meistbeachteten Glättungslinie, 95 % verfügen über einen RSL-Wert von über 1. Beides stellen absolute Extremwerte dar, die wir zuvor noch nie gesehen haben und noch wichtiger, sich kaum noch steigern lassen! Eine Aktienquote von 70 % unter den US-Privatanlegern – gemäß der Asset Allocation Umfrage der American Association of Individual Investors (AAII) – sowie ein neuer Rekordstand bei den kreditfinanzierten Aktienkäufen in den USA sorgen für weitere Warnsignale.

Strikeres Risikomanagement … aber noch kein „hartes“ Preissignal

Vor dem Hintergrund der Vielzahl an potenziellen Warnsignalen sollten Anleger deshalb das bisherige Jahresplus von rund 11 % keinesfalls auf das Gesamtjahr hochrechnen. Vielmehr droht das (Rest-)Jahr nicht so glatt durchzulaufen wie die ersten Monate des Investmentjahrgangs 2021. Die sich verschlechternden zyklischen Rahmenbedingungen sollten Investoren nutzen, um sich intensiv mit dem Money Management auseinanderzusetzen. An dieser Stelle gehen wir einen analytischen Umweg über den DAX®-Kursindex® – also den Chartverlauf der deutschen Standardwerte ohne Berücksichtigung der Dividenden. In den letzten Monaten hatten wir diesem Kursverlauf stets eine Schlüsselfunktion beigemessen. Seinen Signalcharakter dürfte der DAX®-Kursindex auch in Zukunft behalten – und zwar in zweierlei Hinsicht! Zunächst konnte das Aktienbarometer endlich den Deckel der letzten 20 Jahre lüften. Seit Beginn des Jahrtausends hatte die Marktteilnehmer zuvor in schöner Regelmäßigkeit zwischen 6.266 und 6.444 Punkten der Mut verlassen. Der Sprung über diese Hürden und das neue Allzeithoch (6.662 Punkte) sind positiv zu werten. Interessanterweise haben die deutschen Standardwerte nun aber den ehemaligen Aufwärtstrend seit 2009 (akt. bei 6.568 Punkten) unmittelbar vor der Brust. Eine Rückkehr in den alten Trend wäre Wasser auf die Mühlen der Aktienbullen. Die 138,2 %-Fibonacci-Projektion des gesamten Kursrückschlags vom Frühjahr 2020 (7.079 Punkte) definiert dann das nächste Anlaufziel.

Ein absoluter Schlüsselchart …… und zwar aus zwei Blickwinkeln

Da der Index das o. g. Rekordhoch bis zum Monatsultimo nicht halten konnte, besitzt der Chartverlauf gleichzeitig eine wichtige Risikofunktion. Das Scheitern an der o. g. ehemaligen Trendlinie sowie der Rücklauf seit dem angeführten Rekordlevel sorgen im April beim DAX®-Kursindex sogar für einen Verlustmonat. Aus Sicht der Candlestickanalyse steht ein sog. „shooting star“ zu Buche. Diese Kerzenformation mahnt nicht nur zur Vorsicht, sondern anhand dieses Chartverlaufs können Investoren ein strikteres Stoppmanagement umsetzen: Generell bietet eine solche Ausbruchssituation, wie sie derzeit beim DAX®-Kursindex vorliegt, die Möglichkeit zu einer engen Absicherung auf der Unterseite. Um die Gefahr eines „false breaks“ gar nicht erst aufkommen zu lassen, gilt es, ein Unterschreiten der alten Ausbruchsmarken unbedingt zu verhindern! Konkret heißt das also, dass die alten Widerstände zwischen 6.444 und 6.266 Punkten in Zukunft als strategische Absicherung prädestiniert sind. Nicht nur unter Chance, sondern eben vor allem auch unter Risikoaspekten kommt dem DAX®-Kursindex deshalb eine Schlüsselrolle zu.

Mögliche Absicherungsniveaus

Der beschrittene „Umweg“ ermöglicht im Vergleich zum Performanceindex der deutschen Standardwerte einen deutlich engeren Stop-Loss. Im Fall eines negativen Preissignals lassen sich deshalb hier charttechnische Bremsspuren deutlich früher identifizieren. Dennoch dürften die allermeisten Investoren mit dem DAX®-Performanceindex wesentlich vertrauter sein. Deshalb wollen wir zum Abschluss noch einen Blick auf die dortigen Rückzugsniveaus werfen. Das Aktienbarometer hat zuletzt eine Reihe von Aufwärtskurslücke gerissen, deren untere Gapkanten fortan als Unterstützungen fungieren. Konkret harmoniert die Aufwärtskurslücke von Ende März bei 14.890/14.845 Punkten dabei recht gut mit dem alten Allzeithoch von Mitte März bei 14.804 Punkten. Eine weitere Unterstützungszone ergibt sich aus dem Zusammenspiel des Gaps vom 26. März (14.694/14.621 Punkte) und dem 38,2 %-Fibonacci-Retracement des jüngsten Hausseimpulses seit Ende Januar (14.665 Punkte). Mit einem nachgezogenen Gewinnstopp kann aktuell der Spagat zwischen dem trendfolgenden Charakter der Technischen Analyse einerseits und dem ab Anfang Mai möglicherweise einsetzenden saisonalen Gegenwind andererseits durchaus gelingen. Die „Feinjustierung“ einer möglichen Q2/Q3-Korrektur werden wir auf täglicher Basis im „HSBC Daily Trading“ vornehmen – versprochen. Schließen möchten wir mit einem Zitat von Maurice Couve de Murville: „Das Wissen um den richtigen Zeitpunkt ist der halbe Erfolg.“ Dieses Bonmot könnte zum Leitmotiv der kommenden Börsenmonate werden.

Jörg Scherer

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.