DAX® - Mehr Vola und die ganz großen Leitplanken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Mehr Vola und die ganz großen Leitplanken

Zum Start in das Jubiläumsjahr 2025 – es ist der 20. Jahrgang des „HSBC Daily Trading“ – wünsche ich Euch/Ihnen alles Gute. Gesundheit, Glück, Zufriedenheit … und immer irgendwo einen stabilen Aufwärtstrend. Letzteres ist ein gutes Stichwort, denn nach zwei Jahren mit Kursgewinnen von 20 % bzw. 19 % können Anlegerinnen und Anleger beim DAX® weiterhin von einem intakten Haussetrend ausgehen. Diese Entwicklung besitzt allerdings auch eine Kehrseite. Gerade das abgelaufene Jahr verlief sehr ruhig. So hat das Volatilitätsbarometer VDAX®-new in 2024 nur drei Mal einen Schlusskurs oberhalb der willkürlich gewählten Schwelle von 20 etabliert. Als vermeintlich „einfacher“ Teil der Prognose sollten Investorinnen und Investoren 2025 mit einer größeren Schwankungsbreite rechnen. Charttechnisch haben die deutschen Standardwerte mit dem Allzeithoch bei 20.523 Punkten die Trendlinie ausgelotet, welche die Hochs von 2007 und 2015 verbindet. Mittlerweile ist dieser Trend bis auf 21.186 Punkte angestiegen (siehe Chart). Auf der Unterseite markieren dagegen zwei verschiedene Fibonacci-Projektionen (17.759/17.219 Punkte) den Auftakt zu einem strategischen Rückzugsbereich, der sich zusätzlich aus dem Vorjahreshoch bei 17.000 Punkten speist.

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

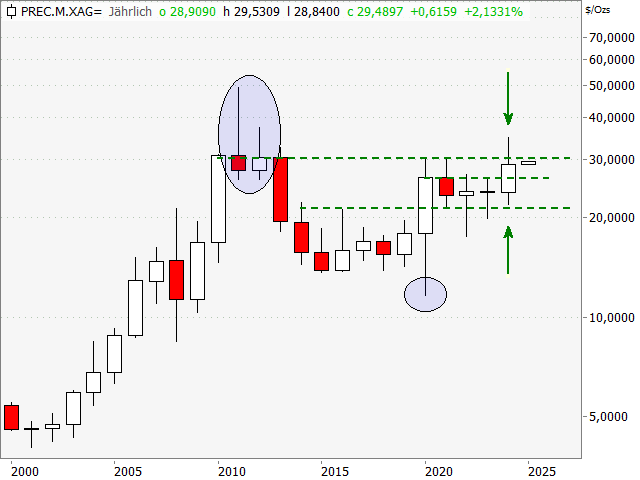

Höchster Jahresschlusskurs seit 2012

Unsere Überschrift ist eigentlich eine gute Nachricht, doch die schwache Silber-Performance zum Jahresabschluss hinterlässt dennoch einen faden Beigeschmack. Schließlich blieb dem Edelmetall ein noch größeres charttechnisches Ausrufezeichen verwehrt. So wäre ein Jahresschlusskurs oberhalb der Marke von 30,92 USD gleichbedeutend mit dem höchsten Schlusskurs in diesem Jahrtausend gewesen. Gleichzeitig untermauert der markante Docht der 2024er-Kerze den Respekt vor der wichtigen Hürde bei rund 30 USD. Dieses Level hat nicht nur 2020/21 eine wichtige Rolle gespielt, sondern auch in den Jahren 2010 bis 2013 (siehe Chart). Vor diesem Hintergrund ist es wichtig, diese Schlüsselbarriere möglichst zeitnah zu überwinden. Letzteres würde den Charme besitzen, dass die Kursentwicklung seit 2013 dann als große Untertassenformation interpretiert werden könnte. Das äquivalente Kursmuster lag vor 12 Monaten beim „großen Bruder“ vor und war seinerzeit einer der entscheidenden Katalysatoren hinter der starken Goldperformance von 2024. Trotz dieses möglichen „déjà-vu“ gilt es auch die Unterseite, nicht aus den Augen zu verlieren. Da die 26 USD-Marke seit 2011 ebenfalls immer wieder von Relevanz war, bietet sich dieses Level als strategische Absicherung an.

Silber (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Silber

Quelle: Refinitiv, tradesignal²

Schlüsselzone unter massivem Druck!

Im 4. Quartal hatte der Euro im Vergleich zum US-Dollar keinen leichten Stand. In dieser Zeit hat das Währungspaar die gesamte Jahresschwankungsbreite durchhandelt. Mit anderen Worten: Vom Jahreshoch (1,1213 USD) ging es nahtlos in Richtung Jahrestief (1,0333 USD). Charttechnisch wurden auf den letzten Metern des Jahres die Tiefpunkte bei 1,0447/1,0496 USD unterschritten. Dadurch schlägt die Schiebezone der letzten beiden Jahre zwischen 1,12 USD und 1,05 USD in eine Topbildung um (siehe Chart). Die Bedeutung dieser Schlüsselzone wird noch zusätzlich durch die Tiefs von 2015 bis 2017 bei 1,05/1,03 USD untermauert. In der Summe dürfte der Jahresauftakt aus Euro-Sicht herausfordernd ausfallen, zumal auch der trendfolgende MACD gerade ein neues Ausstiegssignal generiert hat. Das Abschlagspotenzial – abgeleitet aus der oberen Umkehr – lässt sich auf rund 8 US-Cents taxieren. Dieses negative Kurspotenzial reicht aus, um perspektivisch das Mehrjahrestief vom September 2022 bei 0,9534 USD wieder anzupeilen. Für eine Verbesserung des angeschlagenen Chartbildes ist dagegen, die Rückeroberung der Marke von 1,05 USD eine absolut zwingende Grundvoraussetzung.

EUR/USD (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart EUR/USD

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Kostenlos abonnieren

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.