DAX® - Kurz- und langfristige Hürden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Kurz- und langfristige Hürden

Unter saisonalen Gesichtspunkten haben wir den herausforderndsten Börsenmonat des Jahres eingeläutet (siehe Analyse 3 + 4). Abseits dieser Zyklik liefert der langfristige Monatschart des DAX® derzeit einige spannende Erkenntnisse. So verblieb die Handelsaktivität im zu Ende gegangenen August vollständig innerhalb der Leitplanken vom Juli. Mit anderen Worten: Es entsteht ein sog. „inside month“. Gleichzeitig verfügen die jüngsten beiden Monatskerzen jeweils über markante Lunten. Durch die Entwicklung auf Monatsbasis wird also das an dieser Stelle schon oft angeführte Stresslevel bei 15.456/15.469 Punkten nochmals untermauert. Oberhalb der Marke von 16.430 Punkten wäre der beschriebene Innenstab dagegen nach oben aufgelöst. Per Saldo unterstreicht der Monatschart also nochmals die derzeit entscheidenden charttechnischen Leitplanken – und zwar sowohl auf der Ober- als auch auf der Unterseite. Zum Abschluss noch kurz zu den kurzfristigen Stellschrauben: Die jüngsten beiden Erholungshochs bei 16.043/16.060 Punkten definieren die Nackenzone einer kleinen Bodenbildung und werden zudem noch zusätzlich durch das obere Bollinger Band (akt. bei 16.043 Punkten) verstärkt.

DAX® (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

Ein erster Lackmustest

In unserer letzten Analyse des Goldpreises hoben wir die Bedeutung der Haltezone bei rund 1.900 USD hervor (siehe „HSBC Daily Trading“ vom 25. August). Zur Erinnerung: Auf diesem Level bilden die beiden Tiefpunkte bei 1.893/1.884 USD einen potenziellen Doppelboden. Darüber hinaus verläuft hier auch die 200-Tages-Linie (akt. bei 1.916 USD). Da auch der trendfolgende MACD jüngst ein neues Einstiegssignal geliefert hat, konnte das Edelmetall die beschriebene Bastion tatsächlich als Sprungbrett nutzen. Doch nun steht das Edelmetall vor einer ersten Bewährungsprobe, denn mit dem Korrekturtrend seit Anfang Mai sowie dem ehemaligen Aufwärtstrend seit November 2022 (akt. bei 1.944/1.953 USD) hat der Goldpreis ein echtes „charttechnisches Brett“ vor der Brust. Andererseits gibt es etwas zu gewinnen: Gelingt der Sprung über diesen Kreuzwiderstand, gewinnt das „Szenario Doppelboden“ deutlich an Konturen. Tatsächlich Realität wird es bei einem Spurt über die Hochpunkte bei 1.983/1.987 USD. Eine erfolgreiche untere Umkehr würde wiederum ein weiteres Anschlusspotenzial von rund 100 USD eröffnen, zumal wir uns in der saisonal günstigen Phase des 2. Halbjahres im US-Vorwahljahr befinden. Den Stopp ziehen wir dagegen auf das Level der 200-Tages-Linie nach.

Gold (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold

Quelle: Refinitiv, tradesignal²

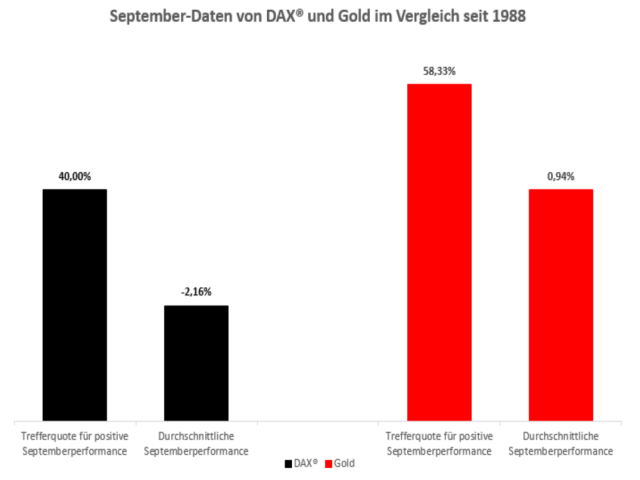

September: Schwächster Börsenmonat der Historie

Am vergangenen Freitag hatten wir an dieser Stelle die saisonalen Auffälligkeiten der restlichen Kalendermonate bis zum Jahresultimo beim Dow Jones® diskutiert. Abseits des US-Präsidentschafts- und des Dekadenzyklus ist der gerade begonnene September auch beim DAX® als besonders herausfordernder Börsenmonat in den Köpfen vieler Anlegerinnen und Anleger fest verankert. Seit 1988 mussten die deutschen Standardwerte im September im Durchschnitt Kursverluste von 2,16 % hinnehmen. Dabei liegt die Wahrscheinlichkeit für steigende Notierungen im September bei gerade einmal 40 %, d. h. das Kursminus stammt nicht aus wenigen Extremereignissen – wie z. B. 9/11 –, sondern ist vielmehr ein regelmäßig vorkommendes Phänomen. Letzteres unterstreicht die DAX®-Performance im September in den letzten drei Jahren, denn diese fiel jeweils negativ aus. Die besonderen Herausforderungen des Börsenmonats September verdeutlicht die folgende Berechnung am Eindrucksvollsten: Wären Anlegerinnen und Anleger seit 1988 immer nur im September im DAX® investiert gewesen, werden, dann würden sich die Kursverluste über die letzten 35 Jahre auf 58 % summieren (Fortsetzung siehe unten).

DAX® (Daily)

Quelle: Refinitiv, HSBC

Rettungsanker: Cash und/oder Gold

Der auffälligen September-Schwäche könnte man mit einer einfachen saisonalen Strategie entgehen, welche im September pausiert und ansonsten auf den DAX® setzt. Diese einfache saisonale „DAX® ohne September“-Strategie hätte die deutschen „blue chips“ seit Ende der 1980er-Jahre deutlich outperformt. Besonders schön ist dabei, dass die bessere Wertentwicklung mit einer etwas geringeren Volatilität erzielt wurde. Eine Pause im September schont also nebenbei auch noch die Nerven von Anlegerinnen und Anlegern. Statt das Investment im heiklen Monat „September“ ruhen zu lassen, ist ein Engagement im Goldpreis eine mögliche Alternative, denn auf Basis der Daten seit 1988 kann das Edelmetall im September im Mittel um 0,94 % zulegen. D. h. der Goldpreis bietet sich als der etwas andere „Investment-Parkplatz“ an. Zur Wahrheit gehört allerdings auch, dass seit 2015 sowohl der DAX® als auch der Goldpreis im September Kursverluste hinnehmen mussten. Die Wirksamkeit des vorgestellten „saisonalen Musters“ speist sich somit vor allem aus der älteren Historie der 1990er-Jahre, während das Phänomen in der jüngeren Vergangenheit schlechter funktioniert hat.

DAX® (Daily)

Quelle: Refinitiv, HSBC

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Trinkaus & Burkhardt GmbH

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.