DAX® - Folgt heute der siebte Streich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Folgt heute der siebte Streich?

Der DAX® setzte gestern seinen aktuellen Rekordlauf fort. Lohn der Mühen war der sechste Handelstag in Folge mit einem neuen Allzeithoch. Sogar mit einem erneuten Aufwärtsgap (17.606 zu 17.620 Punkte) konnten die deutschen Standardwerte ihren historischen Hochstand bis auf 17.747 Punkte ausbauen. Apropos Allzeithoch: Nachdem der DAX®-Kursindex zu Wochenbeginn bereits geliefert hatte, folgte gestern mit dem CDAX® ein weiterer eher zurückgebliebener Index. Schließlich gelang dem marktbreitesten deutschen Aktienbarometer mit 1.533 Punkten endlich auch ein neues Rekordlevel. Gerade die beschriebenen Ausbrüche beim DAX®-Kursindex sowie beim CDAX® sind Wasser auf die Mühlen der Bullen. Zurück zur Performance-Variante der deutschen „blue chips“: Auch unter Money Management-Aspekten liefert der aktuelle Kursverlauf eine wichtige Orientierungshilfe. Schließlich vollzieht sich die beschriebene Rekordjagd vollständig oberhalb des oberen Bollinger Bandes (akt. bei 17.653 Punkten). Zusammen mit einem RSI-Wert auf Tagesbasis von 78 befindet sich der Markt in einem überkauften Zustand. Vor diesem Hintergrund können Anlegerinnen und Anleger kurzfristige Stopps auf das Niveau der jüngsten Kurslücke nachziehen.

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

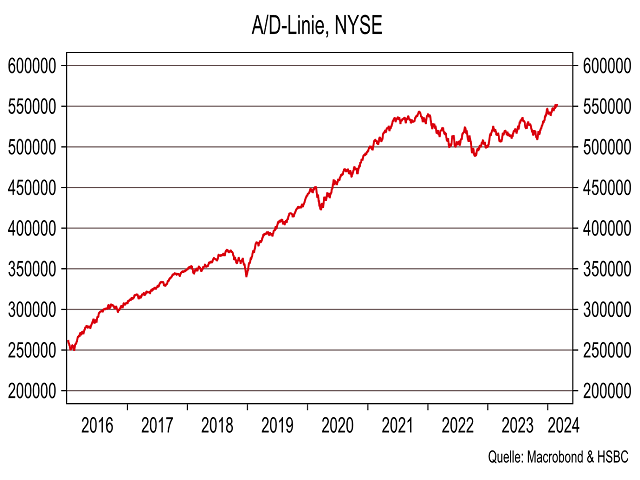

Marktbreite mit Knalleffekt

Die Analyse der Marktbreite gehört zu den elementaren Stärken der Technischen Analyse und deshalb zu unseren absoluten Pflichtaufgaben. Besonders gerne schauen wir dabei auf die Advance-/Decline-Linie – den ältesten Marktbreiteindikator überhaupt. Mathematisch ergibt sich der nebenstehende Chartverlauf aus dem Saldo von gestiegenen und gefallenen Aktien für alle an der NYSE notierten Papiere. Wenn mehr Titel steigen als fallen, kann es nicht die schlechteste Marktphase sein. Anders ausgedrückt, ein Aufwärtstrend ist anhand dieses Maßstabes solange gesund, wie er von der Mehrzahl der Aktien getragen wird. In diesem Kontext sorgt die A-/D-Linie (NYSE) derzeit für einen echten Knalleffekt, denn der Marktbreitemaßstab hat zuletzt ein neues Rekordlevel erreicht (siehe Chart). Chattechnisch kann die Kursentwicklung der letzten drei Jahre zudem als klassische Schiebezone interpretiert werden. Das neue Allzeithoch sorgt nun für den Ausbruch aus der beschriebenen Tradingrange und somit ein echtes Ausrufezeichen. Per Saldo ist die grundsätzliche Marktverfassung deshalb als gut und der zugrundeliegende Aufwärtstrend als absolut intakt zu bezeichnen.

Advance-/Decline-Linie NYSE (Daily)

Quelle: Macrobond & HSBC

Ausbruch aus Tradingrange als Katalysator

Von Anfang 2021 bis Ende 2022 musste die Okta-Aktie einen dramatischen Kursverfall hinnehmen, in dessen Verlauf der Titel von fast 300 USD auf unter 45 USD zurückfiel. Die anschließende Erholungsbewegung ging bereits Anfang 2023 in eine große seitliche Schiebezone zwischen rund 65 USD auf der Unter- und gut 90 USD auf der Oberseite über (siehe Chart). Vor diesem Hintergrund sorgt der gestrige Spurt über die Hochs bei 90,73/91,50/92,38 USD für ein echtes charttechnisches Ausbruchssignal. Aus der Höhe der diskutierten Tradingrange ergibt sich nun ein rechnerisches Anschlusspotenzial von gut 25 USD bzw. ein (Mindest-)Kursziel im Bereich von 115 USD. Dieses Anlaufziel harmoniert recht gut mit dem Hoch von Anfang Oktober bei 111,35 USD. Analytisch versuchen wir so oft es geht, unterschiedliche Zeitebenen miteinander zu verknüpfen. Im Fall der Okta-Aktie liefert der Monatschart einen wichtigen zusätzlichen Erkenntnisgewinn. Schließlich liegt in der hohen Zeitebene ein sog. „morning star“ vor – ein konstruktives Kerzenmuster, welches einen Ausbruch nach Norden bestätigt. Um den diskutierten Befreiungsschlag nicht zu gefährden, gilt es zukünftig, nicht mehr in die beschriebene, über 1-jährige Schiebezone zurückzufallen.

Okta (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Okta

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.