Das Damoklesschwert über dem Ölmarkt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- WTI Öl - WKN: 792451 - ISIN: XC0007924514 - Kurs: 75,49100 $/bbl. (FXCM)

Im April 2020 erreichte der Ölpreis kurzfristig ein negatives Niveau. Jetzt steht der Preis bei mehr als 70 Dollar je Fass und damit sogar höher als vor Pandemiebeginn. Das gleicht einem Wunder, denn an Angebot mangelt es eigentlich nicht. Die Welt verbraucht immer noch geschätzte 5 Mio. Barrel/Tag weniger Öl als vor Krisenbeginn. Die Förderkapazitäten sind in dieser Zeit jedoch einigermaßen konstant geblieben.

Ohne eine Fördermengenbegrenzung der OPEC stünde der Ölpreis nicht bei 70 Dollar, sondern deutlich unter 50 Dollar. Man kann beim Ölpreis von einem manipulierten Preis sprechen. Im Gegensatz zu 2016 funktioniert die Manipulation dieses Mal. Als das Ölangebot wegen des Schieferbooms in den USA ab 2014 die Nachfrage deutlich überstieg, fiel der Ölpreis von über 100 Dollar auf 30 Dollar zurück.

Auch damals wollte die OPEC die Fördermengen begrenzen. Das funktionierte mehr schlecht als recht. Vor allem Saudi-Arabien glaubte, durch niedrige Preise die Schieferölproduzenten in den USA in den Bankrott zu treiben. Diese wollten aber einfach nicht bankrottgehen. Selbst wenn Unternehmen verschwunden wären, das Öl bleibt vorhanden und das nächste Unternehmen kann die Förderung einfach übernehmen.

Die OPEC hat auf die harte Weise gelernt, dass sich Förderdisziplin lohnt. Mit der Fördermengenbegrenzung stieg die freie Förderkapazität auf ein Rekordhoch von 9 Mio. Barrel pro Tag (Grafik 1). Die OPEC könnte also den Markt mit Öl regelrecht überschwemmen, wenn sie wollte.

Bisher tut sie das nicht. Mit steigender Nachfrage im Zuge der Normalisierung nach der Pandemie steigt die Fördermenge nach und nach an. Bis Frühjahr 2022 dürfte die überschüssige Kapazität auf 5 Mio. Barrel sinken (Grafik 2). Das ist im historischen Vergleich immer noch sehr viel.

Mit einer Nachfragenormalisierung wird der Druck größer, die OPEC Staaten wieder nach Lust und Laune fördern zu lassen. Sind die Preise so hoch wie jetzt, ist jedes zusätzlich verkaufte Barrel viel wert, zumal die meisten OPEC Länder auf die Einnahmen angewiesen sind. Die meisten Budgets sind trotz der relativ hohen Preise nicht ausgeglichen. Die Schuldenberge wachsen und jeder weiß, dass die globale Ölnachfrage langfristig nicht mehr steigen wird.

Mit dem Umstieg auf erneuerbare Energien hat der Geldreden aus Öl ein Ablaufdatum. Jeder will herausholen, was man noch herausholen kann. Bisher aber ist die OPEC diszipliniert. Der Ölpreis zeigt, dass Anleger von einer anhaltenden Disziplin ausgehen. Das ist angesichts der hohen freien Kapazität auch dringend notwendig.

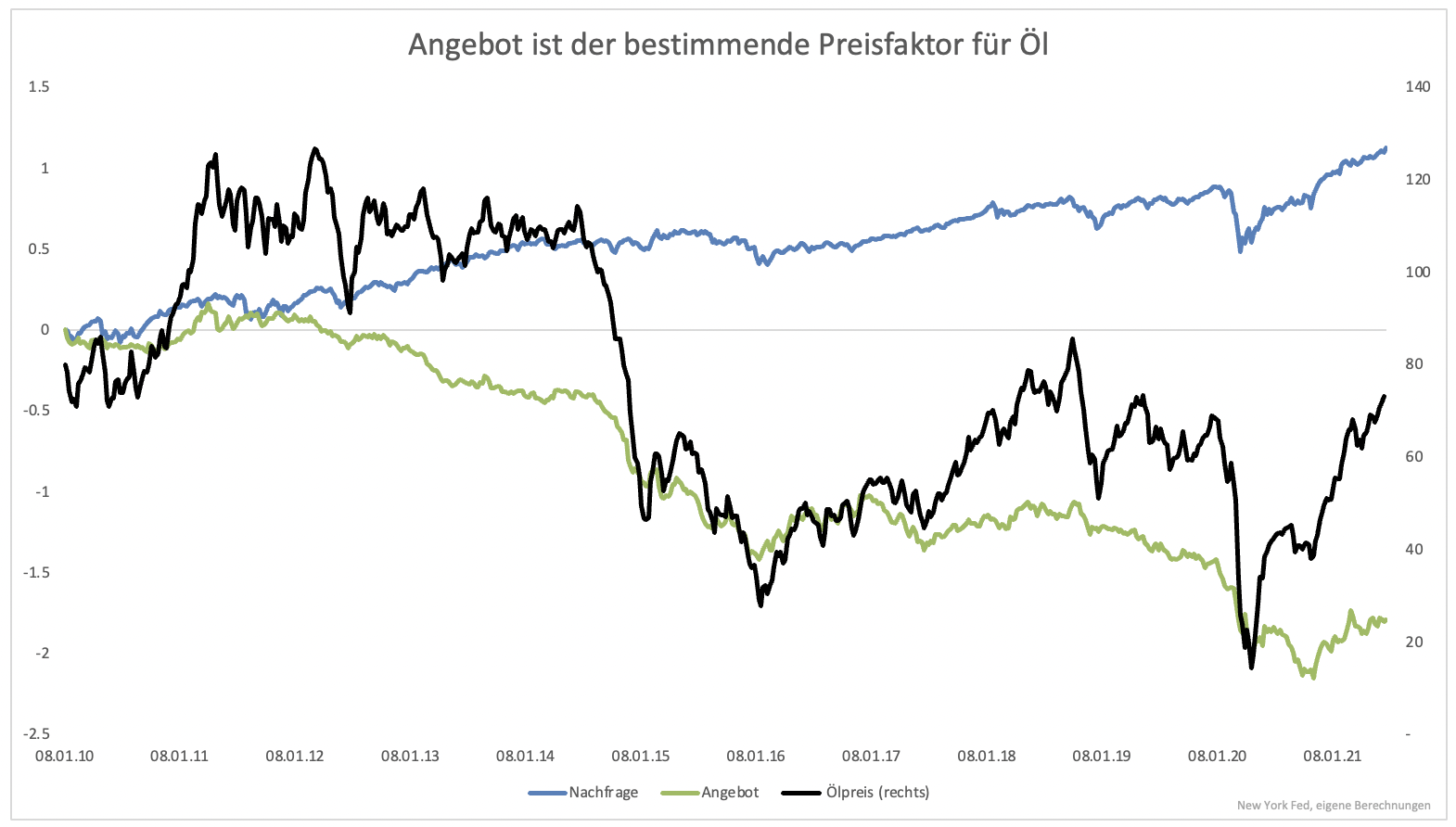

In den vergangenen Jahren ist die globale Förderkapazität deutlich gewachsen. Mehr Angebot senkt den Preis. Die Nachfrage ist gleichzeitig gestiegen. Das stützt den Preis. Wie Angebot und Nachfrage auf den Preis wirken, berechnet die Notenbank von New York (Grafik 3).

Der Nachfrageanstieg wird langsam abflachen, während das Angebot aufgrund der freien Kapazität sprunghaft ansteigen könnte. Man muss kein Hellsehen sein, um zu erkennen, dass der Ölpreis dann ganz woanders steht. Anlegern bleibt nichts anderes übrig, als darauf zu vertrauen, dass die OPEC diszipliniert bleibt. Bei den ersten Anzeichen, dass die Quoten nicht mehr eingehalten werden, bleibt nur eines übrig: Die Beine in die Hand nehmen. Trotz derzeit zäher Verhandlungen dürfte am Ende erst einmal alles so bleiben wie es ist. Einen akuten Handlungsbedarf gibt es noch nicht.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.