CROWDSTRIKE – Post-Earnings-Dip in Cybersecurity-Aktie verlockend genug?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Crowdstrike Holdings IncKursstand: 364,300 $ (Nasdaq) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Crowdstrike Holdings Inc - WKN: A2PK2R - ISIN: US22788C1053 - Kurs: 364,300 $ (Nasdaq)

Nachbörslich schloss die CrowdStrike-Aktie bei 343 USD – ist das schon die Chance? Wie gehe ich jetzt vor?

Finanzergebnis Q3 2025

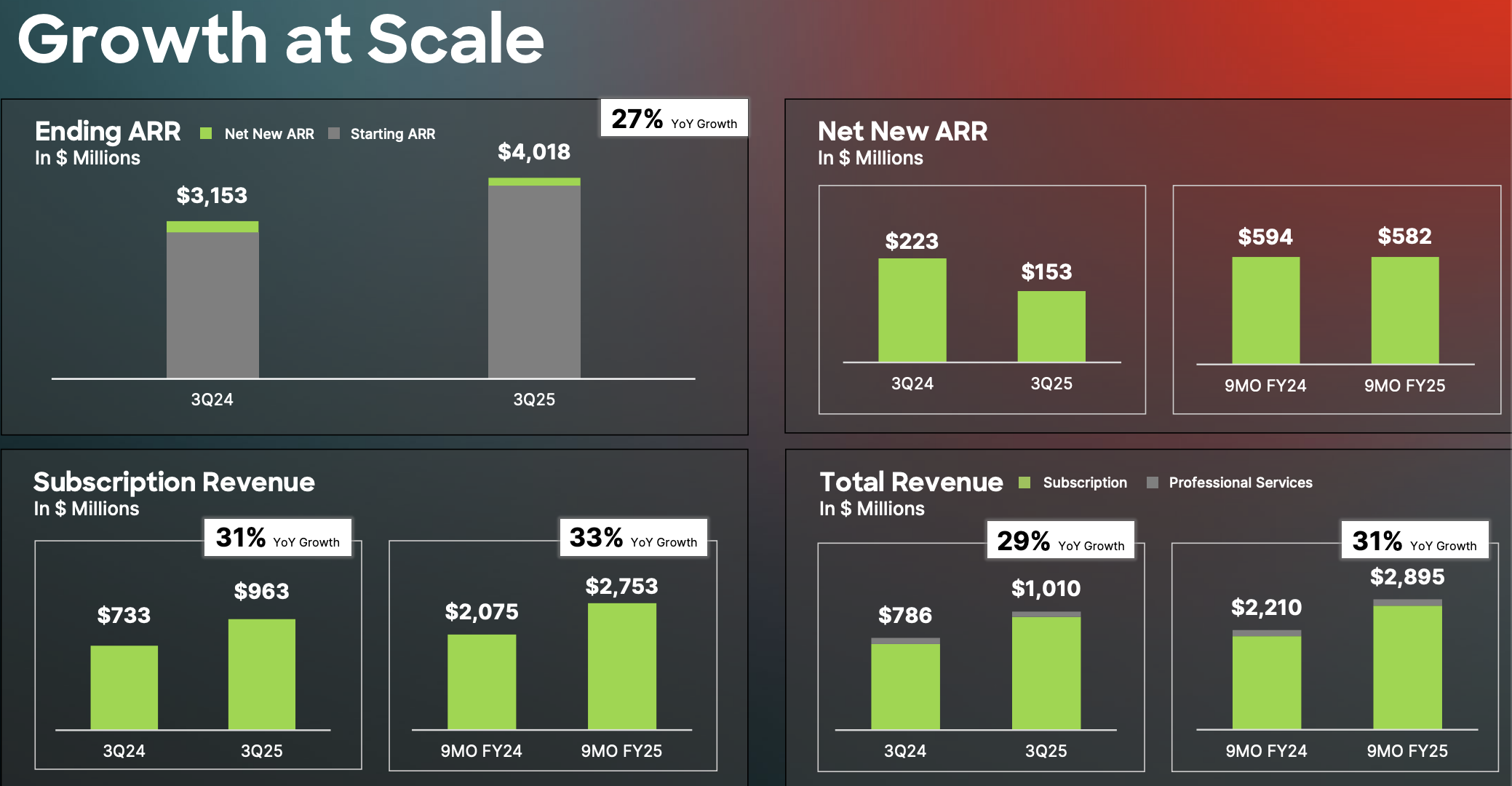

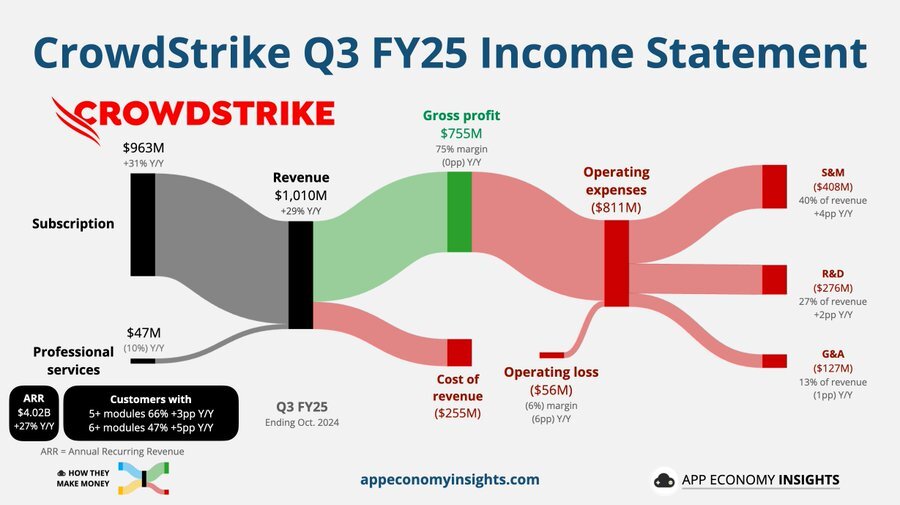

CrowdStrike erzielte auch im dritten Quartal 2025 starke Ergebnisse, trotz der Herausforderungen durch den Vorfall (IT-Panne) vom 19. Juli. Mit einem Umsatz von 1,01 Milliarden USD (+28,5 % im Vergleich zum Vorjahr) übertraf CrowdStrike erstmals die Milliardengrenze in einem Quartal und lag damit über den Erwartungen der Analysten von 982,8 Millionen USD. Damit liegt das Umsatzwachstum erstmals unterhalb der Marke von 30 %.

Der größte Teil des Umsatzes stammt aus dem Abonnementgeschäft, das um 31 % auf 963 Millionen USD wuchs. Die Bruttomarge lag in diesem Segment bei 78 % (-68 Basispunkte). Die Einnahmen aus professionellen Dienstleistungen hingegen gingen um 10 % zurück und verfehlten mit 47,4 Millionen USD die Schätzungen (48,9 Millionen USD). Dieses Segment trägt jedoch nur wenig zum Gesamtumsatz bei und ist daher weniger bedeutend.

Die Bruttomarge insgesamt lag trotz eines leichten Rückgangs um 50 Basispunkte bei immer noch starken 74,7 %. Der Grund für den Rückgang liegt darin, dass die Umsatzkosten mit 30,8 % YoY etwas stärker wuchsen als die Umsätze.

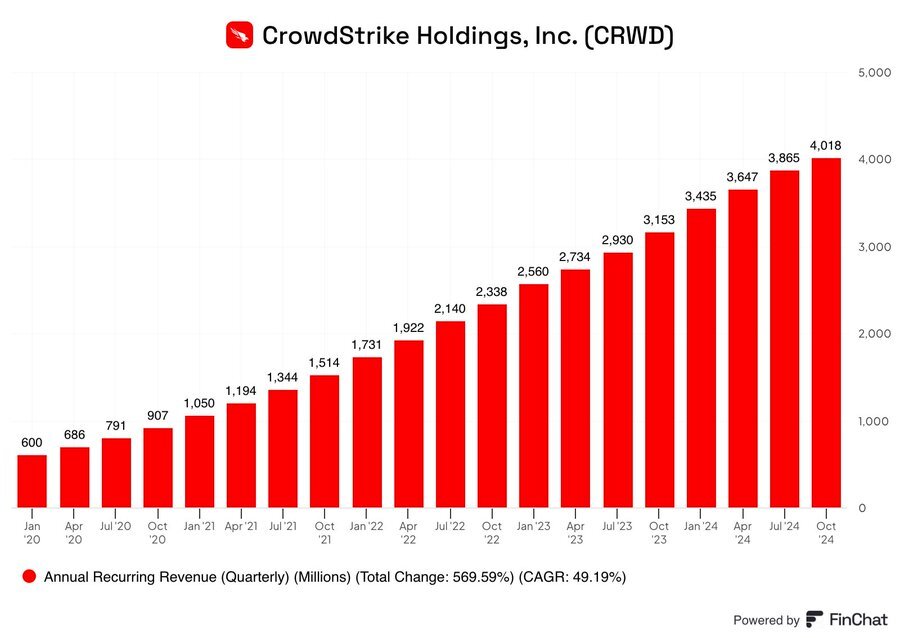

Die wichtige Metrik der jährlich wiederkehrenden Umsätze (ARR) erreichte 4,02 Milliarden USD (+27 %) und übertraf die Erwartungen von 4,01 Milliarden USD. Die Retentionsrate blieb bei über 97 % stabil, während die Net Retention Rate auf 115 % sank, aber dennoch solide bleibt. Allerdings verlangsamte sich das ARR-Wachstum von zuvor über 31 %.

Besonders enttäuschend war der Rückgang der der wichtigen Kennzahl "Net New ARR (NNARR)", die mit 153 Millionen USD um 31 % im Vergleich zum Vorjahr sank. Diese Zahlen lagen zwar knapp über den Konsensschätzungen, blieben jedoch unter den Erwartungen der Buy-Side. Für das vierte Quartal senkte das Management die Prognosen für das NNARR auf 180–190 Millionen USD, was unter den ursprünglichen Konsensschätzungen von 215 Millionen USD liegt. Diese Anpassung spiegelt die übliche Saisonalität wider, die in diesem Zeitraum traditionell für niedrigere Zahlen sorgt.

Die ausstehenden Zahlungsverpflichtungen (remaining performance obligations RPO) beschleunigten ihr Wachstum auf 46 % YoY oder 5,4 Mrd. USD. Die Remaining Performance Obligations (RPO) bezeichnen den Gesamtwert aller vertraglich vereinbarten, aber noch nicht erfüllten Umsätze, die ein Unternehmen in der Zukunft realisieren wird, und geben damit einen Hinweis für künftiges Wachstum.

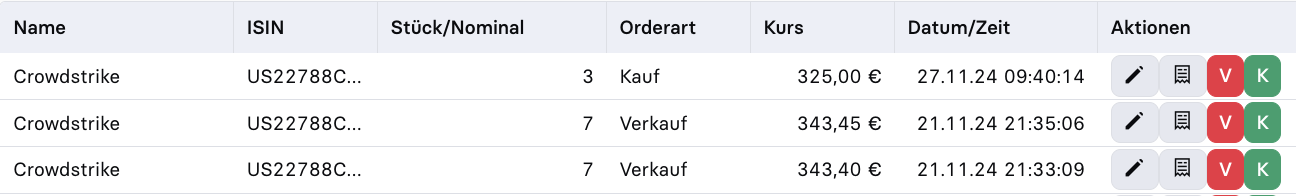

Alles in allem waren alle Margenkennzahlen belastet, da sowohl die Umsatzkosten als auch die operativen Aufwendungen stärker wuchsen als der Umsatz & operative Gewinn. Die IT-Panne hat wie von mir beschrieben noch leichte Nachwirkungen. Überhaupt nicht tragisch, vor allem nach den ganzen Horrorszenarien, die hier einige "Experten" malten. Ich hielt die gesamte Zeit zu dem Unternehmen und verbilligte in den Rücksetzer.

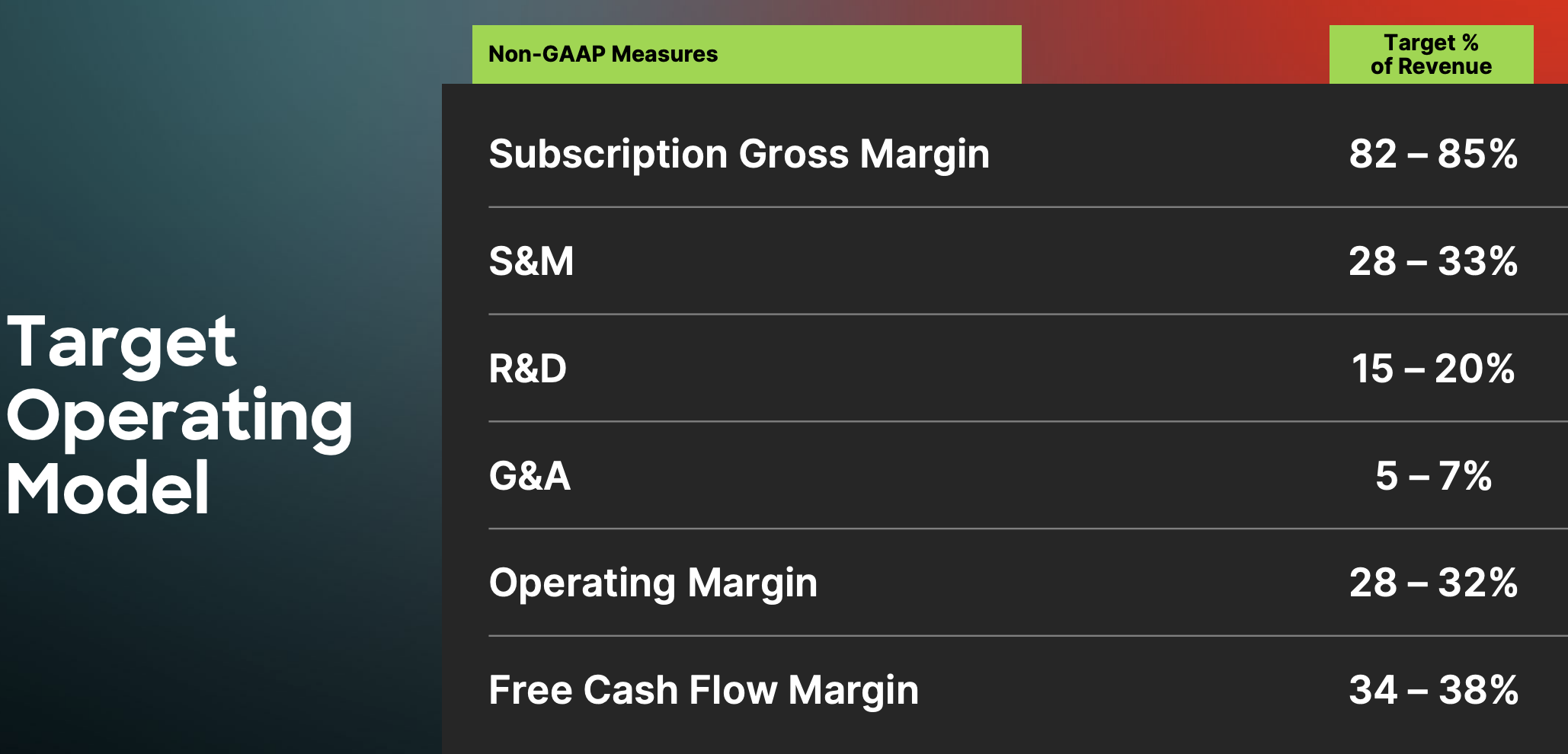

Da die operativen Kosten mit 37,9 % YoY zulegten, ist Crowdstrike nach vier Quartalen wieder operativ defizitär nach GAAP mit - 55,723 Mio. USD (oder GAAP EBIT-Marge von -5,5 %). Der Non-GAAP operative Gewinn stieg um 11 % auf 195 Millionen USD und übertraf die Prognose von 169,8 Millionen USD deutlich, obwohl die Marge auf 19 % zurückging.

Der operative Cashflow (nach GAAP) erreichte 326 Millionen USD (+19 % im Vergleich zum Vorjahr) und lag damit über den geschätzten 302,5 Millionen USD.

Der Free Cashflow war mit -4 % YoY auf 231 Millionen USD leicht rückläufig und wurde durch den Vorfall sowie Investitionen in Rechenzentren, Workload-Optimierung und flexible Zahlungsbedingungen beeinträchtigt. Für das vierte Quartal wird ein ähnlicher Trend erwartet, was die Margenentwicklung einschränken dürfte. Die Free Cash Flow Marge lag damit bei 23 % und die Rule of 40 damit durch den Margendruck bei 51 (nach Werten über 60).

Exkurs: Die Rule of 40 ist eine Metrik, die von SaaS- und Technologieunternehmen verwendet wird, um die Balance zwischen Wachstum und Profitabilität zu bewerten: Die Summe aus Umsatzwachstumsrate und Gewinnmarge (in Prozent) sollte mindestens 40 betragen.

Der bereinigte Gewinn je Aktie (Non-GAAP) lag bei 0,93 USD und übertraf damit die Schätzungen von 0,81 USD um 13 %. Der Non-GAAP-Gewinn stieg damit um 18 % auf 234 Millionen USD, was einer Marge von 23 % entspricht, obwohl diese ebenfalls leicht gesunken ist (-215 Basispunkte).

Die Aktienanzahl legte nur leicht um 0,7 % zu. Die Aufwendungen für aktienbasierte Mitarbeitervergütung (stock-based-compensations = SBC) legte um 30,9 % zu und machen nun "nur" noch 25,8 % der Umsätze aus. Nichts neues.

Ein Highlight des Quartals war die starke Module-Adoption: 66 % der Kunden nutzen mindestens fünf Module der Falcon-Plattform. Dies unterstreicht die umfassende Akzeptanz der Lösung und die starke Kundenbindung, die sich in einer Bruttobindungsrate von 97 % widerspiegelt. Crowdstrike hat unter allen Cybersecurity-Unternehmen die stärkste Kundenbindung & ist extrem stark in seinem Upselling in umfangreichere Produktangebote. Diese Ziel haben Unternehmen wie Palo Alto noch vor ihrer Brust bzw. gehen diese aktuell an. Meine aktuellen Favoriten im Cybersecurity-Sektor: Crowdstrike, dann Palo Alto, (Cloudflare), Fortinet & Zscaler.

Ausblick

Für das vierte Quartal wird ein Umsatzwachstum von 22 % erwartet (Umsatzprognose von 1,029 bis 1,035 Milliarden USD, was den Schätzungen von 1,03 Milliarden USD entspricht). Der bereinigte Gewinn je Aktie wird in einer Spanne von 0,84 bis 0,86 USD erwartet.

Für das Geschäftsjahr 2026 (Kalenderjahr 2025) rechnet das Unternehmen von CEO George Kurtz mit einem Umsatz- und ARR-Wachstum von 20 % sowie einer Free-Cashflow-Marge von 25 %. Diese Prognosen liegen leicht unter den Konsensschätzungen, allerdings wird eine Beschleunigung des NNARR-Wachstums in der zweiten Jahreshälfte 2025 erwartet.

Highlights aus dem Earnings Call: Darum wurden aus -2% dann doch -6%

Der Vorfall im Juli hatte kurzfristige Auswirkungen: Verlängerte Verkaufszyklen (+15 %), erhöhte Kundenkontraktionen und gedämpfte Upselling-Raten belasteten die Ergebnisse. Der Aufbau neuer Umsatz-Pipelines verzögerte sich, und Kundenbindungsprogramme führten zu einer begrenzten kurzfristigen Sichtbarkeit, insbesondere für das vierte Quartal. Das Management geht jedoch davon aus, dass diese Herausforderungen nur temporär sind und die ARR stärker betroffen ist als der Umsatz.

Positiv hervorzuheben ist, dass größere Kunden kaum von Abwanderung (Churn) betroffen waren, während kleinere Managed-Service-Provider in gewissem Maße wechselten, was jedoch nur geringe Auswirkungen hatte.

Laut CEO George Kurtz suchen Kunden nach der effektivsten Plattform, um Angriffe abzuwehren, Kosten zu senken und Lösungen zu konsolidieren. In diesem Zusammenhang erweist sich die Übernahme von Adaptive Shield als strategisch wertvoll, da sie das Portfolio um SaaS-Posture-Management erweitert und die Falcon-Plattform stärkt. Auch die Sicherheitslösung Falcon Next-Gen SIEM zeigte ein rasantes Wachstum von über 150 % im ARR im Jahresvergleich, was die starke Marktposition untermauert.

Das Falcon Flex-Modell war ein herausragender Wachstumstreiber: Es wurden über 150 Transaktionen im Wert von mehr als 600 Millionen USD abgeschlossen. Flex-Kunden nutzen durchschnittlich mehr als neun Module, was die Plattformbindung erhöht und eine schnellere Akzeptanz neuer Module ermöglicht. Einige Kunden verdoppelten oder verdreifachten sogar ihre Moduladoption. Das Falcon Flex-Modell von CrowdStrike bietet Kunden flexible und unkomplizierte Zugriffsmöglichkeiten auf das gesamte Produktportfolio, sodass sie je nach Bedarf verschiedene Module einsetzen können, um Kosten zu reduzieren und optimale Sicherheitslösungen zu erzielen.

Zusätzlich wies das Unternehmen auf zentrale KI-Innovationen hin. Charlotte AI, eine KI-basierte Sicherheitslösung, reduzierte Arbeitsaufwände für Sicherheitsanalysten erheblich und steigerte die Effizienz. KI-gestützte Sicherheitslösungen und Plattformverbesserungen trugen dazu bei, CrowdStrikes Position als Marktführer zu festigen. Das Unternehmen berichtete über eine steigende Akzeptanz seiner Produkte durch Partner und Kunden.

Fazit

Insgesamt unterstreichen die Ergebnisse die Fähigkeit von CrowdStrike, auch in schwierigen Zeiten ein starkes Wachstum zu erzielen. Mit der Weiterentwicklung des Falcon Flex-Modells und innovativen Technologien wie Charlotte AI ist CrowdStrike weiterhin bestens positioniert & bleibt mein Favorit im Cybersecurity-Sektor. Die langfristigen Wachstumsziele bleiben realistisch, während das vierte Quartal eine Stabilisierung und positive Impulse für das kommende Geschäftsjahr erwarten lässt.

Die Bewertung ist aber wie bereits in der Vergangenheit beschrieben nach der Kursrally wieder deutlich sportlicher. Da Crowdstrike noch voll im Wachstumsmodus ist und nicht auf Kennzahlen wie den FCF oder Gewinn optimiert, sind Bewertungskennzahlen eher schwierig anwendbar. Das KUV basierend auf den erwarteten Umsätzen liegt bei stolzen 21x (hoch, aber eher Durchschnitt), das erwartete Kurs-FCF-Ratio liegt bei 77x (Durchschnitt: 60x). Dessen sollte man sich bewusst sein. Nichtsdestotrotz ist der Cybersecurity-Sektor extrem konjunkturresistent, ein großer Wachstumsmarkt und CrowdStrike ist hier bestens positioniert.

Trade-Planung – Alle Details gibt es im AktienPuls360

Sei bei den nächsten 50 % Depot-Performance dabei & überzeuge Dich.

So günstig bekommst du unseren gemeinsamen neuen Service AktienPuls360 mit Valentin und Rocco so bald nicht wieder. Im Jahres-Abo gebucht bekommt man als Deal diese Woche den Monat zu einem Preis von 53,33 € statt für 79,99 €. Und das 12 Monate hintereinander!

Bei uns im Service gilt der #ABOistbezahlt, denn Rocco und mir ist es ein großes Anliegen, dass jeder Abonnent die Premium-Service-Kosten durch die vorgestellten Trades selbst verdienen kann.

👉 Nutze jetzt die Black Week Deals und überzeuge Dich vom #ABOistbezahlt

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.