Wieso ich bei CROWDSTRIKE, NVIDIA oder E.L.F. BEAUTY so überzeugt bin

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Crowdstrike Holdings IncKursstand: 353,290 $ (Nasdaq) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- e.l.f. Beauty Inc.Kursstand: 121,710 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Crowdstrike Holdings Inc - WKN: A2PK2R - ISIN: US22788C1053 - Kurs: 353,290 $ (Nasdaq)

- e.l.f. Beauty Inc. - WKN: A2ARZ4 - ISIN: US26856L1035 - Kurs: 121,710 $ (NYSE)

- NVIDIA Corp. - WKN: 918422 - ISIN: US67066G1040 - Kurs: 147,010 $ (Nasdaq)

- Hermes International S.C.A. - WKN: 886670 - ISIN: FR0000052292 - Kurs: 2.000,000 € (XETRA)

Wer seine Anlagestrategie fundamental ausrichtet, der kann sich grundsätzlich an zwei vorherrschenden Strömungen ausrichten: die Ausrichtung auf Gewinnrevisionen und die Orientierung an Bewertungen. Beide Strategien verfolgen unterschiedliche Ansätze und Zielhorizonte, sind jedoch zentrale Pfeiler für erfolgreiches Investieren.

Gewinnrevisionen: Das Spiel mit Erwartungen

Die Grundlage dieser Strategie ist simpel, denn zwei zentrale Fragen dominieren die kurzfristige Analyse von Aktien;

- Wird die Geschichte des Unternehmens besser oder schlechter?

- Und gehen die Gewinnprognosen nach oben oder nach unten?

Diese Dynamik treibt den Markt für sogenannte “Momentum-Aktien” in beide Richtungen. Entscheidend ist, ob das Unternehmen weiterhin mit positiven Überraschungen aufwartet, die Erwartungen übertrifft und seine Prognosen anhebt, oder ob es Enttäuschungen liefert und seine Prognosen senkt.

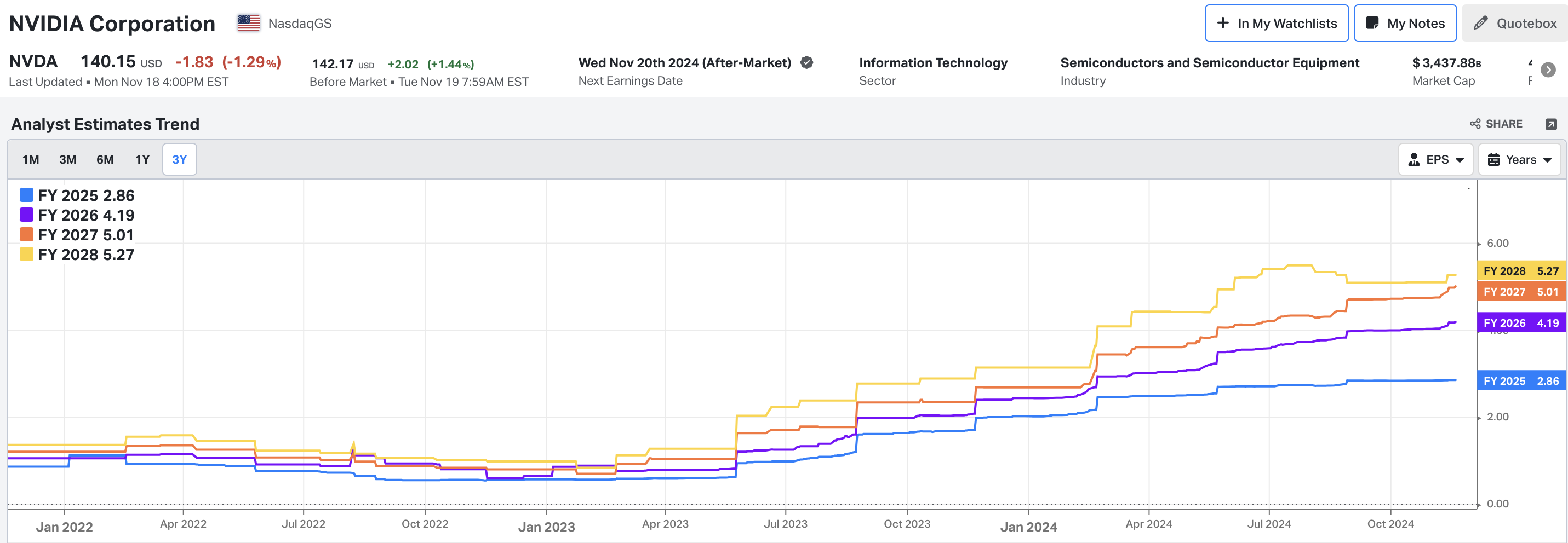

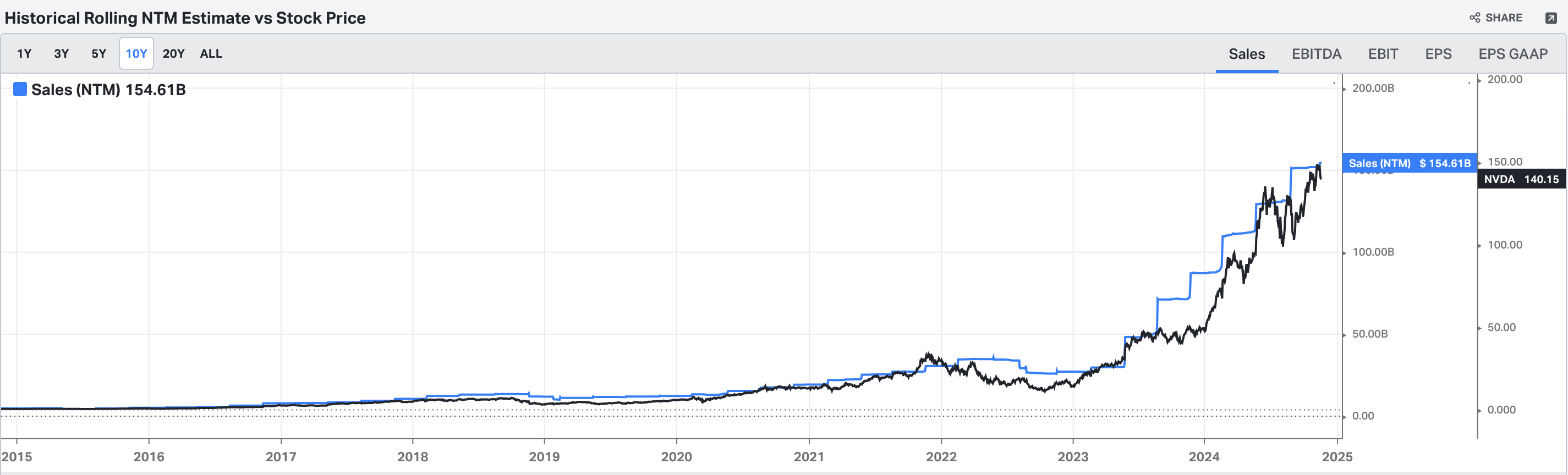

Die Reflexivität spielt hierbei eine entscheidende Rolle. Wenn ein Unternehmen gut abschneidet, steigen die Schätzungen und die Aktie gewinnt an Wert. Dies zieht mehr Investoren an, die sich auf die Stärken des Unternehmens konzentrieren und so weitere Käufe fördern. Diese positive Rückkopplung stärkt den Aufwärtstrend, besonders wenn das Management klug genug ist, konservative Prognosen zu veröffentlichen, die regelmäßig übertroffen werden können. Ein Beispiel hier: Nvidia

Gleichzeitig funktioniert diese Dynamik auch in die entgegengesetzte Richtung: Ein Unternehmen, das seine Erwartungen verfehlt, gerät unter Druck. Die Aktie fällt, Analysten fokussieren sich auf Risiken und Schwächen, und der negative Narrativ verstärkt sich. Oftmals zögern Unternehmen, schlechte Nachrichten vollständig offenzulegen, was zu weiteren negativen Revisionen führt.

Der Fokus dieser Strategie bleibt klar: Ist die Geschichte des Unternehmens positiv oder negativ, und spiegeln die Zahlen dies wider?

Bewertungen: Wenn Aktien zu teuer oder zu günstig werden

Die Bewertungsstrategie setzt darauf, dass Aktien von ihren Fundamentaldaten abweichen können, entweder weil sie zu teuer oder zu günstig werden.

Solche Gelegenheiten entstehen oft, wenn Unsicherheit herrscht und Gewinnrevisionen schwer vorhersehbar sind. Eine Aktie kann beispielsweise sehr günstig erscheinen, obwohl niemand genau weiß, wann oder ob sich die Zahlen stabilisieren werden. Umgekehrt kann eine Aktie extrem teuer erscheinen, während die allgemeine Meinung davon ausgeht, dass das Unternehmen weiterhin seine Prognosen übertrifft.

Diese Strategie bietet Chancen insbesondere bei Unternehmen mit soliden Fundamentaldaten und temporären Problemen. Oft entstehen solche Gelegenheiten in schwierigen makroökonomischen Phasen, wenn die Unsicherheit hoch ist – wie etwa während der Finanzkrise oder der COVID-Pandemie. Die Herausforderung besteht darin, Unternehmen zu identifizieren, deren fundamentale Schwächen bereits in den Aktienkursen eingepreist sind, und die Überzeugung aufzubringen, langfristig zu investieren. Ein Beispiel war auch CrowdStrike nach der IT-Panne.

Der Schlüssel liegt in einem tiefen Verständnis des Geschäftsmodells, der Fähigkeit, das kurzfristige Risiko zu bewerten, und der Überzeugung, dass das Unternehmen langfristig erfolgreich sein wird. Diese Strategie setzt weniger auf kurzfristige Vorhersagen und mehr auf Geduld und eine langfristige Perspektive.

Weitere Beispiele: E.L.F. Beauty oder Hermès im Kosmetik- und Luxussektor. Hier braucht es aber wie eben geschrieben mehr Geduld. Langfristige Investoren werden aber belohnt.

Trades, die sowohl charttechnisch als auch fundamental Rendite bringen, sind kein Wunschdenken mehr – AktienPuls360 | Fundi & Charting: Best of Both Worlds

Überzeuge Dich 14 Tage unverbindlich von unserem unschlagbaren Angebot

👉 Jetzt 14 Tage unverbindlich ausprobieren

Außerdem gibt es auch einen Instagram & YouTube Kanal. Ich würde mich daher wirklich extrem freuen, wenn ihr auch den Social Media Kanälen von Rocco Gräfe und mir kostenlos folgt.

👉 Zum Instagram-Kanal AktienPuls360

👉 Zum YouTube-Kanal AktienPuls360

Die Realität

Die meisten Investoren verfolgen entweder die eine oder die andere Strategie, oft auch gezwungenermaßen.

Investoren, die sich auf Gewinnrevisionen konzentrieren, haben typischerweise einen kurzfristigeren Horizont und sind weniger preissensitiv. Sie suchen nach Unternehmen, die ihre Prognosen übertreffen, und sind bereit, für dieses Momentum höhere Bewertungen in Kauf zu nehmen. Beispielsweise Nvidia oder CrowdStrike.

Bewertungsorientierte Investoren hingegen denken langfristiger, sind stark auf fundamentale Kennzahlen fixiert und weniger sensibel für kurzfristige Revisionen. Für sie ist es schwer, ein Portfolio mit günstigen Aktien zusammenzustellen, die gleichzeitig kurzfristig Gewinne übertreffen. Daher verzichten sie oft auf kurzfristige Sichtbarkeit zugunsten attraktiver Bewertungen.

Die optimale Strategie?

Die effektivste Herangehensweise kombiniert beide Ansätze.

- Kurzfristig haben Gewinnrevisionen die größte Erklärungskraft, und es ist sinnvoll, Aktien zu kaufen, deren Prognosen steigen, und solche zu meiden, deren Prognosen sinken.

- Gleichzeitig eröffnet die Fähigkeit, bei extremen Bewertungsniveaus zuzugreifen, außergewöhnliche Chancen. Insbesondere, wenn ein gutes Unternehmen "zu günstig" ist, selbst wenn die kurzfristige Entwicklung unklar bleibt.

Fazit

Die Schnittmenge beider Strategien ist ideal: Ein Unternehmen, das unterbewertet ist und gleichzeitig positive Gewinnrevisionen erlebt, bietet enormes Potenzial. Diese Momente, in denen Bewertungen und Wachstum zusammenfallen, liefern oft die höchsten Renditen.

Fragen, die Du Dir stellen solltest:

- Handelt es sich um ein gutes, schlechtes oder großartiges Unternehmen?

- Wird die Geschichte des Unternehmens besser oder schlechter?

- Gehen die Zahlen nach oben oder nach unten?

- Wie ist das Chance-Risiko-Verhältnis?

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Valentin, was hältst du vom neu rausgekommenen Short report von Muddy waters? Angeblich soll Elf Beauty Gewinn erzielt haben, was es gar nicht hat. Freue mich sehr auf deine Meinung, da ich erst gestern eine Position aufgebaut habe bei Elf Beauty