Crash oder Boom: Dieser Indikator verrät es!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

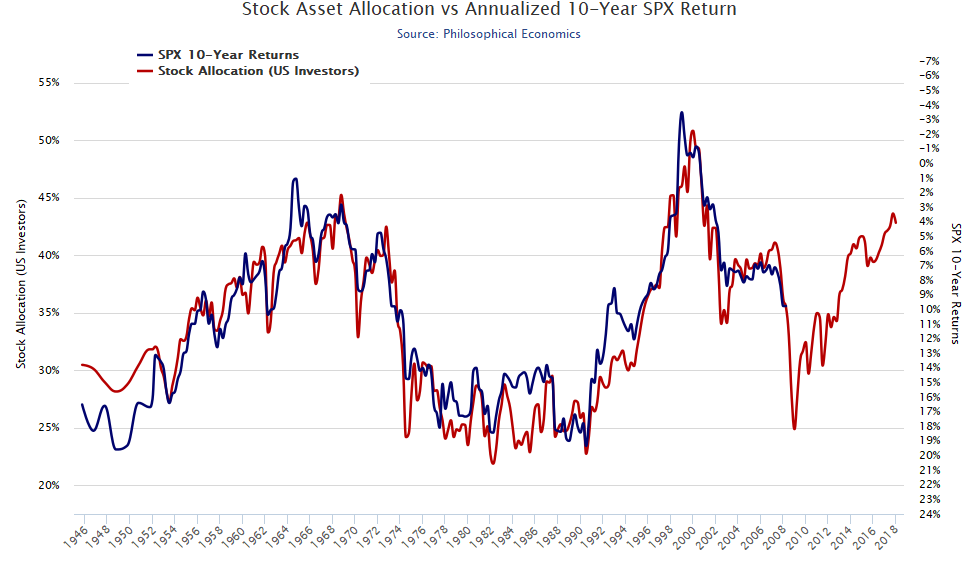

Der beste Indikator für die Entwicklung des US-Aktienmarktes wurde nicht etwa von einem hochbezahlten Spezialisten entwickelt, sondern von einem bis heute unbekannten Blogger. Bereits im Jahr 2013 wurde der Indikator auf dem Blog „Philosophical Economics" vorgestellt.

Mark Hulbert, ein regelmäßiger Kolumnist des angesehenen „Wall Street Journals", hat die Aussagekraft von acht unterschiedlichen fundamentalen Indikatoren für die Entwicklung des US-Aktienmarktes auf Sicht von 10 Jahren verglichen. Das überraschende Ergebnis: Der von dem Unbekannten entwickelte Indikator schnitt bei der Vorhersage der künftigen Rendite am besten ab – besser als zum Beispiel das bekannte Shiller-PE oder der sogenannte Buffett-Indikator.

Der Indikator selbst ist nicht etwa kompliziert, sondern ziemlich simpel. Er zeigt einfach an, welchen Anteil Aktien aktuell an den Ersparnissen der US-Amerikaner ausmachen. Die interessante Erkenntnis: Je höher der Anteil von Aktien an den finanziellen Reserven der US-Amerikaner, desto schlechter die Performance des Aktienmarktes in den nachfolgenden 10 Jahren.

Ein idealer Zeitpunkt zum Aktienkauf war etwa im Jahr 2009, als Aktien nur noch rund 25 Prozent der Ersparnisse der US-Amerikaner ausmachten. Wegen der Finanzkrise wollte niemand mehr Aktien haben und die Bewertungen waren am Boden. Der ideale Zeitpunkt zum Einstieg war also gekommen. Ganz anders die Situation im Jahr 2000. Damals kletterte der Anteil von Aktien an den Ersparnissen der US-Amerikaner auf über 50 Prozent und der Crash war fast schon vorprogrammiert.

Der aktuelle Stand des Indikators wird auf der Internetseite financial-charts.effingapp.com angezeigt. Der Stand wird dort quartalsweise aus Daten berechnet, die auf dem FRED-Portal der US-Notenbank bereitgestellt werden.

Wie die abgebildete Grafik gut zeigt, gibt es eine sehr hohe Korrelation zwischen dem Anteil von Aktien an den Ersparnissen der US-Amerikaner (linke y-Achse, rote Linie) und der erzielten Performance des S&P 500 in den nachfolgenden zehn Jahren (rechte y-Achse, invertiert, blaue Linie).

Die hohe Korrelation zeigt auch die Kennzahl R zum Quadrat, das sogenannte Bestimmtheitsmaß in der Statistik. Stark vereinfacht zeigt diese statistische Kennziffer, dass sich rund 82,6 Prozent der Bewegungen des US-Aktienmarktes aus dem dargestellten Indikator erklären lassen. R zum Quadrat kann dabei maximal einen Wert von 100 Prozent annehmen, bei dem beide Kurven identisch wären. Bei einem Wert von 0 Prozent würden sich beide Kurven völlig unabhängig voneinander entwickeln.

Aktuell machen Aktien rund 48 Prozent der Ersparnisse der US-Amerikaner aus (rote Linie, ganz rechts). Der hohe Stand lässt für die kommenden 10 Jahre auf Basis des aktuellen S&P-Standes nur eine Rendite von 3,43 Prozent pro Jahr erwarten. Aktien dürften also in den kommenden zehn Jahren viel weniger stark zulegen als im historischen Vergleich. Der Indikator sagt aber nichts darüber aus, wie sich die Rendite auf die kommenden zehn Jahre verteilt. Es ist also zum Beispiel durchaus möglich (und vielleicht sogar recht wahrscheinlich), dass es zunächst zu einem Crash und anschließend zu einer starken Erholung kommt.

Fazit: Aktuell dürfte kein guter Zeitpunkt zum Aktienkauf gekommen sein. Wer jetzt in den US-Aktienmarkt einsteigt, muss sich auf Sicht der kommenden 10 Jahre wohl mit einer deutlich unterdurchschnittlichen Wertentwicklung zufriedengeben, auch wenn die erwartete Rendite von 3,43 Prozent pro Jahr immer noch positiv ist.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

wenn das schuldenproblem lösbar wäre, hätte man es schon gelöst.

wie IM a.D. schon sagte: Bestimmte Aussagen würden Teile der Bevölkerung verunsichern.

...und dann wundert man sich und klagt über fake News vorwürfe.

in der Realität zittern alle vor dem nächsten tag, das vertrauen kommt nicht zurück. und die eliten rätseln, weshalb die Investitionen nicht steigen...stupid.

die Radikalisierung ist nach meinem eindruck das einzige echte gefühl, alles andere ist pure heuchelei. einige leute, wie den papst nehme ich mal bewusst davon aus.

das wird noch richtig scheisse enden, das wissen doch alle, aber alle freuen sich natürlich auch, wenn es nicht gleich morgen schon knallt.

Sicherheit und Geld und party ist doch für die masse das Allerheiligste, dafür werden sie sogar in die Diktatur gehen, aldous huxley lässt grüßen

Ja, ja...!!!! Alles klar, Crashs kommen selbstverständlich immer mit Ankündigung LOL!!!! und alle gehen in Deckung!!! LOL!!! Solange es kritische Artikel im Überfluss gibt, solange wird nichts passieren! Erst wenn alle Welt vor Euphorie strotzt, erst dann wird irgendwann etwas passiern!

Nicht so zittrig. Der Blick muss das Ganze erfassen. Klar was sich dann ergibt. War immer schon so.

"Aktuell machen Aktien rund 48 Prozent an den Ersparnissen der US-Amerikaner aus"

Rote Linie, ganz rechts? Also ich seh da ca. 43%, etwas unter der 45% Linie. Viel, aber noch nicht so viel wie um 2000 herum.

Ein Indikator hilft mal gar nicht zum traden. Er kann als Anhaltspunkt genommen werden. Bei der Geldflutung wird der auch nicht mehr genau sein können.

abverkauf noch heute jpn short massiv

ich habe gelernt Das ist der Hausfrauen / Bänker Index

Der Indikator zeigt einfach an, welchen Anteil Aktien aktuell an den Ersparnissen der US-Amerikaner ausmachen. Die interessante Erkenntnis: Je höher der Anteil von Aktien an den finanziellen Reserven der US-Amerikaner, desto schlechter die Performance des Aktienmarktes in den nachfolgenden 10 Jahren.