Bankenprobleme: US-Notenbank erwartet "milde Rezession"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072

- EUR/USD - WKN: 965275 - ISIN: EU0009652759

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 33.826,99 $ (NYSE)

Beim Zinsentscheid am 22. März hatte die US-Notenbank Fed trotz der Turbulenzen im US-Bankensektor den Leitzins wie erwartet um 0,25 Prozentpunkte (25 Basispunkte) auf eine Spanne von 4,75 % bis 5,00 % angehoben. Wie aus dem am Mittwochabend veröffentlichten Protokoll nun allerdings hervorgeht, befürchtet die Fed durchaus größere wirtschaftliche Probleme in Folge der Bankenprobleme.

Zum Zeitpunkt der Sitzung des Offenmarktausschusses prognostizierte der Fed-Mitarbeiterstab angesichts der Bankenprobleme eine "milde Rezession", die später im Jahr beginnen werde und von der sich die US-Wirtschaft in den kommenden beiden Jahren erholen dürfte, heißt es im Protokoll zum Zinsentscheid. Im Jahr 2024 werde das Wachstum deshalb voraussichtlich unter dem Potenzialwachstum und 2025 dann darüber liegen, heißt es.

Mit Blick auf den Leitzins befürworteten alle Mitglieder des Offenmarktausschusses die Anhebung um 0,25 Prozentpunkte, wie es im Protokoll zum Zinsentscheid heißt. Allerdings erwogen einige Mitglieder des Offenmarktausschusses in ihren Beratungen auch, den Leitzins konstant zu halten. Alle Teilnehmer stimmten außerdem darin überein, dass die Reduzierung der Fed-Bilanzsumme (Quantitative Tightening, QT) wie angekündigt weitergehen solle.

Wie aus dem Protokoll weiter hervorgeht, waren die Turbulenzen im Bankensektor der entscheidende Grund dafür, warum die Zinsen nicht stärker erhöht wurden. "Einige Teilnehmer stellten fest, dass sie angesichts der anhaltend hohen Inflation und der Stärke der jüngsten Wirtschaftsdaten eine Anhebung des Zielbands um 50 Basispunkte bei dieser Sitzung ohne die jüngsten Entwicklungen im Bankensektor für angemessen gehalten hätten", heißt es im Protokoll. "Aufgrund der Möglichkeit, dass Entwicklungen im Bankensektor die Finanzierungsbedingungen verschärfen und die Wirtschaftstätigkeit und Inflation belasten könnten, hielten sie es jedoch für ratsam, den Zielbereich auf dieser Sitzung um einen kleineren Schritt anzuheben. Diese Teilnehmer stellten fest, dass dies dem Ausschuss auch Zeit geben würde, die Auswirkungen der Entwicklungen im Bankensektor auf die Kreditbedingungen und die Wirtschaft besser einzuschätzen, da der Ausschuss sich in Richtung einer ausreichend restriktiven geldpolitischen Haltung bewegt."

Mit Blick auf die kommenden Monate hatte die Fed beim Zinsentscheid eine weitere Zinserhöhung um 25 Basispunkte angedeutet. "Der Ausschuss geht davon aus, dass eine gewisse zusätzliche Straffung der Geldpolitik angemessen sein könnte", hatte es im Statement zum Zinsentscheid vom 22. März geheißen. Die vorherige Formulierung, wonach "weitere fortgesetzte Zinserhöhungen" angemessen sein dürften, fand sich hingegen nicht mehr im Statement zum Zinsentscheid

Im nun veröffentlichten Protokoll findet sich ebenfalls ein Hinweis auf eine weitere Anhebung des Leitzinses um 25 Basispunkte. So heißt es, dass die Teilnehmer der Zinssitzung angesichts der weiterhin "inakzeptabel hohen" Inflation eigentlich stärkere Zinsanhebungen als im Dezember prognostiziert für angemessen gehalten hätten. "Nach Berücksichtigung der Entwicklungen im Bankensektor gaben die Teilnehmer an, dass ihre Leitzinsprojektionen nun gegenüber Dezember in etwa unverändert seien." Im Dezember, wie auch im März, hatten die Mitglieder des Offenmarktausschusses in ihrem sogenannten Dot Plot im Median ein Zinshoch von 5,1 % Ende 2023 prognostiziert.

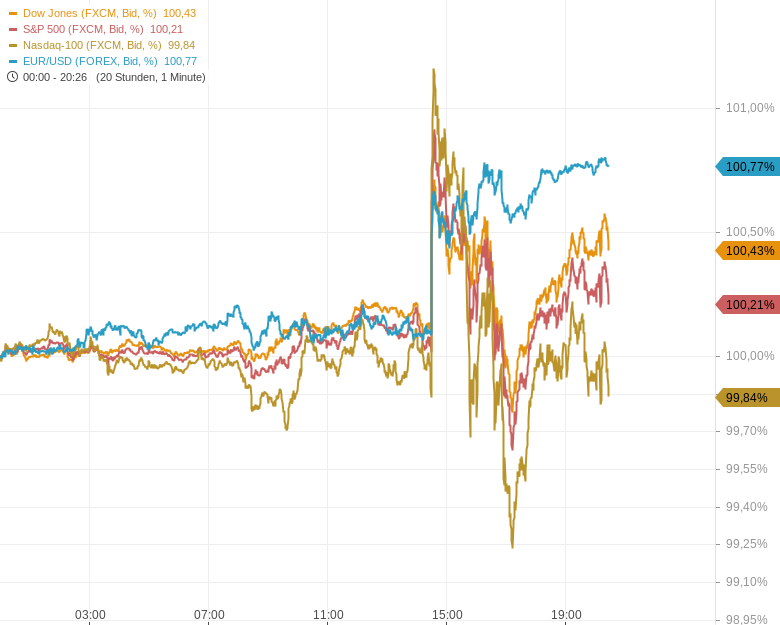

Marktreaktionen: Die Finanzmärkte zeigten am Mittwochabend keine starken Kursreaktionen auf die Veröffentlichung des Protokolls, das auch keine großen Überraschungen enthält. Die Fed will sich mit Blick auf ihre Zinspolitik in den kommenden Monaten nicht festlegen, deutet im Basisszenario aber eine weitere Zinserhöhung um 0,25 Prozentpunkte auf eine Spanne von 5,00 % bis 5,25 % an. Dies entspricht auch den Markterwartungen. Am Mittwochmittag hatten besser als erwartet ausgefallene US-Inflationsdaten für März zunächst zu starken Kursgewinnen geführt, die aber anschließend wieder korrigiert wurden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.