Angst vor einer Korrektur? So sicherst Du Dein Depot ab!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VDAX-NEW - WKN: A0DMX9 - ISIN: DE000A0DMX99 - Kurs: 13,07 Pkt (VIX)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 16.771,27 Pkt (XETRA)

Über Depotabsicherungen wird am Markt viel diskutiert. Die einen halten von ihnen gar nichts und sind der Meinung, sie kosten nur Performance. Diese Anlegerschaft ist entweder durchweg investiert und betreibt überhaupt kein Markttiming. Oder sie baut nach sehr guten Marktphasen höhere Cashbestände auf, um nach einer Korrektur wieder handlungsfähig zu sein und Chancen wahrnehmen zu können. Beide Ansätze sind "long only" ausgerichtet und angesichts langfristig steigender Aktienmärkte auch völlig legitim.

Die anderen, darunter auch viele Institutionelle, die Long-Positionen auch nicht so einfach am Markt verkaufen können oder dürfen, bleiben zwar auch in schwierigen Marktphasen investiert, hedgen Portfolios aber zumindest zum Teil ab.

Das Timing bei solchen Absicherungs-Manövern ist natürlich extrem wichtig. Abzusichern, wenn die Märkte bereits deutlich gefallen sind, ist meist zu spät, die jeweiligen Produkte dann je nach Produktart auch schon sehr teuer.

Wie aber könnte eine solche Absicherung aussehen?

Der Einfachheit halber gehen wir von folgenden Prämissen aus. Die Realität wird in aller Regel anders aussehen.

- Depotgröße (investiert) 100 TSD EUR

- Das Depot verhält sich in etwa wie der DAX, hat also eine ähnliche Risikostruktur.

- Es ist Cash vorhanden (mind. 10 bis 20 % des Depotvolumens)

- Es wird ein Kursrückgang von 5 % im DAX erwartet= theoretische Kompensation von 5 TSD EUR Verlust nötig (Veranschaulichung im Chart. Achtung, das ist nur ein Beispiel und nicht charttechnisch oder fundamental begründet!)

An dieser Stelle werden Hebelzertifikate und Optionsscheine vorgestellt, da diese über jeden Onlinebroker gehandelt werden können.

Möglich wäre ebenso der Einsatz von CFDs, Optionen und Futures.

Möglichkeit 1: Hebelzertifikate

Die einfachste, weil transparenteste Option. Du kannst nämlich recht genau ausrechnen, wieviel ein Hebelzertifikat (Alternativbegriffe: KO-Zertifikate, Mini-Futures, Turbo-Otionsscheine) kostet, wenn der Basiswert (die Aktie) auf einem bestimmten Niveau notiert. Denn ein Punkt im DAX entspricht genau einem Cent im Zertifikat.

Mit einem Hebelzertifikat kann man auf steigende und fallende Kurse setzen. Deswegen eignen sich diese Derivate hervorragend zur Absicherung eines Depots.

Durch die Konstruktion des Produkts (implizit erhält man einen Kredit vom Emittenten) hat der Anleger die Möglichkeit, stärker an der Bewegung des Basiswertes teilzuhaben als bei einer Direktinvestition. Den entsprechenden Faktor, um den man stärker partizipiert, nennt man Hebel.

Gemäß Prämissen (siehe oben) soll das gewählte Hebelzertifikat bei Erreichen des Korrektur-Szenarios (-5 % im DAX) einen Gewinn von 5 TSD EUR abwerfen.

Welcher Hebel gewählt wird, hängt nun natürlich auch davon ab, wie viel Du in die Absicherung investieren willst. Die Wahl des Hebels ist aber nicht egal - je höher der Hebel, desto leichter kann das Hebelzertifikat "ausgeknockt" werden. Nämlich dann, wenn vor der Korrektur der DAX erstmal weitersteigt.

Knockout-Ereignis in Abhängigkeit vom Hebel: Wann verfällt das Hebelzertifikat, wenn der Kurs in die "falsche" Richtung geht?

| Hebel | Kursveränderung des Basiswerts |

| 5 | 20 % |

| 10 | 10 % |

| 20 | 5 % |

| 50 | 2 % |

Damit die Absicherung absolut nicht zu teuer und gleichzeitig das Risiko des unerwünschten KOs gering ist, würde ich einen Hebel von ca. 10-20 empfehlen. Im konkreten Fall müssten bei einem Hebel von 10 genau 10 TSD EUR investiert werden. Denn bei einem Hebel von 10 führt ein Rückgang von 5 % zu einem Kursgewinn des Hebelzertifikats von etwa 50 %, also hier zu einem Gewinn von 5 TSD EUR. Bei einem Hebel von 20 müssten nur 5 TSD EUR investiert werden, allerdings knockt dieses Zertifikat schon bei einem DAX-Plus von 5 % aus.

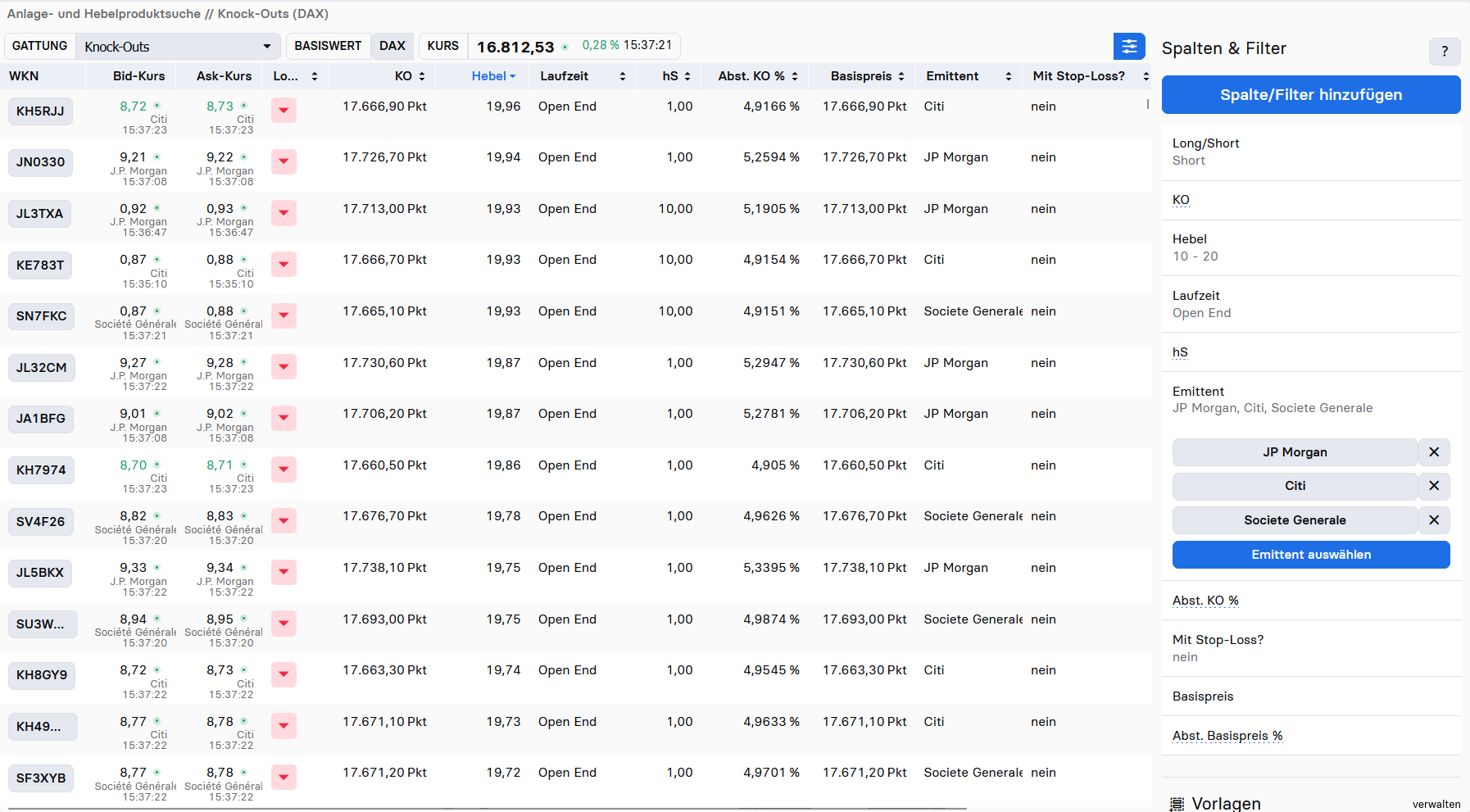

Wie finde ich nun ein passendes Hebelzertifikat?

Entweder man nutzt die Hebelprodukte-Suche von stock3 und gibt dort als Filterkriterien Hebel 10 bis 20 an.

Oder aber man wechselt dafür zum stock3 Terminal. Auf diesem Desktop befindet sich die Hebelproduktsuche passend vorgefiltert.

Als Laufzeit ist der Einfachheit halber Open End voreingestellt. Bei dieser Variante werden die Finanzierungskosten jeden Tag derart eingepreist, dass die Basis angepasst wird. Ein Hebelzertifikat mit Laufzeit wird dagegen mit einem Aufgeld gehandelt, das täglich bis zum Ende der Laufzeit fällt.

Die WKN findest Du links. Ein Klick darauf und Du kommst ins Profil, kannst mit einem Klick auf Ask sogar direkt kaufen.

Die Stückzahl musst Du natürlich an Deine eigene Situation anpassen. Willst Du statt wie im obigen Beispiel 100 TSD EUR nur ein Depot von 20 TSD EUR absichern, dann brauchst Du auch nur ein Fünftel der Hebelzertifikate, unter sonst gleichen Voraussetzungen.

Hier geht es zum abgebildeten Desktop

Möglichkeit 2: Optionsscheine

Optionsscheine sind komplexer und nicht annähernd so transparent wie Hebelzertifikate. Der Kurs eines OS ist nämlich nicht nur vom Kurs des Basiswertes abhängig, wie dies beim Hebelzertifikat der Fall ist. Eine besonders wichtige Rolle spielt die Volatilität, genauer die implizite (=eingepreiste) Volatilität.

Diese Volatilität ist enorm wichtig bei der Bepreisung dieser Produkte und kann sich für den Anleger positiv wie negativ auswirken. Mehr dazu weiter unten.

Die implizite Volatilität ist die erwartete Schwankungsintensität des Basiswertes, wobei sich diese Erwartung aber nicht etwa durch Befragungen der Marktteilnehmer ermitteln lässt, sondern man errechnet diese durch Auflösen einer weltbekannten Formel (Black Scholes) nach eben der Variablen Volatilität. Lies dazu auch: Einführung in die Welt der Optionsscheine.

Für Dich ist wichtig: Ein Optionsschein ist tendenziell teurer, wenn die erwartete Volatilität hoch ist und andersherum. Aktuell ist die Volatilität sehr niedrig, Optionsscheine sind also "günstig".

Dankenswerterweise kannst Du Dir zur Orientierung einen Index anschauen und anhand dessen abschätzen, ob die eingepreiste Vola gerade hoch oder niedrig ist. Belaste Dich nicht mit den Details, wie der VDAX berechnet wird. Falls es dennoch interessiert: Hier kannst Du Dich einlesen: VDAX & VDAX New - Alles über Volatilitätsindikatoren

Folgender Zusammenhang ist gut belegt: Fällt der DAX, dann steigt tendenziell der VDAX. Wenn der DAX fällt, und der VDAX und damit die implizite Volatilität steigt, dann profitieren DAX-Put-Optionsscheine doppelt. Und das macht OS derzeit besonders spannend.

Es gibt OS auf fallende (Put) wie auch auf steigende Kurse (Call), genauso wie bei den Hebelzertifikaten. Und es gibt natürlich auch einen Hebel.

Falls Du Dich im Detail einlesen willst: Optionsscheine: Die (fast) vergessenen Derivate.

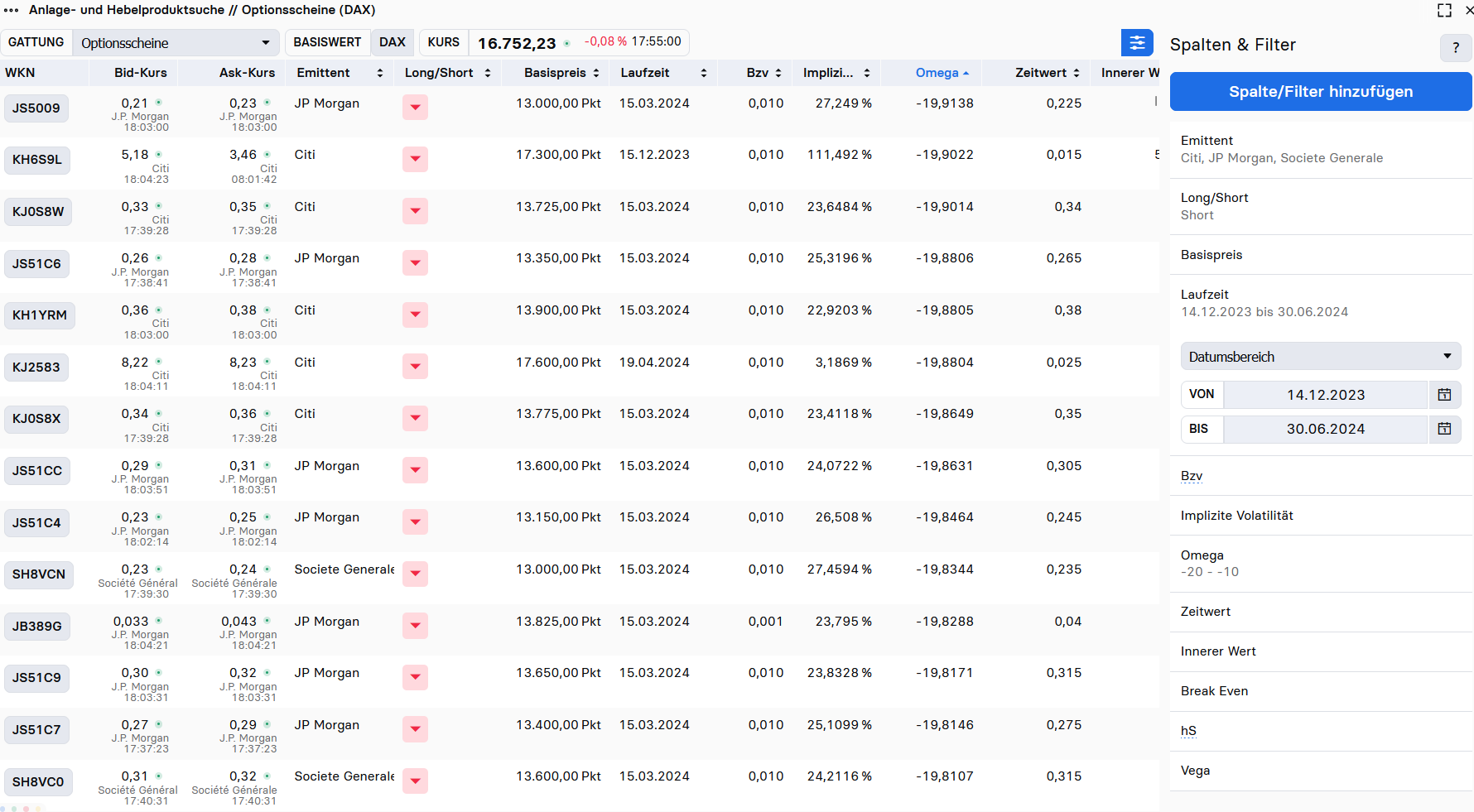

Wie finde ich nun einen passenden Optionsschein?

Auch hier kannst Du wieder auf die Anlage- und Hebelproduktsuche im stock3 Terminal zurückgreifen.

Als maximale Laufzeit habe ich Ende Juni 2024 eingestellt. Je länger der OS läuft, desto teurer ist er. Der Einfluss der Laufzeit auf das Aufgeld ist hier deutlich höher als bei Hebelzertifikaten (je weiter die OS "aus dem Geld" sind, desto schlimmer), deswegen ist es wichtig, mit der Laufzeit nicht zu übertreiben.

Der Hebel ist bei einem OS nicht gleichbedeutend mit dem Hebel bei einem Hebelzertifikat. Die wichtigere Kennzahl ist das Omega, auch effektiver Hebel genannt. Das Omega zeigt einigermaßen verlässlich an, wie sich der OS entwickelt, wenn der Basiswert sich um einen Prozent bewegt. Aber beachte: Ganz wichtig sind auch die Laufzeit und die Basis. Wenn Du die Laufzeitfilter sehr lang setzt, dann führt die Filterung nach dem Omega in die Irre.

Selbst das Omega ist nicht so zuverlässig wie der Hebel beim Hebelzertifikat. Das liegt einfach daran, dass ein Optionsschein völlig anders konstruiert ist und eben mehreren Einflussfaktoren unterliegt, insbesondere der impliziten Volatilität. Er ist auch von seiner Natur her etwas anderes - ein Hebelzertifikat entspricht einem unbedingten Termingeschäft an der Terminbörse, während ein OS ein bedingtes Termingeschäft ist (analog einer Option z.B. an der Eurex).

Lest dazu auch: Optionen, Optionsscheine und Zertifikate - wo sind da die Unterschiede?

Hier geht es zum abgebildeten Desktop!

Wie viele Optionsscheine muss ich nun kaufen?

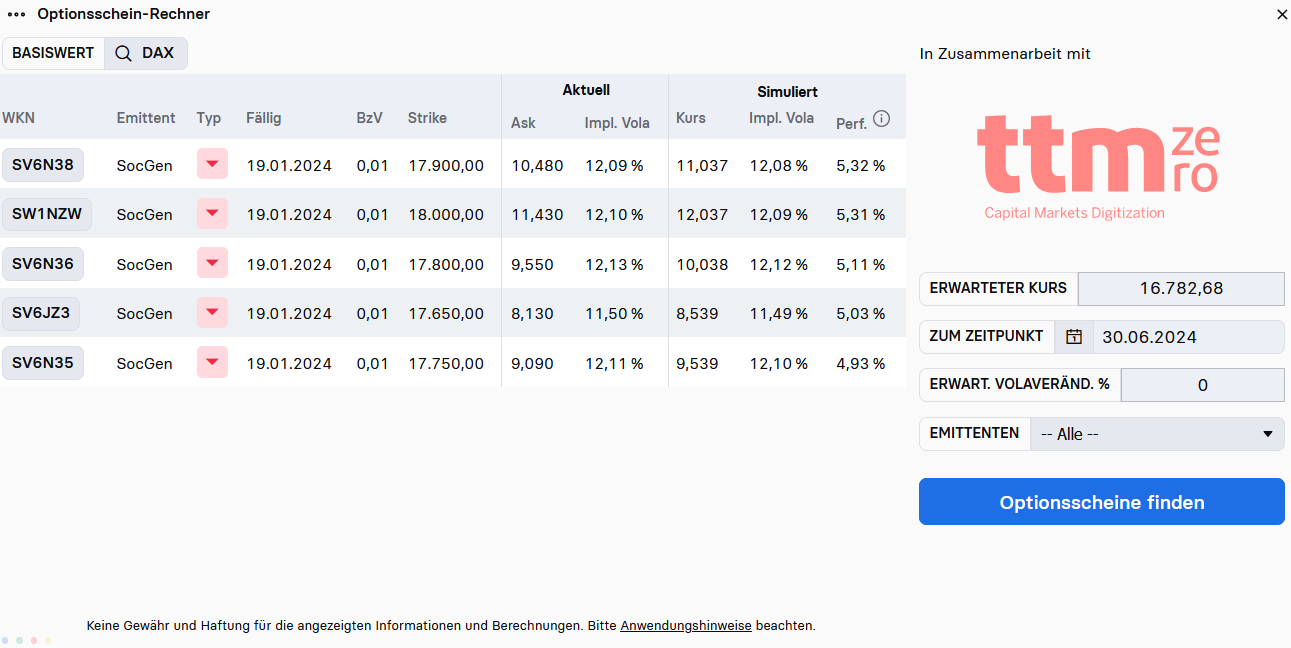

Bei einem Omega von -20 % würde eine Entsprechung vorliegen zum Fall eines Hebelzertifikates mit Hebel 20 (siehe Tabelle oben). 5 TSD EUR Einsatz in einen DAX-Put würden also zu einem Gewinn von 5 TSD EUR führen, wenn der DAX 5 % fällt. Aber leider kann man das so pauschal nur ungefähr sagen, es hängt ja auch davon ab, wann das Ereignis eintritt. Wer es exakt wissen will, muss zu einer Szenario-Analyse greifen.

Tipp: Teste den absichtlich simplen gehaltenen Optionsschein-Rechner auf stock3 Terminal, um ganz schnell die Optionsscheine zu finden, die im Falle des Eintreten Deines Szenarios am besten performen!

Jetzt mit dem comdirect Depot über stock3 handeln

Profitiere von unserem aktuellen Angebot 2 Jahre nur 3,90 Euro je Trade zu zahlen und sichere dir zusätzlich 100 Euro Prämie. Starte den Handel mit stock3!

✔️ Aktion bis 31.05.2026: 100 Euro Prämie

✔️ Zusätzlich: 2 Jahre ab 3,90 Euro pro Trade handeln

✔️ Kostenlose Depotführung ohne Bedingungen

✔️ ETF- und Fonds-Specials zu günstigen Konditionen

✔️ Handel direkt über stock3

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.