Aktienmarkt: Welchen Einfluss haben die niedrigen Zinsen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 12.528,18 Pkt (XETRA)

- Nikkei225 - WKN: 969244 - ISIN: XC0009692440 - Kurs: 22.306,48 Pkt (TSE)

Auf den ersten Blick liegt die Sache klar auf der Hand. Je tiefer die Zinsen, desto attraktiver sind Aktien. Aktien bieten immer noch eine gewisse Rendite. Bei Anleihen ist praktisch nichts mehr zu holen. Daher sind Aktien die bessere Wahl. Das ist zumindest die pauschale Aussage, die wir immer wieder zu hören bekommen.

In der Realität ist die Sache etwas komplizierter. In Japan sind die Zinsen seit 30 Jahren niedrig. Der Leitindex Nikkei steht trotzdem noch 30 Jahre danach 40 % unter seinem Allzeithoch. Auch in Europa sind die Zinsen sehr niedrig. Auch hier kommen Aktien nicht vom Fleck. Der deutsche Leitindex Dax scheint langfristig weiter zu steigen. Hier muss man aber aufpassen.

Der Dax beinhaltet Dividenden. Sie werden reinvestiert. Betrachtet man nur den Kursindex, so wie es etwa der S&P 500 ist, steht der Dax heute nicht höher als vor 20 Jahren. Niedrige Zinsen sind also kein Garant für steigende Kurse. Tatsächlich gibt es sogar einen negativen Zusammenhang.

Zinsen sind aus einem bestimmten Grund hoch oder tief. Die Zinsen sind tief, wenn die Wirtschaft nicht wächst. Wächst die Wirtschaft nicht, können Unternehmen auch kein Gewinnwachstum verzeichnen. Genau das sehen wir in Japan und Europa. Betrachtet man die Lage so wie sie ist, sprechen tiefe Zinsen also nicht für Aktien, sondern dagegen.

Intuitiv macht das keinen Sinn. Die Intuition ist richtig. Es gibt nämlich noch eine Dimension. Es kommt darauf an wie sich die Zinsen und Kurse zueinander verhalten. Anleihen haben eine feste Rendite. Aktien haben eine Gewinnrendite (entspricht dem Kehrwert des Kurs-Gewinn-Verhältnisses). In den USA liegt das KGV bei 22. Die Gewinnrendite liegt bei 4,5 %.

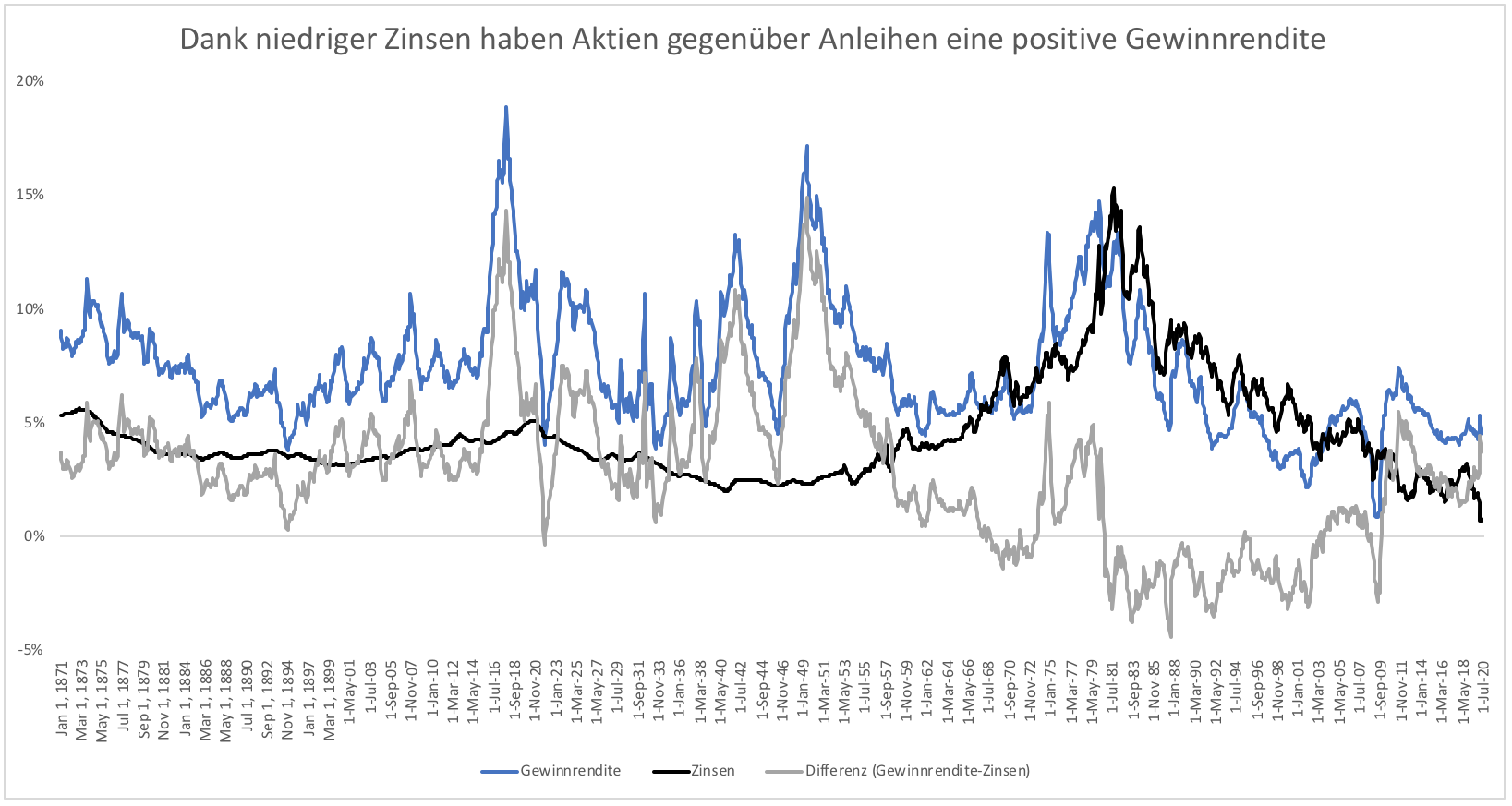

10-jährige Staatsanleihen haben eine Rendite von 0,7 %. Aktien haben also eine Rendite, die 3,8 Prozentpunkte höher liegt (Grafik 1). Die Rendite liegt höher als bei Anleihen, da Aktien auch ein höheres Risiko haben. Eine Ausnahme war die Zeit der Inflationsbekämpfung der 70er Jahre. Die Zinsen stiegen bis Anfang der 80er Jahre. Für einige Jahre war die Differenz daher negativ.

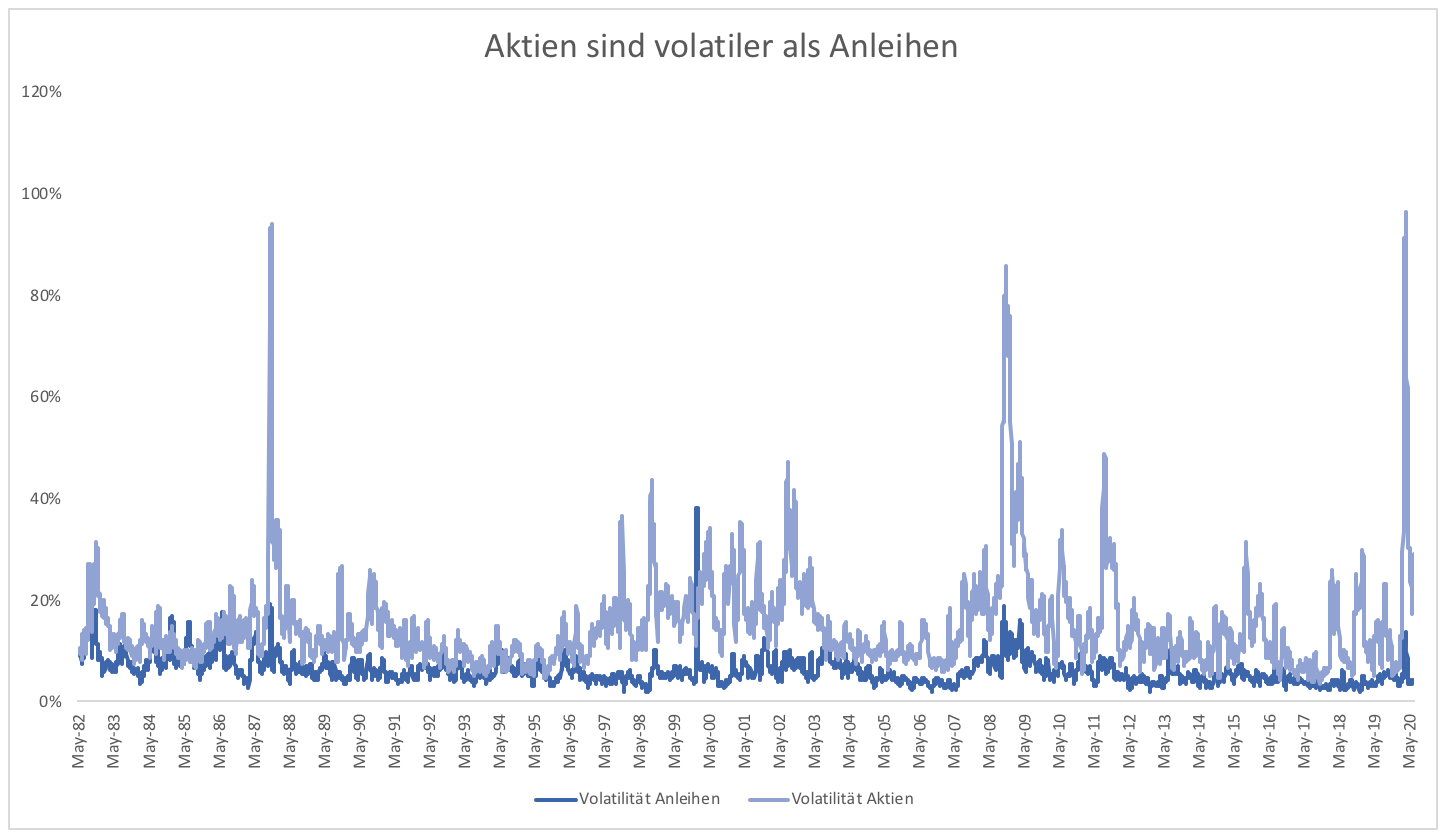

Generell sollte die Differenz positiv sein, da Aktien volatiler sind als Anleihen (Grafik 2). Volatilität ist äquivalent zu Risiko. Kein Anleger nimmt ein höheres Risiko mit der Erwartung auf sich, dass er weniger verdient als bei einem sicheren Investment. Das macht keinen Sinn.

Aktien sind im mehrjährigen Durchschnitt 9 % volatiler als Anleihen (Grafik 3). Man sollte daher davon ausgehen, dass Anleger über einen bestimmten Zeitraum zumindest dieses Risiko als Aufschlag auf Anleiherenditen verdienen wollen, damit sie das Risiko eingehen.

Historisch lag dieser Aufschlag, den Anleger verlangen, bei 4 %. Seit Beginn des Jahrhunderts liegt der Aufschlag bei 2 %. Bleiben die Zinsen dort, wo sie jetzt sind, kann man Aktien als fair bewertet betrachten. Schnäppchen sind sie nicht.

Clemens Schmale

Tipp: Als Godmode PLUS Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.