Aktienmarkt: Deflation zieht nach unten, Notenbanken schieben nach oben – wer gewinnt am Ende?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

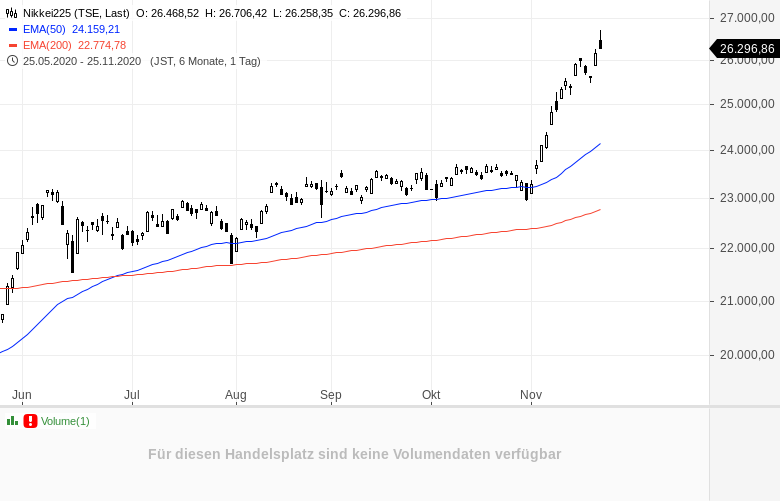

- Nikkei225 - WKN: 969244 - ISIN: XC0009692440 - Kurs: 26.296,86 Pkt (TSE)

- USD/JPY - WKN: 965991 - ISIN: XC0009659910 - Kurs: 104,320 ¥ (FOREX)

Es gibt gute Gründe, weshalb die Deflation der große Feind der Notenbanken ist. Eine Wirtschaft in Deflation bewegt sich früher oder später auf eine andauernde Abwärtsspierale zu. Es beginnt bei den Schulden.

Deflation oder sinkende Preise haben einen problematischen Nebeneffekt. Wenn Güter und Dienstleistungen billiger werden, gibt es keinen Grund, die Löhne zu steigern bzw. sie nicht zu senken. Sinken die Preise und bleiben die Löhne gleich, würde die Kaufkraft steigen. Für Verbraucher ist das schön, für Unternehmen hingegen gibt es keinen Grund, niedrigere Preise auch in den Löhnen zu reflektieren.

Während die Löhne und am Ende auch die Wirtschaftsleistung sinken, bleiben die Schulden stehen wie sie sind. Ausstehende Schulden sinken nicht, nur weil die Preise fallen. Es wird schwieriger, Kredite zurückzuzahlen. Man muss einen höheren Prozentsatz des Einkommens aufwenden, um den Kredit zu bedienen, wenn der Lohn sinkt.

Das wirkt auf den Konsum. Weniger Einkommen steht zur Verfügung. Zusätzlich können fallende Preise auch dazu führen, dass Konsumausgaben aufgeschoben werden. Die Waren werden ja günstiger.

Japan befand sich lange Zeit in einer solchen Spirale. Davon blieb auch der Aktienmarkt nicht verschont. Verdienen Unternehmen immer weniger Yen, gibt es keinen Grund für steigende Kurse. Der Aktienmarkt fiel über 20 Jahre lang. Das war nicht nur der Deflation geschuldet. Der Markt kam aus einer Spekulationsblase. Hätte es hingegen weiter Inflation gegeben, wäre ein Überwinden einfacher gegangen und schneller gewesen.

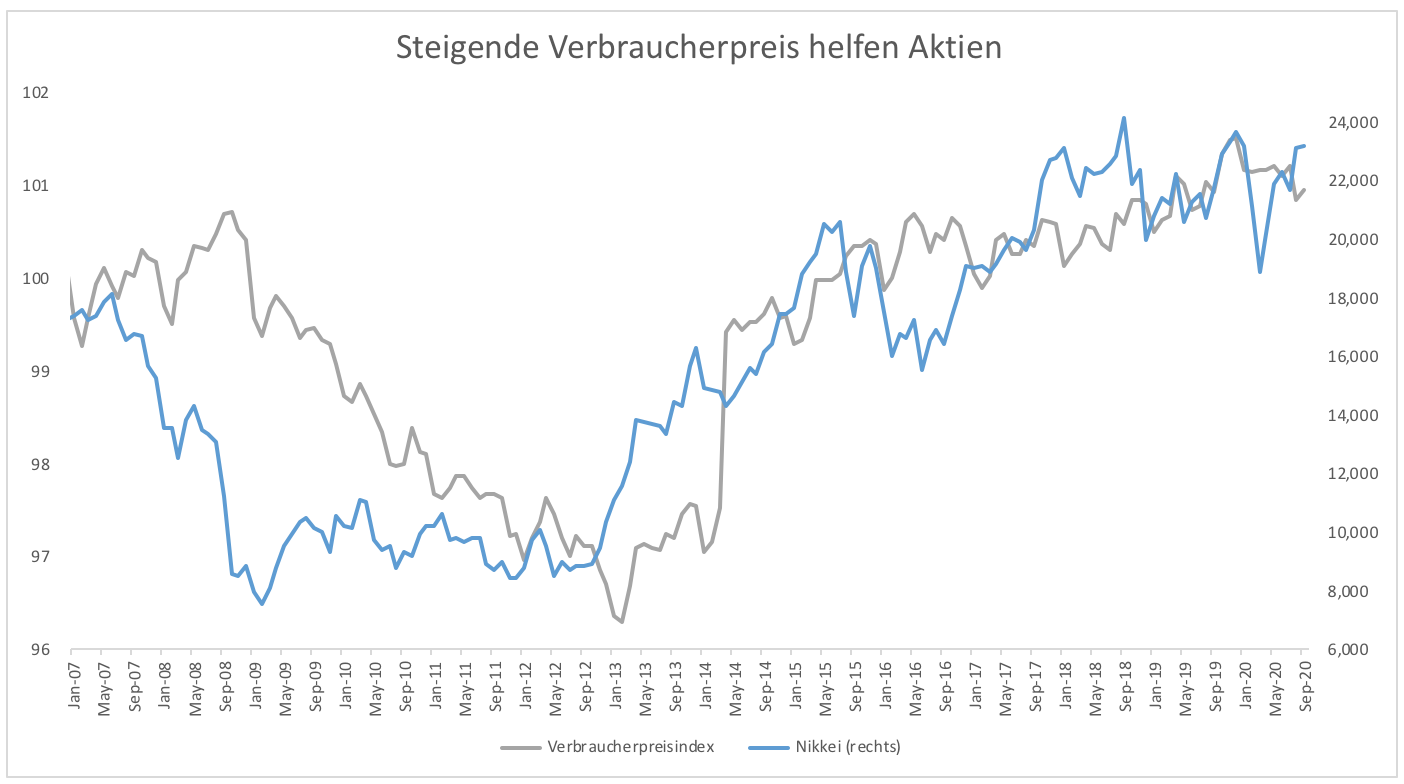

Es überrascht daher nicht, dass der japanische Aktienmarkt und der Verbraucherpreisindex korreliert sind. Seit Beginn der "Abenomics" mit geldpolitischer Lockerung stieg die Inflation wieder. Auch der Aktienmarkt konnte zulegen (Grafik 1).

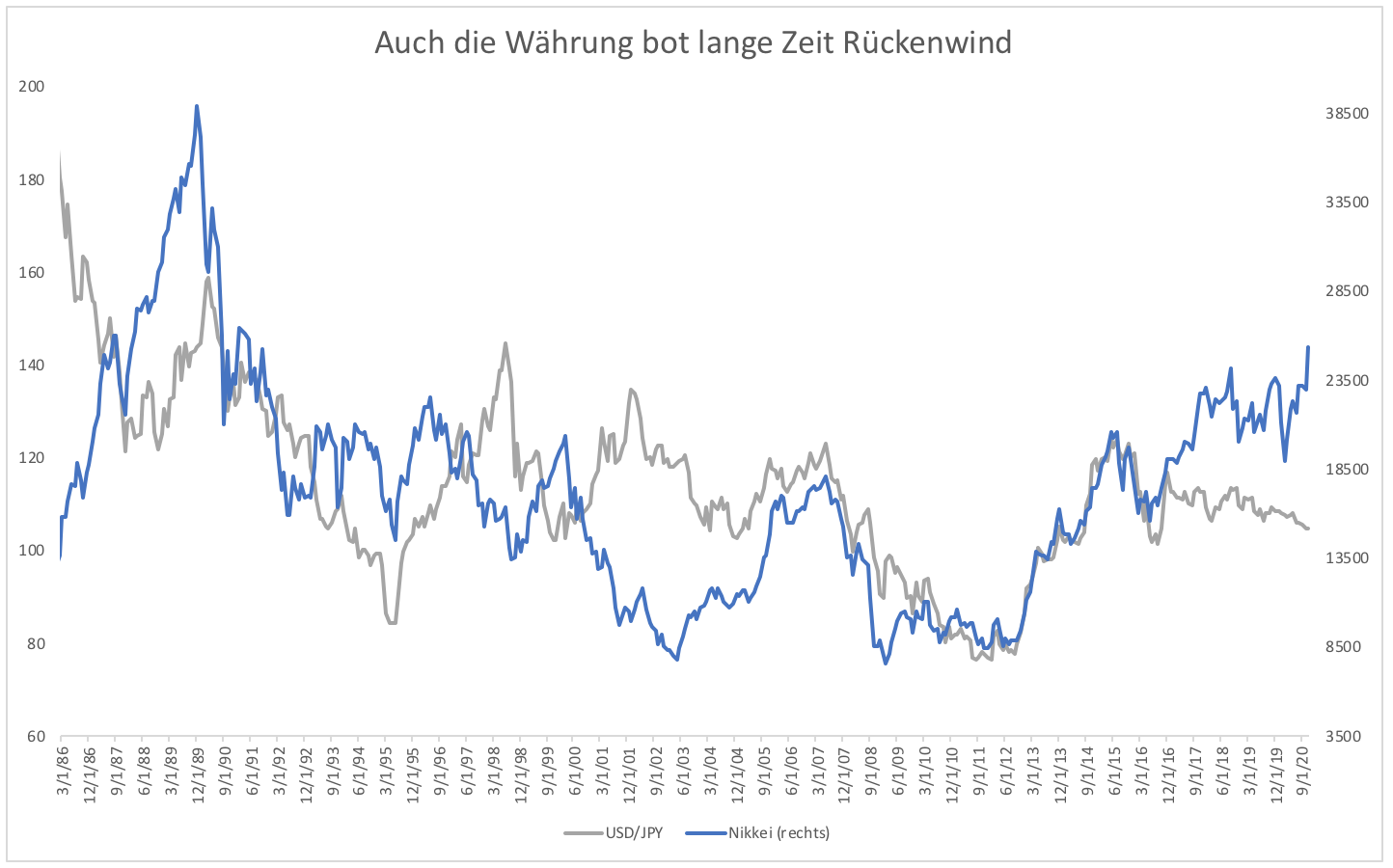

Inflation war ein Thema, die Währung ein anderes. Der Yen wertete ab. Unternehmen verdienten mehr Yen, wenn sie exportierten. Real verdienten sie zwar nicht mehr, aber nominal stiegen die Gewinne. Daher stiegen auch die Kurse (Grafik 2).

Die Währung und der Aktienmarkt sind bereits seit einiger Zeit entkoppelt. Nun kommt in Japan wieder Deflation hinzu. Das sind zwei Faktoren, die den Markt nach unten ziehen. Was dem Markt hilft, das sind Käufe der Notenbank. Die Bank of Japan kauft nicht nur Anleihen, sondern auch Aktien.

Diese Käufe ändern nichts daran, dass Deflation und Währung für sinkende Gewinne sprechen. Solange Anleger zumindest noch eine vage Verbindung zwischen Unternehmenswert und Gewinn sehen, kann die Notenbank soviel kaufen wie sie will, die Kurse können auf Dauer nicht steigen.

In diesen Monaten sehen wir ein Tauziehen zwischen Notenbank und den Gesetzmäßigkeiten, die für fallende Kurse sprechen. Wer gewinnt, ist noch offen. Persönlich glaube ich nicht, dass die Notenbank die Gesetze auf Dauer aufheben kann.

Clemens Schmale

Tipp: Als Godmode PLUS Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.