Achtung Gefahr! Damit rechnet aktuell niemand!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

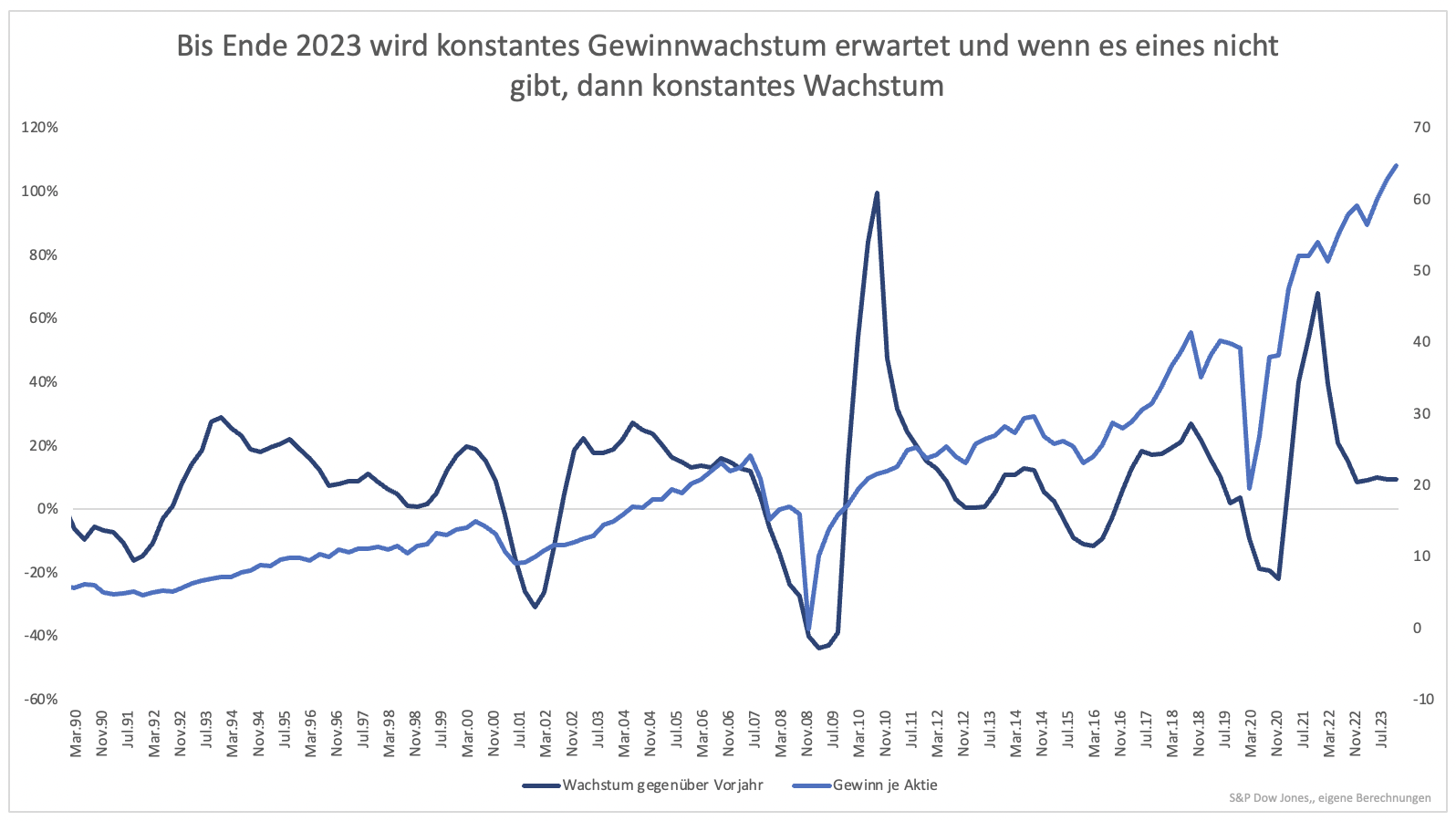

Wenn es in Bezug auf den Aktienmarkt einen Konsens unter Investmentbanken gibt, dann ist es Gewinnwachstum. Keine namenhafte Investmentbank sieht beim S&P 500 die Möglichkeit, dass die Gewinn fallen. Alle prognostizieren Wachstum, wenn auch in unterschiedlichem Ausmaß. Im Durchschnitt wird in diesem und im nächsten Jahr ein Gewinnwachstum von knapp 10 % erwartet.

Ein Gewinnwachstum von 10 % ist stattlich. Es würde auch eines der großen Probleme des US-Aktienmarktes lösen. Dieser ist hoch bewertet. Eine hohe Bewertung ist kein Problem, wenn der Markt in die Bewertung hineinwachsen kann. 10 % Wachstum pro Jahr würden das relativ schnell ermöglichen. Bis Ende 2023 läge die Bewertung des S&P 500 im langjährigen Mittel.

Nicht zuletzt deswegen identifizieren viele die laufende Korrektur als Kaufgelegenheit. Bei so robusten Wachstumszahlen kann eigentlich nichts schiefgehen, so die Annahme. Der Haken: Die Wachstumsaussichten sind sehr viel schlechter als angenommen wird.

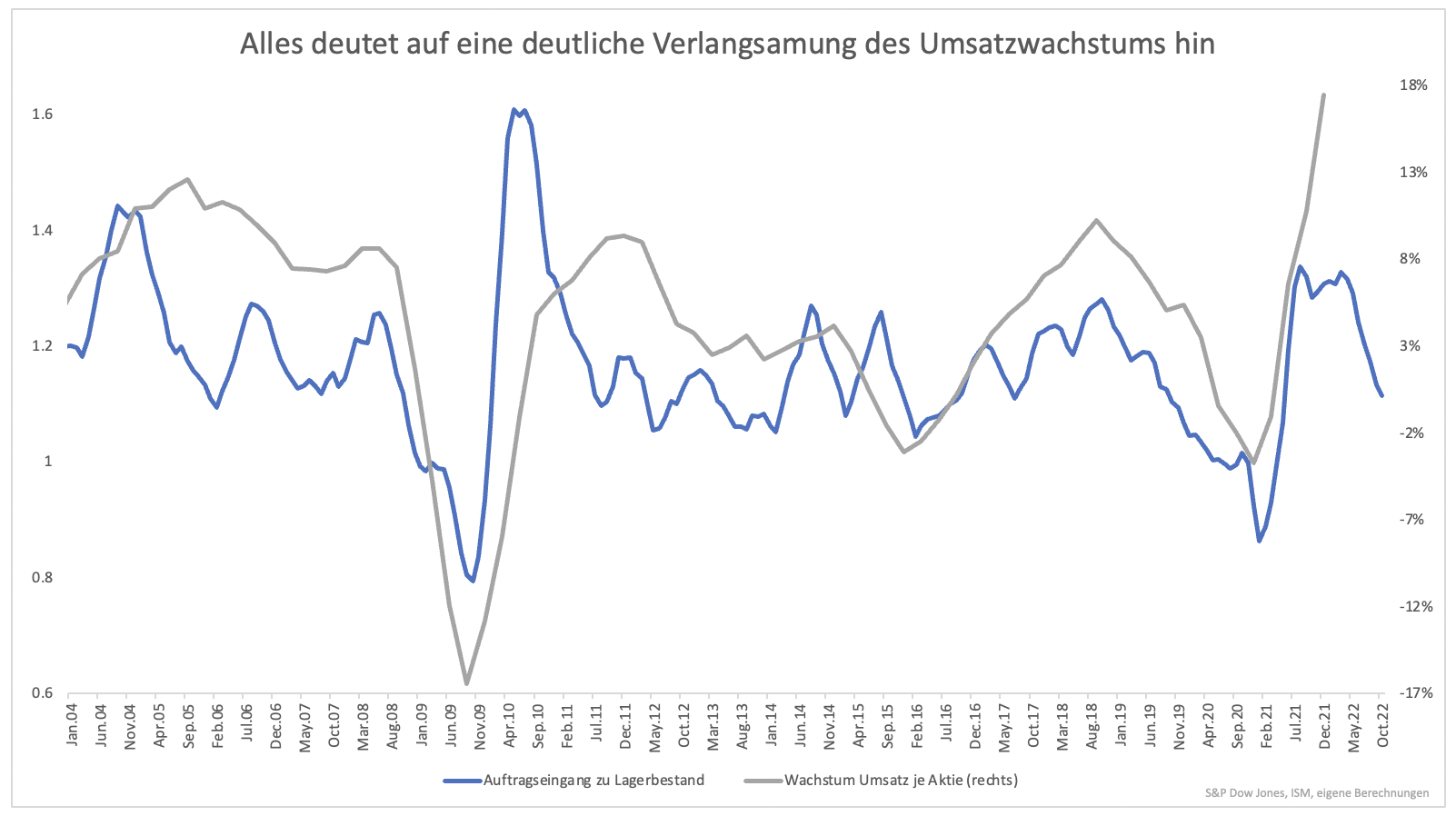

Ein Indikator, der das Umsatzwachstum zuverlässig vorhersagt, ist in Grafik 1 abgebildet. Der Indikator setzt den Auftragseingang dem Lagerbestand gegenüber. Je höher das Verhältnis ist, desto höher ist die Nachfrage, entweder weil die Auftragsbücher sehr voll oder die Lager sehr leer sind.

Seit wenigen Monaten zeigt der Indikator deutlich nach unten. Da der Indikator dem Umsatzwachstum um neun Monate vorausgeht, muss ab dem zweiten Quartal des laufenden Jahres mit viel Gegenwind für US-Unternehmen gerechnet werden. Inzwischen befindet sich der Indikator sogar auf einem Niveau, der schrumpfende Umsätze rechtfertigen würde. Wenn der Umsatz schrumpft, steigt der Gewinn selten.

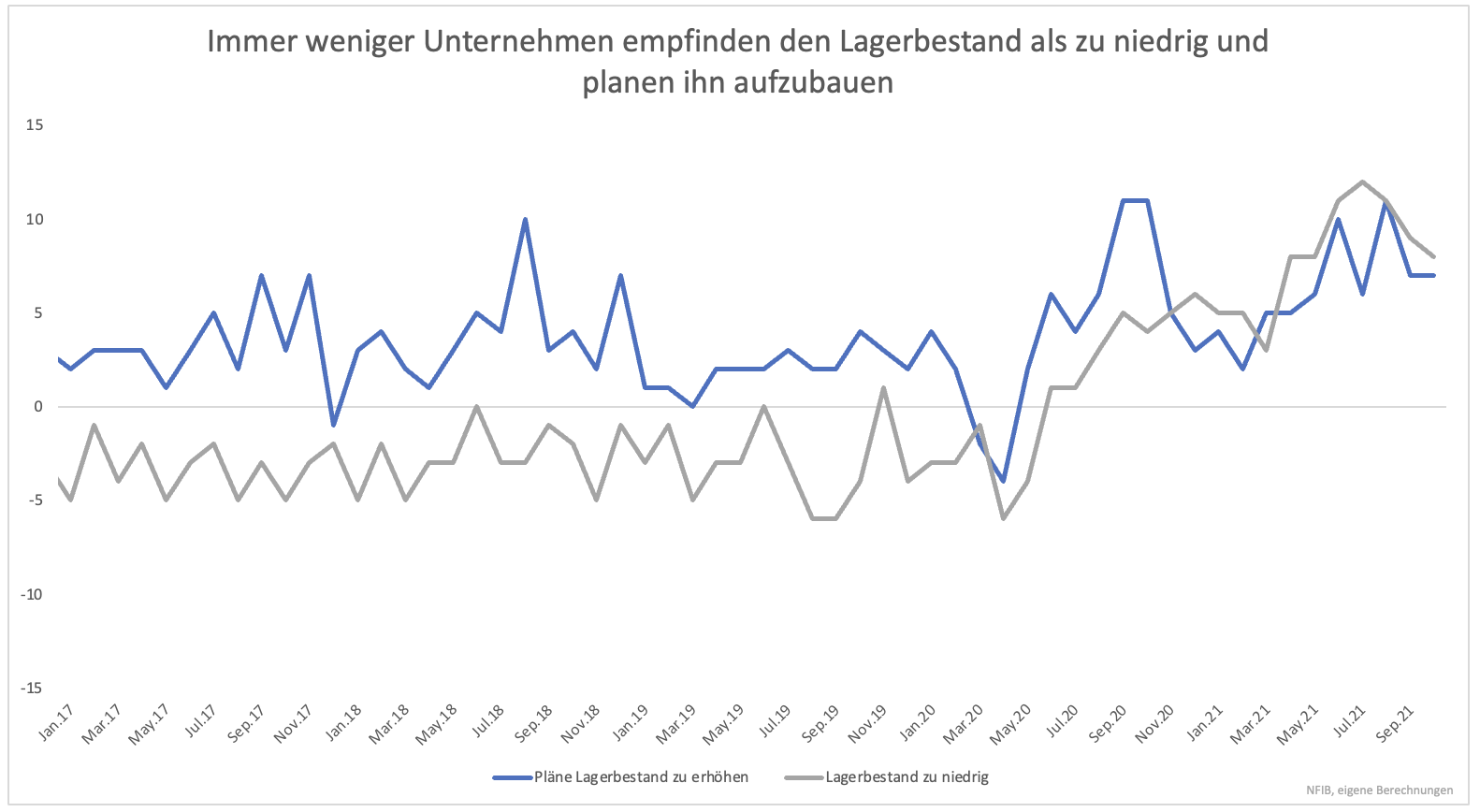

Bis Jahresende kann es in den USA zu einer Gewinnrezession kommen. Ein Grund dafür ist die Normalisierung der Lieferketten und Lagerbestände. Wer kann, produziert momentan auf Hochtouren. Der Nachfrageboom hat dazu geführt, dass die Lager wie leergefegt waren. Im Sommer 2021 gaben so viele Unternehmen wie noch nie an, dass sie den Lagerbestand als zu tief empfinden (Grafik 2).

Dieser Wert ist rückläufig. Die Lage entspannt sich, weil sich die Lager wieder füllen. Je voller die Lager sind, desto weniger neue Aufträge werden erteilt. Der Auftragsbestand reicht bis zum Sommer. Danach droht eine Flaute bzw. ein Umsatzrückgang.

Obwohl sehr viele Faktoren auf ein schwieriges zweites Halbjahr hindeuten und sogar eine Gewinnrezession erahnen lassen, bleiben Analysten bei ihren rosigen Prognosen. 2022 und 2023 wird von konstantem Wachstum im Bereich von 10 % ausgegangen. Wenn es eines nicht gibt, dann ist es konstantes Gewinnwachstum über zwei Jahre (Grafik 3). Vielmehr sollten sich Anleger mindestens auf Nullwachstum einstellen. Da das bisher niemand erwartet, ist auch noch nichts davon im Markt eingepreist.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Vielen Dank für den tollen Artikel!