5 einfache Grundregeln für rationale Anleger

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Um jedoch den Schritt vom Bankkunden zum rationalen Privatanleger gehen zu können, braucht es Finanzbildung. Denn es einfach mal eben selbst zu tun, ist noch nicht die Lösung. Wer also keine Lust oder Zeit hat, sich Finanzwissen aufzubauen, ist vermutlich mit einer professionellen Vermögensverwaltung, vielleicht auch durch eines der jungen Finanztechnologie-Unternehmen („Robo-Advisor“), besser aufgehoben als beim Versuch mit verbundenen Augen Dartpfeile zu werfen.

Dabei sind die Grundregeln des erfolgreichen Geldanlegens gar nicht so schwer.

1. Aktienquote: Die wichtigste Entscheidung im Portfolio

Bei der Festlegung der eigenen Risikoquote ist es wie mit dem Autofahren. Wir halten uns alle zum großen Teil für außergewöhnlich gute Autofahrer. Bis es dann plötzlich knallt. Wer jedoch vorausschauend fährt, immer genügend Sicherheitsabstand lässt, der kommt mit hoher Wahrscheinlichkeit erfolgreich an sein Ziel.

Der Schlüssel zum Erfolg bei der Geldanlage liegt nicht darin die Anlagen mit dem größten Renditepotenzial zu finden, sondern die mit dem größten Risiko zu vermeiden.

2. Diversifikation: Fonds sind langfristig besser als Einzelaktien

Die Verteilung des Vermögens auf mehrere Anlagen ist der entscheidende Vorteil von Fonds. Statt das Geld auf nur wenige Einzeltitel zu setzen, streuen Anleger mit einem Fonds in den meisten Fällen sehr breit, oft sogar weltweit und in einigen Fällen sogar über verschiedene Anlageklassen (Aktien, Renten, Rohstoffe).

Statt die Nadel im Heuhaufen zu suchen, kaufen rationale Anleger so einfach den ganzen Heuhaufen.

3. Emotionen: Durch Finanzwissen Ängste und Gier im Zaum halten

Es scheint für uns tatsächlich eine der größten Herausforderungen an der Börse zu sein, dem Antrieb zu widerstehen, bei hohen Kursen euphorisch und bei fallenden Kursen pessimistisch zu werden. Die moderne Verhaltensforschung hat genau dieses Phänomen anhand von Untersuchungen bestätigt. Die sogenannte „Anker-Anpassungs-Heuristik“ ist eine Entscheidung unseres Gehirns zu unterschiedlichen Einschätzungen bei verschiedenen Ausgangssituationen zu kommen.

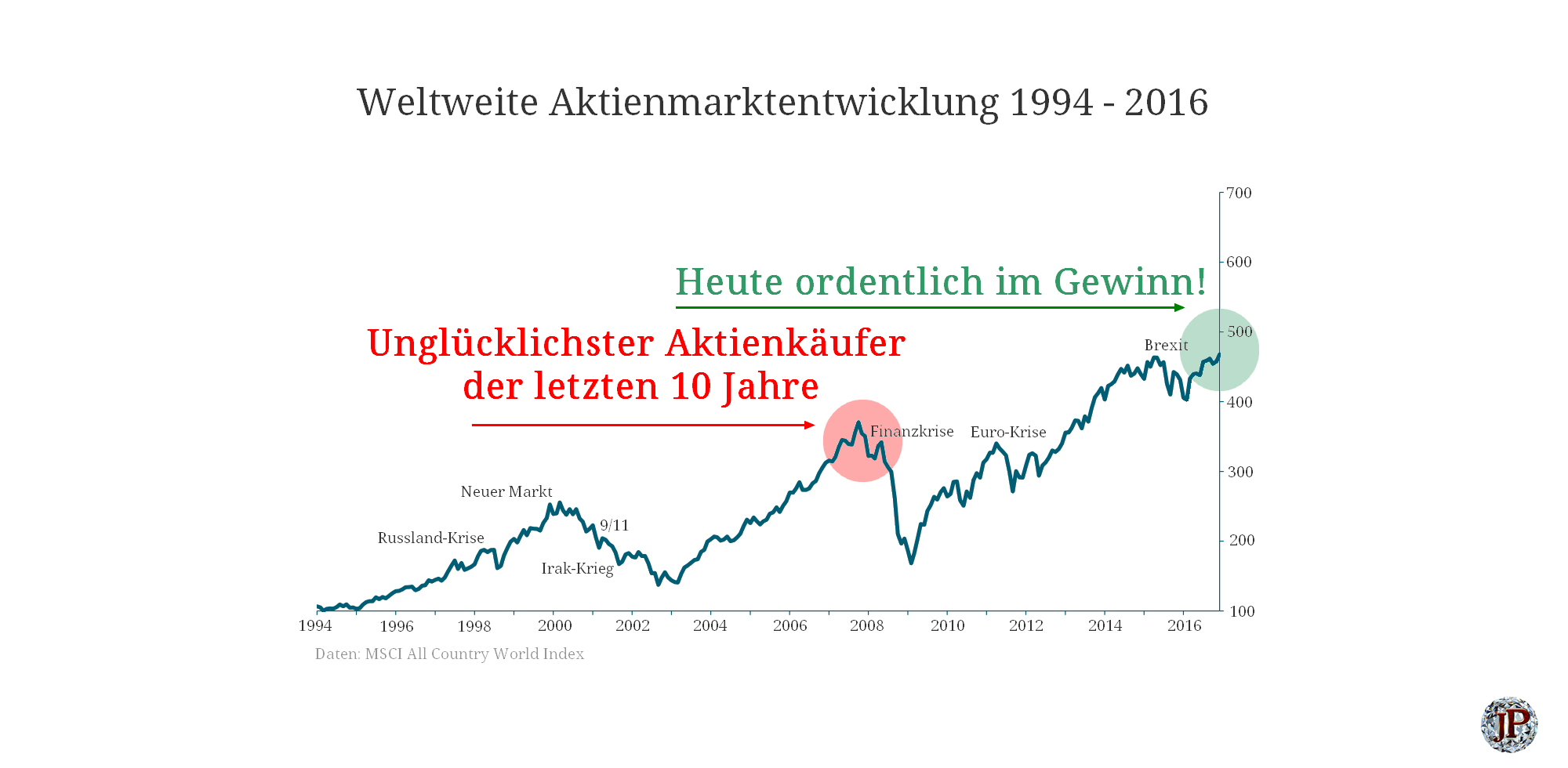

So schätzten in einer sekundenschnellen Antwort Probanden, dass das Ergebnis von 1x2x3x4x5 niedriger sei, als von 5x4x3x2x1. Diesen Effekt können wir an der Börse auch erleben. Anleger bewerten den DAX bei 13.000 Punkten attraktiver als bei 8.000 Punkten und sind eher bereit bei hohen Kursen zu investieren als bei niedrigen. Die rationale Entscheidung wäre jedoch bei niedrigen Kursen zu kaufen.

Dazu weiterlesen: Die Wahrnehmungsfalle an der Börse

Sie sind Vermögensverwalter, Anlageberater oder institutioneller Marktteilnehmer? Dann könnte Guidants PRObusiness für Sie eine interessante Alternative zu teuren Terminallösungen sein. Testen Sie Guidants PRObusiness kostenlos und unverbindlich!

4. Financial Entertainment erkennen: „The Show must go on“

Unser Bild von der Börse ist zu Beginn völlig verzerrt. Denken wir an den Aktienmarkt, dann sehen wir in unserer Vorstellung wild gestikulierende Börsenhändler auf dem New Yorker Parkett oder Trader mit tiefen Sorgenfalten vor der Frankfurter Börsen-Anzeigetafel. Doch diese Experten im Fernsehen sind keine Risikokapitalgeber, sondern Wertpapierdienstleister.

Tatsächlich erzielten in einer Untersuchung des Wirtschaftsmagazins Capital (01/2008) nur 44,11 Prozent aller Analysten aus rund 7.150 Aktienempfehlungen einen Treffer. Zwar gab es auch gute Analysten, die in der Spitze eine Trefferquote von 74 Prozent erreichten, doch diese sind wie immer schwer im Vorfeld zu erkennen. Nur 10 von 34 Finanzinstituten erzielten in Summe ihrer Aktienempfehlungen eine Trefferquote von größer als 50 Prozent. Eine Ironie der Geschichte ist, dass in dieser Studie die Analysten der Investmentbank Lehman Brothers die höchste Trefferquote im US-Vergleich erreichten. Wenige Monate später musste die Bank Insolvenz anmelden.

Gottfried Heller, Geschäftspartner von André Kostolany (†1999), sagte mal: „In der Hausse brauchen Anleger keine Analysten und in der Baisse sollte man sich von ihnen fernhalten.“ Ich mag an dieser Stelle nicht der Schwarzmaler sein, aber mir ist in 10 Jahren eben auch keine anders lautende Studie untergekommen, z.B. darüber, dass die Empfehlungen von Analysten zu besseren Anlageergebnissen führen würden.

5. Heiliger Gral: Den Mythos aufgeben

Viele Börsenhändler – und auch ich war es eine sehr lange Zeit – sind auf der Suche nach DEM sicheren Deal an der Börse. Wir hoffen eine Strategie zu finden, die uns garantierte Gewinne ermöglicht, wie wir sie aus anderen Bereichen, beispielsweise der Wirtschaft kennen, wo oftmals Prognosen und Studien eine höhere Aussagekraft haben als an der Börse. Solche garantierten Gewinne sind der Traum eines jeden Traders.

Irgendwann musste ich einsehen, dass es so etwas beim Spekulieren an der Börse, dem Wetten auf Kursbewegungen, nicht gibt. Das Problem ist, dass den vermeintlich sicheren Gewinnen ein Informationsvorsprung vorausgehen müsste, den wir kaum noch an der Börse finden. Früher gab es so etwas in Form von Arbitrage-Geschäften, wenn ein Händler eine Aktie an der Börse in Paris kaufte und an der Börse in New York mit sicherem Gewinn weiterverkaufte. Berühmt ist die Legende von Nathan Rothschild, der durch seine Kuriere angeblich früher von der Niederlage Napoleons in der Schlacht bei Waterloo erfahren haben soll und sich daraufhin günstig mit vorher unter Druck geratenen britischen Staatsanleihen eindeckte - (Ob die Geschichte tatsächlich wahr ist, darüber streiten die Historiker).

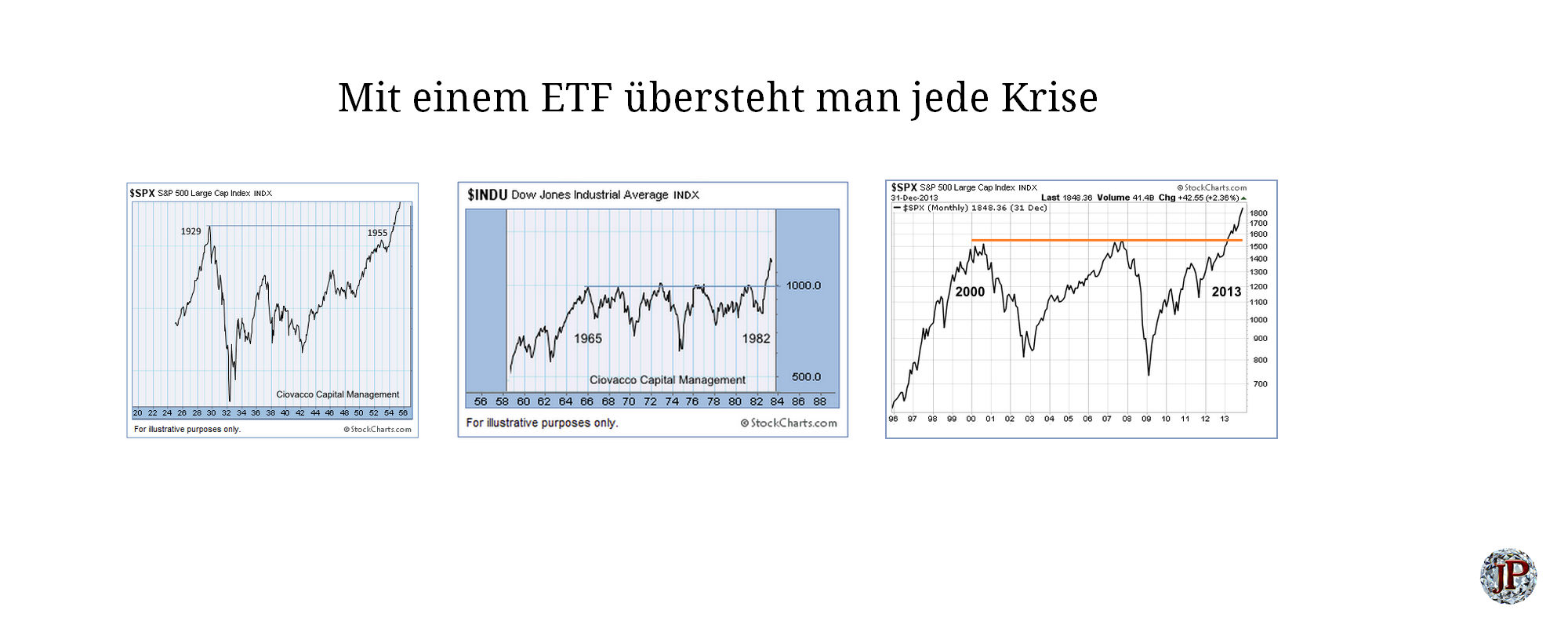

Wenn wir jedoch mit Charts oder Mustern in fundamentalen oder technischen Zeitreihen arbeiten, dann funktioniert dieses Denken nicht. Menschliches Verhalten ist dafür zu oft impulsiv und vor allem in Stresssituationen irrational und Naturkatastrophen oder menschliches Versagen sind nicht zu 100 % vorhersagbar. Daher konzentriere ich mich als rationaler Anleger heute auf Strategien, die ein Maximum an Sicherheit bereithalten, z.B. Fonds und ETFs, die jeden Crash überstehen.

Viele Grüße

Jakob Penndorf

Ein sehr guter Artikel. Auf den Punkt gebracht "Lasse deine eigenen Interessen nie von jemandem Dritten vertreten!. Dieses Motto zieht sich durch meine ganzes Leben. Weshalb ich mittlerweile auch der Fondsbranche absolut kritisch gegenüberstehe. Einen Geldverwalter, wie es die Fondsbranche heute ist, braucht kein Mensch, um einen finanziellen Stock aufzubauen. Die Gebühren sind enorm und nicht gerechtfertigt für das was an Performance herauskommt, nämlich kaum mehr als der Marktdurchschnitt (nach Gebühren legt der Anleger damit eher drauf). Meine letzte negative Erfahrung habe ich im November diesen Jahres gemacht, als mein Fonds Dividende ausschüttete und diese doch tatsächlich niedriger war, als 2016; in einem Jahr, das Rekordausschüttungen im DAX sah, für mich völlig inakzeptabel. Die geänderte Besteuerung von Investmentfonds ab 2018 war dann der ausschlaggebende Punkt, dass ich sämtliche Fondsbestände aufgelöst habe und solche auch nie wieder aufbauen werde. Ein noch vorhandener Verlustvortrag aus Vorjahren hat mir diese Entscheidung dann noch erleichtert :-)

Es hat mich schon immer gereizt, mein Geld selber anzulegen. Es fing vor etwa 20 Jahren an, ganz vernünftig mit zwei Fonds. Etwa drei Jahre später, gerade vor der dreijährigen Baisse, hat´s mich gejuckt und ich bin der Optionsschein-Industrie verfallen. Mit riesigen Verlusten natürlich. Leider sind die Verluste seit 2009 nicht mehr mit Gewinnen verrechenbar. Mit dem Wissen von heute hätte ich am besten alles in den MDax gesteckt, stressfreier wäre ein Vermögensaufbau wirklich nicht gegangen.

Ich lese Deine fundierten Artikel immer sehr gerne. Vielen Dank!