Welcher Trader-Typ sind Sie?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ich möchte an einem Beispiel aus der Praxis deutlich machen, wo das Problem dieser ersten Weichenstellung liegt.

Ein junger Händler, hoch motiviert und von seinem Charakter her sehr detailorientiert und interessiert hinterfragend, sehr rasch aufnahmefähig und extrem logisch denkend, kommt nach anfänglichen Erfolgen im Handel an einen Punkt, an dem es für ihn nicht mehr weiter zu gehen scheint. Die Ergebnisse verschlechtern sich, es treten wieder vermehrt Anfangsfehler auf. Laut seiner eigenen Einschätzung werden Trades eingegangen, die im Nachhinein nicht wirklich als „sinn- und zielführend“ bezeichnet werden können und eine zu Beginn der Ausbildungsphase empfundene Struktur im eigenen Handeln scheint zu verblassen.

Hierzu sei gesagt: der Handel erfolgt im kurzfristig orientierten und zu Beginn der Ausbildung stark regelwerkorientierten Rahmen im schnellen Terminmarkt, wobei auch die technischen Ausgangsbedingungen optimal erscheinen. Der junge Händler verfügt über die passende und genau auf diese Form des Tradings zugeschnittene Handelsoberfläche und –anbindung, ein gutes Charting-Tool und er beherrscht die notwendigen Umsetzungsschritte für seine Handelsaktivitäten auf einem ausreichend guten / hohen Niveau, so dass hier die Ursache seiner Erfolgsabflachung nicht gesucht werden muss. Einige Gespräche zur Problemlösung bringen zunächst folgende Orientierungspunkte zu Tage:

Eine Hauptcharaktereigenschaft des jungen Traders ist es, einen Handlungsablauf (sei es im Trading oder in anderen Lebensbereichen) detailgenau durchschauen zu wollen, alles seiner Logik nach zu hinterfragen und sich das Geschehen „nicht aus der Hand nehmen zu lassen“.

Beim „Abklopfen“ aller Einzelelemente, welche seinen Tradingablauf umfassen, stießen wir auf einen interessanten Aspekt, welcher das mögliche Grundproblem zumindest einengen konnte. Die von diesem jungen Trader genutzte Handelsoberfläche bot die Möglichkeit, sich durch den Einsatz von Handelsalgorithmen (wir werden diese im Folgenden nur noch als Algos bezeichnen) ganze Abschnitte von Trading-Aktivitäten abnehmen zu lassen. Wurde zum Beispiel eine Order platziert und ausgelöst, so dass man mit einer Position in den Markt ging, platzierte der Algo im vorgegebenen Rahmen Stopp- und Ziel-Kurse in Form einer so genannten O-C-O Order[1], wobei hier diverse Möglichkeiten der Orderbearbeitung vollautomatisch noch hinzugenommen werden konnten, auf welche ich jetzt noch nicht eingehen möchte. Dieses nicht einmal ungewöhnliche Vorgehen mit einer moderner Handelssoftware, denn diese Form der Orderplatzierung gehört mittlerweile schon fast zum Standard verschiedener moderner Handelsoberflächen, kristallisierte sich zunehmend als eine mögliche Ursache des Entwicklungsabfalls des Traders heraus.

Die „Arbeitshypothese“ zur Problembekämpfung baute sich wie folgt auf:

- Auf Grund des starken Interesses und der charakterlich auffälligen Detailgenauigkeit des jungen Händlers stürzte sich dieser förmlich auf die technischen Möglichkeiten, welche die Hochleistungshandelssoftware und die damit im Zusammenhang stehenden Algos ihm boten, seine Trading-Ideen umzusetzen und technisch in der Umsetzung noch weiter zu beschleunigen.

- Das Grundregelwerk für seine Handelsabläufe selbst hatte er bereits in einem Maße verinnerlicht, dass er sich folglich der Verfeinerung der Algorithmen zuwenden konnte.

Jetzt müssen wir verstehen, dass die Idee hinter einem Algo jedoch nicht ist, dem Händler Handelsentscheidungen abzunehmen, sondern lediglich eine Hilfestellung bietet, bestimmte Handelsabläufe beschleunigen zu können. Das ist vergleichbar mit dem Einsatz von Taschenrechnern, der heute leider dazu führt, dass viele Schulkinder kaum noch richtig Kopfrechnen können, da sie sich von Beginn an auf ihre zur Verfügung stehenden Taschencomputer verlassen.

Im Bezug auf den jungen Trader wäre dieser Entwicklungsschritt jedoch insofern kein Problem, wenn sich da nicht der Wiederspruch zu seinem persönlichen Bedürfnis ergeben würde, „sich die Dinge nicht aus der Hand nehmen zu lassen“. Aber genau das geschah hier! Sein kognitiver Drang, alles zu durchschauen und bis zum letzten Augenblick, nämlich bis zur Schließung der Position, selbstbestimmend zu sein, wurde (zwar durch ihn ungewollt) durch den Einsatz von Algos konterkariert. Das Gehirn schaltete in dem Moment in den Ruhegang, nachdem er die Order platziert hatte. Im Unterbewusstsein formte sich der Gedanke, dass ab jetzt der Markt und der Algo alle weiteren Abläufe bestimmen. Damit fühlte sich der Trader unbefriedigt, er meinte, dass er den Prozess ab Orderplatzierung nicht mehr kontrolliere.

In wieweit dies so tatsächlich der Fall ist, also in wieweit tatsächlich die Handlungsvielfallt an den Algo und den Markt delegiert wurde, ist in diesem konkreten Fall unwichtig. Tatsache ist: eine Einschränkung der Handlungsmöglichkeiten war zumindest gefühltermaßen gegeben und führte zu einem im tiefsten Innern sich aufbauenden Frust auf ein unbefriedigtes Kontrollbedürfnis.

Das mit dem Händler geführte Gespräch ließ mich an eine Analogie denken, welche zwar nichts mit dem Markt, aber doch mit einer vergleichbaren Problemstellung zu tun hatte denken.

Ein mir bekannter Flugzeugmechaniker bei Lufthansa sagte mir einmal, dass ältere und sehr erfahrene Piloten dem Airbus eine Boeing zum Fliegen vorzögen. Auf meine erstaunte Frage nach dem Warum, da ja Airbus vor Technik nur so strotzt und als einer der modernsten Fluggeräte der Welt gilt antwortete er, dass genau darin das Problem läge. „Eine Boeing fliegt man mit dem Hintern, einen Airbus mit dem Kopf“, war seine lakonische Antwort.

Und damit schließt sich der Kreis: spricht man ältere, ebenfalls sehr erfahrene Händler an, lehnen viele von denen den Handel mit Algos entweder ab, oder nutzen diese in unserer schnellen Form des Handels, dem Scalping, tatsächlich nur für das, wofür diese eigentlich gedacht sind: nämlich als reine Hilfsinstrumente.

Warum tun sie das? Als diese Händler (zu denen zähle ich mich auch) handeln lernten, gab es noch überhaupt keine Algos. Man lernte den schnellen Handel noch mit den drei rudimentären Grundordertypen „market“, „limit“ und „stopp“. Damit lag von Beginn an das Führen einer Position vom Zeitpunkt der Orderplatzierung, bis zum Zeitpunkt der Orderschließung einzig und allein im Verantwortungsbereich des jeweiligen Händlers. Da keinerlei Algos irgendwelche Detailschritte einer Positionsführung übernehmen konnten, gab es nicht einmal eine Chance, dass sich ein Gefühl breitmachen konnte, man hätte Entscheidungen an eine Maschine delegiert.

Heute ist es anders. Ein Charaktertyp, welcher in jeder Hinsicht jede Entscheidungsfreiheit bis zum Schluss behalten und kontrollieren will, kann über den zu frühen Einsatz von Algos und anderen technischen Innovationen stolpern, wie das zu frühe Bereitstellen von Taschenrechnern dem Kopfrechnen unserer Kinder schadet.

Unsere Schlussfolgerung aus der Problemdiagnose war zunächst: ein jeder Händler sollte zu Beginn seiner Ausbildung / seines Lernens das Trading möglichst ohne diese modernen Hilfsmittel verinnerlichen und sich erst im zweiten Schritt durch entsprechende Innovationen helfen lassen. Im konkreten Falle entschieden wir gemeinsam, die von ihm so interessiert betrachteten Algos im ersten Schritt wieder beiseite zu legen, um sich voll auf die Wurzeln des eigentlichen Handels zu fokussieren.

Doch ganz so einfach ist das obige Problem damit nicht gelöst, sondern dieses weist auf ein ganz anderes Grundproblem hin, was die Einordnung eines Händlers nach Trader-Typ notwendig macht. Die Praxis zeigt nämlich, dass es auch angehende Händler gibt, mit gleichem Entwicklungsniveau wie jenes des oben beschriebenen Marktteilnehmers, welche mit dem Einsatz von Algos von Beginn an der Handelsaktivitäten, ausgesprochen gute und stabile Trading-Ergebnisse erzielen. Das heißt, die Pauschalaussage, dass das verfrühte Einsetzen von technischen Hilfsmitteln wie z.B. Handels-Algorithmen nicht zielführend sei, so nicht gelten kann. Vielmehr müssen wir festhalten, es gibt verschiedene (mindestens zwei) Wege einer fruchtbringenden Ausbildungs- und Trainingsmethode für das Erlernen eines stetig profitablen Tradingansatzes. Folglich müssen die Weichen für den jeweilig richtigen Weg bereits im Vorfeld gestellt werden und dazu gilt es festzustellen, zu welchem Grund-Typ der konkret in der Ausbildung stehende junge Händler zählt.

Dieser Erkenntnis Rechnung tragend, ist es sinnvoll, sich zu Beginn einer möglichen Trader-Karriere zunächst selbst zu fragen, worin die charakterlichen Besonderheiten und Prägungen bestehen.

Ich möchte hier zunächst zwei Extreme definieren, in welche wir einen Trader von seinen Charaktereigenschaften her einteilen können:

- der kontrollierende, alles selbst in der Hand haben wollende, sich nicht durch Dritte einschränken lassende Typ un

- der delegierende, im Vorfeld definierende und im Anschluss überprüfende Typ.

Ich habe lange überlegt, wie man hier entsprechende Einschätzungen der jeweiligen Charaktere trifft (um deren Ausbildung zielführender und besser auf ihren Charakter abgestimmt durchführen zu können). Denn zum Beispiel danach, ob der eine Typ Sorge hat, die Kontrolle über seine Handlung zu verlieren und der andere Typ diese Sorge nicht teilt, bringt es nicht auf den Punkt. Beide haben Sorge, die Kontrolle zu verlieren, wer hat diese Sorge nicht?

Der Unterschied liegt im Umfang des Prozesses, über welchen beide Trader-Typen Kontrolle haben wollen. Der Unterschied liegt in den jeweiligen Kontrollprioritäten, welche beide Händler sich setzen. Der unter (1.) beschriebene Trader-Charakter erstreckt sein Kontrollbedürfnis über den gesamten Handlungsablauf (im hier beschriebenen Falle über den Zeitraum von der Positionseröffnung bis zum Zeitpunkt der Positionsschließung), der unter (2.) beschriebene Extrem-Charakter kontrolliert z.B. nur den Einstieg in die Position, vertraut ab dann jedoch auf seine im Vorfeld vorgenommenen Handlungen, welche über die Algos umgesetzt werden und kontrolliert nur noch deren fehlerfreies Arbeiten.

Jeder Charakter hat seine eigene Herangehensweise, welche ihm immanent ist und nicht geändert werden soll. Vielmehr hilft das Feststellen des Charakters-Typs bei der für ihn jeweils besseren und zielführenderen Lernmethodik im täglichen Umsetzen der Trading-Aktivitäten.

Das richtige Zeitfenster

Die Wahl des richtigen Zeitfensters, innerhalb dessen wir handeln werden, sollte ebenfalls nicht dem Zufall oder der Situation überlassen werden, sondern auf unseren Charakter abgestimmt sein. Ein Trader im hier verwendeten Kontext handelt auf Tagesbasis, maximal auf Sicht weniger Tage, an denen er die Position offen hält. Das klassische Positions-Trading berücksichtigen wir hier dagegen nicht, da dieses eher dem Investitionsansatz zuzurechnen ist.

Aber selbst der Begriff „Day-Trading“ ist zu weit gefasst und kann nur als Oberbegriff gelten. Die einzelnen Unterteilungen des Trading-Begriffes machen deutlich, worin deren Unterschiede liegen und inwieweit hier Bezug auf unsere charakterlichen Stärken bzw. auch Grenzen Bezug genommen werden muss.

Grundsätzlich unterteilen wir in drei Basisstrategien, welche dem klassischen Kurzfrist-Handel zuzuordnen sind:

- Day-Trading (unterteilt in die konventionelle Methode und dem Swing-Trading)

- Scalping

- Spreading

Konventionelles Day-Trading

Ein Trade, welcher einen auffälligen Teil des Marktgeschehens an einem Handelstag abdeckt, wobei Eröffnung der Position und Schließung der Position innerhalb des gleichen Börsentages erfolgt, erfüllt bereits den Tatbestand des Day-Tradings. Das konventionelle Day-Trading begrenzt Chancen und Risiken auf einen Tag und lässt darüber hinausgehende Positionierungen nicht zu.

Swing-Trading

Im Swing-Trading liegt uns eine „Grauschattierung“ im Bezug auf die Definition „Day-Trading“ vor. Der Zeithorizont eines Swing-Traders kann nämlich durchaus über einen Handelstag hinaus reichen, womit streng genommen die Definition des konventionellen Day-Tradings bereits überschritten wird. Ich führe das Swing-Trading dennoch hier in der Kategorie „Day-Trading“ mit auf, weil einige Elemente dieser Trading-Art dem Day-Trading entsprechen.

Der Zeithorizont eines Swing-Traders umfasst in der Regel einen bis etwa fünf Tage (darüber hinaus gehend sprechen wir dann doch schon vom Positions-Trading).

Die Vorgehensweise eines Swing-Traders stützt sich auf gut ausformulierte Positionierungs-Strategien, welche auf dem Preisniveau des zu handelnden Wertes, der Geschichte dahinter und einer umfassenden Marktbeurteilung basieren, welche aus der technischen und / oder fundamentalen Einschätzung der Situation erwachsen. Swing-Trading ist naturgemäß mit etwas höheren Risiken verbunden als klassisches Day-Trading, hat aber auf Grund der längeren Zeitperspektive auch ein höheres Gewinnpotential. Da sich der Swing-Trader vorbehält, seine Position jederzeit bei einer Veränderung seiner Einschätzungskomponenten zu schließen, wird gemeinhin unterstellt, dass diese Art des Handels alle Vorteile des konventionellen Day-Tradings mit dem zusätzlichen Gewinnpotential einer Position verbindet, welche länger als nur einen Tag gehalten wird.

Scalping

Im allgemeinen Sprachgebrauch werden die Scalper in den Futures-Märkten als ein Äquivalent zu den Market-Makern an den Options-Terminmärkten gesehen. Ein Scalper hat zwar (anders als der Market-Maker) keine Verpflichtung, Kurse zu stellen, dennoch ist dieser ebenfalls andauernd am Markt. Das Hauptaugenmerk eines Scalpers liegt darauf, kleine Gewinne zu machen, wobei bereits kleine Preisveränderungen des zu handelnden Produktes ausgenutzt werden. Scalper begrenzen ihr Risiko pro Position sehr genau, indem sie schnell und mit vordefinierten Positionsgrößen, Ziel- und Stopp-Kursen recht stetig immer wieder ihre Position im Markt ändern. Durch dieses Vorgehen und bedingt durch ihre extrem kurze Zeitperspektive sind deren Gewinnmöglichkeiten begrenzt, aber das Gesamtrisiko ist ebenfalls drastisch verkürzt.

Spreading

Ein sogenannter Spreader arbeitet (wie der Name bereits sagt) mit Spreads im Markt. Der Begriff „Spreader“ ist eine übergeordnete Kategorie und kann vom Zeitfenster her sowohl Scalper, Day-Trader, als auch Swing-Trader umfassen. Doch die Zuordnung nach Zeitfenster ist die einzige Gemeinsamkeit, welche zwischen Spreader und den anderen drei Gruppen hergestellt werden kann. Die Technik des Spreading konzentriert sich auf das Ausnutzen von Preisunterschieden von Futures-Kontrakten, die in verschiedenen Monaten fällig werden oder auf Preisunterschiede in verwandten Märkten. Die zahllosen Kombinationsmöglichkeiten dieser Handelstechnik bewirken sehr unterschiedliche Chance-Risiko-Verhältnisse und setzen folglich ein gut durchdachtes Risiko-Management voraus.

Die drei verbreitetsten Arten des Spread-Tradings werden unterteilt in das sogenannte …

Intracommodity Spreading:

Hier werden z.B. Futures auf den gleichen Basiswert mit unterschiedlicher Laufzeit gegeneinander gehandelt. So könnte eine Long-Position in Gold-Futures mit Verfallstermin Dezember gegen eine Short-Position in Gold Futures mit Verfallstermin März stehen.

Intercommodity Spreading:

Hier stehen sich Positionen in Futures gegenüber, welche sich auf die gleiche Waren-, Produkt- oder Wertpapiergruppe beziehen, aber zu unterschiedlichen Basiswerten gehören. Das klassische Beispiel hier wäre ein Gold-Future long gegen einen Silber-Future short.

Intermarket Spreading:

Im Intermarket Spreading werden Basiswerte gleicher Art unterschiedlicher Märkte gehandelt. Hier könnte man sich vorstellen CBOT[2]-Weizen long gegen KCBOT[3]-Weizen short.

Diese drei aufgeführten Trading Strategien bilden natürlich nur die Eckpfeiler ab, innerhalb derer Mischformen aus diesen Handelsansätzen gebildet werden können. Viel wichtiger ist, sich mit den jeweiligen Anforderungen vertraut zu machen, welche jede Strategie im Einzelnen an den Trader stellt.

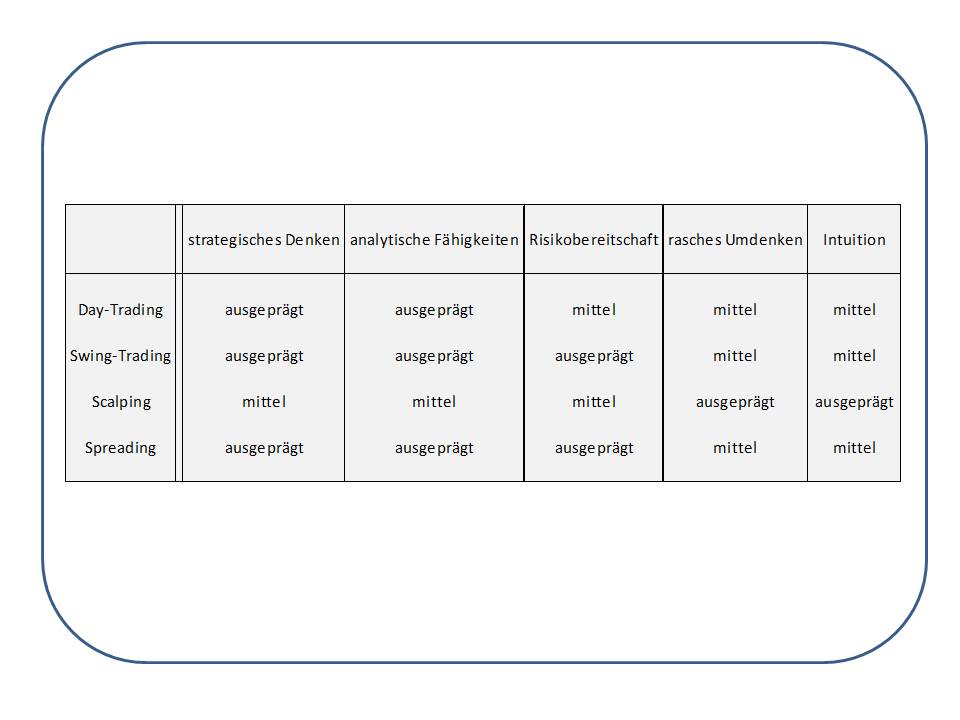

In der obigen Tabelle habe ich die wohl wichtigsten Anforderungsprofile zusammengestellt, welche ein Day-Trader, ein Scalper oder Spreader mitbringen sollte. Deutlich wird, dass das Scalping die geringsten Schnittmengen zu den anderen Strategien des Day-Tradings aufweist, was unbedingt bei der Wahl des eigenen Handelsstils und des Zeitfensters, ebenso bei der Wahl des Marktes, der Handelssoftware und des Brokers Berücksichtigung finden muss.

Während strategisches und analytisches Denken im konventionellen Day-Trading, als auch im Swing-Trading sowie Spreading eine bedeutende Rolle spielen, sind diese Fähigkeiten im Scalping (oder auch Scalping-ähnlichen Methoden) eher unterzuordnen. Gegensätzlich sieht es dagegen bei der Betrachtung der Notwendigkeit raschen Umdenkens und der Intuition aus. Diese beiden Komponenten sind tragende Säulen des Scalpings, sind aber nicht existenziell wichtig in den drei anderen Ansätzen des Kurzfristhandels.

Während sich „strategisches Denken“, „analytische Fähigkeiten“ und „“Risikobereitschaft“ selbst erklären, möchte ich auf die beiden Punkte „rasches Umdenken“ und „Intuition“ etwas ausführlicher eingehen.

Mein damaliger Vorgesetzter im Berufshandel sagte immer, ein Trader (Scalper) ist immer im Markt, nur dann nicht, wenn er auf „Toilette ist, schläft oder isst“. Diese etwas überspitzte Form der „Tätigkeitsbeschreibung“ dieses Arbeitsplatzes macht dennoch eines deutlich:

Der Scalper hat immer (!) zwei Szenarien im Kopf, nämlich (a) wo steige ich ein und (b) was mache ich, wenn ich (a) nicht umsetzen kann. Das heißt konkret: Phasen mit „leerem Kopf“, also zu sagen, „hier steige ich nicht ein weil…“, im Gegenzug aber nicht sofort die Gegenpositionierung durchzuführen oder mindestens jedoch anzudenken, ist nicht „zulässig“.

Intuition im hier gemeinten Sinne ist das „Vorausdenken in die kommende Minute“. Was werden die anderen Marktteilnehmer jetzt tun? Wie sind die Positionierungen der anderen Scalper im Moment und was werden sie wann tun? Alles Themen, mit denen wir uns noch intensiv auseinandersetzen.

Scalping beschränkt sich im Grunde auf diese zwei Grundpfeiler, weil sie das Augenblicksgeschehen beschreiben bzw. zu erfassen suchen. Strategische und weiterführend analytische Marktbeschreibungen sind dagegen weniger wichtig.

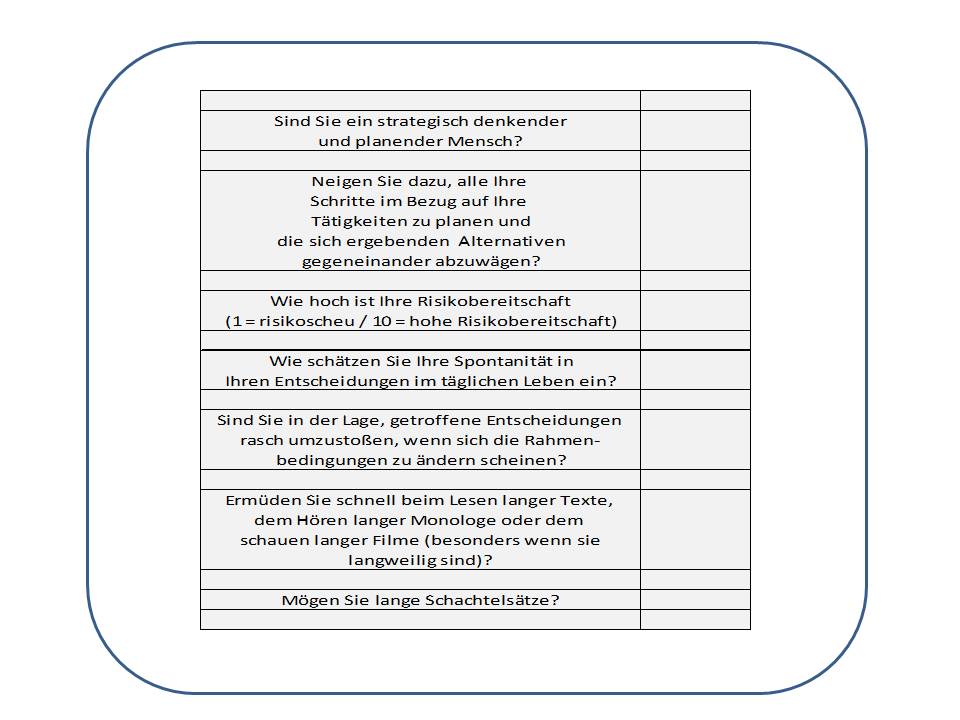

Diese Aussagen nun als gegeben vorausgesetzt, müssen Sie sich als angehender Trader selbst ehrlich einschätzen, wo Sie sich sehen in einem Spektrum zwischen 1 und 10, wobei 1 gering ausgeprägt und 10 extrem hoch ausgebildet bewerten.

Natürlich sind diese Beispiel-Fragen bei Weitem nicht ausreichend, eine klare Zuordnung Ihres Trader-Typs zu erstellen, aber es sollten sich bereits eine erste Gewichtungen ableiten lassen, welche man ernst nehmen sollte bei der Wahl des persönlichen Handelsstils.

[1] One cancels other (OCO) ist ein Orderzusatz, mit dem eine Gruppe von mehreren eigenständigen Ordern versehen werden kann, die gleichzeitig aufgegeben werden. Wird eine Order aus dieser Gruppe ausgeführt, so werden die übrigen storniert. Wird eine Order der Gruppe nicht ganz, sondern nur teilweise ausgeführt, so werden die Volumina der anderen Order entsprechend dem bereits ausgeführten Teil der ersten Order proportional reduziert. Storniert der Auftraggeber eine Order der Gruppe, bevor sie ausgeführt wurde, so werden alle anderen Order gleichfalls gelöscht. Zu einer OCO Order können nur solche Order gruppiert werden, die dasselbe Wertpapier betreffen.

Quelle: http://www.broker-test.de

[2] Die Chicago Board of Trade (CBOT), gegründet 1848, ist die weltälteste Terminbörse und Teil der CME Group. Mehr als fünfzig verschiedene Termingeschäfte werden durch über 3.600 CBOT-Mitglieder sowohl durch Parketthandel als auch elektronisch abgewickelt. Das Volumen an der Börse im Jahre 2003 erreichte mit 454 Millionen Verträgen einen Rekordstand. Am 12. Juli 2007 wurde der Zusammenschluss der CBOT mit der Chicago Mercantile Exchange zur neuen CME Group wirksam. (Quelle Wikipedia 2015)

[3] Kansas City Board of Trade

@DAX-I

Guten Morgen zusammen,

kann ich gut verstehen, allerdings sollte man bei Herrn Wagner genau hinschauen, denn er ist einer der sehr wenigen und seltenen Händler die sehr erfolgreich im Markt agieren und direkt aus dem Berufshandel kommen.

Das heißt wenn man wirklich lernen will, dann sollte man Ihm sehr genau zuhören und genau von ´´Ihm´´ lernen.

Sehr viele da draußen Trommeln, allerdings kannst Du die meisten leider in der Pfeife rauchen!

Das ist nun einmal Fakt.

Und nur sehr wenige gemessen an der Masse machen viel Geld und das konstant und der Rest macht entweder sehr sehr wenig oder auf Dauer Verluste. (Eher das letztere)

Und wenn man schon so jemanden hat, der tatsächlich viel Geld aus dem Markt zieht und das tag für tag das man vor staunen nicht mehr rauskommt, dann sollte man alles daran setzen um von Ihm zu lernen.

Ich kann es nur empfehlen, denn ich verfolge Ihn seit den 90igern und er ist absolut seriös und eine seltenheit und Mega Erfolgreich wovon 95-98% nur träumen können!

Viele Grüße und Erfolg.

Callito

Ein guter trader "typ" lernt aus seinen fehler, in diesem sinne!

Ich kann lange langweilige texte zum tod nicht ab ;-) ich hasse es dinge monatelang vorher zu planen ! und ich hasse michael voigt bücher sie sind kompliziert und verschachtelt geschrieben ! ;-)