So verwandelt man 1.000 Dollar in zwei Millionen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Welcher Anleger träumt nicht davon: Einen relativ kleinen Betrag investieren und in ein kleines oder auch größeres Vermögen verwandeln.

Russ Gremel, einem 98-jährigen Mann aus Chicago, ist genau dies gelungen. Vor rund 70 Jahren investierte Gremel 1.000 Dollar in Aktien der Apotheken- und Drogeriemarktkette Walgreens. Sieben Jahrzehnte später war das Aktienpaket rund zwei Millionen Dollar wert.

Gremel, der im US-Militär diente und anschließend Jura studierte und als Anwalt arbeitete, wegen seines Wohlstands aber bereits mit 45 Jahren in den Ruhestand gehen konnte, erzählte anderen Menschen nie von seinem Reichtum. Der phänomenale Anlageerfolg des Mannes wurde erst bekannt, weil Gremel die Aktien 2017 für einen gemeinnützigen Zweck spendete und die Tageszeitung "Chicago Tribune" darüber berichtete. Die Illinois Audubon Society finanzierte mit Hilfe des Geldes ein Naturschutzprojekt.

Die wichtigste Zutat für den Anlageerfolg Gremels war nicht etwa die richtige Aktienauswahl oder ein geschicktes Händchen beim Markttiming, sondern etwas ganz anderes: Geduld.

Es ist eher unwahrscheinlich, dass der 98-jährige Russ Gremel von André Kostolany gehört hat. Aber ein Zitat von Kostolany erklärt genau, wie Gremel zu seinem Reichtum kam:

„Kaufen Sie Aktien, nehmen Sie Schlaftabletten, und schauen Sie die Papiere nicht mehr an. Nach vielen Jahren werden Sie sehen: Sie sind reich.“

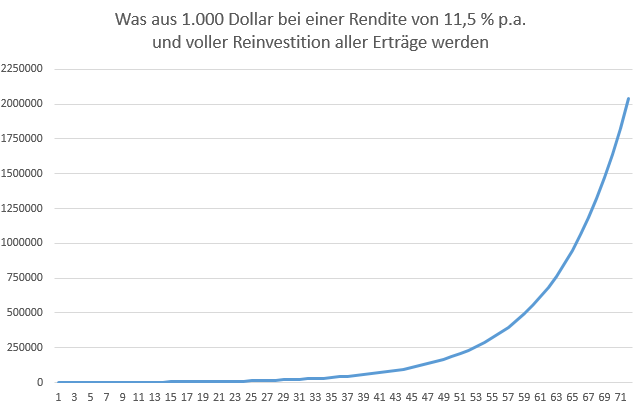

Um innerhalb von 70 Jahren 1.000 Dollar in zwei Millionen Dollar zu verwandeln, sind keine astronomischen Renditen erforderlich. Wegen des Zinseszinseffekts bzw. des exponentiellen Wachstums der Wirtschaft und der Gewinne von Unternehmen reicht tatsächlich eine Performance von ungefähr 11,5 Prozent pro Jahr, um wie im Beispiel von Gremel eine Verzweitausendfachung des investierten Betrags zu erreichen - vorausgesetzt, sämtliche Dividendenausschüttungen werden reinvestiert.

Auch wenn Gremel mit seiner Geldanlage "nur" 11,5 Prozent pro Jahr erzielt hat, hat der Mann mit dem Kauf der Walgreens-Aktien alles richtig gemacht. Bei der Aktienauswahl hat sich Gremel vor 70 Jahren Gedanken gemacht, die fast an den US-Starinvestor Warren Buffett und seine Vorliebe für "langweilige" Qualitätsaktien erinnern. Denn Gremel entschied sich für die Aktien der Apotheken- und Drogeriemarktkette Walgreens, weil er davon überzeugt war, dass Menschen immer Medizin benötigen und Frauen immer Make-up kaufen würden. Auch Warren Buffett kauft gerne Aktien von Konsumgüterunternehmen, die kontinuierlich Geld verdienen und denen auch eine Wirtschaftskrise wenig anhaben kann. Beispiele für Buffetts Investitionen in langweilige Konsumgüteraktien sind etwa die Papiere des Softdrinkherstellers Coca-Cola und des Ketchupproduzenten Kraft Heinz.

Wer dem Beispiel von Russ Gremel folgen will, sollte am Besten allerdings nicht auf die Aktie eines einzigen Unternehmens setzen. Zu groß ist die Gefahr, dass ausgerechnet dieses Unternehmen in eine existenzbedrohende Krise gerät und die Aktien irgendwann vielleicht sogar wertlos werden. Besser, als in die Aktien eines einzigen Unternehmens zu investieren, ist der Kauf börsengehandelter Indexfonds. Mit sogenannten Exchange Traded Funds (ETFs) können Anleger in marktbreite Aktienindizes wie den S&P 500 oder den MSCI All Country World investieren. Auf lange Sicht erreichen Anleger damit im Mittel Renditen von sechs bis neun Prozent pro Jahr.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hätte, hätte Fahrradkette.

Ist zwar nur eine einfache, dafür alte Übersetzung, einer amerikanischer Gazette, aber GT wird auch immer übler. Da ist Springer schon fast lesenswert. a la "Elvis lebt" ist nicht nur lustiger :-D

Und dabei nix erklärt...wer vor 70 Jahren 1000 USD übrig hatte, war damals schon nicht arm.

Man könnte ja mal jemand fragen, mit Bestand an IG Farben, Bayer oder Shell seit 1945

Na haben Sie den Artikel nicht gelesen? Gemeinnützige Spende, auch mal an andere denken. Aber Gier frisst Hirn, stelle ich bei nahezu allen Tradern u.ä. fest....

Warum den so mühsamen Weg gehen ? Andersrum gehts viel leichter :-)

Ach mensch, Börse kann doch so einfach sein. Man nehme 1000 € kaufe Aktien, warte 70 Jahre und falls man dann noch lebt und das Unternehmen noch existiert, kann man sich über 2.000.000 € freuen. Also irgendwie stellen wir uns alle zu blöd dafür an. :-)

Ich kann den anderen Kommentaren nur zustimmen: mit einem signifikanten finanziellen Output ist bei solchen Investments erst nach vielen Jahren, wie in dem konkreten Fall nach 50-60 Jahren zu rechnen, was eine unglaublich lange Zei ist, die man mit den "Kostolany-Schlaftabletten" überbrücken muss :-) Ich finde, solche Artikel sind zwar im Grundtenor richtig, dass Aktien (zunächst mal egal ob ETFs oder akt. Investment) im Vgl. zu anderen Finanzvehikeln eine tolle Rendite bringen, aber rein praktisch gesehen, hinken solche Analyse a la "aus 1 Euro wurden in 100 Jahren 1000000 Euro". Denn wie gesagt, was nützt es mir, wenn ich mit 90 dann 1 Mio Euro habe und mit 91 in die Kiste springe :P

@ Herr Hoose

Die größte Gefahr sind ETF`s, nur Direkt-Investment,

kauf nur um den Buchwert ( im Crash ),

und vor allem gleiche Positionsgröße,

nur international mittelständische Firmen mit Produkten die die Menschheit

immer braucht !

Genau so ist es! Und mal abgesehen davon, dass so eine "Traumrendite" längst nicht mit jeder Aktie gelingt, stellt sich ernsthaft die Frage, was man nach ca. 60 Jahren ungewisser Wartezeit in einem Lebensalter von deutlich über 80 Jahren dann noch mit soviel Geld anfängt...

An der Kurve sieht man aber auch dass die wirklich rasante Wertsteigerung erst nach 60 Jahren beginnt!

Ein schönes Beispiel für das Börsenbonmot von Jesse Livermore, wonach an der Börse die größten Gewinne mit dem Hintern gemacht werden.

Wer in unseren Tagen strategisch-langfristig investiert und sich nicht aus der Ruhe bringen lässt, dem dürften ähnliche Resultate gelingen.

Ein wenig Diversifikation wäre aber dennoch zu empfehlen. Wer das berücksichtigt, der benötigt noch nicht einmal einen Indexfonds...

LOL ..schöne Rattenfängerei