Hexensabbat: Der Verfallstag und seine Schatten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Mit dem dreifachen Verfall von wichtigen Terminkontrakten werden regelmäßig hochvolatile Kursbewegungen und ungewöhnliche Volumina möglich, sodass Privatanleger in Deckung gehen sollten.

Börsenhändler sprechen aufgrund der scheinbar unvorhersehbaren und chaotischen Auswirkungen auf die Kurse der Wertpapiere bei solchen Verfallstagen von einem "Hexensabbat". Dieser Begriff stammt aus der Frühen Neuzeit und bezeichnet geheime und festartige Treffen von Hexen und Hexern mit dem Teufel.

Was passiert an einem „Hexensabbat“ genau?

An der Börse werden Terminkontrakte in Form von Futures oder Optionen gehandelt. Diese Wetten mit einem festen, zeitlichen Ablauf dienen zur Spekulation auf Kursveränderungen der Basiswerte oder für Absicherungsgeschäfte und haben damit einen hohen Einfluss auf den Gesamtmarkt.

An den großen, dreifachen Verfallstagen laufen diese Kontrakte jeweils am dritten Freitag des letzten Monats eines Quartals aus und werden letztmalig abgerechnet. Weltweit fällt dieser Termin an allen wichtigen Börsenplätzen auf denselben Tag – Ausnahmen sind beispielsweise an Feiertagen möglich. An der Terminbörse EUREX (hier wird u.a. der DAX-Future gehandelt) verfallen dann Futures und Optionen der STOXX-Familie (gegen 12 Uhr), auf die Indizes DAX, MDAX und TecDAX (gegen 13 Uhr zur Mittagesauktion) und schließlich auf die XETRA-Aktien zur Schlussauktion (gegen 17:30 Uhr).

Warum können hochvolatile Kursbewegungen entstehen?

Das Handelsvolumen an den Terminmärkten ist deutlich höher als an den Kassamärkten – somit haben diese Märkte einen hohen Einfluss auf den Gesamtmarkt. Da die Abrechnung und Kursentwicklung der Terminprodukte jedoch an die Entwicklung der Basiswerte (zum Beispiel einer Aktie) gekoppelt ist, versuchen die Akteure die Finanzprodukte bis zum Zeitpunkt der endgültigen Abrechnung in "ihre" Handelsrichtung zu stimulieren. Die letzte Stunde vor dem Verfall wird aufgrund der regelmäßig entstehenden Kurskapriolen auch als "Geisterstunde" bezeichnet.

Risiko am Hexensabbat: Warum sollten private Anleger in Deckung gehen?

Durch den erhöhten Aktionismus großer, institutioneller Marktteilnehmer verdoppelt sich das Handelsvolumen an den Termin- und Kassamärkten im Vorfeld des Verfalls zum Teil. Große Positionen können die Kurse dynamisch beeinflussen und so erhöhte Schwankungen am gesamten Markt erzeugen. Private Anleger arbeiten oftmals mit engen Absicherungen oder gehebelten Derivaten, sodass eine erhöhte Gefahr des "Ausstoppens" besteht.

Der kleine Verfallstag

Dem großen, dreifachen Verfallstag steht der kleine gegenüber. An jedem dritten Freitag eines Monats verfallen Serien von Terminprodukten, jedoch mit deutlich weniger Einfluss auf den Gesamtmarkt.

Tradingchancen für Profis, und nur für Profis

Für die Kursstellung von Optionen ist vor allem die vorherrschende Volatilität, also Schwankungsintensität, von Bedeutung. Call- und Put-Optionen welche knapp "aus dem Geld" notieren, also ohne inneren Wert taxieren, können allein aufgrund der erhöhten Volatilität zugewinnen. Profis decken sich damit bereits einige Tage im Voraus und in einem ruhigen Marktumfeld ein.

Achtung Hexensabbat - muss man an diesem Tag besonders aufpassen?

Es gibt einige Studien, wie sich Renditen und Volatilitäten an Verfallstagen verhalten. Die Ergebnisse sind vor allem für kurzfristige aktive Anleger und Trader interessant.

1. Verfallstag macht sich schon am Vortag bemerkbar

Nicht nur der Verfallstag selbst, sondern auch die Vortage weisen höhere Tradingaktivitäten und Preisausschläge auf.

Chen (2011) und Kollegen schreiben in einer Studie über den TAIFEX, das ist der Aktienindex Taiwans:

The measure of abnormal returns dynamically keeps track of the nine time windows from the opening of the last trading day (T) to the closing of the settlement day (T + 1). As indicated in Table 1, the abnormal returns of the expiration-day are significantly larger than non-expiration-days (1)

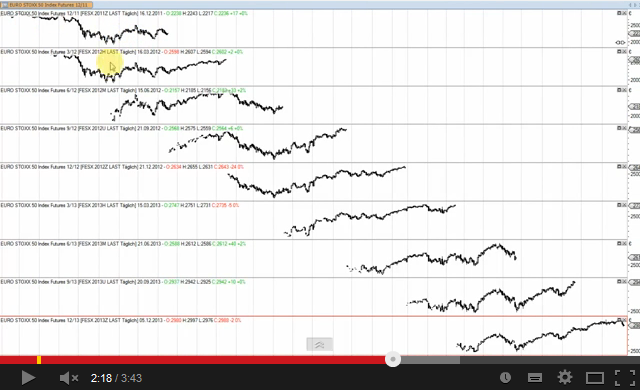

Siehe Grafik

2. Verfallstage neigen zur Abwärtsseite

Einige frühe Studien, vor allem zum US-Aktienmarkt zeigen Statistiken, die negative Preiseffekte rund um Verfallstage aufweisen.

"Regarding the price effect of option expiration, Klemkosky (1978), Officer and Trennepohl (1981), Bhattacharya (1987), Pope and Yadav (1992) found a negative effect of option expiration on the returns of the underlying security." (2)

Doch neuere Untersuchungen, vor allem auch in anderen weltweiten Indizes, haben diesen Effekt nicht bestätigt.

"Stoll and Whaley (1986, 1987, 1990 , 1991), Feinstein and Goetzmann (1988), Herbst and Maberly (1990), Hancock (1993), and Chen and Williams (1994) in their studies on the expiration day effects of the US index derivatives, and Karolyi’s (1996) investigation of the expiration day effect of Nikkei 225 futures contracts, noted that all index derivatives expiration have resulted in the abnormal trading in the underlying market and price effect is negligible."

Verfallstage führen in allen Aktienindizes zu abweichenden Handelsmustern, aber die Preiseffekte seien nicht auffällig, so die Experten.

3. Kassa-DAX stärker von Ausschlägen betroffen als der DAX-Future

Der DAX weist an Verfallstagen höhere Volatilitäten auf, als der FDAX.

Röder (1996) schreibt dazu:

"Expiration-Day-Effekte sind hauptsächlich beim Parkett-DAX zu beobachten." (3)

Der Grund dafür dürfte im Verfall von Optionen einzelner Aktien liegen.

"While cash settlement feature of stock futures contracts allows futures positions to be self-closed, spot positions must be closed through trades in the spot market." (4)

4. Die Volatilität ist am stärksten nach den Verfallszeitpunkten

Übereinstimmend zeigen die Daten, dass die Kursausschläge am Verfallstag am stärksten nach den Verfallsterminen sind.

"The figures generally show strong volatility effect of the selected nine time windows around expiration-days in the whole sample and second sub-period. As expected, the effect is stronger in post settlement windows than the time windows before settlement." (1)

"In particular, the strongest excessive trading volume apparently appears in the time windows of fifteen-minutes imme- diately after the settlement in all three sample periods (...). The trading abnormal phenomenon demonstrates a similar pattern among different settlement mechanisms as those of the price effect and volatility effect." (2)

Fazit

Verfallstage weisen größere Preisausschläge und höhere Umsätze auf. Ein Rendite-Muster lässt sich leider in den Daten nicht nachweisen. Die Auswertungen reichen von negativen bis positiven Preiseffekten durch die Verfallstage.

Die Volatilitäten hingegen lassen sich eindeutiger bestimmen und sogar in wiederholbare Muster einordnen. Grundsätzlich darf man ab dem Tag vor einem Verfallstermin mit höheren Ausschlägen rechnen. Das ist vor allem für Trader und kurzfristige Investoren relevant. Insbesondere der Nachmittag an einem Verfallstag ist für Trader interessant, da es hier immer wieder zu höheren Preisausschlägen kommt und vermutlich auch in Zukunft kommen wird.

Für langfristige Anleger ist der Verfallstag ein Non-Event und Investoren sollten sich nicht vom regelmäßigen Presserummel um den "Hexensabbat" anstecken lassen.

--

(1) Expiration-day effects, settlement mechanism, and market structure: an empirical examination of Taiwan futures exchange. Chia-Cheng Chen, Su-Wen Kuo, Chin-Sheng Huang. Investment Management and Financial Innovations, Volume 8, Issue 1, 2011, S. 83.

(2) Expiration Effects of Stock Futures on the Price and Volume of Underlying Stocks: Evidence from India. Anver Sadath and B Kamaiah. Department of Economics, University of Hyderabad, S. 5.

(3) Intraday-Volatilität und Expiration-Day-Effekte bei DAX, IBIS-DAX und DAX-Future. Klaus Röder. Finanzmarkt und Portfoliomanagement. 10. Jahrgang 1996 Nr. 4, S. 475.

(4) Sadath et al, S. 16.

Endlich ein Bericht in stock3 der Argumente gegenüberstellt ohne Kristallglasanalysen und Push auf Basis von Kaffeesatz. Sehr gut.