ETF (Exchange Traded Funds) - Die komplette Einführung!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

ETFs sind aus der modernen Finanzwelt nicht mehr wegzudenken. Auch Warren Buffett hat die Vorteile von ETF-Indexfonds längst erkannt. Sein Testament sieht vor, 90 Prozent des an seine Frau zu vererbende Vermögens in einen ETF auf den S&P 500 zu investieren. "Die meisten Anleger seien mit einem ETF deutlich besser beraten als mit einem klassischen, aktiv gemanagten Fonds", so Buffett. Grund genug, sich mit diesem Thema näher zu beschäftigen.

Doch was ist dran an Exchange Traded Funds? Was sindf ETFs und wie sind ETFs entstanden und wo liegt der Unterschied zu klassischen Investmentfonds? Was ist der Unterschied zwischen einem ETF und einer Aktie? Welche Typen gilt es hier zu unterscheiden? Wo liegen die Vorteile? Wie ist der jüngste Trend in Richtung strategischer ETFs zu bewerten und wie steht es eigentlich um die rechtlichen Grundlagen? Wie lässt sich in ETFs investieren? Antworten auf diese und weitere Fragen erhältst Du in diesem ausführlichen ETF-Leitfaden. Hier werden ETFS für Einsteiger und Anfänger einfach erklärt!

Übersicht

1. Was ist ein ETF? Eine ETF Definition! Wie funktionieren ETFs?

2. ETF Geschichte und Entwicklung

3. Vorteile und Nachteile von ETF

3.1 Vorteile

3.2 Nachteile

4. ETF-Typen im Überblick

4.1 Nach Assetklasse

4.2 Nach Investmentstrategien

4.2.1 ETF-Indexfonds

4.2.2 RAFI (Research Affiliated Fundamental Indexing)

4.3 Nach Art der Index-Nachbildung

5. Rechtliche Grundlagen von ETF

5.1 Anforderungen an ETFs

5.2 Sondervermögen

6. Exkurs: ETF vs. ETC - Wo liegt der Unterschied?

7. ETF Sparpläne

8. "Der beste Dax-ETF?"

9. Liste der wichtigsten ETF Anbieter

10. Liste der wichtigsten Index-Provider

11. Fazit und ETF-Finder

1. Was ist ein ETF? Eine Definition

Ein Exchange Traded Fund, kurz ETF, ist ein börsengehandelter Fonds, der in aller Regel einen Index abzubilden versucht. Ziel des ETF ist also, den Kursverlauf eines Vergleichsindex so exakt wie möglich nachzubilden.

Im Vergleich zu vielen Investmentfonds, die üblicherweise über die emittierende Investmentgesellschaft erworben oder veräußert werden können, sind ETFs wie etwa eine Aktie (nach dem Börsengang) über den Sekundärmarkt einfach und unkompliziert handelbar. Dabei bieten ETFs jedoch die Möglichkeit, mit nur einem Produkt bereits einen gesamten Markt (bspw. den DAX oder EUROSTOXX) oder etwa ein Branchenexposure zu erwerben und somit kostengünstig zu diversifizieren.

Der Begriff „Exchange Traded Funds“ (ETFs) wird mit „an der Börse gehandelter Fonds“ übersetzt. Im Gegensatz zu „normalen“ Aktienfonds handelt es sich bei ETFs um eine Art von Fonds, die wie börsennotierte Aktien auf einfache und effiziente Weise während der gesamten Börsenöffnungszeit handelbar sind. Man unterscheidet zwei Arten dieser Anlageform: passiv gemanagte ETFs und aktiv gemanagte ETFs. Die passiven ETFs werden als klassische Indexfonds bezeichnet. Sie sind in ihrer Anlageentscheidung objektiv und frei von Fehlentscheidungen, denn in diesem Fall übernimmt der Markt die Funktion des Fondsmanagers. Die aktiv gemanagten ETFs weisen zwar grundsätzlich die gleichen Vorteile wie die passiven ETFs auf, doch versuchen die Fondsmanager, zumindest mit einer gewissen individuellen Gestaltungsfreiheit bei der Aktienauswahl den Index zu übertreffen.

Der Handel von ETFs

Kauf- und Verkaufskurse der ETFs beim Börsenhandel sind unterschiedlich. Denn um den fortlaufenden Handel zu ermöglichen, greifen die ETF-Anbieter auf Designated Sponsors zurück. Dies sind in der Regel Großbanken, die auf Basis des tatsächlichen Werts eines Fondsanteils (Nettoinventarwert) verbindliche Kauf- und Verkaufskurse stellen. Der Gewinn der Designated Sponsors liegt im so genannten Spread, also der Differenz zwischen dem aktuell besten Kauf- und Verkaufskurs. Die Höhe des Spreads wird durch Angebot und Nachfrage im Handel mit dem jeweiligen ETF bestimmt. Vor diesem Hintergrund ist der Spread beispielsweise beim DJ EURO STOXX 50 geringer als bei Branchenindizes.

Es gilt: Je geringer der Spread, desto niedriger sind die Kosten.

Mit Hilfe des ständig durch die Börse berechneten indikativen Nettoinventarwerts (iNAV) der ETFs können Sie selbst beobachten, wie weit der vom Designated Sponsor gestellte Kurs vom Nettoinventarwert abweicht. Hat ein ETF einen Spread von beispielsweise 0,1 Prozent, dann liegen der Kauf- und Verkaufskurs um je 0,05 Prozent über beziehungsweise unter dem Nettoinventarwert.

Die ETF-Anbieter legen vorab einen maximalen Spread fest, der im Handel aber deutlich geringer ist. Den maximalen und aktuellen Spread kannst Du beispielsweise auf unserem ETF-Portal jederzeit einsehen. So hast Du die Möglichkeit, die Preise verschiedener ETFs auf denselben Index zu vergleichen.

Bei der Anlage mit Exchange Traded Funds wird normalerweise im Verhältnis 1/10 oder 1/100 in einen bestimmten Index, etwa den DJ EURO STOXX 50, investiert. Der Kurspreis des ETFs, der den DJ EURO STOXX 50 abbilden soll, beträgt dann abzüglich der – äußerst geringen – Verwaltungsgebühren beinahe exakt 1/100 des Indexwerts in Euro. Wie auch bei Aktien können die Kauf- oder Verkaufsorders über die Haus- oder Direktbank unter Angabe von Wertpapierkennnummer (ISIN), Stückzahl und möglichen Limits abgegeben werden.

Um den zugrunde liegenden Index abzubilden, stellt der Designated Sponsor einen Aktienkorb zusammen, dessen Zusammensetzung dem Index 1:1 entspricht. Als Gegenleistung erhält er vom ETF-Anbieter, beispielsweise INDEXCHANGE oder Lyxor, ETF-Anteile im Wert des Aktienkorbs, die er im Markt verkaufen kann (Creation-Prozess). Umgekehrt kann der Designated Sponsor ETF-Anteile an die ETF-Anbieter zurückgeben und erhält hierfür als Gegenleistung Aktien (Redemption-Prozess). Der Vorteil dabei: Die über diesen Prozess dem ETF zu- beziehungsweise abfließenden Mittel müssen nicht vom ETF in Aktien investiert oder liquidiert werden, sondern werden bereits als Aktien ein- und ausgebucht. Damit lassen sich Transaktionskosten für den Fonds – und letztlich für den Anleger – vermeiden, was sich positiv auf die Performance auswirkt.

2. ETF Geschichte und Entwicklung

Auch wenn ETFs erst in den letzten Jahren spürbar an Bekanntheit zunehmen, sind die Grundgedanken an indexorientierten, börsengehandelten Fonds bereits auf die 50er-Jahre des 20 Jahrhunderts zurückzuführen. Im Folgenden findest Du einen kurzen Überblick der ETF-Entstehungsgeschichte.

- 1952: Zunächst existieren Indexfonds nur als Idee von US-Ökonomen. Im Zentrum steht Harry Markowitz, der 1952 mit seiner Modern Portfolio-Theorie den Grundstein dieses Anlagekonzepts legt. Viele Wertpapiere im Portfolio senken das unsystematische Risiko, so die Idee. Indizes - und deshalb auch ETFs auf Indizes - würden diesen Ansatz bereits sehr gut abbilden.

- 1970: Eugene Fama präsentiert seine Efficient Market Theory. Die Märkte - präziser ausgedrückt eine Benchmark - können langfristig nicht geschlagen werden. Auch nicht mit geschicktem Stockpicking. Auch wenn es Gegenbeispiele gibt - schwer ist es allemal.

- 1971: William Sharpe und Bill Fouse kreieren bei Wells Fargo mit dem "Samsonite Pension Fund" den ersten Indexfonds für institutionelle Investoren.

- 1976: John Bogle und Burton Malkiel entwickelten rund 5 Jahre später mit dem Vanguard 500 den ersten Indexfonds speziell für Privatanleger.

- Anfang der 80er Jahre: Programmhandel und Futures ermöglichen es institutionellen Investoren mit sehr viel weniger Aufwand große Aktienkörbe zu kaufen und zu verwalten.

- 1987: Handelsstart von Cash Index Participations (CIPs) an der Philadelphia Stock Exchange und Index Participation Shares (IPS) an der American Stock Exchange.

- 1988: Erster Indexfonds "CB German Index Fund" für Institutionelle Investoren in Deutschland. Der Emittent: Luxemburger Commerzbanktocher CB German Index Fund Company.

- 1989: Der Handel mit den auf dem TSE-35-Index basierenden Toronto Index Participation Shares (TIPS) beginnt in Kanada. TIPS sind das erste aktienbasierte Instrument zum Indexhandel. Wenig später werden die Toronto 100 Index Participations (HIPs) nach dem gleichen Prinzip eingeführt.

- 1990: Zulassungsprozess für ETFs wird in Gang gesetzt.

- 1992: Erster deutscher Index-Publikumsfonds "Oppenheim DAX-Werte Fonds" vom Bankhaus Oppenheim.

- 1993: Erster ETF mit Namen SPDRs (Standard & Poor's Depository Receipts) an der American Stock Exchange

- 1996: "WEBS" und "Country Baskets" sind die ersten ETFs, die auf einzelnen Länderkörben basieren.

- 1998: Einführung von "Diamonds", "HOLDRs" und "Select Sector SPDRs".

- 1999: Einführung von Nasdaq-100-Trust-Anteile "Cubes".

- 2000: Der ETF-Handel in Europa wird erlaubt. In Deutschland, Großbritannien, Israel, der Schweiz und Schweden nimmt die Entwicklung einen schnellen Lauf.

- 2004: Gold- und Immobilien-ETFs werden initiiert. ETFs für Schwellenländer werden lanciert

- 2005: ETFs erobern neue Märkte: Osteuropa- und Südafrika-ETFs gehen an den Start. Börse Dublin legt ersten ETF für irische Aktien auf.

- 2010: Erster High Yield ETF auf Unternehmensanleihen in Europa

- 2011: Erster ETF auf Volatilität in Europa

- 2014: Erster ETF mit direktem Zugang zu chinesischen A-Aktien

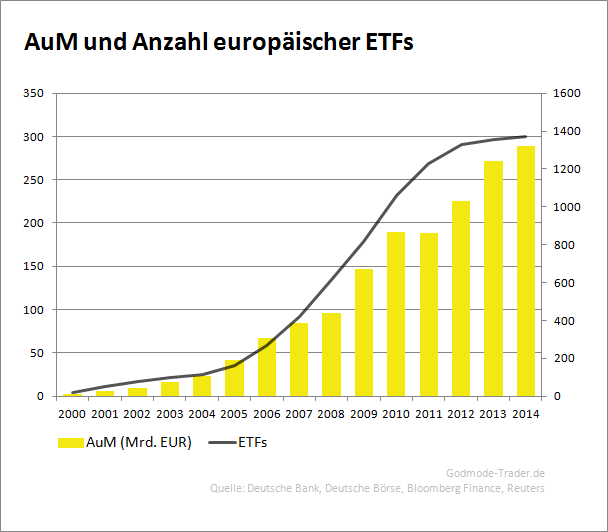

Folgender Chart verdeutlicht die rasante Entwicklung von ETFs seit 2000 am Beispiel des europäischen Marktes. Die Marke von 300 Mrd. EUR wurde im Jahr 2015 erstmals geknackt, Tendenz weiter steigend!

3. ETF Vorteile und Nachteile

Die erwähnten Zahlen sprechen also für sich. Doch wo genau liegen die Vorteile von Exchange Traded Funds? Die List ist lang, also bringen wir etwas Licht ins Dunkel.

Einsatz von ETFs

Exchange Traded Funds können auf vielerlei Art und Weise zur Geldanlage werden: Aufgrund ihrer Vorteile sind sie aus einer renditeorientierten und effizienten Portfoliostrukturierung nicht mehr wegzudenken. Private Anleger nutzen ETFs in der Regel als Basisinvestment, beispielsweise für Ihr Cashflow- und Risikomanagement – ETFs sind verschiedenartig einsetzbar. Nachfolgend geben wir Ihnen einen Überblick über die wichtigsten Strategien und Einsatzmöglichkeiten von ETFs.

Core & Satelliten-Strategie!

Wie bereits ausführlich erläutert wurde, sind nur sehr wenige Fondsmanager in der Lage, den Vergleichsindex langfristig und nachhaltig zu übertreffen. Um die Performance Deines Portfolios in Einklang mit dieser Benchmark zu bringen, musst Du nicht mehr auf die Einzelwerte des jeweiligen Index zurückgreifen, sondern kannst den gesamten Index mit einem einzigen Wertpapier – eben mit einem Exchange Traded Funds – an der Börse kaufen und verkaufen.

Da Exchange Traded Funds vor allem für Privatanleger ein hervorragendes Basisinvestment darstellen, kannst Du die Core- und Satellite-Strategie mit ETFs bestens umsetzen. Demnach besteht ein Core-Satellite-Portfolio aus einem relativ festen Kern, der aus indexabbildenden Anlageinstrumenten besteht (Core-Strategie), und einem geringeren Anteil aus flexiblen, aktiv verwalteten Anlagen (Stock Picking), die mit einem höheren Risiko behaftet sind (Satellite-Strategie). Dabei ist die jeweilige Gewichtung des Core-Anteils beziehungsweise des Satellite-Anteils maßgeblich von Ihrer individuellen Risikobereitschaft sowie der allgemeinen wirtschaftlichen Marktlage abhängig. Der Vorteil dieses strategischen Ansatzes liegt vor allem in der Möglichkeit, das Investment nach persönlichen Risiko-Rendite-Anforderungen maßzuschneidern.

In der Regel sind es die hohen Kosten, die Anleger von der Anwendung dieser Strategie abhalten. Doch auch hier bieten Exchange Traded Funds eine optimale Lösung: Mit jährlichen Gesamtkosten zwischen 0,10 und 0,4 Prozent bezogen auf das Anlagekapital kannst Du kostengünstig investieren. Anlagerenditen werden nicht mehr durch hohe Management- und Verwaltungskosten aufgezehrt.

Angewendet auf die Praxis, stellen bei dieser Strategie die Exchange Traded Funds (Core-Instrumente) den Kern des Portfolios dar. Satellite-Instrumente sind aktiv gemanagte Anlagen, beispielsweise in den Anlageklassen Gold, Geldmarkt, Renten, Immobilien, Aktien oder aktive Investmentfonds, und stellen den geringeren Anteil des Portfolios dar. Die Core-Strategie gibt Dir eine gewisse Sicherheit, dass sich die Rendite des Portfolios aufgrund der Satellite-Investitionen nicht zu weit von der zugrunde gelegten Benchmark entfernt.

Für die Basisanlage in einem Portfolio, auch als Kern (Core) des Portfolios bezeichnet, werden ETFs gewählt, die sich auf die großen und breiten Märkte in Europa und den USA konzentrieren. Ihre Aufgabe ist es, das Portfolio zu stabilisieren. Demgegenüber sollen die Satelliten für einen „Renditekick“ sorgen. Mögliche Satelliten sind Schwellenländerfonds (Osteuropa, Emerging Markets) oder Branchenfonds (Biotechnologie, Nanotechnologie, Umweltfonds) beziehungsweise Nebenwertefonds/Nischenfonds. Auch bei den Satelliten kann dabei auf ETFs zurückgegriffen werden. Dies hat für Dich den Vorteil, dass Du immer einen Überblick über Deine Investments hast – ein unschätzbarer Vorteil gerade in undurchsichtigen Märkten.

ETF-Sparpläne

Das Sparplanangebot vieler Direktbanken umfassen eine große Auswahl unterschiedlicher ETFs, damit lässt sich bereits mit kleinen regelmäßig eingezahlten Beträgen langfristig Vermögen aufbauen.

Besonders an stark schwankenden Aktienmärkten ist das richtige Timing Geld wert. Wer zu spät kommt, den bestraft die Performance: Die Rendite kann so ganz schnell um einige Prozentpunkte schmelzen. Bei einem Investment an Kapitalmärkten ist neben dem Timing der Faktor Zeit entscheidend. Der Löwenanteil der Wertentwicklung entsteht erst gegen Ende eines langen Anlagehorizonts, da dann der Wiederanlageeffekt zum Tragen kommt. Lange Atem bei der Anlage lohnt sich also.

Ein langfristiger Sparplan vermeidet durch die Regelmäßigkeit der Anlage Timing-Probleme. Hierbei werden zwei Vorgehensweisen unterschieden: Bei der Preismethode wird jeden Monat eine fixe Summe angelegt, während bei der Mengenmethode eine feste Zahl von Anteilen erworben wird. Sowohl bei Aktien- als auch bei Rentenanlagen zeigt sich die Preis- der Mengenmethode überlegen. Durch das antizyklische Handeln wird bei der Peismethode der Einstandspreis optimiert. Dies wird als Cost-Average-Effekt bezeichnet. Es befinden sich am Ende des Anlagezeitraums mehr Anteile im Depot und die Wertentwicklung ist um ein Vielfaches besser.

Der Cost-Average-Effekt, der die Tatsache beschreibt, dass ein Anleger für einen konstanten Sparbeitrag bei niedrigen Kursen mehr und bei hohen Kursen weniger ETF-Anteile kauft, erhöht langfristig die Durchschnittsrendite erheblich. Die Auswirkungen des Cost-Average-Effekts fallen umso stärker aus, je länger der ETF-Sparplan läuft und je volatiler der Kursverlauf des ETFs ist. Vor allem bei stark volatilen Märkten ist das richtige Timing bei der Aktienanlage eine Königsdisziplin. Daher empfiehlt es sich, den Cost-Average-Effekt, auch als Durchschnittskosten-Effekt bekannt, für sich arbeiten zu lassen. Bei Sparplänen mit regelmäßigen konstanten Einzahlungen (Preismethode) erwirbt der Investor bei fallenden Kursen mehr und bei steigenden Kursen entsprechend weniger ETF-Anteile. Hieraus ergibt sich gegenüber der Mengenmethode, bei der eine monatlich konstante Zahl von Anteilen erworben werden, ein insgesamt geringerer Durchschnittspreis.

Objektiverweise muss bei dem Vergleich der Preis- und Mengenmethode noch auf eine Tatsache hingewiesen werden, die einen gravierenden Einfluss auf die extrem unterschiedlichen Ergebnisse hat: Bei der Mengenmethode werden in den Anfangsjahren, eine relativ konstant steigende Wertentwicklung des ETFs bzw. des unterlegten Basiswertes vorausgesetzt, beispielsweise konstant zehn Anteile und somit in den Anfangsjahren nur 10 Euro investiert. Bei der Preismethode wird aber bereits mit 100 Euro konstantem monatlichen Anlagebetrag, also mit dem zehnfachen begonnen. Das heißt, bei der Preismethode wird in den weit zurückliegenden Jahren wesentlich mehr investiert. Dieses Kapital kann entsprechend länger arbeiten und bei langfristig steigenden Märkten natürlich auch ein höheres Resultat liefern.

Diversifizierung des Portfolios

Exchange Traded Funds sind passiv gehandelte Portfolios mit relativ niedrigen Anschaffungs- und Verwaltungskosten. Getreu Deiner taktischen Asset Allocation kannst Du mit ETFs Länder-, Regionen- oder Branchenstrategien durchführen, ohne eine kostspielige und zeitaufwändige Einzelwerteauswahl vornehmen zu müssen. Deon Vorteil besteht vor allem darin, dass Du damit einerseits das relative Risiko Ihres Gesamtportfolios reduzieren, andererseits aber die Möglichkeit hast, umgehend auf Marktveränderungen zu reagieren. Auch das aktienspezifische Risiko Ihres Portfolios kannst Du mit ETFs verringern. Statt einen großen Anteil an Aktien erwerben zu müssen, kannst Du ein diversifiziertes Investment in den zugrunde liegenden Index mit einer einzigen Transaktion tätigen. Dies spart Kosten und bringt Dir eine hohe Wahrscheinlichkeit, langfristig eine bessere Rendite zu erzielen als mehr als 90 Prozent aller aktiven Fondsmanager.

Nach einer Erhebung konnten internationale Investmentmanager in der Zeit von 1983 bis September 2000 eine durchschnittliche Performance von 16,70 Prozent erwirtschaften. Hauptsächlich waren dafür die richtige Auswahl und die Gewichtung von Wertpapiermärkten verantwortlich. Wurde nach Währungen und Währungsgewichtung ausgewählt, konnte im Vergleich dazu lediglich eine Rendite in Höhe von 1,1 Prozent erzielt werden. Portfolios, die mit Hilfe der Einzeltitelauswahl und -gewichtung gemanagt wurden, erzielten sogar eine negative Rendite in Höhe von 0,9 Prozent.

Für das Finanzmanagement institutioneller Investoren eignen sich Exchange Traded Funds hervorragend für die Anlage von Liquiditätsüberschüssen. Die hohe Liquidität der ETFs kann für kurzfristige Cash Dispositionen genutzt werden. Schnelle Investitionen in die Benchmark verhindern, dass kurzfristige markante Kursentwicklungen verpasst werden und einen so genannten "Cash Drag" bewirken. Hohe Kassenbestände bei Stiftungen, Kirchen und kommunalen Versorgungsverbänden können mehrere Gründe haben:

- Umstellung der Asset Allocation

- regelmäßige Zuflüsse aus Mitgliedsbeiträgen,

- Versicherungsbeiträgen

- oder Wertpapiersparplänen

- signifikante individuelle Mittelzuflüsse.

Die Barmittel können schnell, bequem und kostengünstig in einem diversifizierten ETF „geparkt“ werden, bis eine langfristige Anlageentscheidung getroffen ist. Bei der Liquiditätsplanung müssen zunächst die zu erwartenden Zu- und Abflüsse fixiert und der Anlagebetrag festgestellt werden. Anschließend kann nach Belieben in einen Benchmark-ETF oder in einen ETF mit hoher Korrelation zur Benchmark investiert werden.

Hier bieten sich vor allem Renten- bzw. Anleihen-ETFs an. Gegenüber herkömmlichen Geldmarktfonds zeichnen sich Renten-ETFs besonders aus durch:

- keine Vorankündigungsfrist bei großen Rückgaben

- keine versteckten und erhöhten Kreditrisiken zur Performancegenerierung

- performanceneutrale Zeichnungen und Rückgaben der ETFs

- Größe des Fonds ist irrelevant bei der Allokation (bestehende Anleger im Fonds werden durch neu hinzukommende Investoren nicht benachteiligt)

- kleine Minimumgröße, d. h. kein Cash-pooling notwendig (keine Minimum-Zeichnungsgebühr)

- keine Investmentlimits im ETF - Money Market-Anbieter geben zum Teil Investmentlimits vor, d. h. ein Anleger darf beispielsweise nicht mehr als zehn Prozent des Money market Fonds halten.

Wenn Du Dein Portfolio gut diversifizieren willst, musst Du in spezielle Länder, Branchen oder Regionen investieren, die Dir oftmals nicht so gut bekannt sind, dass ohne weiteres fundierte Anlageentscheidungen getroffen werden könnten. Beispielsweise könnte dies bei einem Stiftungsverwalter der Fall sein, der zwar bestrebt ist, die Rendite seiner Kassenbestände zu erhöhen, aber keine Erfahrungen im Anleihenmarkt hat. Oder er möchte beispielsweise sein Asien-Engagement weiter ausbauen, aber keine kostspieligen Research-Analysen für spezielle asiatische Aktien in Auftrag geben. In beiden Fällen wäre der Kauf eines geeigneten ETFs die ideale Lösung. Der Vermögensmanager kann mit dem Einsatz von ETFs schnell und völlig unkompliziert Alternativen bilden. Die mit den ETFs verbundene Portfoliodiversifikation ist zudem ein klarer Vorteil gegenüber der Auswahl von einigen wenigen, häufig schlecht recherchierten Werten in unbekannten Märkten. ETFs sind hier die idealen Investmentinstrumente für eine langfristige Buy- and Hold-Strategie.

Aktives Dividenden- und Zinsmanagement

Beim Dividenden- bzw. Zinsmanagement der ETFs muss unterschieden werden, ob es sich bei dem jeweils zugrunde liegenden Index um einen Performance- oder einen Kursindex handelt.

Die Indizes werden vom Indexanbieter entweder als Kurs- oder Performanceindex berechnet. Es überrascht immer wieder, dass viele Anleger (teilweise auch professionelle Berater) nicht den Unterschied zwischen Kurs- und Performanceindizes kennen. Beispielsweise wird üblicherweise der DJ EuroStoxx 50 in den Medien immer in Form des Kursindexes wiedergegeben. Das heißt, dass im DJ EuroStoxx 50 Kursindex nur Kursveränderungen erfasst werden. Er zeigt deutlich, wie sich die Preise der in ihm enthaltenen Aktien ändern.

Anders der Performanceindex: In dessen Entwicklung sind sowohl die Kursveränderungen der im Index enthaltenen Wertpapiere als auch die unterjährig ausgezahlten Dividenden und andere Ausschüttungen enthalten. Hierbei wird rechnerisch angenommen, dass diese Ausschüttungen sofort wieder in die Aktien des Index reinvestiert werden. Nach oben aufgeführtem Beispiel würde dies bedeuten, dass der Performanceindex gegenüber dem Kursindex 2,81 Prozent besser abgeschnitten hat. Deshalb solltest Du bei Deinen Investments immer den Performanceindex bevorzugen. Bei einem fairen Vergleich zum Portfolio sollte daher immer ein Performanceindex als Benchmark gewählt werden. Den Performanceunterschied zwischen diesen beiden Indextypen von ca. zwei bis drei Prozent pro Jahr machen sich die Anbieter von Indexzertifikaten zu Nutze. Sie bieten in der Regel Zertifikate auf Kursindizes an und streichen die Differenz risikolos als Konstruktionsprämie ein.

Gründe für die Performanceabweichung eines thesaurierenden ETF zum zugrunde liegenden Performanceindex sind:

Der Kurs eines ETFs und des entsprechenden Performance-Index verlaufen nicht exakt gleich. Zwischen der Entwicklung des Indexes und des ETF-Preises gibt es einen geringfügigen Unterschied, der als „Tracking-Error“ bezeichnet wird. Hierfür gibt es folgende Gründe:

- Steuerzahlung: Zum Zeitpunkt der Reinvestition muss auf die vereinnahmten Dividenden bzw. Zinsen Kapitalertragsteuer bzw. Zinsabschlagsteuer und der Solidaritätszuschlag an das Finanzamt abgeführt werden. Bei der Berechnung des jeweils zugrunde liegenden Performanceindex werden diese Abgaben jedoch nicht berücksichtigt.

- Tägliche Abgrenzung der Kosten: Die Verwaltungsvergütung wird in der Regel direkt dem Sondervermögen entnommen. Hierzu wird täglich 1/365 der Verwaltungsvergütung aus dem Sondervermögen abgegrenzt und einmal im Monat dem ETF-Emittenten gutgeschrieben. Um die Verbindlichkeiten, die aus dem Sondervermögen aus der Verwaltungsvergütung entstehen, erfüllen zu können, werden im Sondervermögen geringe Bargeldbestände gehalten. Diese sorgen bei steigenden Märkten für eine geringfügige Underperformance des Fonds gegenüber dem zugrunde liegenden Performanceindex, da der Index keine Kosten kennt. In fallenden Märkten ergibt sich eine Outperformance des Fonds bzw. ein so genannter Cashdrag.

Außerordentliche Erträge (wie z. B. aus der Wertpapierleihe) wirken auf die ETF Performance steigernd und werden in der Regel vom ETF-Emittenten genutzt, um die Performanceabweichung gegenüber der Benchmark weiter zu minimieren.

Weitere Gründe für die Performanceabweichung eines ausschüttenden ETF zum zugrunde liegenden Preisindex sind:

- Ansammlung Bardividende: Die von den im zugrunde liegenden Index vertretenen Unternehmen ausgeschütteten Dividenden bzw. Zinsen gehen am Ausschüttungstag als Bardividende in das Sondervermögen ein. Diese im Sondervermögen gehaltenen Bargeldbestände verursachen auch bei den auf Preisindizes aufgelegten Fonds einen Cashdrag.

- Steuerzahlung und Ausschüttung: Auf die ausgeschütteten Dividenden bzw. Zinsen muss zum Ausschüttungszeitpunkt Kapitalertragsteuer bzw. Zinsabschlagsteuer und der Solidaritätszuschlag an das Finanzamt abgeführt werden. Diese Abgaben werden den Bargeldbeständen des Sondervermögens entnommen. Am Geschäftsjahresende des jeweiligen ETF werden die vereinnahmten Dividenden bzw. Zinsen abzüglich der Steuerzahlungen und der Verwaltungsvergütung an den Anleger ausgeschüttet.

- Tägliche Abgrenzung der Kosten: Die Verwaltungsvergütung wird direkt dem Sondervermögen entnommen. Hierzu wird täglich 1/365 der Verwaltungsvergütung aus den Bargeldbeständen des Sondervermögens abgegrenzt und einmal im Monat dem ETF-Emittenten gutgeschrieben.

Außerordentliche Erträge (wie z. B. aus der Wertpapierleihe) und Quellensteuer-Rückerstattungen wirken auf die ETF Performance steigernd und werden in der Regel vom ETF-Emittenten genutzt, um die Performanceabweichung gegenüber der Benchmark weiter zu minimieren.

ETFs mit Dividendenrendite

Investoren erhalten durch einen ETF die Möglichkeit, mit nur einer Transaktion auch in die Aktien mit höchster Dividendenrendite zu investieren. Darüber hinaus sind ETFs auf Dividendenstrategien herkömmlichen Aktienfonds in vielerlei Hinsicht überlegen: Besonders bei langfristigen Investments wirkt sich die geringe Verwaltungsvergütung positiv auf Ihre Performanceentwicklung aus. Beispielsweise kommen hier folgende Produkte in Betracht:

* DivDAX®EX

* Dow Jones STOXXSM Select Dividend 30EX

* Dow Jones EURO STOXXSM Select Dividend 30EX

* Dow Jones U.S. Select DividendSMEX

Der DivDAX wurde am 1. März 2005 eingeführt. Er ist der erste Index mit deutschen Werten, der auf dem Kriterium Dividendenrendite beruht. DivDAX enthält die 15 DAX-Unternehmen mit der höchsten Dividendenrendite. Wertorientierte Anleger bevorzugen bei Aktieninvestments Unternehmen mit hohen Dividendenausschüttungen. Bisher gab es allerdings kein objektives Barometer, welches die Wertenwicklung dieser Unternehmen gemessen hat.

Der DivDAX-Index ermöglicht ein ausgewogenes Investment in dividendenstarke Bluechip-Unternehmen mit geringer Schwankungsintensität. Weiterhin zeigt die historische Simulation, dass hohe Investment-Chancen bei einem geringen Risiko möglich sind. Damit stellt DivDAX eine gute Erweiterung der Deutschen Börse-Indizes dar, die als Basis für Anlageprodukte optimal geeignet sind.

Schon seit den frühen 1990er Jahren bieten Banken Aktienanleihen an. Die Papiere, die auch Reverse Convertibles genannt werden, bieten eine faszinierende Möglichkeit der modernen Geldanlage. Das Prinzip ist leicht verständlich: Mit Aktienanleihen werden Ihnen hohe, oft zweistellige Jahreszinsen auf den so genannten Basiswert ausgezahlt – eine Aktie oder einen Index

3.1 Vorteile von ETFs

- Sehr geringe Kosten

ETFs sind traditionell wesentlich günstiger als Investmentfonds. Weder ist beim Erwerb ein Ausgabeaufschlag zu zahlen, noch verlangt die ETF-Gesellschaft beim Verkauf eine Rücknahmegebühr. Auch sind die Managementmentgebühren, die pro Jahr fällig werden, deutlich geringer als bei klassischen Investmentfonds. Der Grund ist, dass durch den passiven, Index-abbildenden Ansatz bei ETFs eben auch weniger bis kein aktives Portfoliomanagement notwendig ist. - Meist geringer Spread

ETFs besitzen weiterhin eine ähnliche Handelskostenstruktur wie Aktien. Der Spread, also der Unterschied zwischen Ankaufs- und Verkaufskurs (Bid und Ask), ist sehr gering und liegt häufig bei nur rund 10 Basispunkten (0,10 Prozent). Grund hierfür ist unter anderem die häufig hohe Liquidität bei ETFs. - Hohe Transparenz

ETFs sind deutlicher transparenter als Investmentfonds. Alle notwendigen Börseninformationen wie etwa Kurse oder Handelsvolumina sind auf den Internetseiten der Emittenten, Börsen oder Nachrichtenagenturen abrufbar. Zudem muss die Zusammensetzung des ETF-Portfolios täglich neu zu veröffentlicht werden. - Fortlaufender und sekundenschneller Handel

Auch hier kann ein Vergleich zu Aktien gezogen werden: ETFs sind während den üblichen Börsenöffnungszeiten jederzeit handelbar. Traditionelle Fonds hingegen stellen hierbei in der Regel nur einmal pro Tag den Anteilspreis fest. - Hohe Flexibilität

Der vorherige Punkt führt zu weiteren Vorteilen. So kann bei ETFs bei Bedarf auch mit den bekannten Stop-Loss-Orders oder Limit-Orders gearbeitet werden. Zudem können Sie wie bereits erwähnt mit nur einem Investment gleich ganze Märkte kaufen. - Hohe Diversifikation

Die Möglichkeit, gleich einen ganzen Wertpapierkorb zu kaufen, erleichtert die Diversifikation ungemein. Gleichzeitig ist nur ein Bruchteil der Ordergebühren notwendig, die fällig wären, wenn man einen Markt manuell nachbilden möchte. - Zunehmend strategisch orientierte Produktpalette

Inzwischen ist auch ein Trend weg von reinen ETF-Indexfonds hin zu strategischeren ETF-Portfolien entstanden. Dabei können inzwischen auch Aktien mit gewissen Kriterien als Korb erworben werden. Etwa Aktien aus einer gewissen Branche, oder aber auch Unternehmen mit isolierten Value-, Growth-, Momentum- oder Low-Volatility-Eigenschaften.

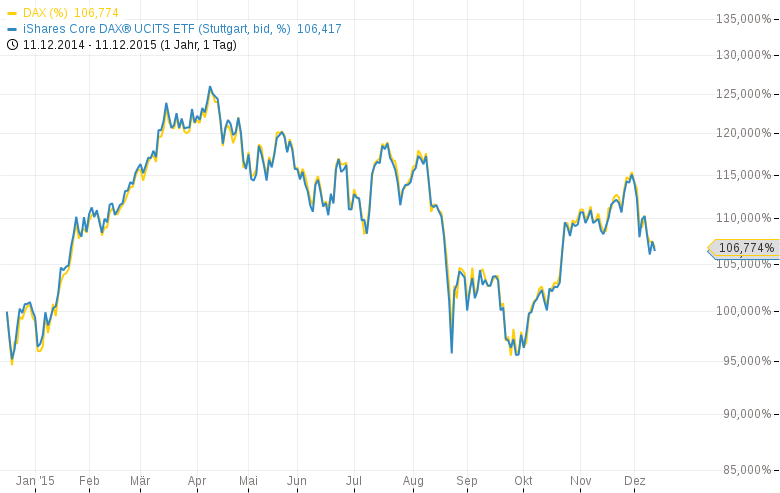

Der folgende Chart zeigt beispielhaft, wie der Kursverlauf von Dax und einem bekannten Dax-ETF in jeder Marktlage nahezu identisch ist. Abweichungen kommen in aller Regel lediglich durch die üblichen Gebühren zustande.

3.2 Nachteile

Wo es Vorteile gibt, muss es Nachteile geben. Wie immer gilt: Was Vor- und was Nachteil ist, bestimmen letztlich Deine persönlichen Präferenzen.

- Keine Outperformance des gewählten Index möglich

Logisch: Wenn ein ETF lediglich einen Index abzubilden versucht, entfällt die Möglichkeit einer Outperformance gegenüber diesem Index komplett. Fraglich ist an dieser Stelle üblicherweise, ob denn einem klassischen Fonds dieses Unterfangen nach Abzug von Kosten gelingt. - Swap-basierte ETFs beherbergen zum Teil Emittentenrisiko

Wie im weiteren Verlauf des Artikels erläutert wird, gibt es verschiedene Arten der Abbildung eines ETF. Swap-basierte ETFs beherbergen hierbei ein gewisses Kontrahentenrisiko - dazu später mehr.

4. ETF-Typen im Überblick

In die inzwischen sehr breite Produktpalette an ETFs Ordnung zu bringen, fällt bei der Recherche zunächst nicht leicht. In diesem Kapitel findest Du deshalb mehrere Querschnitte bzw. Unterscheidungen im ETF-Markt. Zunächst nach Assetklasse, dann nach Art der verfolgten Investmentstrategie sowie abschließend nach der Art der Nachbildung.

4.1 Nach Assetklasse

ETFs gibt es inzwischen für Indizes jeder erdenklichen Assetklasse. Zu den verbreitetsten Anlageklassen gehören hierbei:

- Aktien

- Anleihen

- Geldmarkt

- Währungen

- Rohstoffe und

- Immobilien

Zudem wird sich im folgenden Abschnitt zeigen, dass sich ein Teil des ETF-Marktes vom grundsätzlich indexgebundenen Ansatz entfernt hat und ETF-Produkte auf bestimmte Strategien anbietet. So existieren auch ETFs auf Alternative Investment-Strategien (bspw. Managed Futures, Merger Arbitrage, etc.) oder spezielle Faktoren einer Assetklasse (sog. Factor-Investing).

4.2 Nach Investmentstrategien

Ein weiteres Unterscheidungsmerkmal im ETF-Dschungel ist das der Investmentstrategien. Vor einigen Jahren noch hätte man dieses Thema nur stiefmütterlich abhandeln können, da die ursprüngliche Idee eines ETF die Abbildung eines Referenzindex war. Doch zwei Tatsachen haben weitere Anwendungsmöglichkeiten neben der reinen Indexabbildungsstrategie hervorgebracht.

4.2.1 ETF Indexfonds

- Einerseits existieren Indizes nicht nur auf breitere Aktienmärkte wie etwa DAX, S&P 500 oder MSCI World. Auch gibt es Indizes auf verschiedene Branchen oder aber auf in einem Index zusammengefasste Schwellenländer, die dann wiederum von ETF-Anbietern nachgebildet werden können. Hierbei kann der Investor also auch maßgeschneidertere Strategien spielen und bspw. ein komplette Branche mit nur einem ETF erwerben.

- Weiterhin bieten Indexprovider wie MSCI oder Dow Jones seit langem nicht mehr nur nach Marktkapitalisierung gewichtete Indizes an, sondern haben beispielsweise auch entsprechende Aktienindizes auf Unternehmen mit gewissen fundamentalen oder zeitreihenbezogenen Faktoren im Angebot. Ein Quality-Index etwa enthält aus einem definierten Universum nur diejenigen Aktien mit einem attraktiven Debt-to-Equity-Ratio. Ein Low-Volatility-Index hingegen hält per fest definierter Regel nur Aktien mit historisch betrachtet geringer Volatilität. Wieder gilt: Auf jeden existierenden Index kann ein ETF aufgelegt werden, und wieder kann mir nur einer Order ein in sich diversifiziertes Faktor-Portfolio gehandelt werden.

4.2.2 RAFI (Research Affiliated Fundamental Indexing)

Dieser in Deutschland bislang eher weniger bekannte Begriff bezeichnet einen weiteren und neueren strategischen Ansatz im ETF-Markt. Grundsätzlich werden dabei ETFs aufgesetzt, die nach gewissen quantitativen Modellen bspw. Aktien mit gewissen fundamentalen Merkmalen identifizieren und ins Portfolio übernehmen. Der Unterschied ist, dass sich ein RAFI-ETF nicht zwangsläufig auf einen Index beziehen muss, sondern ein durch den ETF-Anbieter vorgegebenes Modell darstellt, nach dem die Investitionsentscheidung getroffen wird. Freilich handelt es sich dann nicht mehr um einen typischen passiven ETF, denn zu einem gewissen Grad greift der ETF-Anbieter aktiv ins Portfolio ein, wenn auch auf Basis vorher festgelegter und eindeutiger Regeln. Konsequenterweise sind RAFI-ETFs dann etwas teurer als ein durchschnittlicher rein passiver ETF.

In der Praxis ist die Überschneidung zwischen RAFI-Strategien und den im letzten Kapitel erwähnten Indizes auf fundamentale oder zeitreihenbezogene Faktoren teils sehr groß. Der Grund ist, dass solche Faktoren in der Regel nur dann den Weg in ein RAFI-ETF finden, wenn der jeweilige Faktor historisch getestet wurde und nachweislich zumindest in vielen Marktphasen ein Benchmark outperformt. Ist dies jedoch der Fall, ist ein Indexprovider wie etwa MSCI höchstwahrscheinlich bereits selbst Anbieter eines entsprechenden Index.

Einige bekannte Konzepte von RAFI-ETFs sind

- Factor-Investing

Factorinvesting beschreibt die Strategie, gewisse fundamentale Faktoren (bzw. deren Ausprägungen), die langfristig eine Benchmark outperformen, aufzuspüren und anschließend gezielt in die Investitionsentscheidung einfließen zu lassen. Typische Faktoren sind etwa Cashflow, Price-to-Book-Ratio, Verschuldungsgrad, aber auch zeitreihenbezogene Faktoren wie etwa Momentum oder Low Volatility. - Balanced-Risk

Im Vergleich zu den üblicherweise marktkapitalisierungsgewichteten Indizes wie etwa Dax oder S&P 500 gewichten Balanced-Risk-ETFs die Indexkomponenten nach dessen Risiko, also deren Volatilität. Eine historisch schwankungsärmere Aktie (bspw. ein Pharmawert) wird dann etwas höher gewichtet als eine historisch betrachtet schwankungsstärkere Aktie (bspw. ein Automobilwert). - Smart Beta ETFs

Smart Beta bezeichnet eine Reihe von Investmentstrategien, bei denen alternative Indexkonstruktionsregeln implementiert werden als bei den klassischen, nach Marktkapitalisierung gewichteten und daher mit Konstruktionsnachteilen behafteten Indizes. So kann Smart Beta bspw. bedeuten, dass ein Portfolio nach dem jeweiligen Risiko (im Sinne der Volatilität) gewichtet wird (siehe "Balanced-Risk"). Eine andere Strategie sieht hingegen schlicht eine Gleichgewichtung aller Wertpapiere vor. Smart Beta ist jedoch kein präzise definierter Begriff. So verstehen manche Anbieter unter Smart Beta auch die Idee, ein Minimum-Varianz-Portfolio zu konstruieren. Hier werden lediglich Aktien mit historisch geringerer Schwankungsbreite, also geringerer Volatilität gekauft. Der Grund für diese Strategie ist die Tatsache, dass Aktien mit geringer Volatilität solche mit hoher Volatilität langfristig outperformen bzw. der häufig angenommene lineare Zusammenhang zwischen Rendite und Risiko nicht besteht.

4.3 Nach Art der Nachbildung

Grundsätzlich können Exchange Traded Funds weiterhin nach deren Nachbildungs-Methode abgegrenzt werden.

- Physische Nachbildung oder Full-Replication-Methode

Die erste der beiden Methoden ist intuitiv und simpel. Die Fondsesellschaft trägt dafür sorge, dass der ETF sämtliche Wertpapiere enthält, die im Index ebenfalls enthalten sind. Berücksichtigt werden natürlich auch die jeweiligen Gewichte der einzelnen Indexkomponenten. In diesem Fall spricht man von einer „Vollreplikation“, da der Index zu 100 % nachgebaut wird. Ist die Anzahl der Indexmitglieder hierbei überschaubar, stellt dieses Unterfangen kein Problem dar. Geht die Anzahl der Indexmitglieder wie etwa beim MSCI World in den vierstelligen Bereich, kann eine physische Nachbildung im Sinne einer Vollreplikation jedoch mitunter schwierig werden. - Physische Nachbildung mit Sampling-Methode

In diesem Falle nutzen Fondsgesellschaften gerne die Sampling-Methode, in der nur ein Teil des Index nachgebaut wird. Hierbei wird versucht, die Indexnachbildung des ETF zu optimieren, jedoch wird die Möglichkeit von geringeren Abweichungen etwa aus Kostengründen der komplexen Replikation bewusst in Kauf genommen. - Synthetische Nachbildung

Eine verbreitete Alternative besteht darin, den ETF - oder einen Teil des ETFs - mit Tauschgeschäften (sogenannte Swaps) nachzubilden. Dabei tauscht der ETF-Anbieter die Wertentwicklung eines Teiles seines Aktienportfolios gegen die exakte Wertentwicklung des gewünschten Index mit einem Kontrahenten wie bspw. einer Investmentbank. Getauscht wird also eine potentielle, im Vergleich zum gewünschten Index erzielte Underperformance (die dann dem ETF ausgeglichen würde) gegen eine potentielle Outperformance des ETF gegenüber dem Index (die dann dem Kontrahenten auszuhändigen ist). Der Vorteil: Für den ETF-Anbieter ist dies eine kostengünstigere Methode als eine physische Replikation mit der insbesondere auch illiquidere Werte nachgebildet werden können. Der Nachteil: Fällt der Kontrahent aufgrund von Zahlungsschwierigkeiten aus, kann auch der komplette Swap wertlos verfallen - und somit zumindest ein Teil des Kapitals der Investoren. Die gute Nachricht ist allerdings, dass zumindest bei Aktien-ETFs gemäß UCITS III maximal 10 % des Fondsvermögens für Swap-Geschäfte oder Derivate genutzt werden darf.

5. ETF Rechtliche Grundlagen

5.1 Anforderungen an ETFs

Die Veröffentlichung der Zusammensetzung von ETFs muss börsentäglich geschehen. Das ist eine rechtliche Anforderung an das Produkt „ETF“. Zudem obliegt diese Produktklasse bei Zu- und Verkäufen einem eigenem Vorgang, dem sogenannten Creation- & Redemption-Prozess. Dieser stellt sicher, dass Marktteilnehmer jederzeit ein der Indexzusammensetzung entsprechendes ETF-Paket erwerben bzw. veräußern können.

5.2 Sondervermögen

Möglichkeiten, einen Index abzubilden, gibt es viele. Im Folgenden soll hierbei auf die rechtlichen Unterschiede von diversen Investitionsmöglichkeiten eingegangen werden.

ETFs sind rechtlich betrachtet Fonds, das investierte Kapital wird deshalb als Sondervermögen eingeordnet und vom sonstigen Vermögen des Emittenten, also dem Anbieter, getrennt verwahrt. Konkret heißt dies, dass im Falle einer Insolvenz des ETF-Anbieters das Anlagekapital nicht von den Gläubigern oder Insolvenzverwaltern angetastet werden kann.

Während dieser Vorteil für klassische Investmentfonds und ETFs Anwendung findet, sind Indexzertifikate, die ja ebenfalls einen Index abzubilden versuchen, kein Sondervermögen. Vielmehr handelt es sich hierbei um Inhaberschuldverschreibungen gegenüber dem Emittenten wie etwa einer Bank. Mit dem Erwerb eines Indexzertifikates holt man sich zwangsweise auch ein Emittentenrisiko ins Boot, denn sollte dieser Pleite gehen, darf das eingesetzte Kapital in die Insolvenzmasse eingehen. Auch wenn die Wahrscheinlichkeit für solch ein Szenario zugegebenermaßen äußerst gering ist, sollte diese Tatsache zumindest berücksichtigt werden.

6. Exkurs: ETF vs. ETC - Wo liegt der Unterschied?

Wer in Rohstoffe investieren möchte, ist sicherlich früher oder später beim Ausloten der Möglichkeiten über sogenannte Exchange Traded Commodities (ETC) gestolpert. ETCs ermöglichen das direkte Investment in Rohstoffe wie etwa Rohöl, ohne dass der Weg über Futures gegangen werden muss.

Aber Achtung: Ein paar wichtige rechtliche Unterschiede sind im Detail zu beachten. Zwar sind ETCs wie ETFs fortlaufend börsengehandelt und ebenfalls bereits in kleinen Stückelungen zu erwerben, jedoch handelt es sich bei ETCs - im Vergleich zu ETFs - nicht um eine Fondskonstruktion und das Anlagekapital wird folglich nicht als Sondervermögen verwaltet. Ein ETC stellt also im Grunde eine besicherte, unbefristete Schuldverschreibung dar, die den dort üblichen Emittentenrisiken unterliegt. Für Verwirrung sorgt hier bei der Recherche überdies die Bezeichnung mancher ETCs. Beispiel: Ein bekannter Anbieter von ETCs, namens „ETF Securities“ führt seine ETC Sparte unter dem Namen ETFS (Exchange Traded Fund Securities). Auch hier handelt es sich also um ETCs.

Eine Alternative: Wer das Emittentenrisiko nicht eingehen möchte, muss deswegen nicht gleich auf Rohstoffinvestments verzichten. Denn der Weg über Rohstoffindizes, die dann wiederum über ETFs nachgebildet werden können, steht weiterhin offen.

7. ETF Sparpläne als beliebte Investmentstrategie

Aufgrund der geringen Kosten, der einfachen Stückelung, der Diversifizierungsmöglichkeit über ein breites Anlageuniversum mit nur wenigen Produkten sowie vielen weiteren Vorteilen werden ETFs gerne genutzt, um langfristige Sparpläne aufzusetzen.

Sei es für ein Konto für den Nachwuchs oder für andere Sparziele: Regelmäßiges Sparen an den Kapitalmärkten mit fixen Beträgen ermöglicht es auch, sich den Cost-Average-Effekt zunutze zu machen. Diesem Thema haben wir uns oben bereits zugewandt.

8. „Der beste Dax-ETF finden!“

Diese Frage ist nun leicht zu beantworten. Denn schließlich liegt die Aufgabe eines Dax-ETFs darin, den Index selbst so exakt wie möglich nachzubilden. Die grundsätzliche Frage nach „dem besten ETF“ muss letztlich vor allem durch zwei Kriterien beantwortet werden: Wie genau gelingt es dem Indexfonds, bspw. den DAX nachzubilden, und mit welcher Kostenstruktur für den Kunden gelingt ihm dies.

Ein weiterer Faktor, den Anleger berücksichtigen sollten, ist das besprochene Kontrahentenrisiko bei SWAP-basierten ETF-Produkten. Sofern alle anderen Faktoren identisch sind, sind ETFs mit Full-Replication-Methode den SWAP-basierten Varianten vorzuziehen.

9. Liste der wichtigsten ETF-Anbieter

- iShares

- Invesco PowerShares

- Lyxor

- db x-trackers

- EasyETF

- ETF Securities

- ABN AMRO

- Credit Suisse

- UBS

10. Liste der wichtigsten Index-Provider

- Deutsche Börse

- Dow Jones Indices

- Dow Jones Stoxx

- FTSE

- iBoxx

- MSCI

11. Fazit

ETF sind ein beliebtes und einfaches Produkt, um Investmentstrategien sinnvoll und mit geringer Kostenstruktur abzubilden. Neben den klassischen ETF-Indexfonds existieren inzwischen immer mehr ETFs, die auch alternative Portfolien abbilden. Hat man sich hierbei für einen abzubildenden Index entschieden, sind die Gebührenstruktur sowie die Replikationsmethode die wichtigsten Unterscheidungsmerkmale. Auf stock3 findest Du eine umfangreiche ETF-Such-Maske.

Auf der Investment- und Analyseplattform stock3 Terminl findest du überdies einen umfangreichen ETF-Finder, der Ihnen bei der Suche nach attraktiven ETF-Produkten helfen wird.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.