Risikoanalyse: So bewertest Du Dein Depot richtig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Viele Jahre Börsenhausse scheinen ihre Spuren bei so manchem Trader hinterlassen zu haben. Dabei ist nicht die Performance gemeint. Die dürfte bei vielen stimmen. Der subjektive Eindruck ist vielmehr der, dass viele Trader genau aus diesem Grund, also auf Basis vieler erfolgreicher Handelsjahre auf der Long-Seite, die Risikoanalyse zunehmend vernachlässigen. Getreu dem Motto: „Was wollt ihr denn andauernd mit Risiko, der Markt steigt doch sowieso immer weiter!“ Beeindruckende Performance-Zahlen machen die Runde, 50 % mit einem Trade da, 100 % mit einem Trade dort, Depot verdoppelt innerhalb eines Jahres. Das klingt natürlich alles auf den ersten Blick phänomenal.

Dass gerade oft diese reißerischen Aussagen bei genauerem Hinsehen aber meist nicht viel wert sind, darüber wollen wir mit diesem Artikel aufklären. Sehr hilfreich ist dabei einmal mehr unsere Trading-Software für personalisierte Aktienanalyse und Handel, stock3 Terminal. Auf dieser stellen wir Dir eine Vielzahl an statistischen Tools zur Verfügung, mit denen Du Deine, aber auch freigegebene Depots von anderen Tradern, ausführlich analysieren kannst.

Warum man Performance-Zahlen ins Verhältnis setzen sollte

Starten wir mit dem Beispiel des 100%-Trades: Ein Trader hat einen hochgehebelten Schein gekauft und seinen Einsatz verdoppelt. Super, oder? Wenn Du solche Ergebnisse liest, solltest Du sofort nachhaken: Welches Risiko wurde eingegangen, um diesen Gewinn zu erzielen? Wäre bei einem Nichtaufgehen des Trading-Setups der komplette Einsatz weg gewesen? Dann würde dieses Ergebnis in einem anderen Licht erscheinen.

Damit sich Trading-Ergebnisse leichter vergleichen lassen, hat sich die Referenzgröße R unter Tradern etabliert. Mit R bezeichnet ein Trader das eingegangene Risiko. Das können bei einer Aktie beispielsweise 2 EUR bis zum Stop sein, das können bei einem Währungspaar wie EUR/USD 20 Pips sein. Gewinnt der Trader nun diese 2 EUR oder 20 Pips, hat er genau das verdient, was er in dem Trade riskiert hat: Er hat 1R verdient.

Um zu verdeutlichen, wie hilfreich diese Kennzahl sein kann, stellen wir einen Vergleich auf. Wir nehmen zunächst das erste Beispiel als Basis. Ein Trader riskiert bei diesem hochgehebelten Trade seinen kompletten Einsatz. Er kauft ein Hebelzertifikat zu 1 EUR. Geht der Trade nicht auf, verfällt das Zertifikat wertlos. Das R beträgt also 1 EUR pro Zertifikat. Nun verdoppelt sich die Position. Er verkauft und hat 1 EUR pro Zertifikat verdient. In der R-Betrachtung hat er 1R verdient, in der prozentualen Betrachtung 100 % auf seinen Einsatz.

Nun ein zweites Beispiel: Ein Trader kauft eine Aktie zu 10 EUR, setzt einen Stop 10 % von seinem Einstiegskurs entfernt und riskiert folglich ebenfalls 1 EUR pro Trade. Die Position läuft gut an und bei 10 % Gewinn streicht der Trader diesen ein. In der R-Betrachtung hat er 1R verdient, in der prozentualen Betrachtung "nur" 10 % auf seinen Einsatz.

Vergleicht man nun beide Trader, haben BEIDE Trader 1R verdient. Sie haben also beide das gewonnen, was sie riskiert haben, die Ergebnisse sind identisch. Prozentual gesehen klingen 100 % Gewinn aber natürlich viel besser als 10 % Gewinn. Der Unterschied liegt in der Positionsgröße. Ein Trader, der alles im jeweiligen Trade riskiert, wird die Position dementsprechend klein wählen. Das können beispielsweise 0,5 bis 2 % des Depotvolumens sein (nur Harakiri-Trader gehen mit dem gesamten Depot all-in). Der Trader aus dem zweiten Beispiel, der einen Stop bei 10 % setzt, kann die Position dagegen zehnmal größer wählen. Seine Positionsgröße beläuft sich in diesem Fall auf 5 bis 20 % des Depots. Beide verlieren oder gewinnen aber absolut bewertet identische Summen.

Hinweis: Slippage und Transaktionskosten wurden in diesem Beispiel nicht berücksichtigt. Man könnte hier beispielsweise 1 % des Kurses als Richtgröße ansetzen.

Wichtige Kennzahlen für die Risikoanalyse eines Depots

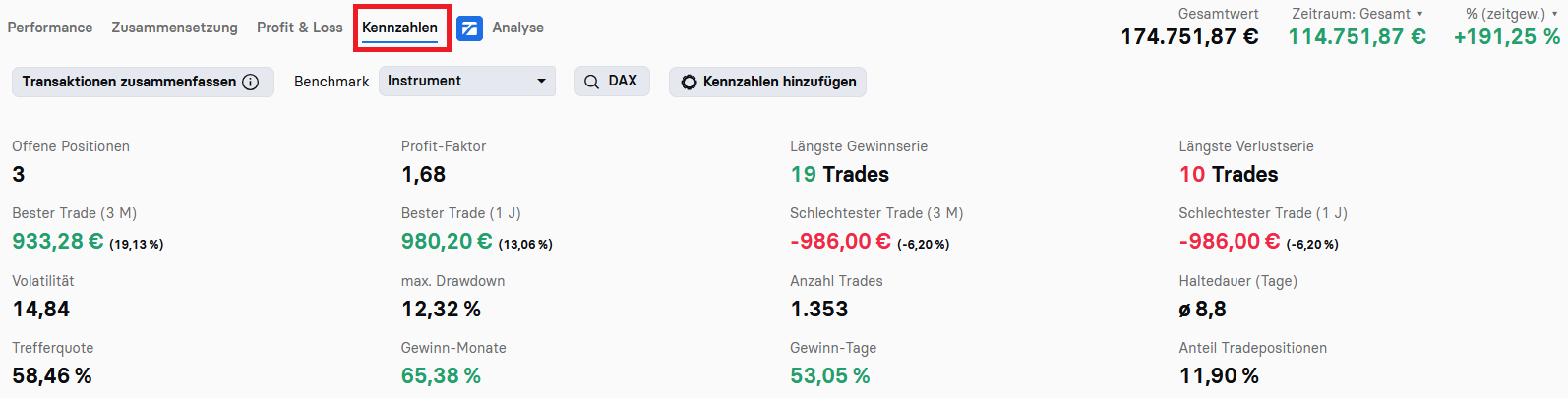

Die Tradeanalyse ist das eine, die Depotanalyse das andere. Auch hier ist es wichtig, die erzielte Performance stets in Relation zum eingegangenen Risiko zu messen. Risiko kann man auf viele Arten messen. Hier stehen Tradern zahlreiche Kennzahlen zur Verfügung. Im Depot-Widget auf stock3 Terminal kannst Du Dir diese Kennzahlen unter dem Menüpunkt "Kennzahlen" je nach Belieben einblenden lassen. Detaillierte Gewinn- und Verlustauswertungen können Abonnenten von stock3 Tech unter "Analyse" durchführen.

Anbei eine Erläuterung wichtiger Kennzahlen:

Profit-Faktor

Beim Profitfaktor wird das Verhältnis von Gewinntrades zu Verlusttrades mit dem Verhältnis des durchschnittlichen Gewinns zum durchschnittlichen Verlust multipliziert. Der Vorteil gegenüber der reinen Trefferquote liegt auf der Hand. Bei dieser Kennzahl wird auch berücksichtigt, wie viel ein Trader durchschnittlich gewinnt bzw. verliert. Je höher das Verhältnis ausfällt, desto profitabler ist der Trader im Durchschnitt, also desto niedriger darf auch seine Trefferquote sein, ohne dass er unterm Strich in der Verlustzone landet.

Ein Beispiel:

| Trader A | Trader B | Trader C | |

| Gewinntrades | 40 | 30 | 60 |

| Verlusttrades | 60 | 70 | 40 |

| Durchschnittlicher Gewinn | 30 EUR | 100 EUR | 30 EUR |

| Durchschnittlicher Verlust | 20 EUR | 20 EUR | 40 EUR |

| Gesamtgewinn | 0 EUR | 1.600 EUR | 200 EUR |

| Errechneter Profitfaktor | 1 | 2,14 | 1,13 |

Trader A verdient unterm Strich nichts. Trader B ist trotz einer sehr niedrigen Trefferquote hochprofitabel. Trader C hat eine ansprechende Trefferquote, lässt aber pro Trade durchschnittlich höhere Verluste als Gewinne zu. Daher liegt sein Profitfaktor deutlich unter dem von Trader B.

Grundsätzlich gilt: Ein Profitfaktor von über 1 weist auf einen profitablen Handel hin. Je höher der Profitfaktor, desto profitabler ist der Handel.

Wichtiger Hinweis: Der Profitfaktor bezieht sich nur auf abgeschlossene Trades. Ein Trader, der ausgeknockte Scheine nicht ausbucht bzw. keine "offiziellen" Verlusttrades ausweist, kann seine Trefferquote künstlich auf bis zu 100 % hochschrauben. Dementsprechend hoch fällt auch der Profitfaktor aus. Dies bitte unbedingt berücksichtigen!

Volatilität

Wenn es um das Risiko geht, wird oft die Volatilität als Kennzahl angeführt. Sie misst die Schwankungsbreite eines Basiswerts, in unserem Fall eines Depots. Je niedriger die Volatilität ausfällt, desto ruhiger läuft die Depotkurve nach oben. Je höher der Wert, desto heftigeren Schwankungen ist das Depot ausgesetzt. Berechnet wird die Volatilität auf stock3 Terminal für einen Betrachtungszeitraum von 250 Tagen.

Vergleicht man nun Depots miteinander, sollte man stets neben der Performance-Sichtweise auch das Risiko bedenken. So kann ein Depot, welches prozentual sehr gut abgeschnitten hat, diese Kursperformance mit einer sehr hohen Volatilität "bezahlt" haben. Ein Depot, welches performancetechnisch nicht an das erste Depot herankommt, diese geringere Performance aber nur mit einem Bruchteil des Risikos erzielt hat, ist risikoadjustiert aber eben nicht schlechter, sondern besser.

Im institutionellen Bereich spielt die Volatilität von Portfolios eine wichtige Rolle. Die Volatilität als Gradmesser für das Risiko ist bei Investoren aber auch durchaus umstritten. Starinvestor Warren Buffett, traditionell in einem langfristigen Zeithorizont unterwegs, sagt sogar: "Volatilität und Risiko sind nicht dasselbe. Für die Mehrheit der Marktteilnehmer, die mit einem Multidekadenhorizont investieren können, ja investieren sollten, sind temporäre Kursrücksetzer unwichtig." Ein weiterer Kritikpunkt der Volatilität – sowie aller weiteren Performance-Kennzahlen, die auf der Volatilität basieren (bspw. Sharpe-Ratio) – ist die Tatsache, dass nicht zwischen Schwankung bei steigenden Kursen ("gute" Volatilität) und fallenden Kursen ("schlechte" Volatilität) unterschieden wird.

Klar ist, dass mit immer größerem Anlagehorizont die Wahrscheinlichkeit für einen Anlageerfolg auf der Long-Seite zunimmt. Wir betrachten hier die Depotanalyse aber vorrangig aus Tradersicht. Der Anlagehorizont eines Traders dürfte in der Regel mehrere Monate nicht überschreiten.

Maximaler Drawdown

Eng mit der Schwankungsbreite verbunden ist auch die Kennzahl "maximaler Drawdown". Sie misst den maximalen historischen Verlust, also den Verlust, den der Trader oder Investor im schlimmsten Fall verkraften musste, innerhalb einer festgelegten Zeitspanne, in der Regel über die komplette Depotlaufzeit.

Im institutionellen Bereich ist diese Kennzahl wichtig. So darf oftmals eine vorher festgelegte Schwelle nicht unterschritten werden, beispielsweise ein maximaler Drawdown von 10 %. Wird diese Barriere unterboten, wird die Geschäftsbeziehung mit dem Kunden in der Regel neu besprochen, was im Extremfall auch zu einem Verlust des Mandats führen kann.

Ein großer Vorteil aktiver Anlage und aktiven Tradings – und zugleich eine Kunst – ist, Drawdowns möglichst gering zu halten. Nahezu in Perfektion hat dies mein Kollege Dirk Siebenhaar in seinem Musterdepot "Ten Trader" in stock3 Trademate geschafft.

Die Performance-Kurve nähert sich einer Geraden an. Das Ergebnis ist sehr, sehr gut. Gerade wenn wieder schwierigere Zeiten am Markt anbrechen sollten, wird es die Kunst vieler Trader sein, über die Cashquoten das Risiko zu steuern, um letztendlich Drawdowns möglichst gering zu halten.

Sharpe-Ratio

Eine weitere interessante Kennzahl ist die Sharpe-Ratio. Die Formel für diese Berechnung geht auf William F. Sharpe zurück, der auch mit Harry M. Markowitz an der effizienten Portfolio-Theorie arbeitete. Bei der Sharpe-Ratio wird prinzipiell das Risiko in Relation zum Ertrag gesetzt. Die Sharpe-Ratio misst die Überrendite des Traders verglichen mit einer risikolosen Anlage. Man dividiert also die Outperformance durch die Schwankungsbreite, also die Volatilität des Portfolios. Folgende Szenarien sind möglich:

- Liegt die Sharpe-Ratio über eins, so hat der Trader einen Überschuss erwirtschaftet, der das höhere Risiko kompensiert.

- Liegt die Sharpe-Ratio zwischen null und eins, so hat der Trader zwar einen Überschuss bezüglich der Geldmarktverzinsung erzielt, aber der Überschuss entspricht nicht dem eingegangenen Risiko.

- Liegt die Sharpe-Ratio unter null, so hat der Trader nicht einmal die Verzinsung der sicheren Geldmarktanlage erreicht.

Hat man zwei Trader, die dieselbe Performance erzielt haben, sollte man immer den Trader bevorzugen, dessen Depot eine höhere Sharpe-Ratio aufweist. Auch hier gibt es wie bei nahezu allen Kennzahlen Unterschiede in den Berechnungsmethoden. Würde man beispielsweise einen risikolosen Zins von null Prozent unterstellen, würden die Werte erheblich abweichen. Hier sollte man sich folglich genau informieren, wie die jeweiligen Werte zustande kamen.

Alpha und Beta

Die Outperformance bzw. Überrendite bezeichnet man auch als Alpha. Vergleiche werden hier in der Regel mit einer Benchmark angestellt. Bei einem Dividendendepot in Deutschland bietet sich beispielsweise der Vergleich mit dem DAX an, bei einem internationalen Portfolio der MSCI World Index.

Das Beta wiederum zeigt auf, wie die Schwankungen des Depots verglichen mit der Benchmark ausgefallen sind. Bei einem Beta von 1 schwankt das Depot genauso stark wie die Benchmark. Ein Beispiel: Beträgt das Beta eines Depots mit dem Fokus Deutschland gerade einmal 0,30 und entspricht die Depotperformance der Performance des DAX, könnte man das Depot um den Faktor 3 hebeln und hätte auf Basis dieser Kennzahl dennoch nicht die Schwankungen des DAX erreicht.

Value-at-Risk

Abschließend noch eine weitere Kennzahl, der Value-at-Risk. Auch diese Kennzahl ist bei institutionellen Anlegern sehr beliebt. Man versteht darunter den maximalen Verlust, der von einem Portfolio in einem definierten Zeitraum bei einer vorgegebenen Irrtumswahrscheinlichkeit (meist 5 oder 1 %) nicht überschritten wird.

Auf stock3 Terminal wird diese Kennzahl auf Basis der aktuellen Depotzusammensetzung berechnet. Anschließend verwendet man im Falle einer historischen Schätzung des Value-at-Risk die Tagesrenditen aus einem 300-Tage-Horizont als Schätzung und unterstellt, dass das Depot zum damaligen Zeitpunkt so zusammengesetzt war wie aktuell. Das Ergebnis ist der mit einer Wahrscheinlichkeit von 99 oder 95 % zu erwartende Verlust für den folgenden Handelstag.

Fazit

Reißerische Performance-Zahlen findest Du in der Finanzbranche an allen Ecken und Enden. Diese aber in Relation zum eingegangenen Risiko zu setzen, um den wahren Trading-Erfolg bestimmen zu können, wird oftmals unterschlagen.

Mit diesem Artikel wollen wir etwas Klarheit schaffen und wünschen viel Spaß bei der Analyse eigener oder fremder Depots auf stock3 Terminal.

Jetzt mit dem comdirect Depot über stock3 handeln

Profitiere von unserem aktuellen Angebot 2 Jahre nur 3,90 Euro je Trade zu zahlen und sichere dir zusätzlich 100 Euro Prämie. Starte den Handel mit stock3!

✔️ Aktion bis 31.05.2026: 100 Euro Prämie

✔️ Zusätzlich: 2 Jahre ab 3,90 Euro pro Trade handeln

✔️ Kostenlose Depotführung ohne Bedingungen

✔️ ETF- und Fonds-Specials zu günstigen Konditionen

✔️ Handel direkt über stock3

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.