Gute Aktien finden mit dem Fünf-Faktoren-Modell

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gibt viele Methoden zur Suche nach "guten" Aktien, aber nur wenige, die akademischen Standards entsprechen und auch in der Wissenschaft anerkannt sind. Das hat vor allem damit zu tun, dass die etablierte Finanzwissenschaft lange Zeit davon ausging, dass sich die Performance von Aktien gar nicht systematisch vorhersagen lässt - weder mit Methoden der Technischen Analyse, noch mit Hilfe von Fundamentalanalyse. Basis der akademischen Auseinandersetzung mit den Finanzmärkten war lange Zeit das sogenannte Capital Asset Pricing Model (CAPM) und die sogenannte Markteffizienzhypothese. Nach dem CAPM hängt die mit einer Wertpapierinvestition erzielbare Rendite ausschließlich von der (nicht vorhersagbaren) Gesamtmarktrendite und einem wertpapierspezifischen Risikofaktor (Beta) ab. Je höher das Risiko eines Wertpapiers, desto höher auch die erzielbare Rendite, je geringer das Risiko, desto geringer die Rendite. Die Markteffizienzhypothese besagt, dass sämtliche relevanten Informationen sofort in den Kurs eines Wertpapiers eingepreist werden und sich deshalb keine systematischen Überrenditen erzielen lassen, ohne auch ein größeres Risiko einzugehen.

Doch auch in der akademischen Literatur setzte sich mit der Zeit die Erkenntnis durch, dass das CAPM wohl nicht der Weisheit letzter Schluss ist. Denn bereits vor mehreren Jahrzehnten wurde festgestellt, dass Aktien mit bestimmten Kriterien auf lange Sicht eine Überrendite gegenüber dem Gesamtmarkt zeigen. Die Markteffizienzhypothese wurde zwar nicht aufgegeben, sie wurde aber an einer wichtigen Stelle modifiziert.

Drei-Faktoren-Modell: "Klein" und "billig" ermöglichen Überrenditen

Statt des einzelnen Beta-Faktors aus der CAPM, der das Risiko (und damit auch die Rendite) eines bestimmten Typs von Wertpapieren angibt, identifizierten die Wissenschaftler in den folgenden Jahrzehnten weitere "Renditefaktoren", die auf eine systematisch höhere Rendite hindeuteten. Die höhere Rendite wurde dabei (ganz im Sinne des CAPM) meist als Folge eines höheren Risikos gedeutet, auch wenn bei einigen Kennzahlen fraglich ist, ob die Überrendite tatsächlich aus einem höheren Risiko resultiert.

Standard in der wissenschaftlichen Diskussion war lange Zeit das Drei-Faktoren-Modell von Eugene Fama und Kenneth French. Eugene Fama gilt als Vater der Markteffizienzhypothese und wurde für seine Arbeiten im Jahr 2013 sogar mit dem Nobelpreis für Wirtschaftswissenschaften ausgezeichnet. In ihrem Drei-Faktoren-Modell erweiterten Fama und French das CAPM um zwei weitere Faktoren, die empirisch nachweisbar eine Überrendite gegenüber dem Gesamtmarkt ermöglichen:

- Size: Aktien kleiner Unternehmen (geringe Marktkapitalisierung) zeigen im langfristigen Vergleich eine Outperformance gegenüber dem Gesamtmarkt und gegenüber Aktien mit hoher Marktkapitalisierung (Large Caps). Die höhere Rendite wird dabei von der Finanzwissenschaft als Kompensation für das systematisch höhere Risiko angesehen, das Aktien kleiner Unternehmen haben. Dass Aktien aus der zweiten Reihe langfristig eine bessere Performance liefern als Werte der ersten Börsenliga, kann man sehr eindrucksvoll auch an der deutlichen Outperformance des MDAX gegenüber dem DAX erkennen.

- Value: Aktien mit günstiger Bewertung zeigen im langfristigen Vergleich eine Outperformance gegenüber Aktien mit hoher Bewertung und gegenüber dem Gesamtmarkt. Die Finanzwissenschaft nutzt zur Identifikation von Value-Aktien meist einfach das Book-to-Market-Verhältnis (B/M ratio). Das Book-to-Market-Verhältnis ist dabei nichts anderes als der Kehrwert vom in der Praxis verbreiteten Kurs-Buchwert-Verhältnis. Value-Aktien sind nach der Definition von Fama und French einfach Aktien von Unternehmen mit hohem Book-to-Market (B/M) bzw. niedrigem Kurs-Buchwert-Verhältnis (KBV).

Profitabilität und Investitionstätigkeit als weitere Kriterien

Es blieb natürlich nicht beim Drei-Faktoren-Modell. In den folgenden Jahrzehnten wurden mehr und mehr "Renditefaktoren" identifiziert, die eine Überrendite gegenüber dem Gesamtmarkt ermöglichen sollten. Die Zahl der inzwischen in der wissenschaftlichen Literatur identifizierten Renditefaktoren liegt bei mehreren hundert, aber fast alle davon sind nicht allgemein anerkannt und zeigen sich nur in bestimmten Märkten oder zu bestimmten Zeiten.

Fama und French sahen lange Zeit keine Veranlassung, ihr Modell zu überarbeiten. Das hat sich allerdings in den vergangenen Jahren geändert, denn es tauchten zwei weitere Faktoren auf, die relativ großes Aufsehen erregten und die für Fama und French Anlass genug waren, ihr Modell zu überarbeiten. Im Jahr 2014 stellten sie schließlich ihr Fünf-Faktoren-Modell vor, das gegenüber dem Drei-Faktoren-Modell zwei zusätzliche Risiko- und Renditefaktoren enthält:

- Profitabilität: Wie verschiedene Studien gezeigt haben, zeigen Aktien von Unternehmen mit einer hohen Profitabilität auf lange Sicht eine Überrendite gegenüber dem Gesamtmarkt und gegenüber Aktien mit niedriger Profitabilität. Die Profitabilität wird dabei von der Wissenschaft wieder etwas ungewöhnlich definiert, und zwar als Verhältnis aus Bruttogewinn zu Bilanzaktiva (und nicht etwa als Verhältnis aus Bruttogewinn und Umsatz).

- Investitionstätigkeit: Dieser Faktor erscheint auf den ersten Blick etwas ungewöhnlich. Aber Studien haben gezeigt, dass Aktien von Unternehmen, die viel investieren, auf lange Sicht und im Mittel eine schlechtere Performance zeigen als der Gesamtmarkt und als Aktien von Unternehmen, die wenig investieren. Ein Grund dafür könnte sein: Unternehmen, die große Investitionen stemmen, neigen in der Regel auch zu Fehlinvestitionen. Nur die wenigsten großen Investitionen zahlen sich aber wirklich langfristig aus. Besser sind Unternehmen, die nur sehr selektiv investieren, da diese Unternehmen mit ihren Investitionen auf lange Sicht eine deutlich bessere Rendite erzielen als Unternehmen, die in alles Mögliche Geld stecken.

Als Faustformel lässt sich festhalten: Aktien, die nach dem Fünf-Faktoren-Modell die stärkste Überrendite versprechen, haben eine geringe Marktkapitalisierung, ein niedriges Kurs-Buchwert-Verhältnis, eine hohe Profitabilität und eine geringe Investitionstätigkeit.

Eine interessante Erkenntnis aus dem Fünf-Faktor-Modell ist außerdem noch, dass der Value-Faktor offenbar unnötig wird, wenn man zum Drei-Faktoren-Modell noch Profitabilität und Investments als weitere Faktoren hinzufügt. Denn dann liefert der Value-Faktor keine zusätzlichen Informationen mehr, wie Fama und French mit Blick auf US-Aktien festgestellt haben. Ob dies allerdings allgemein gilt oder nur für US-Aktien im analysierten Zeitraum, ist bisher nicht geklärt, weswegen Fama und French auch nicht auf den Value-Faktor verzichten.

Diese Kriterien ermöglichen eine Überrendite von 21,4 Prozent pro Jahr

Welchen praktischen Nutzen haben die Erkenntnisse nun für Trader und Anleger? Die theoretische Erklärung von Aktienrenditen ist etwas anderes als das Profitieren von Überrenditen. Die fünf Faktoren ergeben sich bei Fama und French einfach dadurch, dass hier die beobachteten Renditen am besten zu den theoretisch erwarteten passen, wie man durch Regressionsanalysen feststellen kann. Die Fragestellung des Anlegers ist eine andere, er will die Aktien identifizieren, die die höchste Rendite versprechen. Aber auch hier hilft die Veröffentlichung von Fama und French zum Fünf-Faktoren-Modell weiter.

Denn bevor sie ihr Modelle erstellten, werteten Fama und French die reale Performance unterschiedlicher Aktien im Zusammenhang mit den verschiedenen Faktoren aus. Basis waren alle an amerikanischen Börsen notierten Aktien im Zeitraum von Juli 1963 bis Dezember 2013. Fama und French teilten die Aktien je nach Faktorausprägung in unterschiedliche Klassen ein. Nach Size (Marktkapitalisierung) wurden zwei Klassen (Small und Big, unter bzw. über dem Median der Marktkapitalisierung) und nach Value, Profitabilität und Investment jeweils vier Klassen (Quartile) gebildet. Dann wurden für den betrachteten Zeitraum insgesamt 96 unterschiedliche, jeweils nach Marktkapitalisierung gewichtete Portfolios gebildet, die für jedes Jahr im Untersuchungszeitraum Ende Juni auf Basis der Daten des Vorjahres nach den genannten Faktoren neu zusammengesetzt wurden. Für jedes Portfolio wurde schließlich analysiert, welche monatliche Überrendite sich gegenüber dem risikofreien Zins ergeben. Als risikofreier Zins wurde von Fama und French jeweils die Rendite von US-Staatsanleihen mit Restlaufzeit von einem Monat verwendet.

Was ergeben nun die Analysen von French und Fama? Die höchste monatliche Überrenditen aus allen 96 gebildeten Portfolios hat das Portfolio, das die Aktien mit niedriger Marktkapitalisierung, hohem Book-to-Market-Verhältnis (entspricht niedrigem KBV) und hoher Profitabilität enthält. Die genannten Aktien kommen auf eine durchschnittliche monatliche Überrendite von 1,63 Prozent, was höher ist als bei allen anderen 95 von Fama und French nach den genannten Kriterien gebildeten Portfolios.

Eine Überrendite von 1,63 Prozent im Monat hört sich nach nicht viel an, entspricht aber tatsächlich einer jährlichen Überrendite von immerhin 21,4 Prozent (unter Berücksichtigung des Zinseszinseffekts)!

Umsetzung des Fünf-Faktoren-Modells mit dem Screener auf Guidants

Wie können Anleger nun die Erkenntnisse von Fama und French zur Aktienauswahl in der Realität nutzen? Um die Erkenntnisse nutzen zu können, müssen zunächst sämtliche Aktien nach Marktkapitalisierung, Kurs-Buchwert-Verhältnis und Profitabilität in unterschiedliche Klassen eingeteilt werden. Dies soll anhand des deutschen Aktienmarktes in einem Beispiel gezeigt werden.

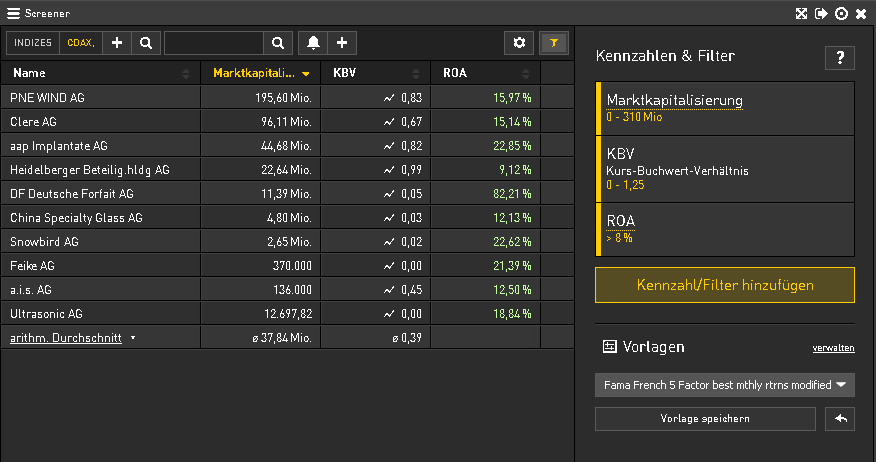

Bei der Marktkapitalisierung werden zwei Klassen gebildet, wobei die Grenze so gezogen wird, dass beide Klassen ungefähr die gleiche Anzahl an Aktien enthalten. Konkret wird also der sogenannte Medianwert der Marktkapitalisierung gesucht. Mit dem Screener auf der Investment- und Analyseplattform Guidants und dem CDAX als Basis kann ermittelt werden, dass eine Marktkapitalisierung von 310 Mio. Euro ungefähr alle im CDAX enthaltenen Aktien in zwei ungefähr gleich große Gruppen (Small und Big) unterteilt. Die gleiche Vorgehensweise wird auch für das Kurs-Buchwert-Verhältnis und die Profitabilität angewandt, wobei hier jeweils vier Klassen gebildet werden. Gesucht wird das nach KBV günstigste Viertel aller Aktien und sowie das profitabelste Viertel aller Aktien. In einer leichten Abwandlung des Modells von French/Fama wird Profitabilität hier mit der Kennzahl Return on Assets abgebildet, bei der das Nettoergebnis (statt des Bruttogewinns, wie bei Fama/French) durch die Bilanzaktiva dividiert wird.

Bezogen auf alle CDAX-Werte ergeben sich die folgenden Bedingungen für die Aktien mit der langfristig besten Performance:

- Die Marktkapitalisierung muss unterhalb von 310 Mio. Euro liegen.

- Das Kurs-Buchwert-Verhältnis muss unterhalb von 1,25 liegen.

- Die Kennzahl Return on Assets (ROA) muss oberhalb von 8 % liegen.

Der folgende mit dem Guidants-Screener erstellte Screenshot zeigt, welche Aktien aus dem CDAX diese Kriterien zum ursprünglichen Erstellungszeitpunkt dieses Artikels (16. Juni 2017) erfüllt haben und damit in dem profitabelsten der 96 Fama-French-Portfolien enthalten gewesen wären. Nach dem oben gezeigten Backtest werden die Aktien dabei nach Marktkapitalisierung gewichtet, je höher die Marktkapitalisierung, desto höher also auch das Gewicht im Portfolio.

In dem Portfolio sind viele Aktien mit sehr geringer Marktkapitalisierung enthalten. Der Mittelwert der Marktkapitalisierung aller im Portfolio enthaltenen Aktien beträgt nur 37,8 Mio. Euro. Es gibt viele gute Gründe, die dagegen sprechen, in Aktien mit so geringer Marktkapitalisierung zu investieren, so insbesondere die erhöhten Risiken und die geringere Liquidität, die auch zu höheren Spreads führt. Auf jeden Fall sollten Anleger nicht nur in einzelne Aktien mit derartig geringen Risiken investieren, sondern in viele oder alle, die die jeweiligen Kriterien erfüllen, um das Risiko möglichst breit zu streuen.

Hier geht es zum Screener auf der Investment- und Analyseplattform Guidants!

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.