Zinskurve: Es steht ein gefährlicher Trendwechsel an

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Zinskurve ist zwar ein zuverlässiger Indikator für eine zukünftige Rezession, doch was das für den Aktienmarkt bedeutet, steht auf einem anderen Blatt. Insbesondere das Ausmaß der Zinsdifferenz zwischen lang- und kurzfristigen Anleiherenditen beinhaltet wenig Aussagekraft. Darüber hatte ich in der vergangenen Woche berichtet.

Deswegen ist die Zinskurve nicht nutzlos. Umkehrpunkte bei der Zinskurve korrelieren mit Umkehrpunkten bei Aktien. Der Aktienmarkt beginnt häufig zu fallen, wenn die Zinskurve wieder ansteigt und steigt, wenn die Zinsdifferenz fällt.

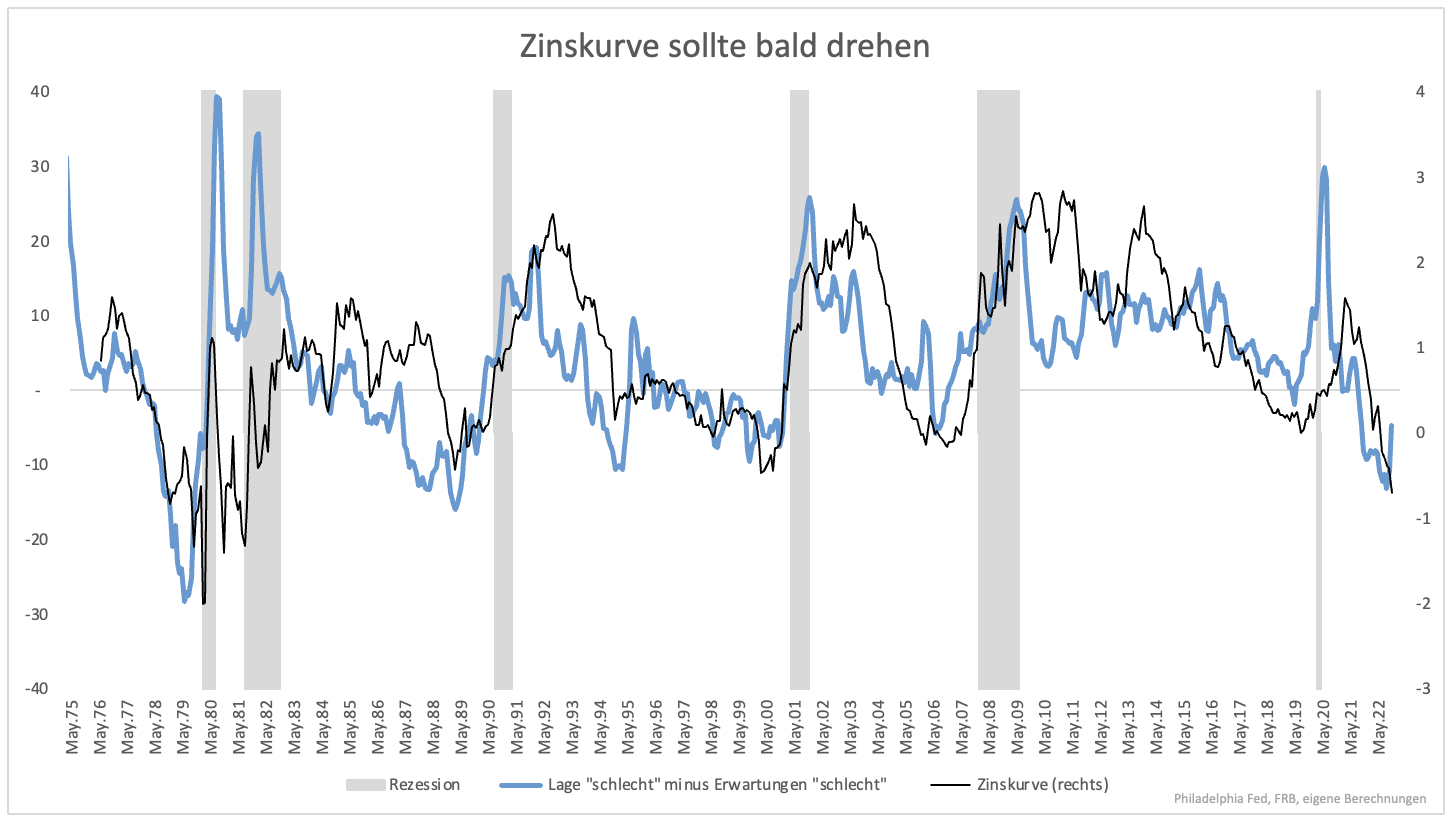

An einem solchen Umkehrpunkt befindet sich die Zinskurve gerade. Noch dringt die Zinsdifferenz immer tiefer in den negativen Bereich vor. Langfristige Zinsen fallen, kurzfristige bleiben stabil oder steigen. Der Leitzins drückt kurzfristige Zinsen nach oben. Die Zinskurve beginnt wieder anzusteigen, wenn Anleger größere Zinssenkungen erwarten. Derzeit ist das noch nicht der Fall. Der Zeitpunkt deutet sich jedoch an. Es gibt nämlich einen Vorlaufindikator für die Zinskurve.

Die Zinskurve und die Zinserwartungen spiegeln Konjunkturerwartungen wider. Noch klarer werden diese durch Befragungen von Unternehmen widergespiegelt. Wird die Lage als schlecht empfunden (Lagewerte fallen) und fallen die Erwartungen langsamer bzw. hellen sich auf, befindet sich die Wirtschaft im Abschwung.

Aktuell trübt sich die Lage mehr ein als die Erwartung. Die Differenz der beiden steigt an. Ein solcher Anstieg geht der Zinskurve voraus (Grafik 1). Anstatt weiter in den negativen Bereich vorzudringen, sollte die Zinskurve bald nach oben drehen.

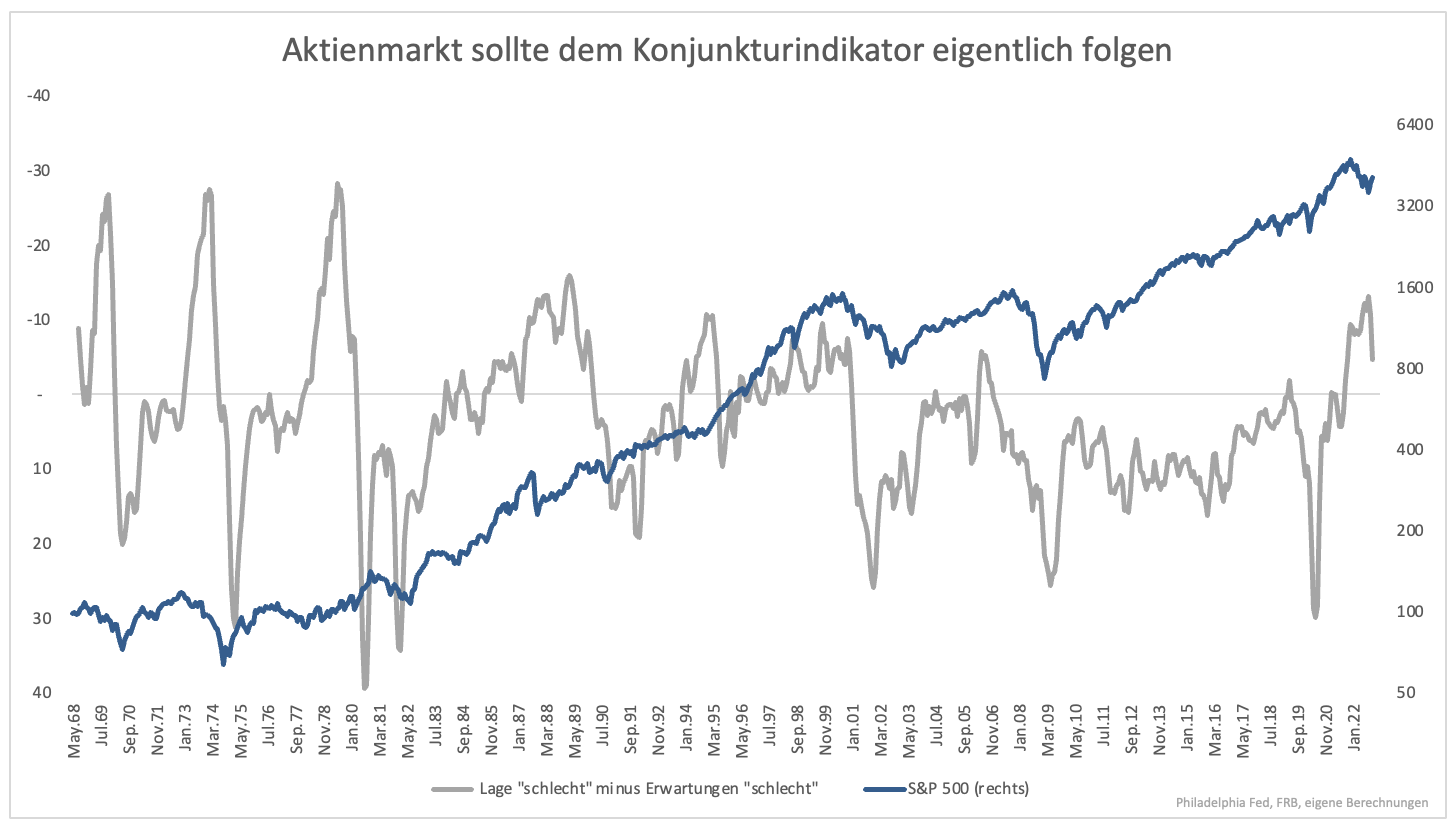

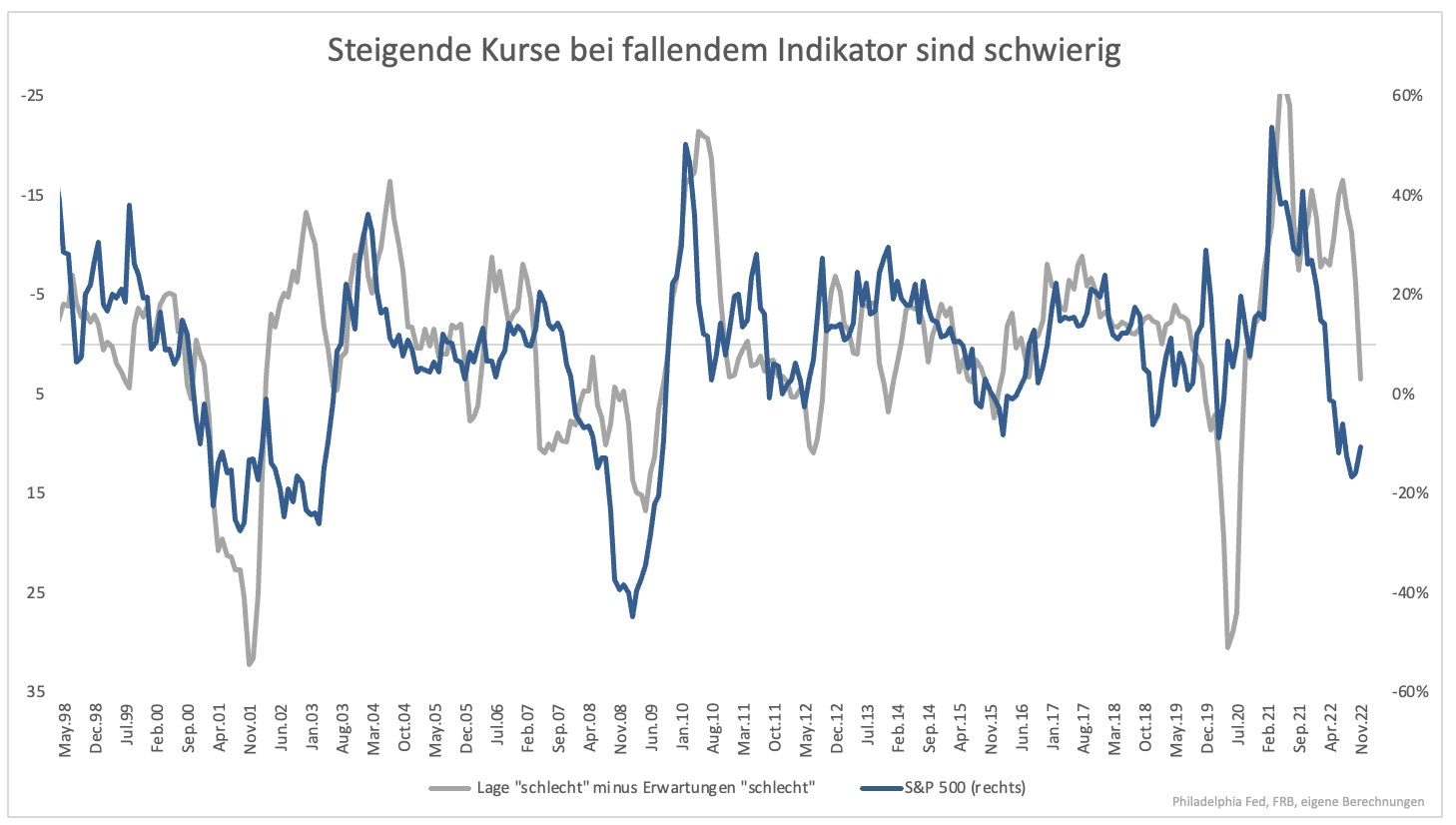

Da der Aktienmarkt an Umkehrpunkten der Zinskurve ebenfalls dreht, drohen weitere Kursverluste. Man kann auch den Vorlaufindikator mit dem Aktienmarkt vergleichen (Grafik 2). Den Zusammenhang erkennt man noch besser, wenn die Veränderung gegenüber dem Vorjahr betrachtet wird (Grafik 3).

Der Aktienmarkt ist untypisch weit gefallen als der Vorlaufindikator noch einen positiven Trend anzeigte. Das ist der Geldpolitik geschuldet. Einen Teil der Kursverluste, die in einer Rezession zu erwarten sind, haben bereits stattgefunden.

Kontinuierlich steigende Preise dürften hingegen eine große Herausforderung bleiben. Kursgewinne gegen den Konjunkturtrend sind schwer zu realisieren. Wer auf einen neuen Bullenmarkt setzt, wettet darauf, dass sich der Aktienmarkt gegen den fundamentalen Trend durchsetzt. Das kann kurzfristig gelingen. Langfristig ist es hoffnungslos.

Spätestens dann, wenn die Zinskurve wieder ansteigt, wird es ernst. Eine Rezession steht dann unmittelbar bevor. Derzeit regiert die Hoffnung, dass eine Rezession vermieden werden kann und der Wirtschaft eine weiche Landung gelingt. Die Hoffnung wird durch solides Konsumwachstum gestärkt. Das Konsumwachstum überdeckt die Schwäche in der Industrie und bei Investitionen. Dreht erst der Konsum, ist die Rezession schnell da.

Der Aktienmarkt ist trotz guter Performance in den vergangenen Wochen noch nicht über den Berg. Akut kritisch wird es, wenn die Zinskurve nach oben dreht. Vorlaufindikatoren deuten an, dass es bald soweit sein wird.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.