Wird der starke US-Dollar zur Belastung für die Börsen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Dollar wird von nicht wenigen als Achillesverse der aktuellen Börsen-Rally gesehen. Steigt der Dollar weiter so stark an wie zuletzt, dann haben US-Unternehmen ein Problem. Gerade die großen US-Unternehmen sind international stark vernetzt und erzielen einen Gutteil ihres Umsatzes und Gewinns im Ausland. Eine Dollaraufwertung hilft da nicht, sie schadet.

Die Logik dahinter ist ganz einfach: Erzielt ein Unternehmen z.B. 50 % seines Umsatzes und Gewinns im Ausland, wird dieser Umsatz und Gewinn in Dollar gemessen weniger, wenn der Dollar aufwertet. Schreibt ein Unternehmen z.B. 1 Mrd. Euro Gewinn (derzeit 1,04 Mrd. Dollar), wertet der Euro gegenüber dem Dollar dann aber 10 % ab, dann sind es plötzlich nur noch 936 Mio. Dollar.

Wachstum ist für international tätige Unternehmen schwer, wenn der Dollar aufwertet. In den jeweiligen Währungen mögen sie weiter wachsen, doch wenn der Gewinn in Dollar umgerechnet wird, sieht es wie ein Rückgang aus. Da auch die Dividenden in Dollar gezahlt oder Aktienrückkäufe in Dollar getätigt werden, wirkt sich dieser Rückgang auch auf diese Elemente der Aktionärsbelohnung aus.

Der Dollar allein ist keine offensichtliche Belastung, obwohl der Zusammenhang (starker Dollar, schwache Aktien) sehr viel Sinn macht. Man kann letztlich auch nicht sagen, dass ein starker Dollar gut für Aktien ist. Es kommt sehr viel mehr darauf an, wie schnell und wie weit der Dollar aufwertet.

In der letzten Phase der Aufwertung in den 80er Jahren kamen Aktien nicht mehr vom Fleck. So war es auch zur Jahrtausendwende. Wertet der Dollar also noch einmal 5 % bis 10 % auf, wird es für Aktien nicht leichter. Doch wird der Dollar so stark aufwerten?

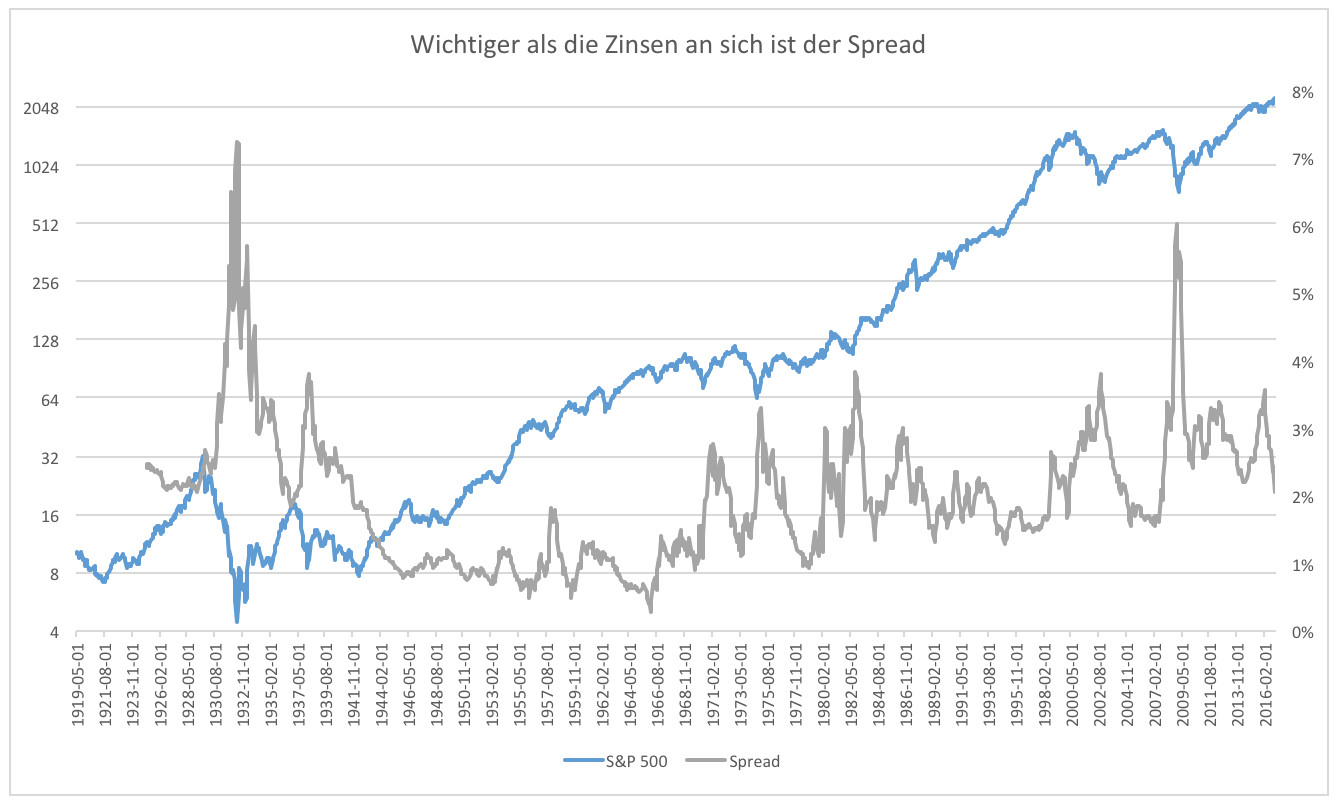

Letztlich steht das noch in den Sternen. Was man allerdings sagen kann: je höher und schneller die Zinsen steigen, desto stärker wird der Dollar. Der Zusammenhang aus zu hohen Zinsen und Aktien lässt sich aus Grafik 2 herauslesen.

Abgebildet sind Aktien im Vergleich zu den Renditen von Unternehmensanleihen. Steigen die Renditen rasch an, performen Aktien für gewöhnlich schlecht.

Auch bei den Zinsen gilt (wie beim Dollar), dass ein Anstieg alleine noch kein Problem sein muss. Es kommt auf das relative Niveau an und derzeit sind die Zinsen trotz eines merklichen Anstiegs noch immer niedrig.

Wer als Anleger nun etwas verwirrt ist und nicht weiß, was genau er mit dieser Information tun soll, findet einen einfachen Ausweg aus dem Dilemma. Anstatt darüber zu rätseln, welches Dollar- und Zinsniveau nun noch positiv für Aktien ist und welches dann beginnt zur Belastung zu werden, kann man einfach auf Zinsspreads blicken.

Wer wissen will, ob Aktien eine Chance haben weiter zu steigen, muss nur einen Blick auf den Spread werfen. Grafik 4 zeigt, dass der Spread gegenüber anderen Indikatoren „Vorrang“ hat. Gezeigt werden der Dollar Index, die Renditen für Unternehmens- und Staatsanleihen sowie der Spread. Im Zweifelsfall gilt das, was der Spread sagt. Fällt er, dann sind die Bedingungen auf dem Finanzmarkt gut bzw. verbessern sich. Steigt er, dann wird die Finanzierungslage schwieriger.

Ein steigender Dollar wird nur zum Problem, wenn auch gleichzeitig die Spreads steigen. Das gilt auch für Zinsen. Steigen diese, ist das nicht wesentlich, solange die Spreads nicht parallel dazu steigen. So gesehen ist derzeit noch alles in bester Ordnung. Die Flut kann weiterhin alle Boote heben. Trotzdem: bisher folgte jeder Flut auch irgendwann die nächste Ebbe. Das kann schon früh im kommenden Jahr so sein.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

https://www.btc-echo.de/trumps-finanzchef-mulvaney...

lesen oder weiter dumm (im Sinne von unwissend) bleiben

It is perhaps well enough that the people of the Nation do not know or understand our banking and monetary system, for if they did I believe there would be a revolution before tomorrow morning. Variant: If the American people knew the corruption in our money system there would be revolution before morning.

.

Er hätte noch hinzufügen können, "Und es ist gut, das die Menschen zu faul sind es zu verstehen. Sie glauben/vertrauen lieber UNS (der Elite) und den unseren Medien, als sich selbst zu informieren."