Wie Warren Buffett seine wichtigste Lektion lernte

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Berkshire Hathaway Inc.Kursstand: 417,220 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Berkshire Hathaway Inc. - WKN: A0YJQ2 - ISIN: US0846707026 - Kurs: 417,220 $ (NYSE)

In den vergangenen Jahrzehnten hat Starinvestor Warren Buffett das in den 1960er Jahren kränkelnde und kurz vor dem Konkurs stehende Textilunternehmen Berkshire Hathaway in eine gigantischen Investmentholding mit einem Börsenwert von über 900 Mrd. USD und damit in eines der wertvollsten Unternehmen der Welt verwandelt. Doch dieser Erfolg wäre ohne einen Ratschlag von Charlie Munger, dem im vergangenen November verstorbenen, langjährigen Vizechef von Berkshire Hathway und engen Freund von Buffett, nicht möglich gewesen. Im diesjährigen Brief an die Aktionäre von Berkshire Hathaway erinnert sich Buffett daran, wie Munger ihm den wichtigsten Investment-Ratschlag gab, der den Erfolg von Berkshire Hathaway in den nachfolgenden Jahrzehnten erst möglich machte.

Der Kauf einer Kontrollmehrheit an Berkshire Hathaway sei von Munger korrekterweise als „dumme Entscheidung“ bezeichnet worden, wie Buffett sich im diesjährigen Brief an die Berkshire-Aktionäre erinnert. Doch Munger gab seinem Freund im Jahr 1965 auch einen Ratschlag, der alles veränderte.

Als Schüler von Benjamin Graham, dem Erfinder des Value Investings, war Buffett zu Beginn seiner Karriere darauf aus, ganze Unternehmen oder Aktien von Unternehmen zu erwerben, die an der Börse zu einem niedrigeren Preis gehandelt wurden, als es der wirtschaftlichen Realität, also dem fundamentalen Wert, entsprach. Ob die Unternehmen gute Zukunftsperspektiven hatten, spielte eine untergeordnete Rolle, solange die Beteiligung unter Wert erworben werden konnten. Doch Munger brachte Buffett nach dem Kauf von Berkshire Hathaway sukzessive von diesem Ansatz ab.

„Warren, vergiss es, jemals wieder ein Unternehmen wie Berkshire zu erwerben“, riet Munger im Jahr 1965, wie sich Buffett nun erinnert. „Aber jetzt, da du Berkshire kontrollierst, füge ihm wunderbare Unternehmen hinzu, die zu angemessenen Preisen gekauft wurden, und gib den Kauf von durchschnittlichen Unternehmen zu wunderbaren Preisen auf. Mit anderen Worten, lass alles, was du von deinem Helden Ben Graham gelernt hast, hinter dir. Es funktioniert, aber nur in kleinem Maßstab.“

Munger überzeugte Buffett davon, sich bei seinen Investitionen auf qualitativ hochwertige Unternehmen zu konzentrieren, die über solide Wettbewerbsvorteile verfügen und langfristig wachsen können, statt nur auf den Preis zu schielen. Nur auf diese Weise konnte Buffett im Laufe der Zeit immer größere Summen investieren, während Berkshire Hathaway exponentiell wuchs.

Zwar habe er viele Rückfälle erlebt, doch im Großen und Ganzen sei er dem Ratschlag von Munger gefolgt, schreibt Buffett nun. „Viele Jahre später wurde Charlie mein Partner bei der Geschäftsführung von Berkshire und hat mich wiederholt zur Vernunft gebracht, wenn meine alten Gewohnheiten wieder aufkamen“, erinnert sich Buffett.

Weil von Munger die Vision stammte, die Berkshire Hathaway zu dem machte, was es heute ist, sei Munger der eigentliche Architekt des Unternehmens gewesen, schreibt Buffett im diesjährigen Brief an die Aktionäre. Ihm selbst sei eher die Aufgabe des Generalunternehmers zugekommen, der das Tagesgeschäft geführt habe, meint Buffett.

Munger brachte Buffett auch dazu, den kalifornischen Pralinen- und Süßwarenhersteller See’s Candies im Jahr 1971 zu erwerben, zu einem Preis, der damals auch auf Buffett übertrieben hoch wirkte. Doch die Investition erwies sich als goldrichtig und brachte im Lauf der Jahre und Jahrzente eine Rendite von 8.000 % ein.

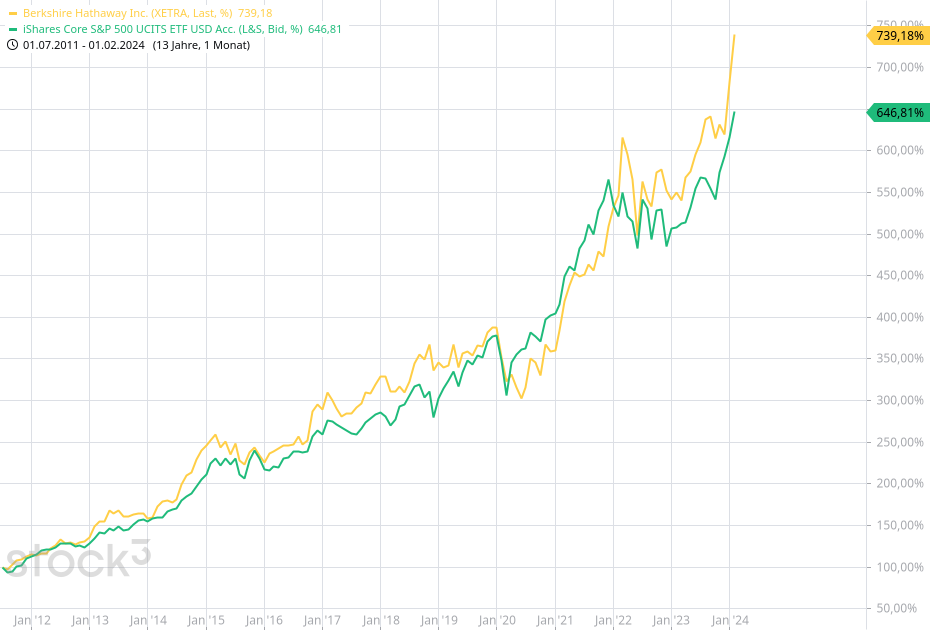

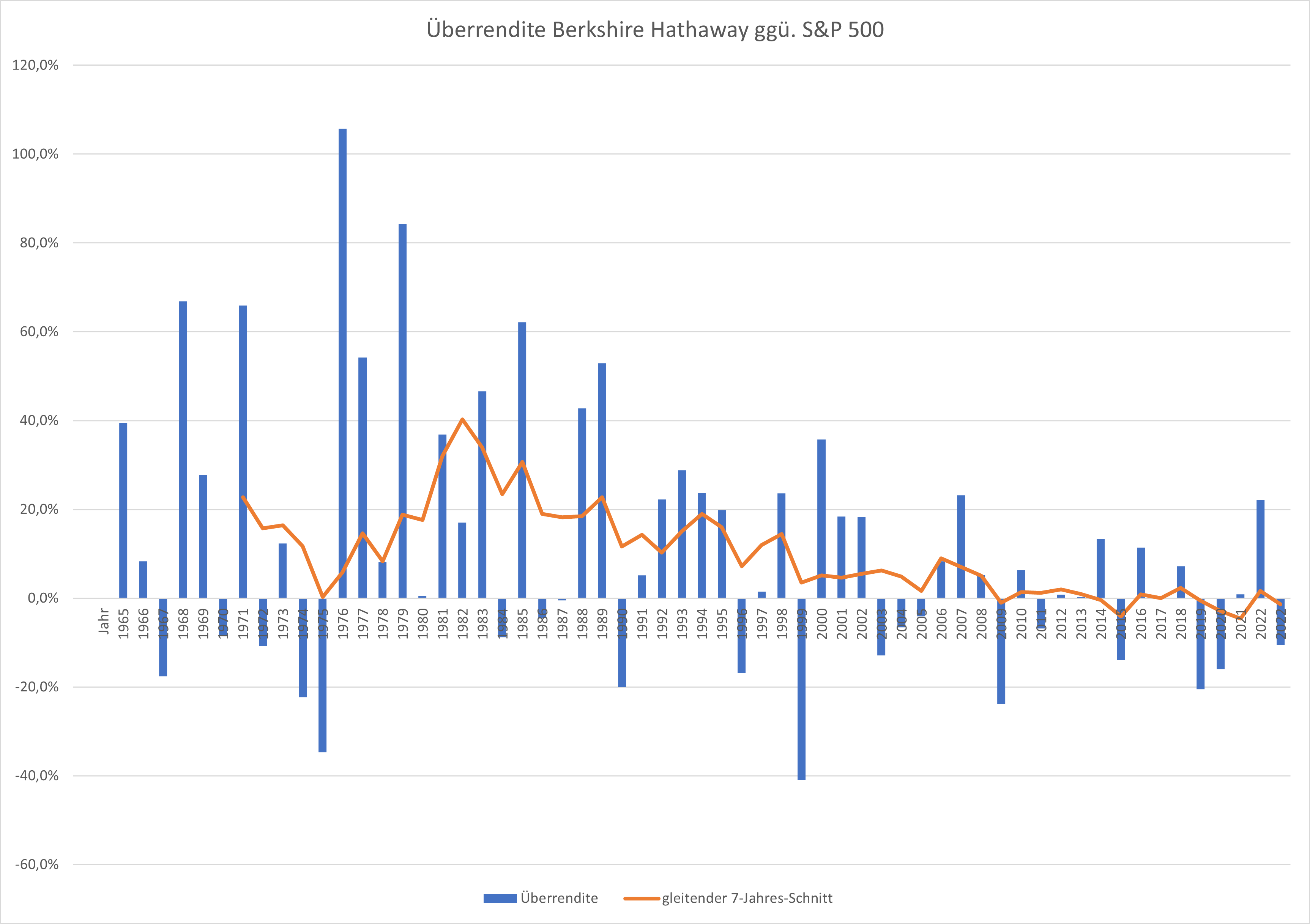

Warren Buffett ist der wohl erfolgreichste langfristige Investor aller Zeiten. Zusammen mit seinem kongenialen Partner Charlie Munger hat Buffett das kriselnde Textilunternehmen Berkshire Hathaway in den vergangenen Jahrzehnten zur größten börsennotierten Beteiligungsgesellschaft der Welt umgebaut. Berkshire Hathaway besitzt rund 80 Unternehmen aus verschiedensten Branchen komplett und ist zudem an zahlreichen Konzernen beteiligt. Insbesondere seit der Corona-Krise hat Berkshire Hathaway auch wieder Indizes wie den S&P 500 outperformt.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Du hast vergessen zu erwähnen ob A- oder B-Aktien, Oli. Wobei, hast Recht, weiß ja jeder, dass Du nur die A-Aktien hast. ;)