Wie der US-Aktienmarkt bereits heimlich 50% korrigiert hat

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.902,84 Pkt (S&P)

Die Kursentwicklung kann manchmal trügerisch sein. Sie sagt wenig darüber aus, ob der Markt hoch oder niedrig bewertet ist. Geld verdient man vor allem dann, wenn man Unternehmen zu günstigen Bewertungen kaufen kann. Warren Buffett hat mit dem Mantra „kaufen, was günstig ist“ Milliarden erwirtschaftet.

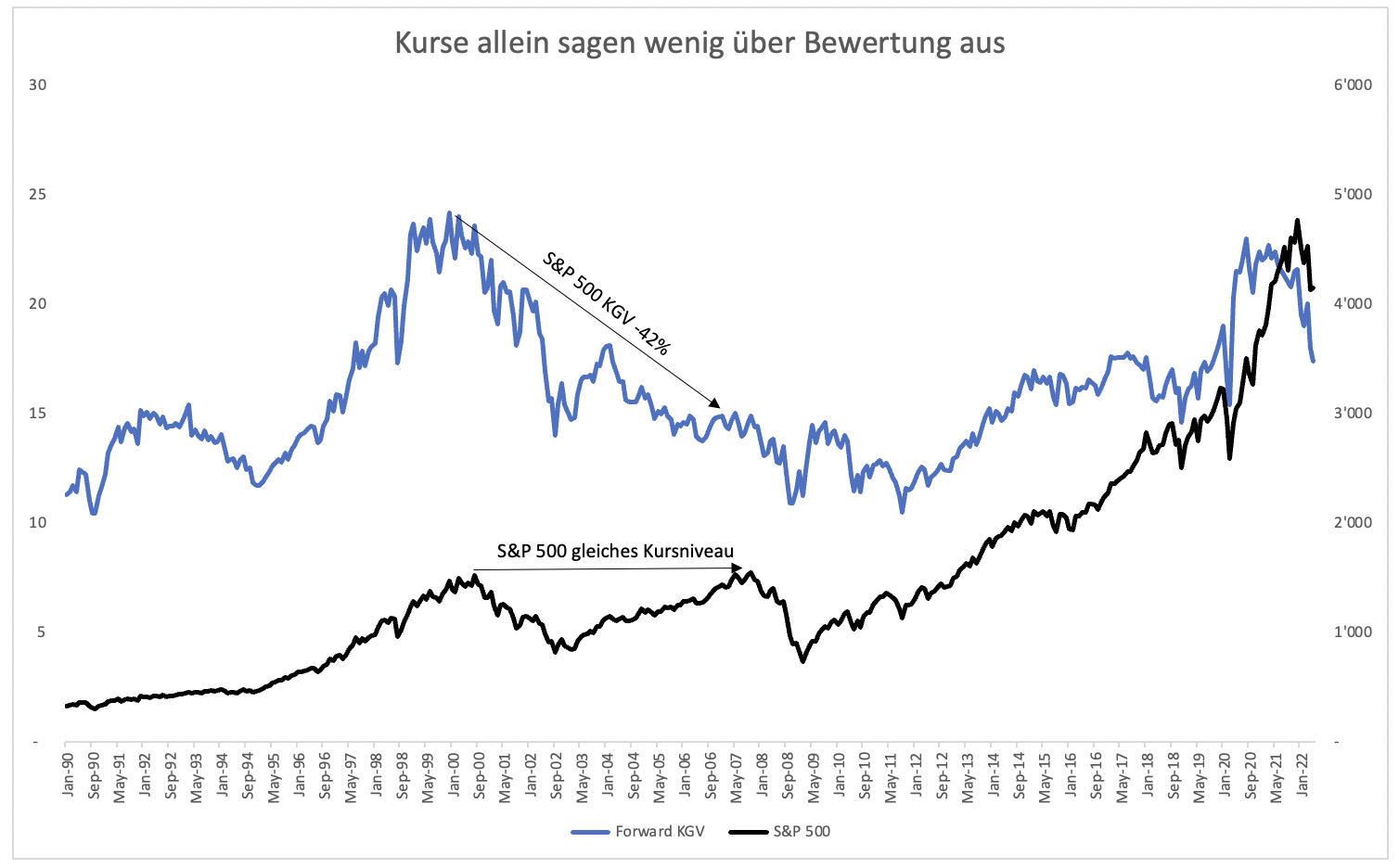

Betrachtet man lediglich die Kursentwicklung des S&P 500, wirkt der Index nicht wie ein Schnäppchen (ist er auch nicht). Dennoch hat sich hinter den Kulissen mehr getan, als man denkt. Das Kurs-Gewinn-Verhältnis auf Basis der erwarteten Gewinne (Forward KGV) ist seit dem Hoch um 5,6 Punkte oder 24 % gefallen. Die Überbewertung wurde trotz guter Kursentwicklung zwischen Sommer 2020 und heute abgebaut.

Der Abbau von einer Überbewertung kann viel Zeit in Anspruch nehmen. So erreichte der S&P 500 vor Beginn der Finanzkrise lediglich wieder das Hoch aus dem Jahr 2000. Das KGV hingegen ging im gleichen Zeitraum um fast die Hälfte zurück (Grafik 1).

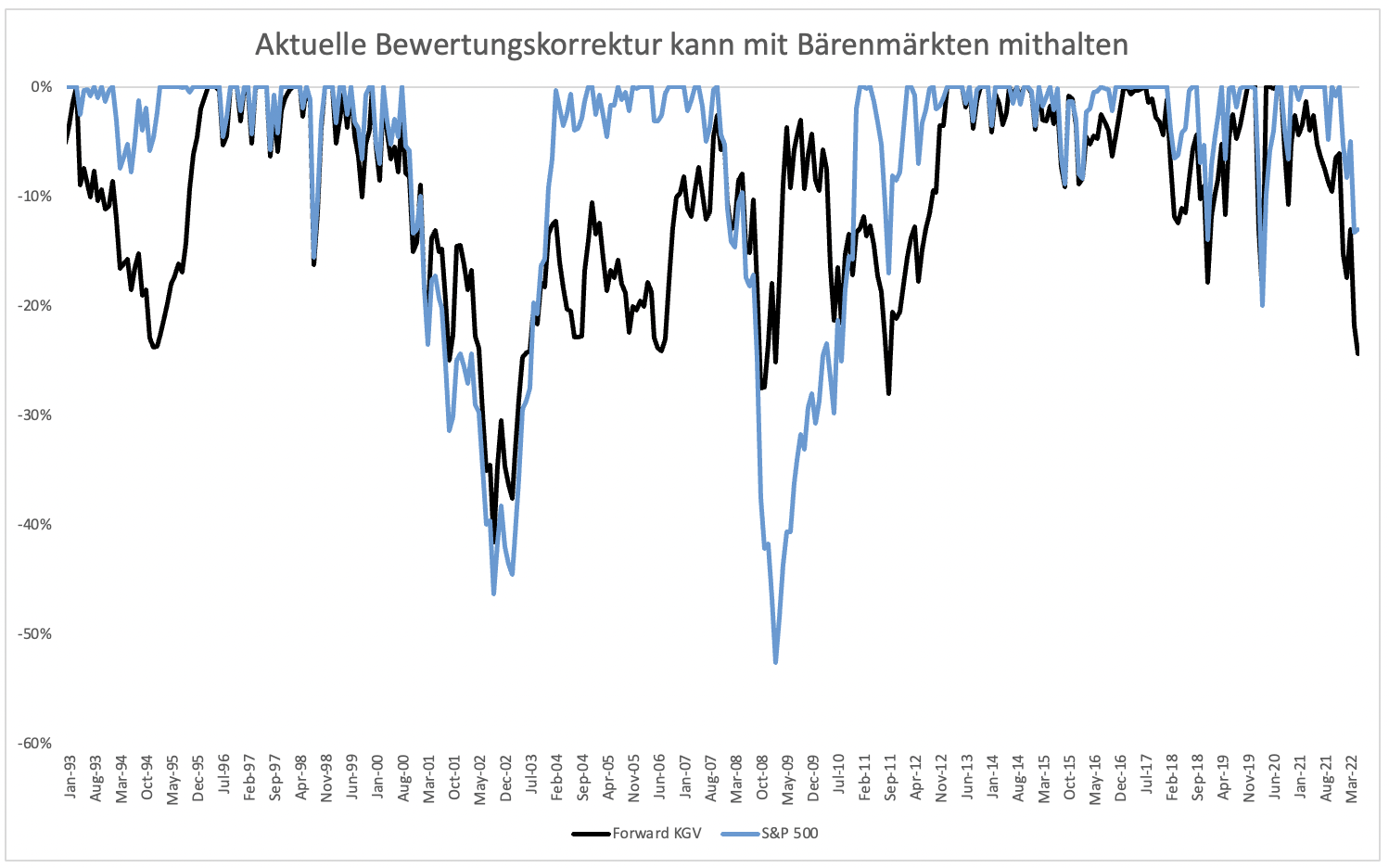

Aktuell ist der Rückgang des Forward KGVs besonders kräftig. Während der Index bisher nur eine durchschnittliche Korrektur durchmacht, erreicht der Rückgang des KGV bereits Dimensionen, wie man sie aus früheren Bärenmärkten kennt (Grafik 2).

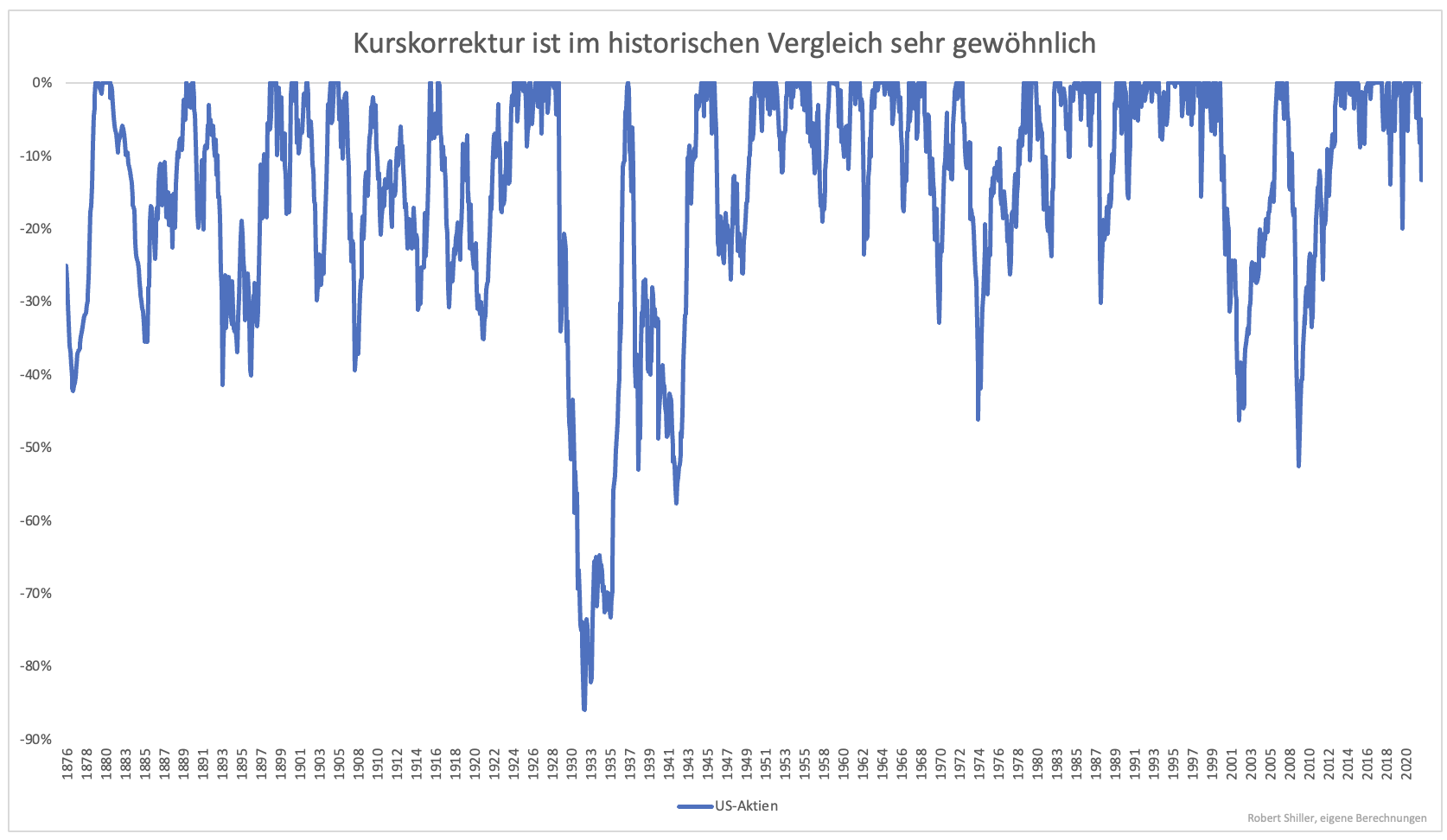

Da man als Anleger vor allem auf die Kurse blickt, erkennt man die dramatische Korrektur der Bewertung nicht auf den ersten Blick. Der Kursrückgang ist alles andere als dramatisch und bestenfalls durchschnittlich. Betrachtet man die Kurskorrekturen der vergangenen 150 Jahre muss man feststellen, dass die Wahrscheinlichkeit für weiter fallende Kurse hoch ist (Grafik 3).

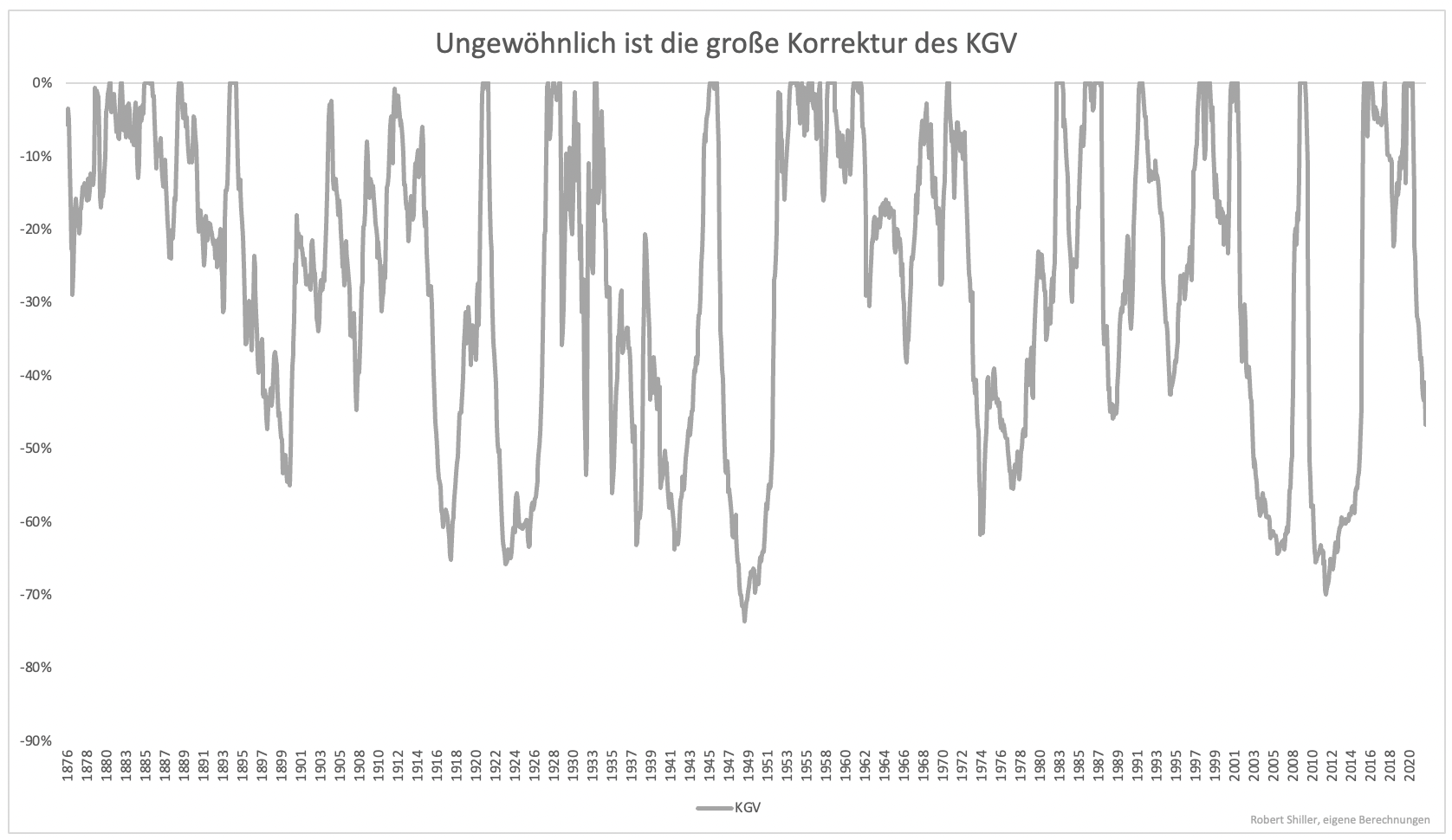

Diese Betrachtung lässt die Bewertung unbeachtet. Die Bewertungskorrektur ist bereits zu einem Bärenmarkt angewachsen. Der Rückgang des Forward KGV um 24 % lässt sich sogar noch übertreffen, wenn man das KGV auf Basis der Gewinne der vergangenen 12 Monate betrachtet. Dieses traditionelle KGV bereits um 50 % gefallen (Grafik 4). Es erreichte Ende 2020 mit 40 ein Hoch und steht nun bei ca. 20.

In der Historie gab es einige Bärenmärkte, in denen die Korrektur größer ausfiel. Dazu gehörte der Bärenmarkt der Finanzkrise und der Bärenmarkt zur Jahrtausendwende, als die Internetblase platzte. Auch der Bärenmarkt, der dem Ölembargo in den 70ern folgte, fiel größer aus.

Nur weil etwas um 50 % gefallen ist, ist es deswegen nicht billig. Da darf man sich nichts vormachen. Der Markt hat jedoch stärker korrigiert, als es die Kurse vermuten lassen. Persönlich gehe ich trotzdem immer noch davon aus, dass kurz- und mittelfristig Rallys für Gewinnmitnahmen zu nutzen sind.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.