Was lastet auf DAX & Co.? +++ Verfallstags-Update

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- CAC 40Kursstand: 7.899,03 Pkt (TTMzero Indikation) - Zum Zeitpunkt der Veröffentlichung

- DAX KursindexKursstand: 8.897,31 Pkt (XETRA) - Zum Zeitpunkt der Veröffentlichung

- CAC 40 - WKN: 969400 - ISIN: FR0003500008 - Kurs: 7.899,03 Pkt (TTMzero Indikation)

- DAX Kursindex - WKN: 846744 - ISIN: DE0008467440 - Kurs: 8.897,31 Pkt (XETRA)

- SMI - WKN: 969000 - ISIN: CH0009980894 - Kurs: 12.144,32 Pkt (SIX)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 23.748,86 Pkt (XETRA)

- EURO STOXX 50 - WKN: 965814 - ISIN: EU0009658145 - Kurs: 5.440,66 Pkt (TTMzero Indikation)

- FTSE 100 - WKN: 969378 - ISIN: GB0001383545 - Kurs: 9.284,54 Pkt (TTMzero Indikation)

- FTSE MIB - WKN: 145814 - ISIN: IT0003465736 - Kurs: 43.049,78 € (TTMzero Indikation)

- IBEX 35 - WKN: 969223 - ISIN: ES0SI0000005 - Kurs: 15.403,24 Pkt (TTMzero Indikation)

(K)ein Frankreich-Effekt

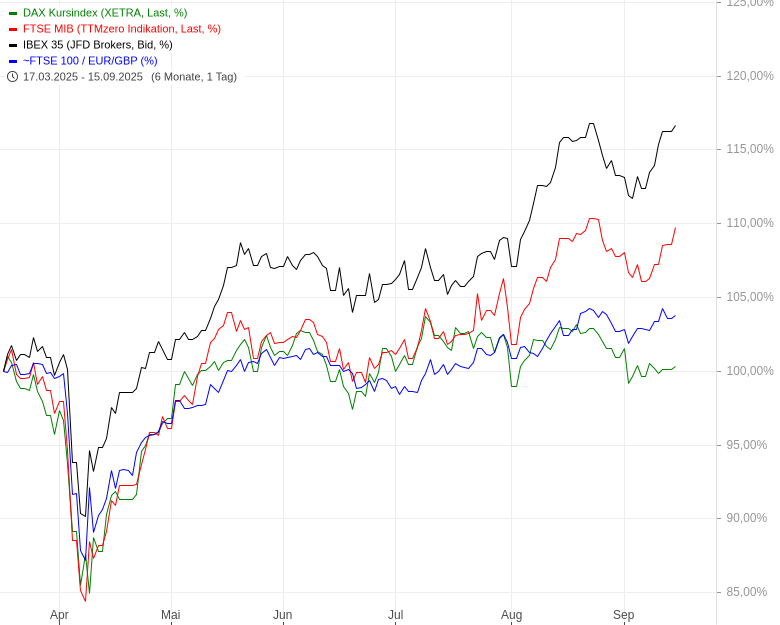

Einen Punkt habe ich in der Vorwoche schon genannt: die Lage in Frankreich. Allerdings versehen mit dem Hinweis, dass dies nur ein Effekt ist. Dazu der folgende Chartvergleich:

Der DAX (grün) – hier aufgrund der Vergleichbarkeit als Kursindex, also ohne Dividendenverrechnung – und der französische Leitindex CAC 40 (rot) laufen de facto synchron. Damit folgt diesen beiden Euro-Schwergewichten auch der EURO STOXX 50 (blau). Und letztlich ist der "Frankreich-Effekt" nur als kurzer Rücksetzer Ende August zu erkennen (gelbe Markierung).

Andere europäische Indizes steigen unterdessen mehr oder weniger dynamisch weiter, z.B. der spanische IBEX, der italienische MIB und der britische FTSE 100:

Und kein Zoll-Effekt

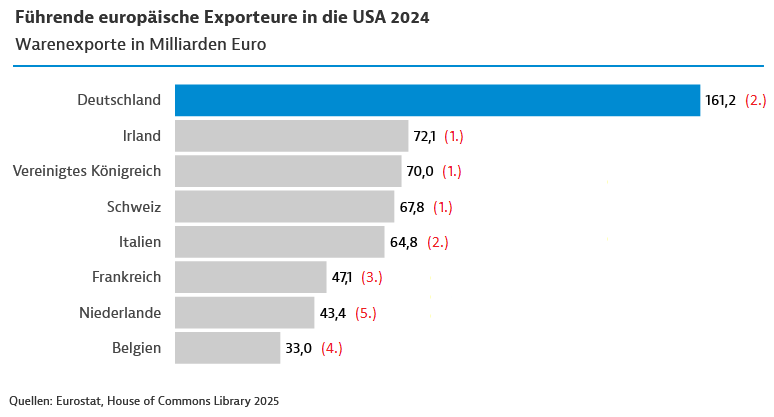

Damit erscheint es unwahrscheinlich, dass die US-Zölle der Grund für die Schwäche bzw. Konsolidierung sind. Zwar ist Deutschland mit Abstand der größte europäische Exporteur in die USA: Es ist für mehr als 80 % (!) aller Warenexporte der EU in die USA und mehr als die Hälfte des EU-US-Handelsüberschusses verantwortlich.

Aber auch für andere europäische Länder sind die USA ein Spitzenexportland:

Deutschland, von wo aus rund 10 % aller Exporte in die USA gehen, ist mit dieser US-Exportquote zwar vorn dabei, aber auch andere Länder sind bei ihren Exporten stark von den USA abhängig: Abgesehen vom Sonderfall Irland (die dortige Niedrigsteuerpolitik hat insbesondere zur Ansiedlung großer US-Pharmakonzerne geführt, die von dort Medikamente in die USA liefern), das fast ein Drittel seiner Exporte in die USA schickt, haben die Schweiz (19 %), Großbritannien (16 %), Italien (10 %) und Frankreich (8 %) ähnlich hohe oder noch höhere Exportquoten in die USA.

Das Zollargument würde also allenfalls für Spanien zutreffen, das nur 4,6 % seiner Exporte in die USA schickt, die damit nur auf Platz 6 der größten Exportländer Spaniens liegen. Gut, nun kann man argumentieren, dass für Großbritannien ein niedrigerer US-Zoll (10 %) gilt, aber das erklärt noch nicht die Stärke des italienischen Aktienmarkts – schließlich zahlt Italien als EU-Land ebenfalls 15 % Zoll.

Ein weiteres Indiz gegen das Zollargument ist die Widerstandsfähigkeit der Schweizer Aktien. Bekanntlich bekam die Schweiz von Trump sogar 39 % Zoll aufgebrummt. Doch von Fassungslosigkeit oder Entsetzen wie in Politik und Medien ist an der Börse nichts zu sehen. Es gab nur eine kurze Irritation am Montag nach Bekanntgabe der Entscheidung (siehe Pfeil), aber dann erholten sich die Kurse sofort und vollständig und stehen längst wieder so hoch wie zuvor:

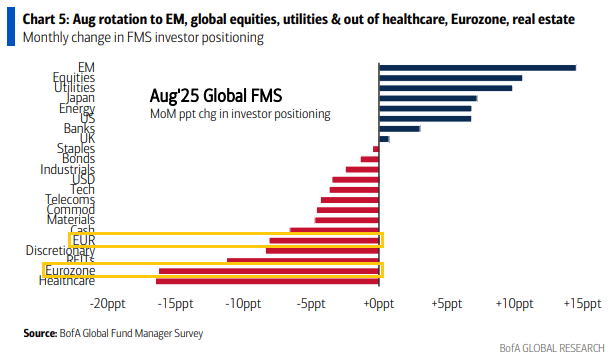

Warum die Profis Euro-Werte (wieder) meiden

Ein Grund für die Schwäche der deutschen und europäischen Aktien könnte sein, dass die Investoren allmählich die Geduld mit der Politik verlieren. In Frankreich ist die Misere offensichtlich, aber auch in Deutschland lassen die erhofften Änderungen durch die neue Regierung immer noch auf sich warten . Und laut der jüngsten Konjunkturprognose wichtiger Wirtschaftsinstitute wird das Wachstum in Deutschland nur dann die 1 % übersteigen, wenn die versprochenen Konjunkturmaßnahmen vollständig umgesetzt werden. Doch daran wachsen die Zweifel.

Und so wundert es nicht, dass internationale Fondsmanager laut der jüngsten BofA-Umfrage Euro-Aktien ebenso wie Euro-Anlagen insgesamt mit am stärksten reduziert haben:

Dieses schwindende Interesse der institutionellen Investoren dürfte der Hauptgrund für den schwachen Kursverlauf bei DAX und Co. sein. Und falls es tatsächlich zur "üblichen" saisonalen Schwäche im Herbst kommt, dürften Euro-Werte weiter abgestoßen werden.

Es könnte also sinnvoll sein, bei deutschen und europäischen Aktien Gewinne abzusichern und (weitere) Verluste durch Verkäufe oder Stopps zu vermeiden.

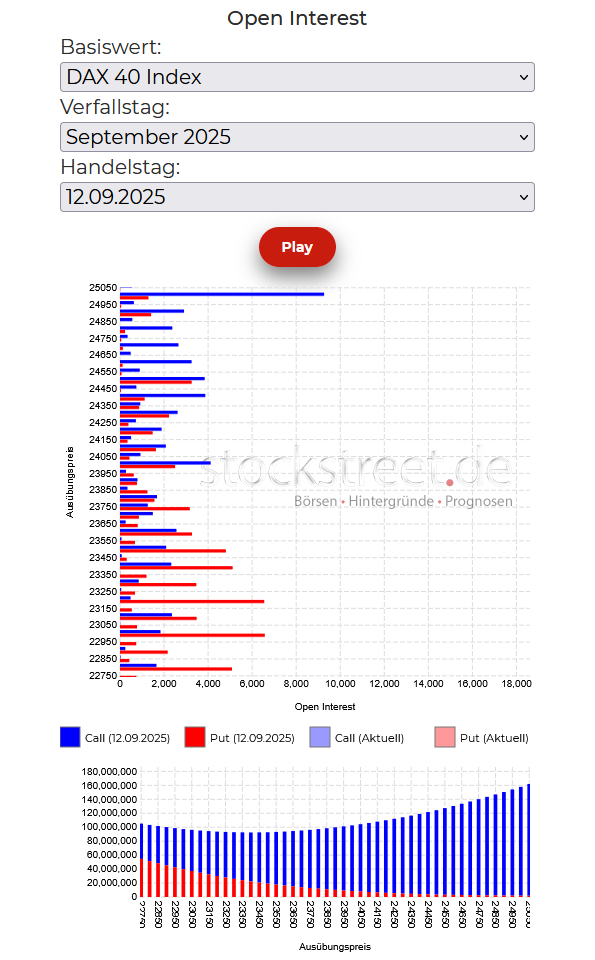

Verfallstags-Update

Der DAX hat sich seit der Vorwoche kaum bewegt Und auch im Verfallstagsdiagramm hat sich nur Unwesentliches geändert:

Damit bleibt die Einschätzung bis zum großen Verfallstag am Freitag zur Vorwoche unverändert: Die wahrscheinlichste Abrechnungsspanne für den DAX liegt zwischen 23.500 und 24.000 Punkten. Wenn der DAX im Wochenverlauf diese Grenzen unter- bzw. überschreitet, könnten dynamische Bewegungen in die jeweilige Richtung folgen, da die Absicherungsmaßnahmen der Stillhalter die entsprechenden Impulse verstärken.

Charttechnisch lässt sich weiterhin wenig sagen, weil die zähe Seitwärtsbewegung im DAX nach wie vor alle Chartanalysen unzuverlässig macht. Dazu der folgende Chart, in dem ich einige mögliche Formationen eingezeichnet habe, die derzeit beim DAX relevant sein könnten:

Sie charakterisieren zwar alle eine Konsoliderung bzw. Seitwärtsbewegung, aber ihre "Signalniveaus" – also die Punkte, ab der die jeweilige Formation gebrochen wird – sind höchst unterschiedlich. Entsprechend unsicher sind Einstiegs- und Ausstiegspunkte.

Am überzeugendsten erscheint auf den ersten Blick die aktuelle kleine Konsolidierung im roten Dreieck. Sie könnte ein Wimpel sein, also eine Fortsetzungsformation in der Abwärtsbewegung seit Mitte August. Doch ich würde nicht groß darauf wetten, dass ein Ausbruch daraus nach unten tatsächlich eine weitere Abwärtswelle ergibt, die mehr als ein Fehlausbruch aus dem größeren blauen Dreieck oder dem gelben Rechteck wird.

Allerdings: Ein Rückfall unter das alte Hoch vom März (dicke grüne Linie) bzw. die Unterstützungen in diesem Bereich (dünne grüne Linien) wäre formal ein klar bärisches Signal. Doch es gab auch schon zuvor Fehlausbrüche an dieser Marke. Daher wäre ich zumindest bis zum Verfallstag sehr vorsichtig, was eventuelle "Signale" angeht.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.